Des options gagnant-gagnant dans une perspective dynamique

0

0

2030

2030

Des options gagnant-gagnant dans une perspective dynamique

La diversification des dimensions de l’utilisation et de l’excédent de liquidité Si la tarification est une science, le trading et la couverture sont des arts. La nécessité de la couverture et de l’ajustement dynamiques résulte des risques stratégiques des options, quelles que soient les dimensions et les perspectives des stratégies, il existe des risques impossibles à éliminer en tant que source de bénéfices potentiels. La science de la couverture et de l’ajustement dynamiques résulte du réseau de quantification des options, quelles que soient les dimensions et les perspectives des risques, il est possible de réaliser des mesures quantifiées et de dériver des solutions de gestion quantifiées.

- #### Résumé des risques liés aux options

Risques pour les acheteurs d’options

L’acheteur de l’option est également appelé le preneur d’option. Lorsqu’il exerce son droit d’acheter ou de vendre un actif sous contrat le dernier jour de la transaction, la partie obligée doit satisfaire sans condition à la demande de l’acheteur de l’option.

Par conséquent, le risque maximal que prend l’acheteur d’options est fixé à l’argent des droits et le gain maximal est illimité. Cependant, il existe des points de risque auxquels l’acheteur d’options doit prêter une attention particulière.

- Les risques liés aux droits

Le profit de l’acheteur d’options provient de la différence de droits dans le processus d’achat et de vente d’options. Bien qu’il n’y ait pas de possibilité de perte illimitée pour l’investisseur, il est possible que l’investisseur perde tous ses droits lorsque le prix de l’actif sous-jacent change dans une direction défavorable.

- Risque de prime élevée

Les options de valeur virtuelle ont une valeur de temps et une valeur d’argent à l’échéance qui reviennent à zéro. Avant l’échéance, il y a un risque de hausse des prix en raison de la forte volatilité. Si les investisseurs se replient et achètent des options à ce moment-là, ils risquent de perdre à l’échéance, comme les investisseurs qui se replient lors de la bulle immobilière.

- #### Risques des vendeurs d’options

Le vendeur d’options est généralement défini comme la partie obligée d’une option, et la partie obligée doit absolument satisfaire à la demande de l’acheteur d’options lorsqu’elle exerce son droit d’acheter ou de vendre les actifs sous-jacents le dernier jour de la transaction. En ce qui concerne la simple vente d’options, le gain maximal est déjà verrouillé dans le revenu des droits, et les pertes à supporter peuvent être importantes.

- Le risque de garantie

Le vendeur d’options verse la garantie au cours de la transaction et l’ajuste en fonction de la variation du prix de l’option. Comme pour les contrats à terme, une garantie supplémentaire est nécessaire lorsque la garantie est insuffisante.

- Risque de pertes énormes

Comme les gains et les pertes d’options sont de nature non linéaire, les gains maximaux des vendeurs d’options sont fixés sur les revenus des droits. Lorsque le prix des actifs sous-jacents évolue dans une direction défavorable, les vendeurs d’options n’ont pas de concept de perte maximale. Cela exige une plus grande conscience du contrôle des risques et une plus grande conscience de l’arrêt des pertes des investisseurs des vendeurs d’options.

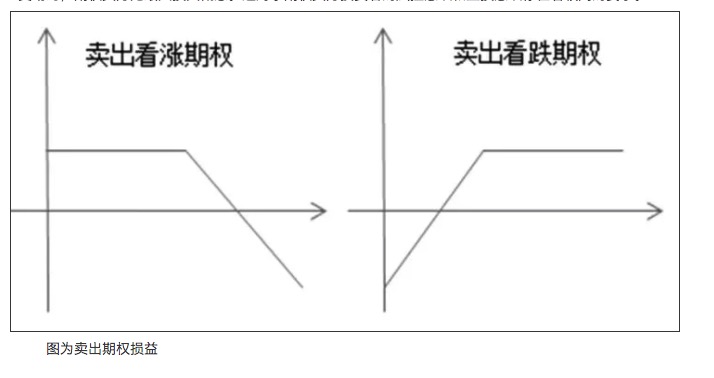

【1】

Graphique pour la perte de vente d’options

- Les risques liés à la liquidité

Le risque de liquidité est le risque que les investisseurs ne puissent pas négocier à un prix donné en temps opportun. Il est commun aux vendeurs et aux acheteurs d’options et est largement répandu sur les marchés financiers.

- #### La couverture dynamique des options

Les stratégies de vendeur telles que la vente à large bande passante présentent un risque illimité de manière statique, mais le chemin est simple et rapide. Les petites compétences telles que l’ajustement de la stratégie, l’ajustement des parties et la couverture dynamique permettent de contrôler le risque.

- Définition du delta

Option Delta mesure la variation du prix d’une option causée par la variation du prix de l’indicateur. En termes mathématiques, il s’agit du rapport entre la variation du prix d’une option et la variation du prix de l’indicateur, ou de la partiale du prix d’une option par rapport au prix de l’indicateur.

Si le delta d’une option 1801 sur un haricot est de 0,5, le prix du contrat 1801 sur ce haricot augmente de 1 yuan/tonne, et le prix de l’option augmente de 0,6 yuan/tonne, si les autres facteurs sont inchangés.

- Loi de liaison

Option à la hausse Delta + option à la baisse Delta = 1 ◦

- La loi de l’influence des prix sur les titres

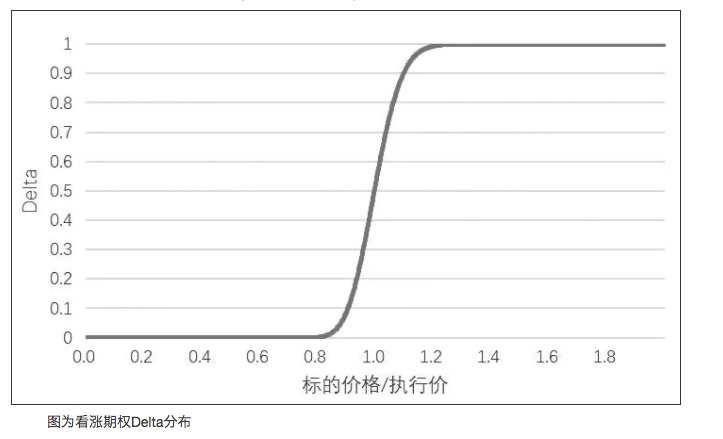

La gamme de variation de Delta est de 0 à 1, la profondeur de la valeur réelle tend à 1, la profondeur de la valeur fausse tend à 0.

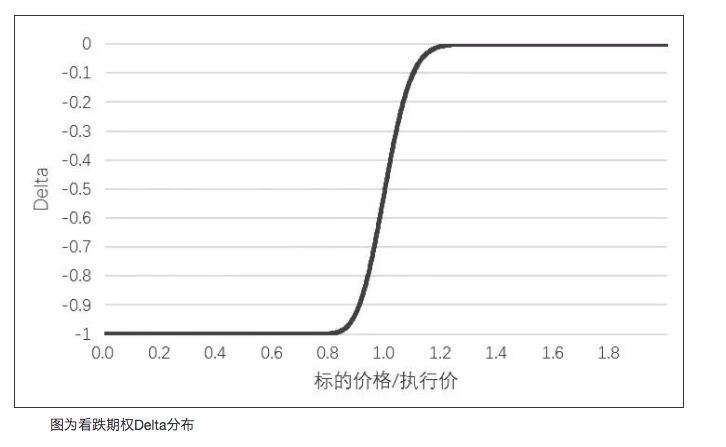

La gamme de variation de Delta est de -1 à 0, la profondeur réelle tend à -1, la profondeur fausse tend à 0 .

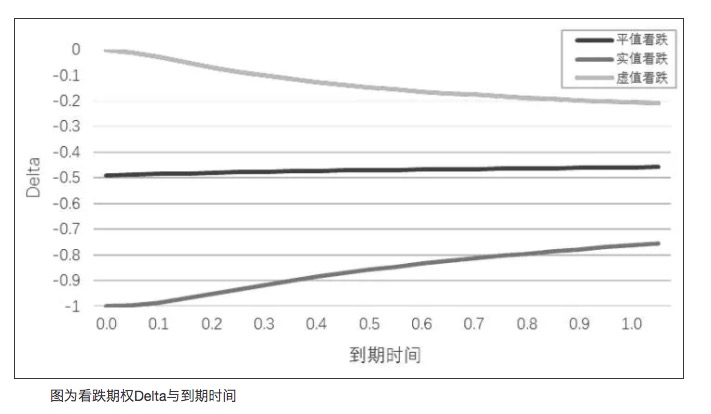

【2】

Graphique pour voir la répartition Delta des options d’achat d’or

【3】

Distribution delta des options à la baisse

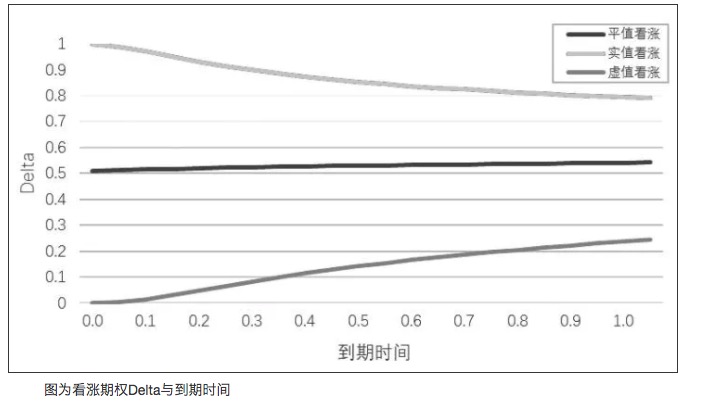

- #### 4. Le temps d’expiration influence la loi

À l’approche de la date d’expiration, la valeur absolue de Delta pour les options à valeur réelle tend vers 1, la valeur absolue de Delta pour les options à valeur équivalente se maintient autour de 0,5 et la valeur absolue de Delta pour les options à valeur simulée tend vers 0.

【4】  Graphique pour voir les options Delta et leur date d’expiration

Graphique pour voir les options Delta et leur date d’expiration

【5】  Graphique pour une option Delta à la baisse et une date d’expiration

Graphique pour une option Delta à la baisse et une date d’expiration

- #### 5. La loi de l’influence de la fluctuation

Si d’autres facteurs restent inchangés, la valeur absolue du delta d’une option s’approche progressivement de 0,5 à mesure que la volatilité augmente, c’est-à-dire que le delta de l’option de valeur virtuelle augmente et le delta de l’option de valeur réelle diminue. Lorsque la volatilité est faible, le delta de l’option de valeur virtuelle diminue et le delta de l’option de valeur réelle augmente.

- #### 6. Neutralité Delta et couverture

Parfois, les investisseurs peuvent vouloir que leur portefeuille ne soit pas affecté par les fluctuations de prix non indexées, ce qui est appelé un portefeuille delta-neutre. Pour obtenir cet effet, il est nécessaire d’effectuer une couverture delta sur le portefeuille. Par exemple, le contrat à terme M1801 a un prix de 2860 yuans / tonne, l’investisseur construit un portefeuille large comme suit:

À ce moment-là, le prix des M1801 futures augmente d’un point et l’investisseur perd 300 yuans. Pour que le portefeuille reste neutre, l’investisseur doit acheter des contrats à terme à 30 jours. En fait, Delta suit les variations du prix, de l’échéance et de la volatilité de l’indice.

- #### 7. Les points faibles et les idées reçues

Il est à noter que la couverture Delta ci-dessus n’est qu’un ajustement après coup, avec des difficultés d’ajustement en retard, de suivi passif du marché et des frais de traitement. Différents mécanismes de couverture, différentes méthodes de calcul des Greeks, produisent différentes courbes de pertes et résultats de couverture.

La difficulté de la couverture d’options par rapport à la distribution des fluctuations

Le taux de volatilité est une mesure de la vitesse et de la direction des fluctuations des prix d’une contrepartie, dont la valeur spécifique est la différence annuelle standard du taux de rendement quotidien. En supposant que l’indice de la profondeur 300 actuel est de 2000 points, les traders estiment que le taux de volatilité annuel du marché actuel est de 20%, le taux de volatilité quotidien est d’environ 1,25% (environ 25 points).

Le prix d’une option dépend de la mesure de la volatilité, qui a une signification réaliste significative. Plus la volatilité est élevée, ce qui indique que la norme de rendement est éloignée de zéro, plus la volatilité est éloignée de zéro et plus il est possible de sortir d’une grande tendance potentielle ou d’une grande oscillation.

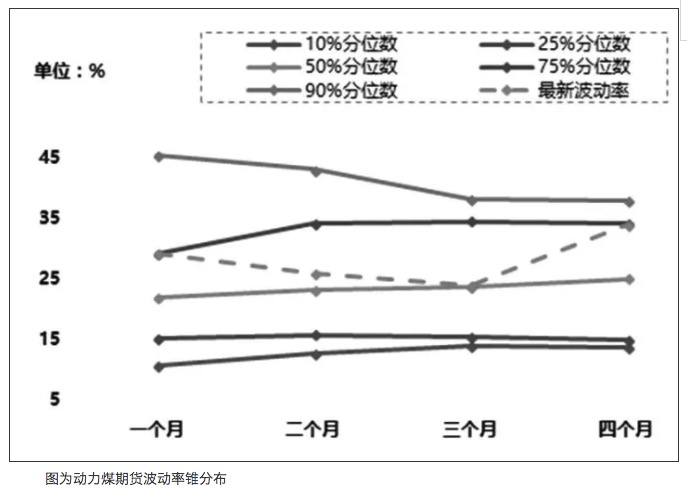

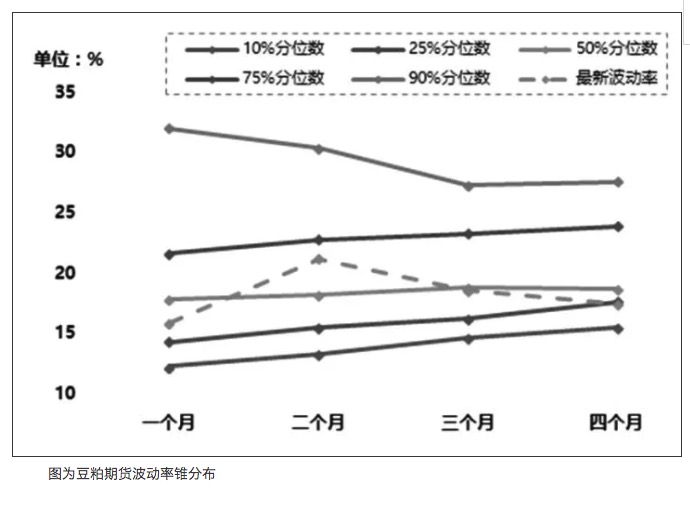

- Répartition des taux de volatilité

Comme pour la trajectoire de la différence de référence, si la répartition des fluctuations des futures de l’indice est concentrée, la variation est régulière, la perturbation est faible et la construction de la stratégie de couverture et d’options offre une marge de sécurité plus élevée. La courbe de fluctuation des taux est basée sur la théorie de la régression de la valeur moyenne, ce qui permet d’analyser la tendance future et les cas extrêmes de la fluctuation des taux. Nous avons tracé la courbe de fluctuation correspondante sur la base des données historiques des contrats principalement axés sur le charbon et les contrats principalement axés sur le soja.

【6】

Répartition en arêtes des fluctuations des futures sur le charbon thermique

【7】

Répartition des courbes de la volatilité des contrats à terme sur les haricots

2. Prévisions de taux de fluctuation

La famille de modèles GARCH a introduit le niveau de différence de la moyenne à long terme des réponses attendues, ce qui a résolu le problème de l’incapacité de l’EWMA à effectuer une régression de la moyenne des fluctuations. Les résultats de l’analyse des modèles GARCH sont influencés par les estimations, la fréquence d’échantillonnage et les méthodes de prévision, et, tout comme la courbe des fluctuations, ils ne peuvent pas refléter de manière globale les événements majeurs, les informations fondamentales et les informations financières.

- #### La difficulté de la couverture d’options par la forme de la courbe delta

Les stratégies de couverture neutre Delta dynamique, bien que largement utilisées et capables de contrôler efficacement les risques, ne peuvent pas compenser efficacement l’impact sur la performance des paires de couverture des caractéristiques de variation de Delta sous différentes structures de durée et sous la volatilité implicite des options, qu’elles soient basées sur des intervalles de couverture Delta ou sur une amplitude de variation de Delta fixe. La raison en est qu’il est impossible de prendre efficacement en compte l’effet du facteur de décalage temporel sur la gamma dans les différentes structures de durée des options, c’est-à-dire que la variation de la gamma près de la parité est plus forte à l’approche de la date d’expiration du contrat. Si la couverture automatique est simplement effectuée à la même fréquence et à la même portée, il y a un problème de plus grande ouverture de position due à une fréquence de couverture plus faible.

La difficulté de la couverture d’options par rapport à la marge de référence

Depuis le début de la forte baisse des marchés boursiers en 2015, les futures de l’indice boursier 50 ((IH) ont été fortement dévaluées et ont montré une tendance générale à se rétracter progressivement. En d’autres termes, le retrait progressif de la différence de base est un risque potentiel pour les investisseurs qui vendent la couverture IH, ce qui peut entraîner une inefficacité de la couverture.

Dans le cas d’options sur marchandises, la différence de base n’est pas la même pour chaque mois, ou il existe une plus grande régularité, ou est influencée par des facteurs fondamentaux. La couverture d’options entre contrats ne peut pas couvrir efficacement la consommation de variations de la différence de base, ce qui réduit considérablement l’effet de couverture et les pertes globales.

- #### Difficulté de couverture par type d’option

Les options américaines peuvent être exercées à tout moment avant la date d’expiration ou à la date d’expiration. Les détenteurs d’options européennes ne peuvent exercer qu’à la date d’expiration. Les options de sucre blanc et les options de soja sont des options américaines.

- Les options impliquent une volatilité Les acheteurs d’options américaines peuvent exercer leur option à n’importe quel jour de négociation avant ou à la date d’expiration. Actuellement, les grands détaillants utilisent le modèle BAW pour les options de soja, et les détaillants de soja utilisent le modèle de l’arbre bissectrique pour les options de sucre blanc.

Pour la plupart des investisseurs, le plus intuitif est la différence de volatilité implicite des options dans les mêmes conditions. Les options américaines présentent de légères différences de volatilité implicite par rapport aux options européennes, en raison de la préférence accordée aux droits d’avance.

Le taux de volatilité implicite pour le règlement d’options sur marchandises est calculé en fonction du prix de clôture et non du prix de clôture. Selon les calculs, le taux de volatilité implicite calculé en fonction du prix de clôture est légèrement supérieur au prix de clôture. 2. Droit de déplacement anticipé

L’acheteur d’options américaines a le droit d’exercer un droit d’avance. Il convient de noter que le droit d’avance renoncera à la valeur temporelle de l’option et au bénéfice potentiel d’une hausse de la volatilité.

Après que l’acheteur a exercé une option, la disposition de la position du vendeur est inévitablement modifiée. Le traitement de la couverture de l’acquisition passive d’une position implique des points de glissement, des frais de traitement et des prix de référence. Dans le même temps, l’acheteur d’options a le droit de renoncer à l’option. Pour le vendeur d’options, il est nécessaire d’estimer le nombre approximatif de positions d’option qui peuvent être attribuées.

-

Effets de la prime positive sur les options

- Trimétrialisation de la transaction

Le prix d’une option est influencé non seulement par la valeur numérique du prix indiqué, mais également par des facteurs tels que la durée de la période, la volatilité du prix indiqué, formant les trois principaux avantages et dimensions stratégiques centrés sur la direction, le temps et la volatilité.

Sur le plan de la directionnalité, les investisseurs peuvent non seulement réaliser des gains de différence de prix sur les fluctuations des prix des futures traditionnelles, mais aussi bien s’adapter aux fluctuations, et utiliser efficacement l’effet de levier des options pour augmenter les multiples de gains.

Par exemple, le 13 octobre 2017, les futures sur les haricots ont grimpé d’environ 3%, et les investisseurs ont obtenu un rendement positif d’environ 14% en achetant des lots de futures à moitié, et d’environ 50% en achetant et en émettant un lot de valeur virtuelle d’options à moitié.

- visualisation des dimensions de la commande de vent

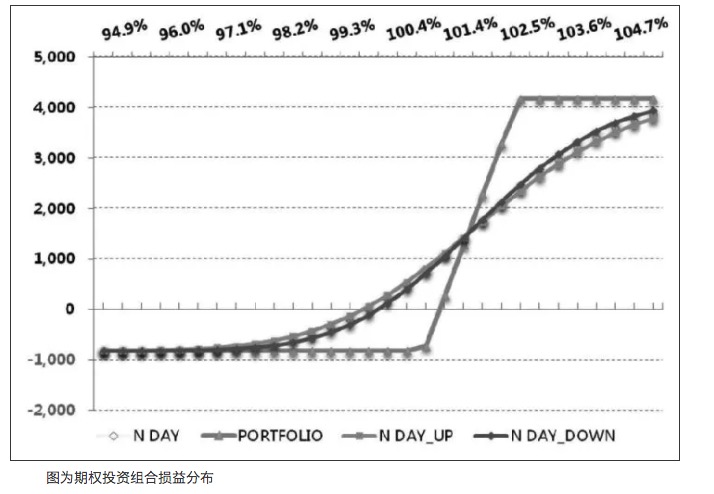

Sur la base des dimensions traditionnelles de contrôle du risque de garantie, les options permettent de quantifier le système de contrôle du risque de continuité. Le graphique des gains et des pertes à l’échéance permet la présentation graphique et la définition quantitative du risque d’échéance des options, et les lettres grecques permettent la mesure et l’ajustement du risque de continuité.

Par exemple, si un investisseur construit un portefeuille de différence de prix en bourse avec une option sur 50 ETF, composé de l’achat de 50 ETF avec un contrat de 2,80 octobre et de la vente de 50 ETF avec un contrat de 2,85 octobre, la répartition des gains et des pertes du portefeuille est la suivante:

【8】  Distribution des gains et des pertes pour le portefeuille d’options

Distribution des gains et des pertes pour le portefeuille d’options

Pour ce portefeuille, si le futur de la prochaine date de négociation augmente de 100 points, les intérêts du portefeuille de l’investisseur seront essentiellement en mesure de surmonter le déclin de la valeur temporelle. Si le futur de l’objectif ne fluctue pas de manière significative, mais que l’option implique une tendance à la hausse de la volatilité, il y a de fortes chances de compenser l’érosion de la valeur temporelle.

- Diversité des sources de revenus

La participation au marché à terme traditionnel est fixée à l’intérieur du marché à terme. Les transactions sur le marché à terme sont essentiellement un jeu à somme nulle. Pour les options, le monde de la couverture ouvre la connexion entre les options et les autres produits de référence, formant un support de liquidité pour les autres produits.

De toute évidence, après la mise en bourse de l’option sur le soja à la fin du mois de mars, le volume des contrats à terme sur le soja 1707 en tant que contrats non dominants a été nettement plus élevé que l’année précédente, augmentant de près de trois à quatre fois, et l’écart des prix d’achat et de vente a été réduit en conséquence, ce qui a considérablement amélioré la liquidité.

Il y a des gens qui ont des problèmes de santé.