Argent et crédit dans le système monétaire et bancaire

0

0

2005

2005

Argent et crédit dans le système monétaire et bancaire

Chaque week-end, il vous accompagnera pour apprendre la série de 101 sur le trading macro, et espère vous apporter de l’inspiration en plus des stratégies concrètes.

- #### Le macro-trader

Les macro traders sont des traders qui cherchent des opportunités dans des actifs tels que les obligations, les devises, les indices boursiers, les marchandises, etc., en fonction d’un point de vue macroéconomique sur la croissance économique, l’inflation, la politique monétaire et la politique financière. Ils ont tendance à miser sur la sur-/sous-évaluation d’une catégorie d’actifs par rapport à d’autres actifs, plutôt que sur la baisse d’une catégorie d’actifs elle-même. Il convient de noter en particulier que, en général, nous ne pensons pas que les macro traders aient besoin de faire des stratégies de sélection de titres, telles que la stratégie de sélection d’actions dans les investissements en actions ou la recherche de lettres d’émetteur dans les investissements en obligations.

Contrairement à ce que beaucoup de gens pensent, je pense que le macro trader n’est pas un spécialiste de la macroéconomie, ni même de la prévision de la macroéconomie. La macroéconomie couvre de nombreux domaines extrêmement vastes et profonds, mais pour le trader, nous ne nous soucions que de savoir qui va prendre l’argent pour acheter ma position et comment mesurer les offres de l’autre partie.

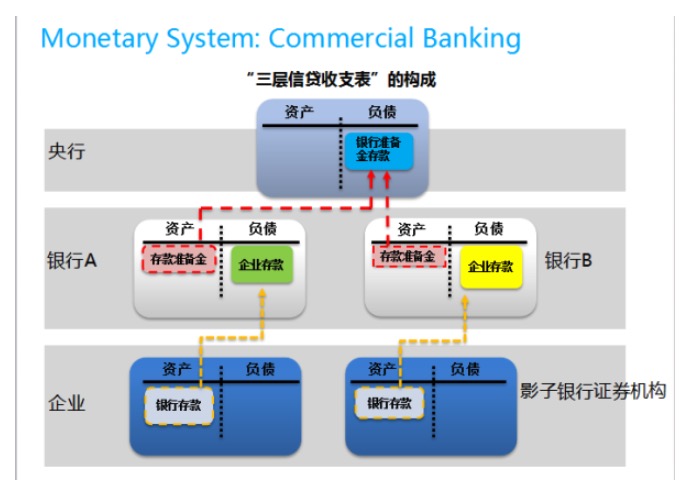

- #### 1. Système de crédit monétaire des banques commerciales

Le concept le plus fondamental du système de banque monétaire est le crédit. Dans les marchés de transactions sans mécanisme de crédit, comme le marché du logement des résidents, il n’y a que peu de maisons qui peuvent être achetées et vendues. Dans les marchés avec un mécanisme de crédit, comme dans le domaine de la banque monétaire, les banques peuvent promettre des paiements importants aux clients de dépôt de la banque, même si elles ont relativement peu de liquidités. Si la gestion de la liquidité est bonne, le volume des dépôts peut être dix fois, cent fois, voire mille fois supérieur à la quantité de liquidités.

Dans le système de Fiat Money, toutes les monnaies de base sont des dettes de la banque centrale. Lorsque la banque centrale estime qu’il existe un risque d’inflation, de panique de liquidité, de contrainte bancaire ou pour quelque raison que ce soit, elle choisit d’élargir ses dettes pour créer plus de monnaie de base. Rappelant le concept d’expansion de débit et de crédit, la table d’expansion de la banque centrale nécessite également une expansion des actifs.

La liquidité de la monnaie de base, plutôt que l’ampleur du crédit global, est la clé du relâchement de la banque. Étant donné que les banques sont responsables de la création de la liquidité de la monnaie de base par le biais du mécanisme de crédit, le resserrement de la banque est généralement causé par le système bancaire. Nous parlons de l’entreprise qui possède la monnaie de crédit créée par la banque, le crédit, et non la monnaie de base.

La réponse est non seulement que non, mais aussi que le système monétaire offshore n’a pas de banque centrale pour réguler la liquidité et les taux d’intérêt monétaires. Par exemple, le système monétaire offshore n’a en fait pas de banque centrale pour réguler la liquidité et les taux d’intérêt monétaires. Le système monétaire offshore est donc plus fragile que le système offshore.

(La part de la monnaie offshore continue de baisser, Macro 101 craint de ne pas pouvoir se rattraper, donc le marché offshore, ou la part du système bancaire monétaire sans réglementation de la banque centrale, est arrivé en premier ici, de toute façon, ce sujet est en fait très courant, le cas de 2a-7 est plus intéressant) (Je n’ai pas pu m’arrêter, je reviens pour ajouter un mot, beaucoup de gens désirent désormais le système de base en or, les Macro Trader s’interrogent sur la façon de faire du commerce sous le système de base en or?

Dans le système de banque monétaire, la structure du système bancaire est au centre de l’observation macro-trader de Flow, en particulier la transmission de la liquidité au solde de crédit des entreprises. Examinons quelques points d’observation. Premièrement, nous sommes très attentifs aux réserves, car l’impact des réserves de dépôt sur le total des monnaies de base utilisables pour la liquidité affecte directement la liquidité du système monétaire dans son ensemble. Il convient de noter que tous les facteurs affectant le paiement des réserves excédentaires ont un statut comparable à celui des réserves de dépôt.

C’est là que la confusion est la plus facile, et c’est là que mon conseil est de commencer par faire avancer les décisions de bilan d’entreprise à l’échelle microscopique plutôt que de simplement regarder les changements de chiffres macroéconomiques. Par exemple, le mythe de la soi-disant Fed QE d’imprimer de l’argent dans le marché boursier pour faire monter l’indice boursier a prospéré, mais si l’on combine avec l’analyse des flux de l’analyse de Money and Credit, nous réalisons que QE est en fait très inefficace, la plupart des dettes en devises de la Fed restent sur les réserves excédentaires des banques commerciales, ce qui a conduit à une augmentation des réserves excédentaires du système de crédit monétaire américain de moins de 500 milliards de dollars en 2007 à 200 milliards de dollars en 2013 et à la formation de plus de supercrédit.

Dans les économies de croissance normale, les entreprises voient des gains d’investissement supérieurs aux coûts d’opportunité, motivées à augmenter le financement et à mettre de l’argent en circulation, et les entreprises ont des CAPEX qui génèrent une demande de main-d’œuvre et de marchandises, ce qui entraîne une inflation élevée. Quelle merveilleuse histoire, malheureusement, les économies normales sont maintenant remplies d’économies anormales, tandis que les économies normales semblent être en désaccord. Le plus célèbre est la récession du bilan japonais, où les entreprises japonaises n’osent pas élargir le CAPEX, mais prennent les gains retenus pour combler le gouffre laissé par l’économie à bulles.

Le deuxième exemple est celui des entreprises américaines après le QE. Selon les manuels scolaires, les entreprises devraient être stimulées par des taux d’intérêt bas et encouragées à parier sur des projets CAPEX qui ne semblent pas rentables, ce qui entraînerait une inflation (voir Bernanke VS Summers (2015)). Mais les vaches ne boivent pas d’eau à pleine bouche, elles ne le font pas non plus, et encore moins les masses intelligentes.

Le troisième exemple est plus intéressant. Il est toujours intéressant de considérer la situation où l’entreprise n’a pas confiance dans son activité principale. Que fera-t-il si le coût de la spéculation est faible et que l’entreprise a de l’argent mais ne veut pas le distribuer aux actionnaires? Peut-être que nous pouvons envisager de faire de la spéculation.

(Et plus vous êtes ambitieux, plus vous allez loin. En termes simples, le Macro Trader a besoin de combiner des informations au niveau micro pour faire une analyse de flux, ne regardant que les données macro comme un plat mort absolu.

Comme il y a beaucoup de matériel à ce sujet, je ne vais pas vous en parler, mais je vais vous en dire un peu plus précisément. En tant que PM/Trader dans le domaine de la FICC en Chine, j’observe souvent les phénomènes de la banque monétaire plus en profondeur que les marchés matures en Europe et aux États-Unis, ce qui est un avantage des marchés immatures par rapport aux marchés matures. J’ai travaillé sur les marchés des obligations en dollars et en renminbi pendant une longue période.

Les données de la banque centrale et des banques commerciales sont un service essentiel de Macro Trader. Nous recommandons à tous les lecteurs de lire attentivement les données financières publiées par les principales banques centrales, et au moins de lire la Fed et la PBoC. Les données de la Fed, par opposition aux données de la Fed Z1 Flow of Funds, sont plus favorables à la compréhension du système monétaire américain dans les mécanismes de guidage des banques centrales / banques / industries.

Dans l’analyse ci-dessus, j’ai intentionnellement contourné les méthodes traditionnelles d’analyse des banques monétaires telles que l’analyse M0 / M1 / M2. D’une part, parce que ces éléments sont suffisamment riches, le lecteur peut les rechercher lui-même, sans avoir besoin de ma formation en cours.

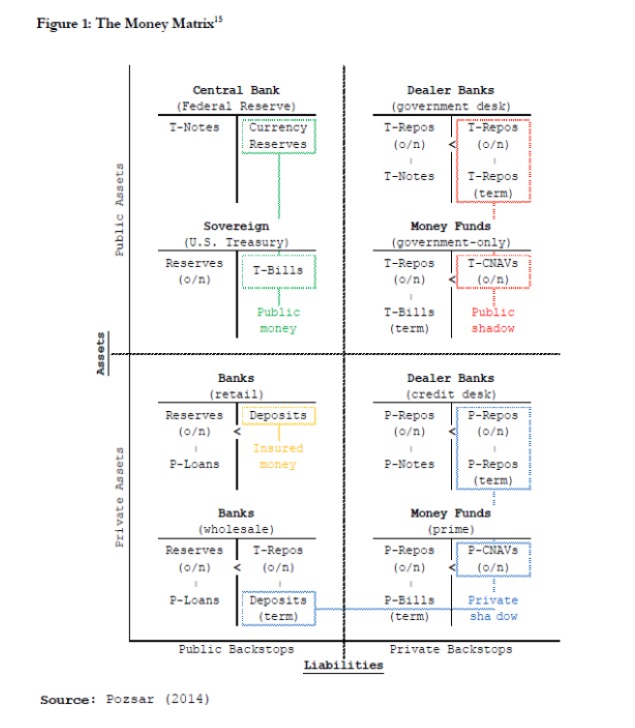

- #### 2. Système de crédit monétaire des banques de l’ombre

Dans le système financier moderne, un rôle tout aussi important est joué par le système de titres, ou le système de crédit de banque fantôme. Il est caractérisé par le fait que les titres assument une partie de la création de crédit.

L’un des points essentiels est que, dans le système de crédit de banque fantôme, la monnaie sur le compte de la banque centrale est la monnaie de base, de même que les obligations d’État. C’est parce que dans tous les systèmes bancaires monétaires modernes, les obligations d’État bénéficient du même capital-risque que les espèces, et que, dans le système de banque monétaire principale, la liquidité et l’efficacité de la négociation et du rachat des obligations d’État sont extrêmement élevées, de sorte que les obligations d’État peuvent également servir de monnaie de base et assumer une partie du rôle de dérivé du crédit.

Deuxièmement, les banques de l’ombre, ou les institutions financières non bancaires, dont les transactions sont réglées par des monnaies physiques, et les banques de l’ombre, bien qu’elles puissent dériver du crédit, ne peuvent souvent pas obtenir de crédit directement de la banque centrale (exception très rare), de sorte que leur rôle dans le graphique des flux monétaires des banques commerciales décrit ci-dessus peut être considéré comme au niveau des entreprises.

Troisièmement, les banques de l’ombre participent au système de crédit monétaire, mais les statistiques et les mécanismes de fonctionnement du système de banque de l’ombre sont beaucoup moins matures que les statistiques des banques commerciales.

Mais si l’on examine les données financières du 2e trimestre de 2013 et que l’on compare avec d’autres documents importants de la banque centrale tels que le rapport sur la politique monétaire, on découvre que le crédit et la liquidité semblent avoir augmenté de manière significative à l’époque, mais que la croissance a légèrement diminué. Si l’on remonte à l’époque de la Banque d’ombre, mon impression est la suivante: l’orientation de la politique monétaire de la Banque centrale n’a pas changé ((les 2 milliards de billets de banque centrale qui ont été largement attaqués ont eu plus d’effet psychologique), mais seulement une estimation sérieuse de l’activité du système de banque d’ombre.

Cependant, 6 ans plus tard, l’inflation américaine, après de nombreuses revers, n’a fait que se démener vers 2%. Les raisons sont diverses, mais du point de vue d’un macro-trader, si l’on ignore l’efficacité du système bancaire commercial et du système bancaire monétaire, il y a absolument un problème. Bien sûr, nous voyons que le système bancaire commercial est rempli de liquidités, mais les entreprises n’ont pas augmenté leurs investissements.

Dans les banques commerciales, la contraction se traduit par l’épuisement de la liquidité. Dans les banques commerciales, la contraction se traduit par le fait que les banques conservent leurs précieuses réserves de paiement et ne les émettent pas, au lieu de les élargir pour créer des dépôts, dans les banques fantômes, le fait que les banques conservent des titres de créance qui sont très précieux pour créer des dépôts. Dans les banques fantômes, le fait que les dealers conservent des titres de créance qui sont très précieux pour créer des dépôts.

Dans les marchés matures où les mécanismes de transmission sont flexibles et auto-régulés, par exemple les marchés européens et américains, la série de réactions formées par Flight to Quality est simplifiée par les traders en Risk On/Risk Off, puis les flux de fonds et les réactions des prix des actifs sont interprétés par les changements de l’appétit au risque. L’avantage de cette pratique est qu’elle simplifie considérablement le processus d’analyse, mais saute également l’analyse approfondie de la structure du marché.

Bien qu’il y ait eu des chocs de Lehman et autres, dans le système bancaire monétaire moderne, l’impact du risque de liquidité est de plus en plus important, voire plus important que le risque de crédit traditionnel, même dans le cas de Lehman. D’un côté, les mesures de surveillance de plus en plus rigoureuses du système bancaire commercial, telles que la surveillance, la concentration des liquidités et la faillite ordonnée, réduisent considérablement l’impact du système de risque de crédit. De l’autre côté, les gouvernements et les banques centrales sont de plus en plus sceptiques sur le risque systémique, ce qui a conduit de plus en plus de participants à croire que le risque de crédit, une fois que le risque systémique a augmenté, est le risque que la banque centrale doit résoudre.

En d’autres termes, les traders devraient être plus sensibles aux changements dans le système de crédit monétaire que les requins ne sont sensibles au sang. Chaque changement dans l’architecture du crédit monétaire signifie qu’un groupe de fonds devra changer de voie pour trouver une nouvelle voie. Si vous pouvez identifier la voie de transmission des changements de crédit monétaire et voler ce groupe de fonds avant le marché, cela signifie recevoir de l’argent.

La vidéo a été postée sur le blog de l’éditeur de l’article Moneycode