Stratégie de repli de la tendance haussière

0

0

2767

2767

La tendance à la reprise des stratégies

-

Une explication théorique de la stratégie des points de rétractation à tendance multiple

- Qu’est-ce que la tendance à plusieurs têtes ?

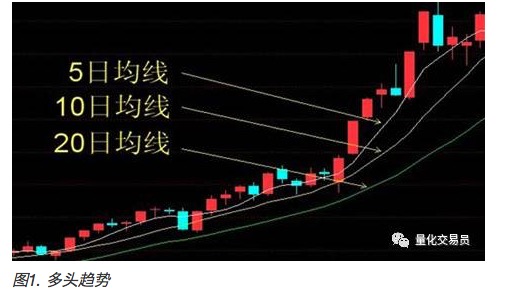

Pour comprendre la tendance à plusieurs têtes, il faut d’abord connaître la moyenne. La moyenne est la somme des prix de clôture d’une période de temps divisée par la moyenne obtenue pour cette période, comme la moyenne sur 5 jours (MA5), la moyenne sur 10 jours (MA10) et ainsi de suite.

Les courts-métrages sont le résultat d’un vote de fonds et peuvent refléter l’intention d’investissement des investisseurs à court terme.

Les cycles du pouce de la tendance à plusieurs têtes se déroulent de manière ascendante et descendante de la moyenne mobile courte à longue, comme le montre le graphique ci-dessous. Sous la tendance à plusieurs têtes du pouce, le cours des actions a tendance à augmenter.

- Les points de retrait:

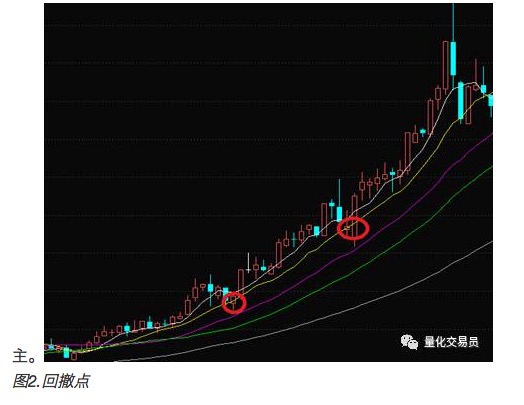

Selon la théorie du point de rétractation de la tendance à plusieurs têtes: la tendance à plusieurs têtes est le critère de décision d’achat d’une action, tandis que le point de rétractation indique le moment d’achat de l’action.

Le point de rétractation désigne une baisse temporaire du prix d’une action due à une correction de prix causée par des investisseurs déconnectés après avoir réalisé des bénéfices. Selon la théorie de la tendance à plusieurs têtes, si la tendance à plusieurs têtes peut encore se maintenir, les actions sont considérées comme étant à la baisse à long terme.

-

Deuxièmement, la quantification de la stratégie

Après avoir étudié la stratégie du point de rétractation de la tendance à plusieurs têtes, j’ai découvert que, dans la pratique, il existe des détails concrets et quantifiables qui déterminent la faisabilité et les bénéfices de la stratégie.

Paramètres dans la stratégie

(1) Paramètres dans le signal d’achat:

Paramètre du point de rétractation A:

Les achats sont plus fiables et génèrent plus de bénéfices lorsque le prix des actions se rétracte, par exemple, 5% ou 10%, ou lorsque le point de rétractation touche la moyenne des 5 jours, la moyenne des 10 jours, etc.

B paramètre de la tendance à plusieurs jours T:

Le nombre de jours peut être utilisé pour évaluer de manière fiable les tendances à plusieurs têtes.

Ou peut-on choisir d’acheter des actions sur la base d’une tendance à plusieurs têtes, alors qu’il n’y a pas encore de rétractation ?

(2) Paramètres dans le signal de vente (signaux d’arrêt et signaux d’arrêt):

Une stratégie de retrait à plusieurs niveaux ne garantit pas nécessairement des gains. Il est possible de définir des conditions qui génèrent un signal de changement de position, plus susceptibles de garantir des gains.

C paramètre de point d’arrêt:

Différents types de signaux de stop-loss peuvent être configurés, tels que la définition d’un certain pourcentage de stop-loss, ou le changement de position lorsque la tendance à plusieurs têtes change. Selon les différents signaux, il est possible d’obtenir des gains différents.

(3) Optimisation des paramètres:

Il est possible d’utiliser différentes combinaisons de paramètres pour simuler un grand nombre de transactions et, en fonction des résultats de la simulation, d’obtenir une combinaison de paramètres qui fonctionne mieux pour les conditions historiques.

Bien sûr, le marché boursier est en constante évolution et il n’y a aucune garantie que les paramètres spécifiques définis dans un contexte historique particulier puissent s’appliquer ultérieurement.

-

Troisièmement, la mise en œuvre de stratégies de trading simulées.

- 1 La préparation des données

Les données historiques des A-shares + les données sur le facteur de récupération sont disponibles.

- 2/ Stratégies et paramètres de négociation:

(1) Définition du point de retrait: le prix d’ouverture de l’action est inférieur au prix de la ligne moyenne sur 10 jours

Prix d’ouverture < prix moyen sur 10 jours < prix de clôture

Définition de la courbe de multiples: décroissance de la courbe de 5, 10, 20 et 60 jours

Le prix moyen sur 5 jours > le prix moyen sur 10 jours > le prix moyen sur 20 jours > le prix moyen sur 60 jours

- (2) Critère de stop-loss et de stop-loss: Stop-loss et stop-loss lorsque la marge entre le prix de clôture et le prix d’achat d’une action est supérieure à 10%:abs ((prix d’achat - prix d’ouverture du jour) / prix d’achat> 10%

abs (prix d’ouverture - prix d’achat) / prix d’achat > 10

- 3 - Le processus de transaction

(1) Définir une date d’expiration:

(2) choisir, à la date de début de la négociation, 20 actions parmi les actions inscrites le jour de la négociation, selon la stratégie de sélection d’actions mentionnée ci-dessus, et acheter 1000 actions chacune à la date de début de la négociation comme position;

(3) chaque jour de négociation, en commençant par la vente d’actions selon le critère de l’arrêt de perte, en supposant qu’elles soient vendues au prix d’ouverture et que le produit de la vente soit utilisé comme fonds; et en même temps, en suivant la stratégie de sélection d’actions, en choisissant un certain nombre d’actions, et en achetant la différence par rapport au portefeuille, en conservant un total de vingt actions en portefeuille;

(6) Calculer la perte totale d’une journée de négociation après N jours de cycle

Défaut: (valeur de la position du dernier jour - capital du premier jour) / capital du premier jour

-

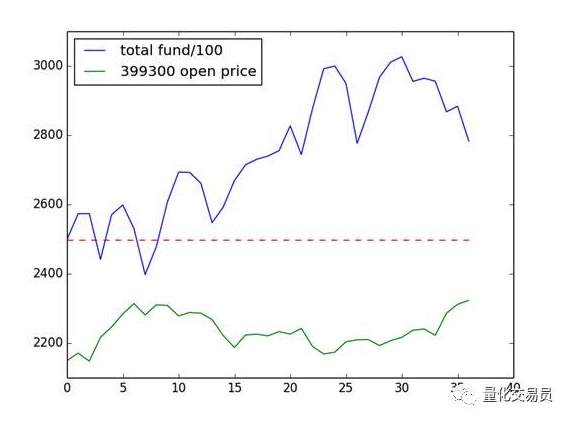

3/ Simuler les résultats des transactions

Date de début: 01/02/2014 et date de fin: 02/28/2014

Le fonds initial est de 249800, les actifs finaux sont de 278313, le taux de rendement est de 11,41%, et il a remporté le plus bas indice de 300 pour la même période.

Résultats:

-

Quatrième complément

Les résultats des tests de données sur un ou deux mois ne sont pas nécessairement universels;

-

- sans tenir compte des circonstances particulières telles que la création d’une nouvelle action, l’annulation d’une licence ou l’expulsion d’une ST;

La base théorique de cette stratégie est que, dans le court terme, le marché est motivé par l’émotion et ne reflète pas l’influence de facteurs autres que le prix, et est donc inefficace dans le long terme.

-

Cinquièmement, les problèmes rencontrés dans la mise en œuvre

- 1. chaque jour de négociation doit traiter la moyenne de plus de 3000 actions, le calcul est plus grand, si le cycle est plus long, cela prolonge le temps de fonctionnement. La solution est de calculer à l’avance les données de la moyenne des actions.

Les étudiants intéressés peuvent s’entraîner à la quantification des inventeurs !

Il a été publié par Quantum Trader.