Stratégie de gestion dynamique multifactorielle de l'argent

Aperçu

Cette stratégie utilise une combinaison d’indicateurs techniques tels que MACD, RSI, PSAR et autres, ainsi que des principes de gestion dynamique des fonds, pour permettre le suivi des tendances et le renversement des transactions sur plusieurs périodes. La stratégie s’applique aux transactions sur les lignes courtes, moyennes et longues.

Le principe

La stratégie utilise l’indicateur PSAR pour déterminer la direction de la tendance. La ligne de ralentissement EMA se croisant avec la ligne médiane BB est le premier point de confirmation. La direction du diagramme de la colonne MACD est le deuxième point de confirmation.

Après l’entrée, le stop loss est défini. Le stop loss est défini en fonction d’un certain multiple de la valeur de l’ATR. Le stop loss est identique. Le stop loss est défini en fonction du pourcentage de pertes flottantes.

Le flou est également réglé en pourcentage. Il s’arrête lorsque le profit atteint un certain pourcentage de l’intérêt total du compte.

Gestion dynamique des fonds La taille de la position est calculée en fonction de l’intérêt total du compte, de l’ATR et du multiplicateur de stop-loss. Le volume de transaction minimum est également défini.

Les avantages

La confirmation multifacteur permet d’éviter les fausses percées et d’améliorer la précision d’entrée.

La gestion dynamique des fonds permet de contrôler les risques individuels et de protéger efficacement les comptes.

Le point d’arrêt de perte est réglé par l’ATR et peut être ajusté en fonction de la volatilité du marché.

Le taux de fléchissement est réglé pour bloquer les bénéfices et éviter les retours.

Les risques

Les combinaisons de facteurs peuvent manquer certaines opportunités commerciales.

Un pourcentage trop élevé peut entraîner une augmentation des pertes.

Un réglage incorrect des valeurs ATR peut entraîner un arrêt de perte trop souple ou trop radical.

Une mauvaise configuration de la gestion des fonds peut entraîner des positions individuelles excessives.

Direction d’optimisation

Ajustez le poids des facteurs d’entrée pour optimiser la précision du signal.

Testez différents paramètres de pourcentage pour trouver la meilleure combinaison.

Choisissez un coefficient ATR raisonnable en fonction des caractéristiques des différentes variétés.

Adaptation dynamique des paramètres de gestion des fonds en fonction des résultats de la rétro-évaluation.

Optimiser les paramètres de la période et tester la période de transaction.

Résumer

Cette stratégie utilise de multiples indicateurs techniques pour déterminer les tendances, ajouter des risques de contrôle de gestion dynamique des fonds et réaliser des bénéfices stables sur plusieurs périodes. Les poids des facteurs, les paramètres de contrôle des risques et les paramètres de gestion des fonds peuvent être optimisés en fonction des résultats des retours d’expérience, afin d’obtenir de meilleurs résultats.

/*backtest

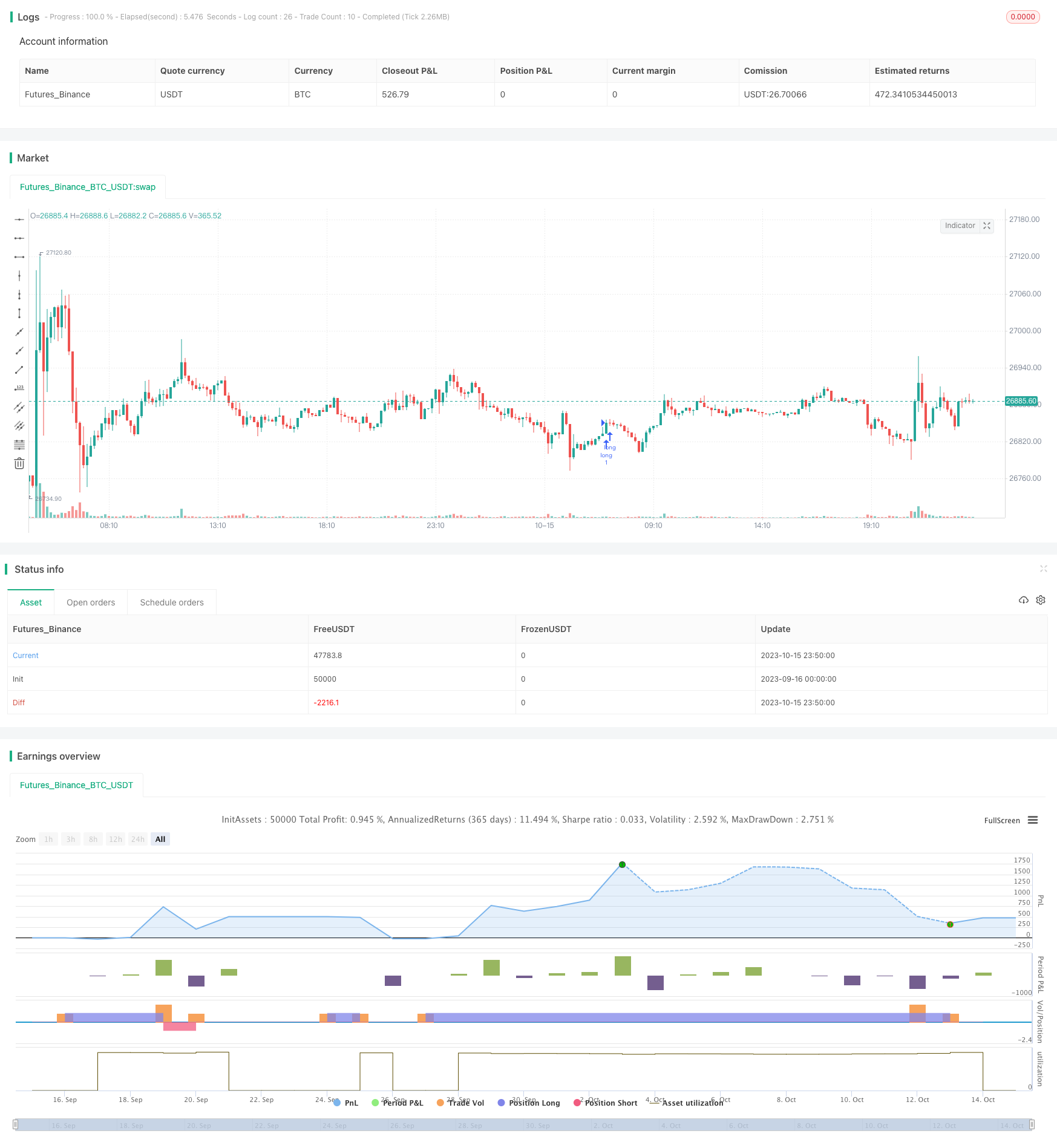

start: 2023-09-16 00:00:00

end: 2023-10-16 00:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © SoftKill21

//@version=4

strategy("EURUSD 1min strat RISK %% ", overlay=false, initial_capital = 1000)

// BACKTESTING RANGE

// From Date Inputs

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

fromMonth = input(defval = 6, title = "From Month", minval = 1, maxval = 12)

fromYear = input(defval = 2020, title = "From Year", minval = 1970)

// To Date Inputs

toDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

toMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

toYear = input(defval = 2020, title = "To Year", minval = 1970)

// Calculate start/end date and time condition

DST = 1 //day light saving for usa

//--- Europe

London = iff(DST==0,"0000-0900","0100-1000")

//--- America

NewYork = iff(DST==0,"0400-1500","0500-1600")

//--- Pacific

Sydney = iff(DST==0,"1300-2200","1400-2300")

//--- Asia

Tokyo = iff(DST==0,"1500-2400","1600-0100")

//-- Time In Range

timeinrange(res, sess) => time(res, sess) != 0

london = timeinrange(timeframe.period, London)

newyork = timeinrange(timeframe.period, NewYork)

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

time_cond = true

//

//

// rsi

length = input( 5 )

overSold = input( 23 )

overBought = input( 72 )

price = close

vrsi = rsi(price, length)

co = crossover(vrsi, overSold)

cu = crossunder(vrsi, overBought)

// macd

fast_length_macd = input(title="Fast Length", type=input.integer, defval=12)

slow_length_macd = input(title="Slow Length", type=input.integer, defval=26)

src_macd = input(title="Source", type=input.source, defval=close)

signal_length = input(title="Signal Smoothing", type=input.integer, minval = 1, maxval = 50, defval = 9)

sma_source = input(title="Simple MA(Oscillator)", type=input.bool, defval=true)

sma_signal = input(title="Simple MA(Signal Line)", type=input.bool, defval=true)

// Plot colors

col_grow_above = #26A69A

col_grow_below = #FFCDD2

col_fall_above = #B2DFDB

col_fall_below = #EF5350

col_macd = #0094ff

col_signal = #ff6a00

// Calculating

fast_ma = sma_source ? sma(src_macd, fast_length_macd) : ema(src_macd, fast_length_macd)

slow_ma = sma_source ? sma(src_macd, slow_length_macd) : ema(src_macd, slow_length_macd)

macd = fast_ma - slow_ma

signal = sma_signal ? sma(macd, signal_length) : ema(macd, signal_length)

hist = macd - signal

//plot(hist, title="Histogram", style=plot.style_columns, color=(hist>=0 ? (hist[1] < hist ? col_grow_above : col_fall_above) : (hist[1] < hist ? col_grow_below : col_fall_below) ), transp=0 )

// sar

start = input(0.02)

increment = input(0.02)

maximum = input(0.2)

var bool uptrend = na

var float EP = na

var float SAR = na

var float AF = start

var float nextBarSAR = na

if bar_index > 0

firstTrendBar = false

SAR := nextBarSAR

if bar_index == 1

float prevSAR = na

float prevEP = na

lowPrev = low[1]

highPrev = high[1]

closeCur = close

closePrev = close[1]

if closeCur > closePrev

uptrend := true

EP := high

prevSAR := lowPrev

prevEP := high

else

uptrend := false

EP := low

prevSAR := highPrev

prevEP := low

firstTrendBar := true

SAR := prevSAR + start * (prevEP - prevSAR)

if uptrend

if SAR > low

firstTrendBar := true

uptrend := false

SAR := max(EP, high)

EP := low

AF := start

else

if SAR < high

firstTrendBar := true

uptrend := true

SAR := min(EP, low)

EP := high

AF := start

if not firstTrendBar

if uptrend

if high > EP

EP := high

AF := min(AF + increment, maximum)

else

if low < EP

EP := low

AF := min(AF + increment, maximum)

if uptrend

SAR := min(SAR, low[1])

if bar_index > 1

SAR := min(SAR, low[2])

else

SAR := max(SAR, high[1])

if bar_index > 1

SAR := max(SAR, high[2])

nextBarSAR := SAR + AF * (EP - SAR)

//plot(SAR, style=plot.style_cross, linewidth=3, color=color.orange)

//plot(nextBarSAR, style=plot.style_cross, linewidth=3, color=color.aqua)

//plot(strategy.equity, title="equity", color=color.red, linewidth=2, style=plot.style_areabr)

//bb

length_bb = input(17, minval=1)

src_bb = input(close, title="Source")

mult_bb = input(2.0, minval=0.001, maxval=50, title="StdDev")

basis_bb = sma(src_bb, length_bb)

dev_bb = mult_bb * stdev(src_bb, length_bb)

upper_bb = basis_bb + dev_bb

lower_bb = basis_bb - dev_bb

offset = input(0, "Offset", type = input.integer, minval = -500, maxval = 500)

//plot(basis_bb, "Basis", color=#872323, offset = offset)

//p1_bb = plot(upper_bb, "Upper", color=color.teal, offset = offset)

//p2_bb = plot(lower_bb, "Lower", color=color.teal, offset = offset)

//fill(p1_bb, p2_bb, title = "Background", color=#198787, transp=95)

//ema

len_ema = input(10, minval=1, title="Length")

src_ema = input(close, title="Source")

offset_ema = input(title="Offset", type=input.integer, defval=0, minval=-500, maxval=500)

out_ema = ema(src_ema, len_ema)

//plot(out_ema, title="EMA", color=color.blue, offset=offset_ema)

//out_ema e emaul

//basis_bb e middle de la bb

//hist e histograma

// rsi cu band0 cross pt rsi

// confirmarea

shortCondition = (uptrend==false and crossunder(ema(src_ema, len_ema),sma(src_bb, length_bb)) and hist < 0 and vrsi < overSold) //and time_cond

longCondition = (uptrend==true and crossover(ema(src_ema, len_ema),sma(src_bb, length_bb)) and hist > 0 and vrsi > overBought ) //and time_cond

//tp=input(0.0025,type=input.float, title="tp")

//sl=input(0.001,type=input.float, title="sl")

//INDICATOR---------------------------------------------------------------------

//Average True Range (1. RISK)

atr_period = input(14, "Average True Range Period")

atr = atr(atr_period)

strategy.initial_capital = 50000

//MONEY MANAGEMENT--------------------------------------------------------------

balance = strategy.netprofit + strategy.initial_capital //current balance

floating = strategy.openprofit //floating profit/loss

risk = input(2,type=input.float,title="Risk %")/100 //risk % per trade

isTwoDigit = input(false,"Is this a 2 digit pair? (JPY, XAU, XPD...")

equity_protector = input(1 ,type=input.float, title="Equity Protection %")/100 //equity protection %

equity_protectorTP = input(2 ,type=input.float, title="Equity TP %")/100 //equity protection %

multtp = input(5,type=input.float, title="multi atr tp")

multsl = input(5,type=input.float, title="multi atr sl")

stop = atr*100000*input(1,"SL X")* multsl //Stop level

if(isTwoDigit)

stop := stop/100

target = atr*100000*input(1,"TP X")*multtp //Stop level

//Calculate current DD and determine if stopout is necessary

equity_stopout = false

if(floating<0 and abs(floating/balance)>equity_protector)

equity_stopout := true

equity_stopout2 = false

if(floating>0 and abs(floating/balance)>equity_protectorTP)

equity_stopout2 := true

//Calculate the size of the next trade

temp01 = balance * risk //Risk in USD

temp02 = temp01/stop //Risk in lots

temp03 = temp02*100000 //Convert to contracts

size = temp03 - temp03%1000 //Normalize to 1000s (Trade size)

if(size < 10000)

size := 10000 //Set min. lot size

//TRADE EXECUTION---------------------------------------------------------------

strategy.close_all(equity_stopout, comment="equity sl", alert_message = "equity_sl") //Close all trades w/equity protector

//strategy.close_all(equity_stopout2, comment="equity tp", alert_message = "equity_tp") //Close all trades w/equity protector

is_open = strategy.opentrades > 0

strategy.entry("long",true,oca_name="a",when=longCondition and not is_open) //Long entry

strategy.entry("short",false,oca_name="a",when=shortCondition and not is_open) //Short entry

strategy.exit("exit_long","long",loss=stop, profit=target) //Long exit (stop loss)

strategy.close("long",when=shortCondition) //Long exit (exit condition)

strategy.exit("exit_short","short",loss=stop, profit=target) //Short exit (stop loss)

strategy.close("short",when=longCondition) //Short exit (exit condition)

//strategy.entry("long", strategy.long,size,when=longCondition , comment="long" , alert_message = "long")

//strategy.entry("short", strategy.short, size,when=shortCondition , comment="short" , alert_message = "short")

//strategy.exit("closelong", "long" , profit = close * tp / syminfo.mintick, alert_message = "closelong")

//strategy.exit("closeshort", "short" , profit = close * tp / syminfo.mintick, alert_message = "closeshort")

//strategy.exit("closelong", "long" ,size, profit = close * tp / syminfo.mintick, loss = close * sl / syminfo.mintick, alert_message = "closelong")

//strategy.exit("closeshort", "short" , size, profit = close * tp / syminfo.mintick, loss = close * sl / syminfo.mintick, alert_message = "closeshort")

//strategy.close("long" , when=not (time_cond), comment="time", alert_message = "closelong" )

//strategy.close("short" , when=not (time_cond), comment="time", alert_message = "closeshort")

//strategy.close_all(when=not (time_cond), comment ='time')