Stratégies de trading basées sur le volume relatif et la tendance

Aperçu

La stratégie combine des indicateurs de volume de transactions et des indicateurs de tendance pour juger de l’évolution des prix, pour réaliser un système de trading automatisé qui fusionne le suivi de la tendance et la rupture. Lorsque le volume de transactions augmente et que la volatilité est faible, acheter et arrêter ou perdre en fonction des points d’arrêt et de la tendance des prix.

Principe de stratégie

Utilisez les bandes de Bollinger pour déterminer si les fluctuations de prix sont mineures.

Calculer le volume moyen des N derniers jours et comparer avec le volume actuel pour voir si le volume a augmenté.

Le volume de transactions augmente lorsque les prix sont bas et les fluctuations sont faibles.

Il s’agit d’un outil qui permet de mettre en place des points de rupture et de suivre les mises à jour des prix les plus bas.

La perte de valeur est la perte de valeur lorsque le prix atteint le point de rupture.

Il s’arrête lorsque le prix forme un modèle de dévoration à plusieurs têtes.

Analyse des avantages

La combinaison d’indicateurs d’échange et de volatilité permet de filtrer efficacement les fausses ruptures.

La méthode de suivi de la tendance permet de bloquer au maximum le profit.

Les jugements comportementaux tels que l’absorption de plusieurs têtes peuvent être utilisés comme signaux d’arrêt, permettant de s’arrêter à temps à la veille d’un renversement de tendance.

Les stratégies sont intuitives, faciles à comprendre et à suivre.

Les règles d’arrêt et d’arrêt sont plus claires, ce qui réduit l’incertitude associée à la fermeture des marchés antisipate.

Analyse des risques

Le retard dans l’indicateur de réussite peut vous faire manquer les meilleurs points d’entrée.

Les jugements sur les formes telles que l’ingestion de plusieurs têtes peuvent ne pas être suffisamment fiables comme signal d’arrêt, et il existe un risque d’arrêt prématuré.

Le risque de perte individuelle est plus élevé si le point de rupture est proche de la stratégie.

Il est nécessaire d’ajuster des paramètres raisonnables, tels que l’ATR et le cycle de transaction, sinon des transactions fréquentes peuvent survenir.

Il est nécessaire de prêter attention et d’optimiser les règles de stop-loss pour réduire le risque de liquidation inutile.

Direction d’optimisation

Essayez de filtrer les signaux d’entrée en combinant d’autres indicateurs, tels que le MACD.

Optimisation des paramètres ATR et du cycle de transaction pour réduire le risque de transactions fréquentes.

Essayez d’utiliser d’autres signaux d’arrêt, tels que des mécanismes de sortie, comme le déraillement des prix.

L’étude a examiné la possibilité de verrouiller plus de bénéfices en ajustant dynamiquement les arrêts de perte.

Tester l’impact des différentes périodes de détention sur la performance et rechercher les périodes de détention optimales.

Pour tester les effets contractuels des différentes variétés, trouver les variétés les plus adaptées.

Résumer

La stratégie est généralement simple et intuitive. Elle permet de suivre les tendances en combinant des indicateurs de volume et des jugements sur les prix. L’avantage est que la génération de signaux est plus claire et plus facile à suivre, ce qui réduit le risque d’opération inverse.

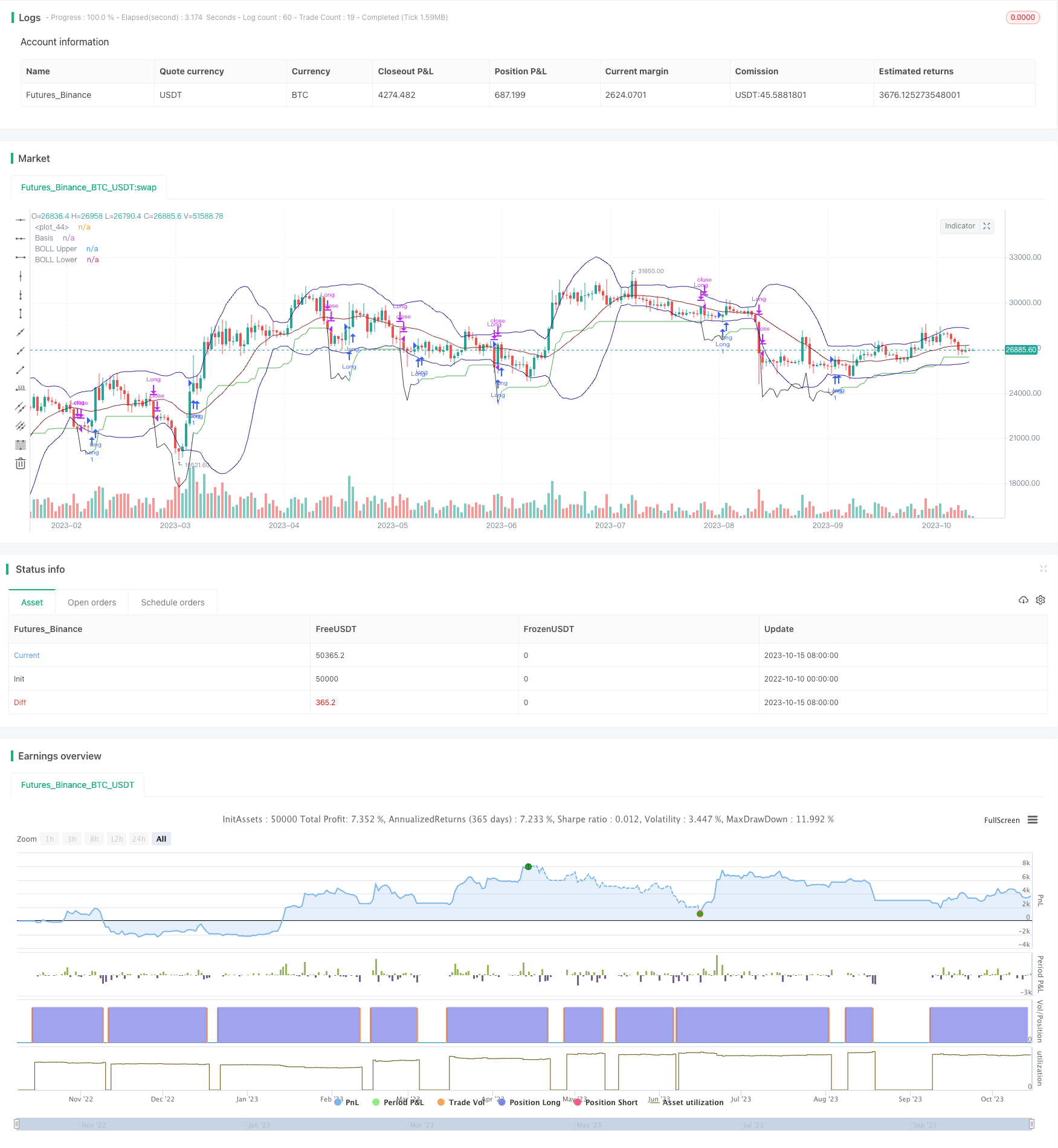

/*backtest

start: 2022-10-10 00:00:00

end: 2023-10-16 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © DojiEmoji (kevinhhl)

//@version=4

strategy("[KL] Relative Volume Strategy",overlay=true,pyramiding=1)

ENUM_LONG = "Long"

VERBOSE_MODE = false

opened_position = false

// Timeframe {

backtest_timeframe_start = input(defval = timestamp("01 Apr 2016 13:30 +0000"), title = "Backtest Start Time", type = input.time)

USE_ENDTIME = input(false,title="Define backtest end-time (If false, will test up to most recent candle)")

backtest_timeframe_end = input(defval = timestamp("01 May 2021 19:30 +0000"), title = "Backtest End Time (if checked above)", type = input.time)

within_timeframe = true

// }

// Volatility Indicators {

// BOLL:

BOLL_length = 20, BOLL_src = close, SMA20 = sma(BOLL_src, BOLL_length), BOLL_sDEV_x2 = 2 * stdev(BOLL_src, BOLL_length)

BOLL_upper = SMA20 + BOLL_sDEV_x2, BOLL_lower = SMA20 - BOLL_sDEV_x2

plot(SMA20, "Basis", color=#872323, offset = 0)

BOLL_p1 = plot(BOLL_upper, "BOLL Upper", color=color.navy, offset = 0, transp=50)

BOLL_p2 = plot(BOLL_lower, "BOLL Lower", color=color.navy, offset = 0, transp=50)

//fill(BOLL_p1, BOLL_p2, title = "Background", color=#198787, transp=85)

// ATR v. sDev of prices

ATR_x2 = atr(input(10,title="Length of ATR [Trailing Stop Loss] (x2)"))*2

//plot(SMA20+ATR_x2, "SMA20 + ATR_x2", color=color.gray, offset = 0, transp=50)

//plot(SMA20-ATR_x2, "SMA20 - ATR_x2", color=color.gray, offset = 0, transp=50)

//plotchar(ATR_x2, "ATR_x2", "", location = location.bottom)

is_low_volat = ATR_x2 > BOLL_sDEV_x2

// }

// Trailing stop loss {

TSL_source = low

var entry_price = float(0), var stop_loss_price = float(0)

TSL_line_color = color.green

if strategy.position_size == 0 or not within_timeframe

TSL_line_color := color.black

stop_loss_price := TSL_source - ATR_x2

else if strategy.position_size > 0

stop_loss_price := max(stop_loss_price, TSL_source - ATR_x2)

plot(stop_loss_price, color=TSL_line_color)

// }

// Relative volume indicator {

LEN_RELATIVE_VOL = input(5, title="SMA(volume) length (for relative comparison)")

relative_vol = sma(volume,LEN_RELATIVE_VOL)

// }

// price actions {

bar_range_ratio = abs(close-open)/(high-low)

engulfing = low < low[1] and high > high[1] and abs(close-open) > abs(close-open)[1]

// }

// MAIN:

if within_timeframe

entry_msg = "", exit_msg = close <= entry_price ? "stop loss" : "take profit"

// ENTRY :::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::

if close > open and volume > relative_vol and is_low_volat

if strategy.position_size > 0

entry_msg := "adding"

else if strategy.position_size == 0

entry_msg := "initial"

if strategy.position_size == 0

entry_price := close

stop_loss_price := TSL_source - ATR_x2

ATR_x2 := ATR_x2

strategy.entry(ENUM_LONG, strategy.long, comment=entry_msg)

// EXIT ::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::

if strategy.position_size > 0

bExit = false

// EXIT: Case (A) touches trailing stop loss

if TSL_source <= stop_loss_price

exit_msg := exit_msg + "[TSL]"

bExit := true

// EXIT: Case (B)

else if close < open and not is_low_volat and engulfing and (high-low) > ATR_x2

exit_msg := VERBOSE_MODE ? exit_msg + "[engulfing bearish]" : exit_msg

bExit := true

strategy.close(ENUM_LONG, when=bExit, comment=exit_msg)

// CLEAN UP:

if strategy.position_size == 0

entry_price := 0

stop_loss_price := float(0)