Stratégie de rupture de Momentum

Aperçu

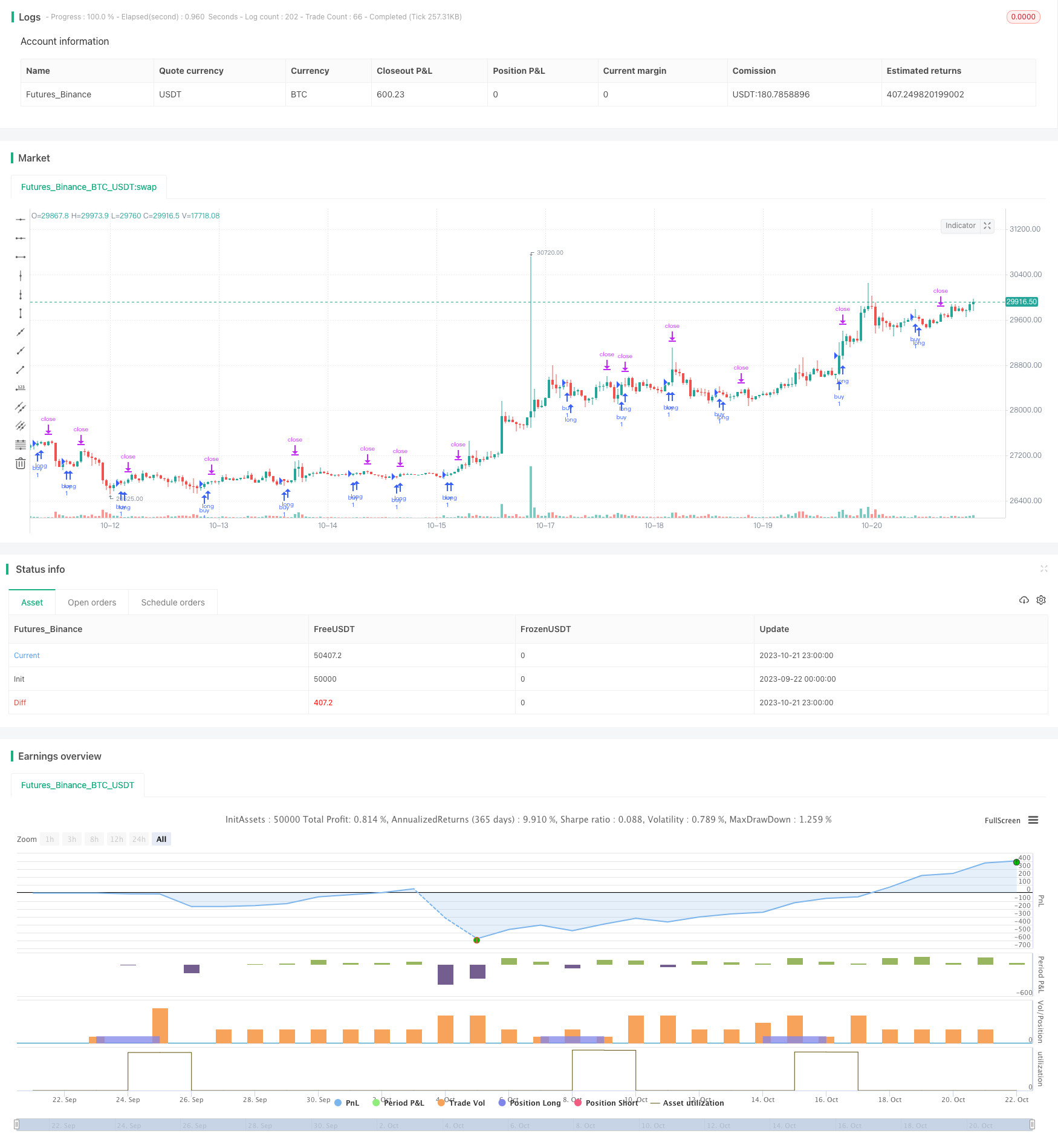

Cette stratégie est une stratégie de trading de rupture dynamique basée sur les indices de choc aléatoires K-ligne et D-ligne. Elle utilise la K-ligne qui recule de la zone de survente vers la zone de survente comme signal d’achat pour suivre la façon dont le stop loss est arrêté.

Principe de stratégie

La stratégie est principalement composée des éléments suivants:

- Réglages de l’indicateur

La ligne K et la ligne D de l’indicateur Smoothed Stoch à 14 cycles de l’indicateur RSI sont traitées avec un SMA à 3 cycles respectivement.

- Génération du signal

Lorsque le 20 est porté sur la ligne K comme signal d’achat, l’achat est effectué.

- Comment arrêter les pertes

La méthode d’arrêt de suivi est utilisée pour définir une distance d’arrêt de suivi fixe. Le point d’arrêt est le point le plus bas sur 20 cycles au cours de la période de rétroaction.

- Calcul de la position

Calculer la distance de points entre le point de rupture et le prix de clôture actuel en fonction du point de rupture le plus bas sur 20 périodes au cours de la période de réévaluation. Calculer la valeur de chaque point en fonction du montant de rupture en dollars acceptable et de la distance de points.

Ainsi, la stratégie utilise la dynamique de rupture de la reprise de la zone de surachat comme signal d’entrée, en utilisant une gestion de position et un suivi des arrêts de perte calculés avec précision, pour réaliser des transactions de reprise de la dynamique et contrôler efficacement le risque.

Avantages stratégiques

Cette stratégie présente les avantages suivants:

Le signal d’entrée est clair, la zone de survente a été franchie et le dynamisme est fort.

Le suivi des pertes permet une réduction flexible des pertes en fonction de l’évolution du marché.

L’entrée de positions, calculée avec précision, permet de contrôler efficacement les pertes individuelles.

Calculer le point de rupture dans le cycle de rétroaction pour obtenir un arrêt précis.

Le calcul de la position est simple, clair et facile à utiliser.

La logique de la stratégie est simple, claire et facile à comprendre.

La structure du code est claire, facile à lire et à réutiliser.

Risque stratégique

Cette stratégie comporte aussi des risques:

Les actions elles-mêmes présentent un risque de volatilité.

Il existe un risque de sur-échange.

Il est impossible d’utiliser la situation dans le sens inverse.

Il n’est pas possible de filtrer efficacement le contexte des événements. Par exemple, dans les événements de tremblement de terre, il est possible que le stop-loss soit fréquemment déclenché.

La gestion des risques peut être optimisée par:

Optimiser les paramètres, modifier les conditions d’entrée et éviter les transactions trop fréquentes.

La répartition des délais et la construction par lots réduisent les risques unilatéraux

Augmenter le jugement sur le contexte des transactions à grande échelle et éviter les transactions fréquentes dans des conditions défavorables.

Optimiser les stratégies d’arrêt de perte afin d’éviter que les arrêts de perte ne soient trop sensibles.

Optimisation de la stratégie

Cette stratégie peut être optimisée dans les directions suivantes:

Optimiser les stratégies de stop loss, en considérant le suivi dynamique des stops, les stops par lots et les stops mobiles pour rendre les stops plus fluides.

Augmenter le jugement sur les tendances à grande échelle et éviter les tendances de choc des transactions. Les tendances peuvent être jugées en combinaison avec des méthodes telles que la ligne moyenne, la rupture de canal.

Il est possible d’envisager de détenir une position bidirectionnelle, d’ajouter une position inversée et de profiter de la reprise.

Il est possible d’optimiser automatiquement les paramètres par des méthodes telles que l’apprentissage automatique, afin de mieux les adapter aux différentes étapes du processus.

Optimiser les stratégies de gestion des positions, en tenant compte d’autres méthodes, telles que les taux fixes, les fonds fixes, etc., afin de rendre l’utilisation des fonds plus rationnelle.

Augmentation des conditions de filtrage et des opportunités de trading de meilleure qualité. Optimisation des indicateurs tels que le volume de synthèse, la ligne de browning.

Résumer

La stratégie est globalement une stratégie de rupture dynamique plus simple et plus claire. Elle adopte une approche plus prudente de l’arrêt des pertes et maîtrise efficacement les pertes individuelles. Cependant, des ajustements d’optimisation doivent être effectués pour que les paramètres de la stratégie s’adaptent mieux au marché, filtrent les signaux de négociation inefficaces et équilibrent mieux les rendements et les risques.

//@version=2

//descripcion:

//entrada en saturacion oscilador estocastico

//salida por trailing

strategy("MomentumBreak#1", overlay=true,calc_on_every_tick=true,

default_qty_type=strategy.fixed,currency="USD")

//entradas y variables de indicadores

smoothK = input(3, minval=1)

smoothD = input(3, minval=1)

lengthRSI = input(14, minval=1)

lengthStoch = input(14, minval=1)

src = input(close, title="RSI Source")

rsi1 = rsi(src, lengthRSI)

k = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = sma(k, smoothD)

overbought=input(80)

oversold=input(20)

//entradas de stop , trail, profit

stop=input(1500)

stop_dentro_de_los_ultimos_lows=input(20)

trail_points=input(500)

trail_offset=input(100)

profit=input(1000)

riesgo_en_dolares=input(15)

//condicion de compra: k>80

buycondition=crossover(k,oversold)

//entrada a la posicion

posicionabierta=0

if year>2015

if buycondition

stoplow=lowest(stop_dentro_de_los_ultimos_lows)

riesgo_en_pips = (close - stoplow)

valor_del_pip = (riesgo_en_dolares / riesgo_en_pips)

tamanio_de_la_posicion= ( valor_del_pip) //la posicion la esta calculando bien

strategy.entry("buy",strategy.long)

strategy.exit("salida","buy",trail_points=trail_points,trail_offset=trail_offset,stop=stoplow,comment=tostring(stoplow))

//////////////////////////////////condicion de stop por drodown 10% equity

//strategy.risk.max_drawdown(15,strategy.cash)

// condicion de stop por perdida mayor a $15 en op abierta

//strategy.risk.max_intraday_loss(15,strategy.cash)

//formas de tomar stop:

// cuando llega a una media movil: strategy.close o strategyentry o strategy.exit o strategy.order

// determinado por un numero de pips strategy.exit

// determinado por el calculo de la posicion:

//tomar el minimo minimo de los ultimos 20 periodos, guardarlo como nivel de stop

//calcular la posicion en base a ese stop:

//prcio de entrada - precio de stop = pips_en-reisgo

//riesgo_e_dolares / pips_en_riesgo = pip_value

//position_size=10000 * pip_value