Stratégie de moyenne mobile avec stop suiveur

Aperçu

L’idée centrale de la stratégie est de concevoir un système de trading automatique qui utilise des moyennes mobiles et un mécanisme de suivi des arrêts de perte pour tirer profit des tendances tout en contrôlant les retraits.

Principe de stratégie

Cette stratégie permet aux utilisateurs de choisir parmi plusieurs types de moyennes mobiles, y compris les moyennes mobiles simples, les moyennes mobiles indicielles, les moyennes mobiles de coût, etc. Les utilisateurs peuvent choisir les types de moyennes mobiles selon leurs préférences.

L’utilisateur doit définir la durée de la moyenne mobile. Généralement, dans les transactions à courte ou moyenne durée, la moyenne mobile est comprise entre 20 et 60 périodes.

Après avoir sélectionné une moyenne mobile, la stratégie calcule cette moyenne mobile en temps réel. Lorsque le prix augmente et franchit la moyenne mobile, faites plus; lorsque le prix baisse et franchit la moyenne mobile, faites moins.

La stratégie utilise un mécanisme de suivi des arrêts. Après l’ouverture de la position, la stratégie surveille en permanence la relation entre la moyenne mobile et le prix, en ajustant dynamiquement la position de la ligne d’arrêt. Plus précisément, la position de la ligne d’arrêt équivaut à la moyenne mobile plus / moins le pourcentage d’arrêt défini par l’utilisateur.

L’utilisateur peut définir un pourcentage d’arrêt. Plus la valeur est grande, plus la portée de l’arrêt est large, pour éviter que l’arrêt ne soit trop sensible; plus la valeur est petite, plus l’arrêt est strict, ce qui réduit le risque. Le pourcentage d’arrêt est généralement entre 2% et 5%.

Après avoir ouvert la position, si le prix revient à la moyenne mobile, la position est fermée.

Avantages stratégiques

- Il est possible d’ouvrir des positions en cours de tendance pour gagner plus d’argent.

- Un mécanisme de suivi des arrêts de perte permet d’ajuster la position des arrêts en fonction de la situation, pour éviter que les arrêts de perte soient trop petits pour être enfermés.

- Vous pouvez choisir différentes moyennes mobiles et pourcentages de stop-loss en fonction de vos préférences en matière de risque

- Prise en charge de plusieurs types de moyennes mobiles, permettant de trouver les meilleurs paramètres en testant

- La logique de la stratégie est simple et claire, facile à comprendre et à modifier

Analyse des risques

- Les prix peuvent se replier près des moyennes mobiles lors d’une correction, ce qui entraîne de fréquentes prises de positions nettes.

- Si la marge de stop est trop élevée, les pertes peuvent s’amplifier

- Les paramètres optimaux pour les moyennes mobiles et les pourcentages de stop-loss peuvent varier selon les variétés et les périodes de temps.

- Cette tactique devrait être évitée avant les événements importants.

Les risques peuvent être optimisés et maîtrisés par:

- Utilisez cette stratégie pour les variétés et les périodes de tendance

- Ajustez la moyenne mobile périodique en utilisant une moyenne mobile périodique à longueur moyenne

- Réduire le pourcentage d’arrêt approprié et maîtriser le risque

- Tests sur différentes variétés pour trouver les meilleurs paramètres

- Arrêt des transactions avant les nouvelles majeures

Direction d’optimisation

Cette stratégie peut être optimisée dans les domaines suivants:

Ajouter la confirmation d’autres indicateurs pour éviter de négocier fréquemment lors de la liquidation. Des indicateurs tels que MACD, KD peuvent être ajoutés et des positions peuvent être ouvertes uniquement lorsqu’ils émettent des signaux simultanément.

Il est possible de combiner plusieurs moyennes mobiles. Par exemple, en utilisant simultanément une ligne de 5 jours et une ligne de 20 jours, il est possible d’ouvrir une position lorsque les deux moyennes mobiles sont orientées dans la même direction.

Paramètres de test pour les différentes variétés, définir les paramètres optimaux. Les paramètres de chaque variété et de chaque cycle sont différents et doivent être testés séparément.

Augmentation des stratégies de gestion des positions. Par exemple, définir un nombre fixe d’ouvertures de positions, puis les accroître et les arrêter.

Réglez le nombre maximum de positions ouvertes par jour ou le temps d’intervalle entre les positions. Limitez les transactions trop fréquentes.

Ajout d’algorithmes d’apprentissage automatique pour optimiser les paramètres dynamiquement en fonction des données historiques.

L’utilisation de modèles d’apprentissage en profondeur pour prédire les tendances des prix.

Résumer

Cette stratégie est une stratégie de suivi de tendance très pratique dans l’ensemble. Elle utilise des moyennes mobiles pour juger de la direction de la tendance, ainsi que des stop-loss pour contrôler les risques, ce qui permet d’obtenir de meilleurs rendements dans des conditions de tendance. La stabilité et le rendement de la stratégie peuvent être encore améliorés par l’optimisation des paramètres et leur combinaison avec d’autres indicateurs ou modèles.

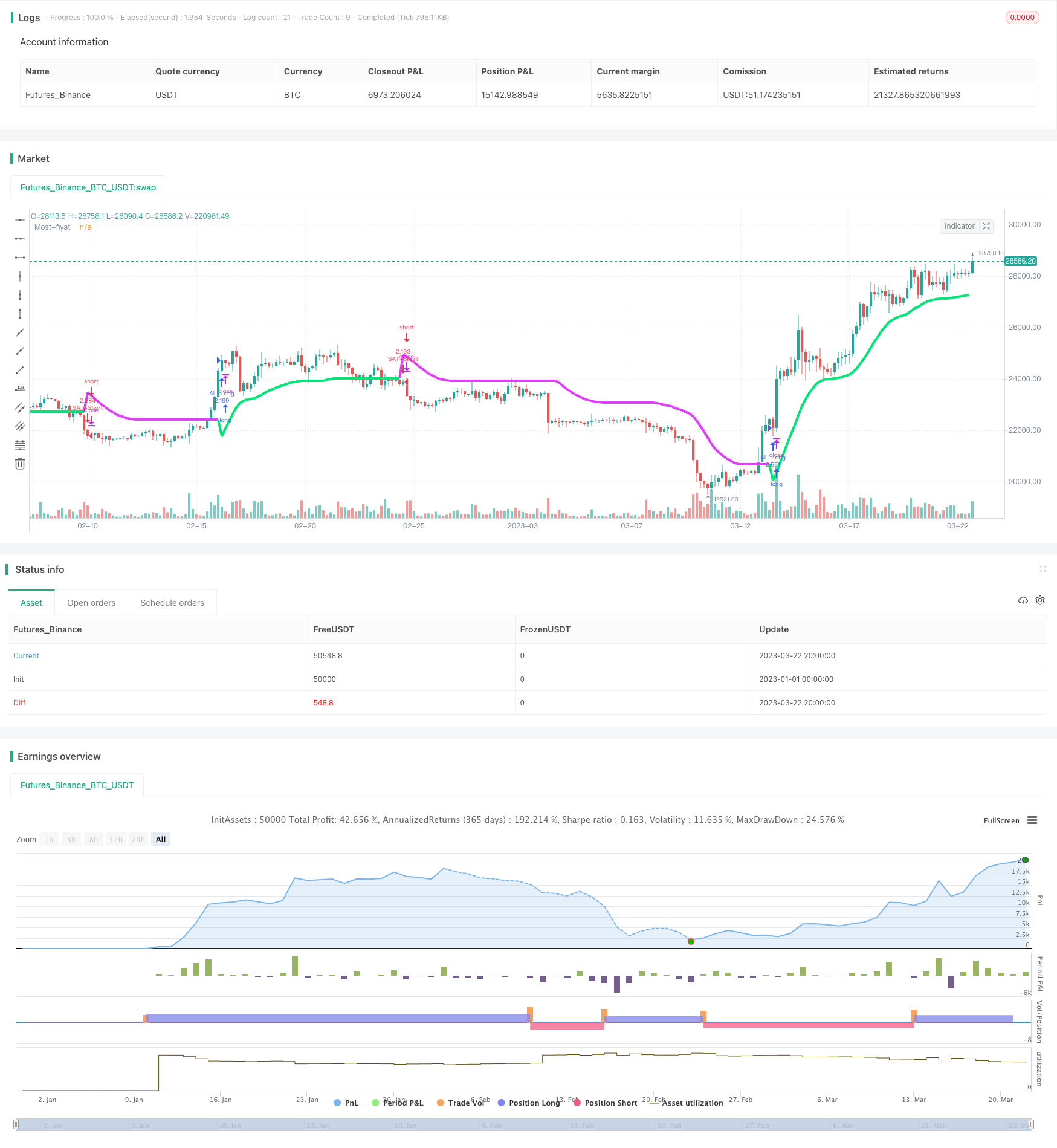

/*backtest

start: 2023-01-01 00:00:00

end: 2023-03-23 00:00:00

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

//attoCryp, @HikmetSezen58

strategy("MOST Multi MAs", overlay=true, pyramiding=1, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

sx=input(defval = "close" ,title="Fiyat sec", options=[ "close", "high", "low", "open", "hl2", "hlc3", "hlco4", "hlcc4", "hlccc5"])

smox=input(defval = "HulleMA", title = "Hareketli Ortalama: ", options=["T3", "SMA", "EMA", "DEMA", "TEMA", "WMA", "VWMA", "SMMA", "EVWMA", "HullMA", "HulleMA", "LSMA", "ALMA", "TMA", "SSMA"])

timeFramemost = input(title="++++++++++++++++++++++++++++++++++++", defval="MOST Ayarlari:")

yuzde=input(defval=3.8, minval=0, step=0.1, title="Yuzde Oran")/100

ortalamauzunluk=input(defval=28, title="Periyot Uzunlugu", minval=1)

f=input(defval=0.4, step=0.1, title="T3 icin Factor", minval=0.01)

timeFrameadd=input(title="++++++++++++++++++++++++++++++++++++", defval="Diger Orta.Ayar:")

offsig=input(defval=4, title="LSMA icin Offset veya ALMA icin Sigma", minval=0)

offalma=input(defval=0.6, title="ALMA icin Offset", minval=0, step=0.01)

timeFramess=input(title="++++++++++++++++++++++++++++++++++++", defval="Baslangic-Bitis:")

gun_baslangic=input(defval=1, title="Baslangic Gunu", minval=1, maxval=31)

ay_baslangic=input(defval=1, title="Baslangic Ayi", minval=1, maxval=12)

yil_baslangic=input(defval=2017, title="Baslangic Yili", minval=2010)

gun_bitis=input(defval=1, title="Bitis Gunu", minval=1, maxval=31)

ay_bitis=input(defval=1, title="Bitis Ayi", minval=1, maxval=12)

yil_bitis = input(defval=2019, title="Bitis Yili", minval=2010)

// backtest icin baslangic ve bitis zamanlarini belirleme

baslangic=timestamp(yil_baslangic, ay_baslangic, gun_baslangic, 00, 00)

bitis=timestamp(yil_bitis, ay_bitis, gun_bitis, 23, 59)

zamanaraligi() => true

//guncel fiyatti belirleme

guncelfiyat=sx=="high"?high : sx=="close"?close : sx=="low"?low : sx=="open"?open : sx=="hl2"?(high+low)/2 : sx=="hlc3"?(high+low+close)/3 : sx=="hlco4"?(high+low+close+open)/4 : sx=="hlcc4"?(high+low+close+close)/4 : sx=="hlccc5"?(high+low+close+close+close)/5 : close

/////Ortalama Hesaplamalari/////

// Tillson T3

sm0(guncelfiyat,ortalamauzunluk,f) =>

t3e1=ema(guncelfiyat, ortalamauzunluk)

t3e2=ema(t3e1, ortalamauzunluk)

t3e3=ema(t3e2, ortalamauzunluk)

t3e4=ema(t3e3, ortalamauzunluk)

t3e5=ema(t3e4, ortalamauzunluk)

t3e6=ema(t3e5, ortalamauzunluk)

c1=-f*f*f

c2=3*f*f+3*f*f*f

c3=-6*f*f-3*f-3*f*f*f

c4=1+3*f+f*f*f+3*f*f

s0=c1 * t3e6 + c2 * t3e5 + c3 * t3e4 + c4 * t3e3

// Basit ortalama

sm1(guncelfiyat,ortalamauzunluk) =>

s1=sma(guncelfiyat, ortalamauzunluk)

// Ustel ortalama

sm2(guncelfiyat,ortalamauzunluk) =>

s2=ema(guncelfiyat, ortalamauzunluk)

// Cift Ustel ortalama

sm3(guncelfiyat,ortalamauzunluk) =>

s3=2*ema(guncelfiyat, ortalamauzunluk) - ema(ema(guncelfiyat, ortalamauzunluk), ortalamauzunluk)

// Uclu Ustel ortalama

sm4(guncelfiyat,ortalamauzunluk) =>

s4=3*(ema(guncelfiyat, ortalamauzunluk) - ema(ema(guncelfiyat, ortalamauzunluk), ortalamauzunluk)) + ema(ema(ema(guncelfiyat, ortalamauzunluk), ortalamauzunluk), ortalamauzunluk)

// Agirlikli Ortalama

sm5(guncelfiyat,ortalamauzunluk) =>

s5=wma(guncelfiyat, ortalamauzunluk)

// Hacim Agirlikli Ortalama

sm6(guncelfiyat,ortalamauzunluk) =>

s6=vwma(guncelfiyat, ortalamauzunluk)

// Smoothed

sm7(guncelfiyat,ortalamauzunluk) =>

s7=0.0

s7:=na(s7[1]) ? sma(guncelfiyat, ortalamauzunluk) : (s7[1] * (ortalamauzunluk - 1) + guncelfiyat) / ortalamauzunluk

// Hull Ortalama

sm8(guncelfiyat,ortalamauzunluk) =>

s8=wma(2 * wma(guncelfiyat, ortalamauzunluk / 2) - wma(guncelfiyat, ortalamauzunluk), round(sqrt(ortalamauzunluk)))

// Hull Ustel Ortalama

sm81(guncelfiyat,ortalamauzunluk) =>

s8=ema(2 * ema(guncelfiyat, ortalamauzunluk / 2) - ema(guncelfiyat, ortalamauzunluk), round(sqrt(ortalamauzunluk)))

// Least Square

sm9(guncelfiyat,ortalamauzunluk,offsig) =>

s9=linreg(guncelfiyat, ortalamauzunluk, offsig)

// Arnaud Legoux

sm10(guncelfiyat, ortalamauzunluk, offalma, offsig) =>

s10=alma(guncelfiyat, ortalamauzunluk, offalma, offsig)

// Triangular

sm11(guncelfiyat, ortalamauzunluk) =>

s11=sma(sma(guncelfiyat, ortalamauzunluk),ortalamauzunluk)

// SuperSmoother filter

sm12(guncelfiyat,ortalamauzunluk) =>

a1=exp(-1.414*3.14159 / ortalamauzunluk)

b1=2*a1*cos(1.414*3.14159 / ortalamauzunluk)

c2=b1

c3=(-a1)*a1

c1=1 - c2 - c3

s12=0.0

s12:=c1*(guncelfiyat + nz(guncelfiyat[1])) / 2 + c2*nz(s12[1]) + c3*nz(s12[2])

//Elastic Volume Weighted Moving Average

sm13(guncelfiyat,ortalamauzunluk) =>

hacimtoplam=sum(volume, ortalamauzunluk)

s13=0.0

s13:=(nz(s13[1]) * (hacimtoplam - volume)/hacimtoplam) + (volume*guncelfiyat/hacimtoplam)

ortalamafiyat=smox=="T3"?sm0(guncelfiyat,ortalamauzunluk,f) : smox=="SMA"?sm2(guncelfiyat,ortalamauzunluk) : smox=="EMA"?sm2(guncelfiyat,ortalamauzunluk) : smox=="DEMA"?sm3(guncelfiyat,ortalamauzunluk) : smox=="TEMA"?sm4(guncelfiyat,ortalamauzunluk) : smox=="WMA"?sm5(guncelfiyat,ortalamauzunluk) : smox=="VWMA"?sm6(guncelfiyat,ortalamauzunluk) : smox=="SMMA"?sm7(guncelfiyat,ortalamauzunluk) : smox=="HullMA"?sm8(guncelfiyat,ortalamauzunluk) : smox=="HulleMA"?sm81(guncelfiyat,ortalamauzunluk) : smox=="LSMA"?sm9(guncelfiyat,ortalamauzunluk,offsig) : smox=="ALMA"?sm10(guncelfiyat, ortalamauzunluk, offalma, offsig) : smox=="TMA"?sm11(guncelfiyat,ortalamauzunluk) : smox=="SSMA"?sm12(guncelfiyat,ortalamauzunluk) : smox=="EVWMA"?sm13(guncelfiyat,ortalamauzunluk) : guncelfiyat

/////MOST'u hesaplama/////

stopfiyat=ortalamafiyat*yuzde

mostfiyat=0.0

mostfiyat:=iff(ortalamafiyat>nz(mostfiyat[1],0) and ortalamafiyat[1]>nz(mostfiyat[1],0),max(nz(mostfiyat[1],0),ortalamafiyat-stopfiyat),iff(ortalamafiyat<nz(mostfiyat[1],0) and ortalamafiyat[1]<nz(mostfiyat[1],0),min(nz(mostfiyat[1],0),ortalamafiyat+stopfiyat),iff(ortalamafiyat>nz(mostfiyat[1],0),ortalamafiyat-stopfiyat,ortalamafiyat+stopfiyat)))

mostcolor=ortalamafiyat>mostfiyat?lime:fuchsia

plot(mostfiyat, color=mostcolor, linewidth=4, title="Most-fiyat")

/////AL-SAT LONG-SHORT girislerini belirleme/////

long=ortalamafiyat>mostfiyat and ortalamafiyat[1]<mostfiyat[1]

short=ortalamafiyat<mostfiyat and ortalamafiyat[1]>mostfiyat[1]

if (long)

strategy.entry("AL-Long", strategy.long, when = zamanaraligi())

if (short)

strategy.entry("SAT-Short", strategy.short, when = zamanaraligi())