Stratégie de trading de rupture de momentum à ultra-court terme

Aperçu

Cette stratégie est basée sur l’indicateur de la passerelle SSL, combinant des signaux de rupture pour effectuer des transactions de volume à très court terme. Lorsque le prix dépasse la trajectoire SSL, faites plus; lorsque le prix dépasse la trajectoire SSL, faites moins.

Principe de stratégie

Calculer la longueur N des SMA à prix élevé et des SMA à prix bas en tant que voie supérieure et voie inférieure de la passerelle SSL

Réglez un signal d’achat lorsque le prix de clôture est supérieur à la barre supérieure; un signal de vente lorsque le prix de clôture est inférieur à la barre inférieure

La mise en place d’un stop-loss fixe à l’autre extrémité du canal SSL après l’entrée pour contrôler les risques

Le suivi des stop-loss après l’entrée permet de verrouiller les bénéfices en fonction des fluctuations des prix

Lorsque le prix atteint le point de rupture du stop ou du point de rupture fixe, la position est levée.

Analyse des avantages

Pour éviter les fausses percées, déterminez la longueur et la longueur des voies en fonction des indicateurs de passage.

La combinaison de deux types de stop-loss permet de bloquer les bénéfices tout en contrôlant les risques

Fréquence de transaction élevée, adaptée aux opérations sur ligne ultra-courte

La configuration des paramètres est flexible et peut être adaptée à votre style de trading

Identifier automatiquement la surpopulation, pas besoin de juger de la direction

Analyse des risques

Les opérations sur courte ligne sont sujettes à des événements imprévus et doivent être surveillées pour des fluctuations élevées.

Le stop-loss fixe est déclenché après le piratage de SSL et peut être trop lourd.

Une mauvaise configuration de stop-loss peut entraîner un départ prématuré.

La pénétration du canal est susceptible de créer de faux signaux et nécessite une combinaison de filtrage d’autres indicateurs.

Convient uniquement aux traders expérimentés, pas aux investisseurs à long terme

La solution est simple:

Réglage raisonnable du taux de stop-loss fixe pour contrôler le stop-loss unique

Suivre les paramètres de freinage pour éviter un départ prématuré

Des filtres tels que les indicateurs de quantité combinée permettent d’identifier les véritables ruptures de tendance

Gérer les fonds, construire des entrepôts par lots, contrôler les risques

Direction d’optimisation

Optimiser les paramètres du cycle SMA pour une longueur optimale

Essayez d’autres indicateurs de canal, comme BB, KD et ainsi de suite

L’augmentation de la quantité peut être considérée comme un indicateur de la crédibilité de la rupture.

Considérez le taux de change et évitez les faux-pas à faible taux de change

Tester les différentes périodes de tenue de position pour trouver le meilleur moment de sortie

Tester les réglages de stop-loss fixe et mobile

Adaptation de la stratégie de gestion des positions et optimisation de l’utilisation des fonds

Résumer

Cette stratégie intègre les indicateurs de la passerelle SSL pour déterminer la direction de la tendance, en utilisant la rupture comme signal d’entrée et en utilisant le double stop pour gérer le risque. L’avantage est la réactivité, la facilité de maîtrise de la tendance, adaptée aux transactions à haute fréquence. Il est nécessaire de prêter attention à la prévention des fausses ruptures, d’améliorer les mécanismes de stop loss et de contrôler les positions.

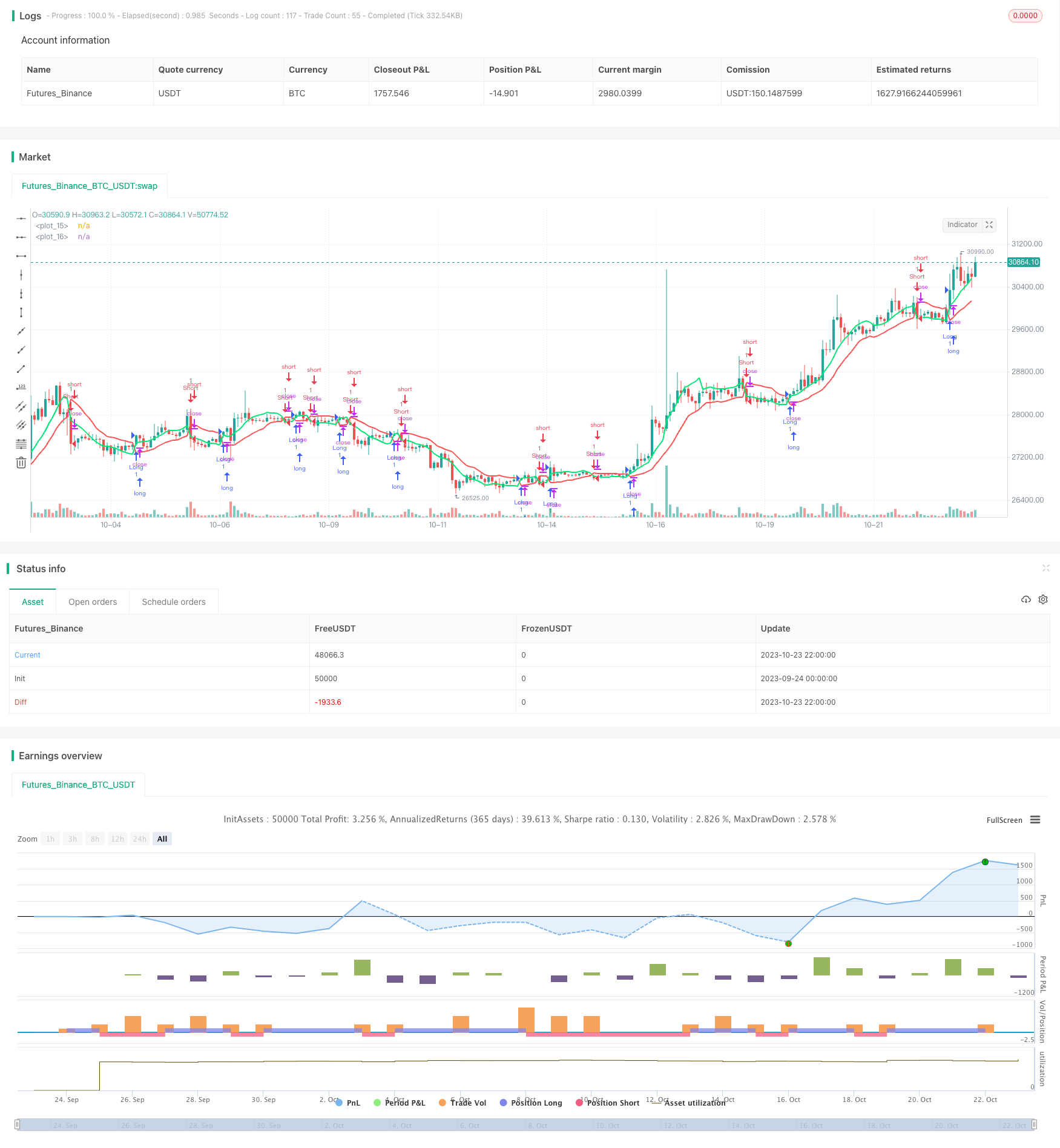

/*backtest

start: 2023-09-24 00:00:00

end: 2023-10-24 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("SSL Channel Cross with Trailing Stop and Stop Loss", overlay=true)

period = input(title="Period", defval=10)

len = input(title="Length", defval=10)

smaHigh = sma(high, len)

smaLow = sma(low, len)

Hlv = 0

Hlv := close > smaHigh ? 1 : close < smaLow ? -1 : Hlv[1]

sslDown = Hlv < 0 ? smaHigh : smaLow

sslUp = Hlv < 0 ? smaLow : smaHigh

plot(sslDown, linewidth=2, color=color.red)

plot(sslUp, linewidth=2, color=color.lime)

longCondition = crossover(sslUp, sslDown)

shortCondition = crossunder(sslUp, sslDown)

// Define el tamaño del trailing stop en puntos (ajusta según tu preferencia)

trailingStopSize = input(title="Trailing Stop Size (in Points)", defval=10)

var float trailingStopPrice = na

var float stopLossPrice = na

if (longCondition)

// Si se cumple la condición de compra, configura la posición larga, el trailing stop y el stop loss

strategy.entry("Long", strategy.long)

trailingStopPrice := low - trailingStopSize

stopLossPrice := sslDown

if (shortCondition)

// Si se cumple la condición de venta corta, configura la posición corta, el trailing stop y el stop loss

strategy.entry("Short", strategy.short)

trailingStopPrice := high + trailingStopSize

stopLossPrice := sslUp

// Calcula el trailing stop

if (strategy.position_size > 0)

trailingStopPrice := max(trailingStopPrice, stopLossPrice)

if (close < trailingStopPrice)

strategy.close("ExitLong", comment="Trailing Stop Long")

if (strategy.position_size < 0)

trailingStopPrice := min(trailingStopPrice, stopLossPrice)

if (close > trailingStopPrice)

strategy.close("ExitShort", comment="Trailing Stop Short")