Indicateur combiné de moyenne mobile pondérée par le volume et de double stochastique

Aperçu

Il s’agit d’une stratégie qui utilise une combinaison de deux stochastiques et de la moyenne mobile pondérée de la transaction pour identifier la tendance. La stratégie utilise deux stochastiques de différentes périodes, l’une de courte durée, l’autre de longue durée, et une moyenne mobile pondérée de la transaction combinée pour déterminer la direction de la tendance actuelle.

Principe de stratégie

La stratégie consiste principalement à évaluer les tendances en fonction des éléments suivants:

Calculer l’indicateur stochastique d’un cycle court, dont la longueur de cycle est d’environ 30 et dont le paramètre de lissage est de 2

Calculer l’indicateur stochastique d’un cycle long avec une longueur de cycle de l’input () 90 et un paramètre de lissage de 2

Ajouter les indices stochastiques de courte et longue période pour obtenir une courbe stochastique synthétique

Calculer une moyenne mobile pondérée de la transaction tsl pour la courbe tss avec une longueur de cycle d’input 30

Comparer la valeur actuelle de tsl avec sa valeur d’avant 1 cycle, considérant comme une tendance à la hausse lorsque tsl augmente, considérant comme une tendance à la baisse lorsque tsl diminue

Combinez ensuite la position de la courbe stochastique pour déterminer si le signal est à plusieurs têtes ou vide.

- Signal à plusieurs têtes lorsque tsl est en hausse et ts dans la zone intermédiaire

- Signal de tête vide lorsque tsl est en baisse et ts est dans la zone intermédiaire

Analyse des forces stratégiques

Cette stratégie, combinée à un jugement de tendance et à un jugement de survente, permet d’identifier de manière plus fiable la direction de la tendance. Les avantages spécifiques sont les suivants:

Les Indicateurs de Stochastics doubles peuvent refléter à la fois des surachats et des survente à court et à long terme, évitant ainsi de manquer certains signaux.

La pondération de la transaction peut filtrer certains faux signaux de rupture

La position de la courbe stochastique confirme une fois de plus la fiabilité des signaux de tendance

Les paramètres sont réglables et la longueur des cycles peut être adaptée en fonction du marché.

L’idée stratégique est claire et concise, facile à comprendre et à modifier.

Analyse des risques et des améliorations

Cette stratégie comporte également des risques à prendre en compte:

Les stochastiques sont sujettes à de faux signaux et nécessitent un filtrage des indicateurs à plus longues périodes.

Les paramètres à cycle fixe ne s’adaptent pas à toutes les conditions du marché, des paramètres d’optimisation dynamique peuvent être envisagés

Une meilleure précision basée uniquement sur des indicateurs techniques, combinée à des facteurs fondamentaux

L’inexactitude des données sur les livraisons peut également affecter les résultats et la qualité des données sur les livraisons doit être vérifiée.

Le temps de détection est insuffisant et il faut plus de données historiques pour vérifier l’efficacité.

Les points d’entrée optimisés, maintenant les crosses sous les valeurs minimales, peuvent être réglés en zones de sécurité

Résumer

Dans l’ensemble, la stratégie utilise les indices de stochastique double et les moyennes mobiles pondérées en volume de transactions pour déterminer les tendances, ce qui permet en théorie d’identifier de manière fiable les points de basculement. Cependant, les paramètres doivent être optimisés pour un marché spécifique et il existe un certain risque de faux signal.

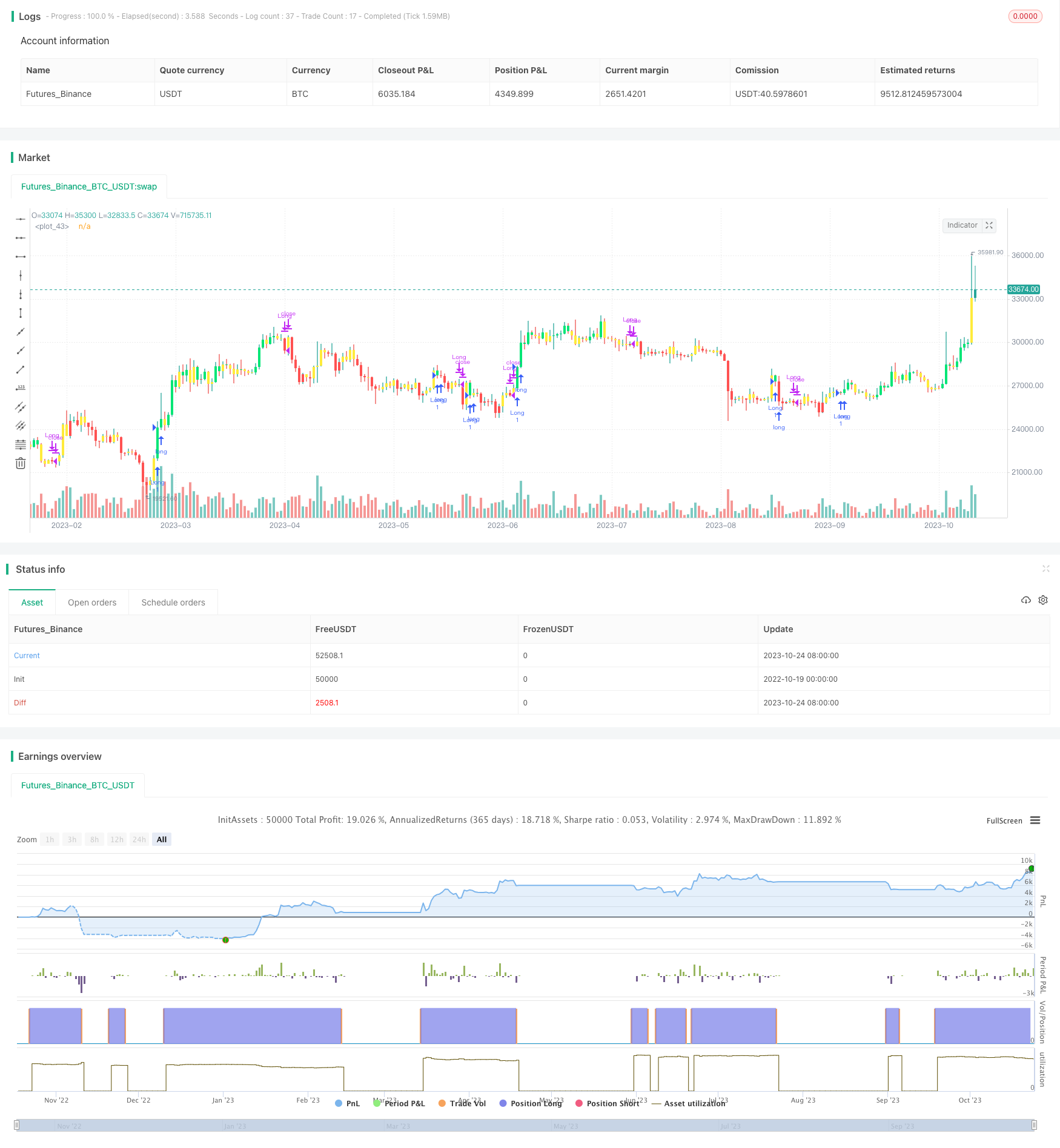

/*backtest

start: 2022-10-19 00:00:00

end: 2023-10-25 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="Trend Finder V2", shorttitle="TFV2", format=format.price, precision=2, overlay = true)

//----------Indicator------------//

periodK = input(30)

periodD = 3

smoothK = 2

periodK_two = input(90)

periodD_two = 3

smoothK_two = 2

k = sma(stoch(close, high, low, periodK), smoothK)

d = sma(k, periodD)

k_two = sma(stoch(close, high, low, periodK_two), smoothK_two)

d_two = sma(k, periodD_two)

ts = k + k_two

tsl = vwma(ts, input(30, title = "VWMA Length"))

//--------Label parameter--------//

up_label = tsl[1] < 100 and tsl > 100 ? 1 : 0

down_label = tsl[1] > 100 and tsl < 100 ? 1 : 0

//----------Color Code-----------//

//tsl_col = tsl > 100 and tsl > tsl[1] ? color.aqua : tsl > 100 and tsl < tsl[1] ? color.green : tsl < 100 and tsl > tsl[1] ? color.maroon : tsl < 100 and tsl < tsl[1] ? color.red : color.silver

//tsl_col = tsl > 100 and ts < 100 and ts > ts[1] ? color.aqua : tsl > 100 and ts > 100 and (ts > ts[1] or ts < ts[1]) ? color.green : tsl < 100 and ts > 100 and ts < ts[1] ? color.red : tsl < 100 and ts < 100 and (ts < ts[1] or ts > ts[1]) ? color.maroon : color.purple

tsl_col = ts > ts[1] and tsl > tsl[1] ? color.lime : ts < ts[1] and tsl < tsl[1] ? color.red : color.yellow

ts_col = (tsl_col == color.lime or tsl_col == color.maroon) and (k>k[1] and k < 30) ? color.lime : (tsl_col == color.green or tsl_col == color.red) and (k < k[1] and k > 70) ? color.red : color.silver

//-------------Plots-------------//

buy = tsl_col[1] == color.yellow and tsl_col == color.lime ? 1 : 0

sell = tsl_col[1] == color.yellow and tsl_col == color.red ? -1 : 0

plotcandle(open,high,low,close, color=tsl_col)

strategy.entry("Long", strategy.long,when=buy==1)

strategy.close("Long", when=sell==-1)