Stratégie double aléatoire

Aperçu

La stratégie de double hasard permet de déterminer les zones de surchauffe en calculant l’indice aléatoire des lignes K actuelles et des lignes K de périodes multiples. Elle permet de suivre la tendance en calculant simultanément les indicateurs aléatoires des cycles actuels et des cycles triples.

Principe de stratégie

La stratégie calcule simultanément deux ensembles d’indicateurs aléatoires, le premier groupe étant l’indicateur aléatoire de la période K-ligne actuelle, à savoir les valeurs K et D, et le second groupe étant l’indicateur aléatoire de la période 3 fois la période actuelle, à savoir le MTFK et le MTFD.

Lorsque le MTFK traverse la ligne 50 et que la valeur de K actuelle est supérieure à la valeur de D, un signal d’achat est généré, indiquant l’entrée dans la zone de plusieurs têtes, faites plus; lorsque le MTFD traverse la ligne 50 et que la valeur de K actuelle est inférieure à la valeur de D, un signal de vente est généré, indiquant l’entrée dans la zone vide, faites vide.

Par conséquent, la stratégie utilise un double indicateur aléatoire pour déterminer les zones surchargées et suivre la tendance des prix. Entrez dans la zone surchargée et entrez dans la zone surchargée, pour obtenir l’effet d’une vente à bas prix.

En particulier, le signal d’achat logique de cette stratégie est le suivant:

longCondition = crossover(mtfK, 50) and k>50 and k>d and mtfK>mtfD

Signallogical est vendu sous le nom:

shortCondition = crossunder(mtfD, 50) and k<50 and k<d and mtfK<mtfD

Parmi eux, mtfK est la valeur de K de 3 fois le cycle, mtfD est la valeur de D de 3 fois le cycle. Un signal d’achat est généré lorsque mtfK traverse 50 lignes et k> d; un signal de vente est généré lorsque mtfD traverse 50 lignes et k< d.

En outre, la stratégie a également une logique de stop-loss. Lorsque la position est multiple, un signal d’arrêt est généré si le mtfD est en dessous de la voie; lorsque la position est vide, un signal d’arrêt est généré si le mtfK est en dessous de la voie.

Analyse des avantages

Cette stratégie présente les avantages suivants:

L’utilisation d’un double indicateur aléatoire est plus précise pour déterminer les zones de surpeuplement. L’indicateur de la période courante détermine les tendances à court terme, l’indicateur de la grande période détermine les tendances à long terme, et la combinaison de deux indicateurs permet de mieux saisir les tendances.

Les stratégies de négociation de fourches dorées utilisant différents indicateurs cycliques permettent de suivre efficacement les tendances des prix et de réaliser des transactions à bas prix et à haut prix.

La mise en place d’une logique d’arrêt des pertes permet de contrôler le risque dans une certaine mesure et d’empêcher l’expansion des pertes.

La logique de la stratégie est simple, claire, facile à comprendre et adaptée au disque réel.

Analyse des risques

Cette stratégie comporte aussi des risques:

Les indicateurs à double hasard peuvent générer de faux signaux, entraînant des transactions inutiles. Par exemple, des événements soudains peuvent entraîner des écarts de tendance à court terme et à long terme.

Une mauvaise configuration de la logique d’arrêt de perte peut entraîner une expansion des pertes. Une distance d’arrêt de perte raisonnable doit être réglée pour éviter d’être piégée.

Les frais de transaction fréquents peuvent affecter les gains stratégiques. Les paramètres doivent être ajustés de manière appropriée pour réduire les transactions inutiles.

La stratégie est basée uniquement sur des indicateurs techniques et ne comprend pas les facteurs fondamentaux. Il convient de prêter une attention particulière aux facteurs fondamentaux importants.

La réponse:

Ajustez les paramètres de l’indicateur binaire aléatoire de manière appropriée pour réduire le taux d’erreur.

Optimiser la logique d’arrêt et définir une distance d’arrêt raisonnable.

Les paramètres peuvent être ajustés pour réduire la fréquence des transactions.

Attention à l’actualité et évitez les transactions subjectives.

Direction d’optimisation

Cette stratégie peut être optimisée dans les domaines suivants:

Optimiser les paramètres de l’indicateur binaire aléatoire, réduire le taux de signal erroné. L’effet de différents paramètres de valeur K et de valeur D peut être testé.

Le filtrage des signaux est effectué en combinaison avec d’autres indicateurs. Des jugements auxiliaires sur des indicateurs tels que le MACD, les moyennes mobiles, etc., évitent les signaux erronés.

Optimiser les stratégies de stop loss, définir les distances et les proportions de stop loss. Tester si les différents points de stop loss permettent de contrôler efficacement le risque.

Combiner les indicateurs de volume des transactions avec des stratégies telles que la rupture de volume pour éviter les transactions inefficaces pendant les périodes de volatilité des prix.

Testez les différentes durées de détention. Si la durée de la position est trop courte, les frais de transaction affectent les gains. Si la durée de la position est trop longue, les pertes ne peuvent pas être éliminées à temps.

En combinant les facteurs fondamentaux, il est possible d’arrêter la stratégie avant et après les événements importants, et d’éviter d’être impacté par les événements.

Résumer

La stratégie de double-randomisation permet d’évaluer les zones de libre-échange à l’aide d’indicateurs aléatoires de cycles actuels et multiples. Elle présente des avantages tels que la capacité de suivi de la tendance, la simplicité de la logique et la facilité d’accès au marché.

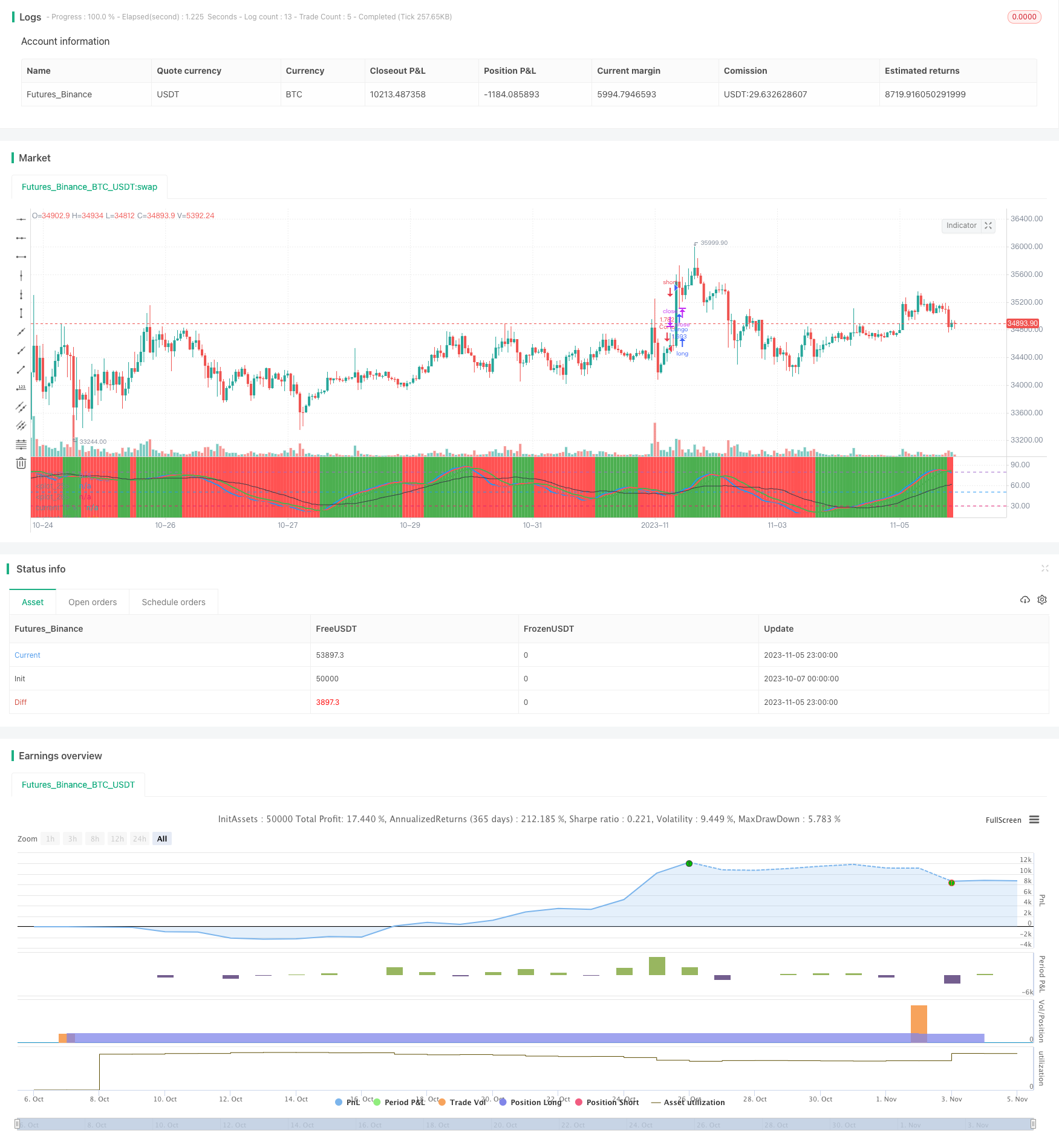

/*backtest

start: 2023-10-07 00:00:00

end: 2023-11-06 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("stoch startegy", overlay=false,default_qty_type=strategy.percent_of_equity,default_qty_value=100,currency=currency.USD)

len = input(54, minval=1, title="Length for Main Stochastic")

smoothK = input(12, minval=1, title="SmoothK for Main Stochastic")

smoothD = input(3, minval=1, title="SmoothD for Main Stochastic")

upLine = input(80, minval=50, maxval=90, title="Upper Line Value?")

lowLine = input(30, minval=10, maxval=50, title="Lower Line Value?")

trailStep=input(100,minval=10,title="Trialing step value")

// current stochastic calculation

k = sma(stoch(close, high, low, len), smoothK)

d = sma(k, smoothD)

//mtf stochastic calculation smoothed with period

mtfK= sma(stoch(close, high, low, len), smoothK*3)

mtfD= sma(k, smoothD*3)

plot(k,"current TF k",blue,style=line, linewidth=2)

plot(d,"current TF d",red,style=line, linewidth=2)

plot(mtfK,"MTF TF k",black,style=line)

plot(mtfD,"Multi TF d",green,style=line, linewidth=2)

hline(upLine)

hline(50)

hline(lowLine)

longCondition = crossover(mtfK, 50) and k>50 and k>d and mtfK>mtfD

if (longCondition)

strategy.entry("Lungo", strategy.long)

shortCondition = crossunder(mtfD, 50) and k<50 and k<d and mtfK<mtfD

if (shortCondition)

strategy.entry("Corto", strategy.short)

exitlong=crossunder(mtfD, upLine)

exitshort=crossover(mtfK, lowLine)

if (exitlong)

strategy.exit("Esci lungo","Lungo",trail_points=trailStep)

if (exitshort)

strategy.exit("Esci corto","Corto",trail_points=trailStep)

showZones = input(true, title="Show Bullish/Bearish Zones")

// bullish signal rule:

bullishRule = k >= mtfD

// bearish signal rule:

bearishRule = k <= mtfD

// current trading State

ruleState = 0

ruleState := bullishRule ? 1 : bearishRule ? -1 : nz(ruleState[1])

bgcolor(showZones ? ( ruleState==1 ? green : ruleState==-1 ? red : gray ) : na , title="supertrend Bullish/Bearish Zones", transp=90)