Stratégie d'indicateur Williams de suivi de tendance Double EMA

Aperçu

La stratégie combine les deux indicateurs EMA et l’indicateur Williams pour identifier la direction de la tendance et la suivre lorsque la tendance est forte. Son idée de base est la suivante:

- Filtrer les tendances les plus fortes avec une combinaison de deux EMA

- L’indicateur Williams confirme qu’il est actuellement en zone de survente

- Combiné avec le RSI, évitez les hauts et les bas.

Le principe

La stratégie utilise les deux EMA, l’EMA à court terme et l’EMA à long terme. Elle utilise les deux EMA pour capturer les tendances à moyen et long terme.

En outre, la stratégie est combinée avec l’indicateur Williams pour identifier les inversions. L’indicateur Williams détermine si le prix est en survente ou en survente en déterminant les hauts et les bas de la période.

La logique de jugement dans le code est la suivante:

Entrée multiple: les EMA à court terme sont croisées par les EMA à moyen terme et les EMA à long terme, et l’indicateur Williams affiche une zone de survente et forme un minimum dans la zone de survente, indiquant une opportunité de reprise, ce qui génère un signal d’achat.

Entrée en bourse: les EMA à court terme traversent les EMA à moyen terme et les EMA à long terme, et l’indicateur Williams affiche une zone de survente et forme un sommet dans la zone de survente, indiquant une opportunité de reprise, à laquelle se rapporte un signal de vente.

En outre, l’introduction de l’indicateur RSI dans la stratégie a permis de confirmer davantage les signaux de trading et d’éviter la poursuite aveugle de la baisse.

Les avantages

Le plus grand avantage de cette stratégie réside dans le fait qu’elle utilise les doubles EMA pour filtrer un grand nombre de tendances inefficaces, en sélectionnant uniquement les tendances les plus fortes à moyen et long terme pour les suivre, afin de filtrer le bruit et de réduire les transactions inefficaces.

En outre, l’introduction de l’indicateur Williams a également eu un très bon effet. Premièrement, il permet d’identifier les opportunités de reprise, permettant ainsi une liquidation en temps opportun; deuxièmement, il permet de confirmer davantage l’efficacité des signaux de tendance.

La combinaison des deux EMA et des Willams permet à la stratégie d’obtenir de bons gains de suivi dans les variétés à moyen et long terme, tout en permettant d’identifier les inversions et de limiter les pertes.

Les risques

Le risque principal de cette stratégie réside dans la difficulté d’identifier les points de retournement de tendance. Malgré l’introduction de l’indicateur Williams et de l’indicateur RSI pour assurer l’efficacité des opérations de retournement, la difficulté de l’opération de retournement est toujours grande et le risque de reprise de la baisse ne peut pas être complètement évité.

En outre, le portefeuille double EMA présente lui-même un certain retard. Il peut également être difficile pour la stratégie d’identifier les tendances à court terme et les tendances à moyen et long terme lorsqu’elles sont déconnectées.

Optimisation

Cette stratégie peut être optimisée dans les domaines suivants:

Tester plus de combinaisons de cycles EMA pour trouver de meilleurs paramètres

Ajout d’un mécanisme d’exit adaptatif, en utilisant des indicateurs tels que l’ATR et l’indice de volatilité pour déterminer le renversement de tendance

Ajout d’éléments d’apprentissage automatique pour les prévisions de tendances et de retournements

Utilisation de la théorie des vagues et d’autres méthodes pour améliorer les règles de négociation inverse

Introduction d’une gestion de position adaptative, permettant d’ajuster la taille des positions en fonction des conditions du marché

Résumer

Cette stratégie a réussi à combiner les deux EMA et les indicateurs Williams pour capturer les tendances à moyen et long terme et obtenir des rendements plus élevés dans les grandes tendances. En même temps, l’introduction de l’indicateur Williams permet également à la stratégie de reconnaître les retournements et de stopper les pertes à temps.

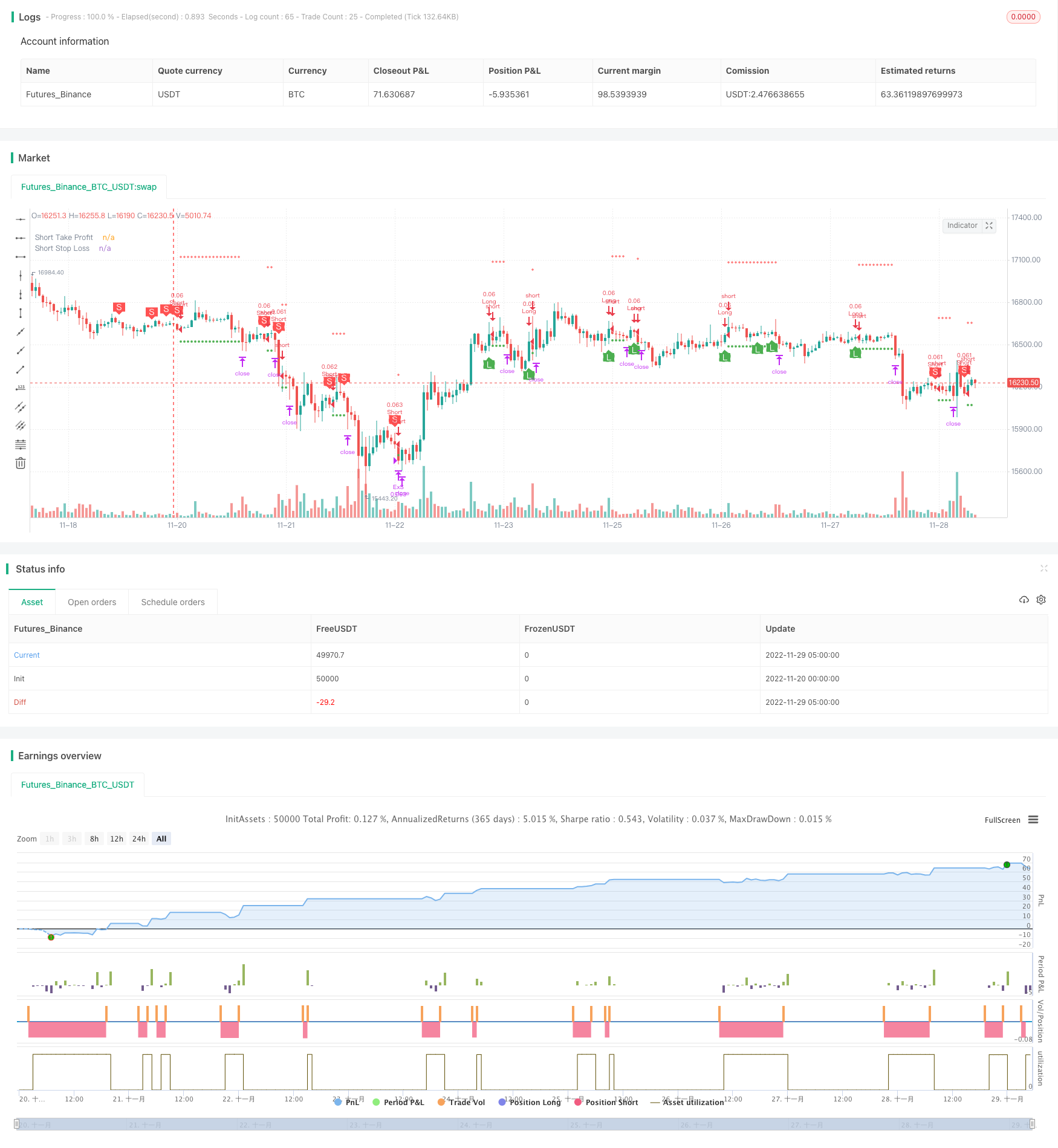

/*backtest

start: 2022-11-20 00:00:00

end: 2022-11-29 05:20:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © B_L_A_C_K_S_C_O_R_P_I_O_N

// v 1.1

//@version=4

strategy("vijkirti buy sell 99%", overlay=true, default_qty_type=strategy.cash, default_qty_value=1000, currency='USD')

// *************Appearance*************

theme = input(type=input.string, defval="dark", options=["light","dark"], group="Appearance")

show_fractals = input(false, "Show Fractals", group="Appearance")

show_ema = input(false, "Show EMAs", group="Appearance")

// *************colors*************

color_green = color.green

color_red = color.red

color_yellow = color.yellow

color_orange = color.orange

color_blue = color.blue

color_white = color.white

// *************WF*************

// Define "n" as the number of periods and keep a minimum value of 2 for error handling.

n = input(title="Fractal Periods", defval=2, minval=2, type=input.integer, group="Williams Fractals")

// UpFractal

bool upflagDownFrontier = true

bool upflagUpFrontier0 = true

bool upflagUpFrontier1 = true

bool upflagUpFrontier2 = true

bool upflagUpFrontier3 = true

bool upflagUpFrontier4 = true

for i = 1 to n

upflagDownFrontier := upflagDownFrontier and (high[n-i] < high[n])

upflagUpFrontier0 := upflagUpFrontier0 and (high[n+i] < high[n])

upflagUpFrontier1 := upflagUpFrontier1 and (high[n+1] <= high[n] and high[n+i + 1] < high[n])

upflagUpFrontier2 := upflagUpFrontier2 and (high[n+1] <= high[n] and high[n+2] <= high[n] and high[n+i + 2] < high[n])

upflagUpFrontier3 := upflagUpFrontier3 and (high[n+1] <= high[n] and high[n+2] <= high[n] and high[n+3] <= high[n] and high[n+i + 3] < high[n])

upflagUpFrontier4 := upflagUpFrontier4 and (high[n+1] <= high[n] and high[n+2] <= high[n] and high[n+3] <= high[n] and high[n+4] <= high[n] and high[n+i + 4] < high[n])

flagUpFrontier = upflagUpFrontier0 or upflagUpFrontier1 or upflagUpFrontier2 or upflagUpFrontier3 or upflagUpFrontier4

upFractal = (upflagDownFrontier and flagUpFrontier)

// downFractal

bool downflagDownFrontier = true

bool downflagUpFrontier0 = true

bool downflagUpFrontier1 = true

bool downflagUpFrontier2 = true

bool downflagUpFrontier3 = true

bool downflagUpFrontier4 = true

for i = 1 to n

downflagDownFrontier := downflagDownFrontier and (low[n-i] > low[n])

downflagUpFrontier0 := downflagUpFrontier0 and (low[n+i] > low[n])

downflagUpFrontier1 := downflagUpFrontier1 and (low[n+1] >= low[n] and low[n+i + 1] > low[n])

downflagUpFrontier2 := downflagUpFrontier2 and (low[n+1] >= low[n] and low[n+2] >= low[n] and low[n+i + 2] > low[n])

downflagUpFrontier3 := downflagUpFrontier3 and (low[n+1] >= low[n] and low[n+2] >= low[n] and low[n+3] >= low[n] and low[n+i + 3] > low[n])

downflagUpFrontier4 := downflagUpFrontier4 and (low[n+1] >= low[n] and low[n+2] >= low[n] and low[n+3] >= low[n] and low[n+4] >= low[n] and low[n+i + 4] > low[n])

flagDownFrontier = downflagUpFrontier0 or downflagUpFrontier1 or downflagUpFrontier2 or downflagUpFrontier3 or downflagUpFrontier4

downFractal = (downflagDownFrontier and flagDownFrontier)

plotshape(downFractal and show_fractals, style=shape.triangleup, location=location.belowbar, offset=-n, color=color_green)

plotshape(upFractal and show_fractals, style=shape.triangledown, location=location.abovebar, offset=-n, color=color_red)

// *************EMA*************

len_a = input(20, minval=1, title="EMA Length A", group="EMA")

src_a = input(close, title="EMA Source A", group="EMA")

offset_a = input(title="EMA Offset A", type=input.integer, defval=0, minval=-500, maxval=500, group="EMA")

out_a = ema(src_a, len_a)

plot(show_ema ? out_a : na, title="EMA A", color=color_green, offset=offset_a)

len_b = input(50, minval=1, title="EMA Length B", group="EMA")

src_b = input(close, title="EMA Source B", group="EMA")

offset_b = input(title="EMA Offset B", type=input.integer, defval=0, minval=-500, maxval=500, group="EMA")

out_b = ema(src_b, len_b)

ema_b_color = (theme == "dark") ? color_yellow : color_orange

plot(show_ema ? out_b : na, title="EMA B", color=ema_b_color, offset=offset_b)

len_c = input(100, minval=1, title="EMA Length C", group="EMA")

src_c = input(close, title="EMA Source C", group="EMA")

offset_c = input(title="EMA Offset C", type=input.integer, defval=0, minval=-500, maxval=500, group="EMA")

out_c = ema(src_c, len_c)

ema_c_color = (theme == "dark") ? color_white : color_blue

plot(show_ema ? out_c : na, title="EMA C", color=ema_c_color, offset=offset_c)

// *************RSI*************

rsi_len = input(14, minval=1, title="RSI Length", group="RSI")

rsi_src = input(close, "RSI Source", type = input.source, group="RSI")

up = rma(max(change(rsi_src), 0), rsi_len)

down = rma(-min(change(rsi_src), 0), rsi_len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

// *************Calculation*************

long = (out_a > out_b) and (out_a > out_c) and downFractal and low[2] > out_c and rsi[2] < rsi

short = (out_a < out_b) and (out_a < out_c) and upFractal and high[2] < out_c and rsi[2] > rsi

plotshape(long, style=shape.labelup, color=color_green, location=location.belowbar, title="long label", text= "L", textcolor=color_white)

plotshape(short, style=shape.labeldown, color=color_red, location=location.abovebar, title="short label", text= "S", textcolor=color_white)

// *************End of Signals calculation*************

// Make input options that configure backtest date range

startDate = input(title="Start Date", type=input.integer,

defval=1, minval=1, maxval=31, group="Orders")

startMonth = input(title="Start Month", type=input.integer,

defval=1, minval=1, maxval=12, group="Orders")

startYear = input(title="Start Year", type=input.integer,

defval=2018, minval=1800, maxval=2100, group="Orders")

endDate = input(title="End Date", type=input.integer,

defval=1, minval=1, maxval=31, group="Orders")

endMonth = input(title="End Month", type=input.integer,

defval=12, minval=1, maxval=12, group="Orders")

endYear = input(title="End Year", type=input.integer,

defval=2022, minval=1800, maxval=2100, group="Orders")

// Look if the close time of the current bar

// falls inside the date range

inDateRange = (time >= timestamp(syminfo.timezone, startYear,

startMonth, startDate, 0, 0)) and

(time < timestamp(syminfo.timezone, endYear, endMonth, endDate, 0, 0))

// Make inputs that set the take profit % (optional)

longProfitPerc = input(title="Long Take Profit (%)",

type=input.float, minval=0.0, step=0.1, defval=0.5, group="Orders") * 0.01

shortProfitPerc = input(title="Short Take Profit (%)",

type=input.float, minval=0.0, step=0.1, defval=0.5, group="Orders") * 0.01

// Figure out take profit price

longExitPrice = strategy.position_avg_price * (1 + longProfitPerc)

shortExitPrice = strategy.position_avg_price * (1 - shortProfitPerc)

// Plot take profit values for confirmation

plot(series=(strategy.position_size > 0) ? longExitPrice : na,

color=color_green, style=plot.style_circles,

linewidth=1, title="Long Take Profit")

plot(series=(strategy.position_size < 0) ? shortExitPrice : na,

color=color_green, style=plot.style_circles,

linewidth=1, title="Short Take Profit")

// Submit entry orders

if (inDateRange and long and strategy.opentrades == 0)

strategy.entry(id="Long", long=true)

if (inDateRange and short and strategy.opentrades == 0)

strategy.entry(id="Short", long=false)

// Set stop loss level with input options (optional)

longLossPerc = input(title="Long Stop Loss (%)",

type=input.float, minval=0.0, step=0.1, defval=3.1, group="Orders") * 0.01

shortLossPerc = input(title="Short Stop Loss (%)",

type=input.float, minval=0.0, step=0.1, defval=3.1, group="Orders") * 0.01

// Determine stop loss price

longStopPrice = strategy.position_avg_price * (1 - longLossPerc)

shortStopPrice = strategy.position_avg_price * (1 + shortLossPerc)

// Plot stop loss values for confirmation

plot(series=(strategy.position_size > 0) ? longStopPrice : na,

color=color_red, style=plot.style_cross,

linewidth=1, title="Long Stop Loss")

plot(series=(strategy.position_size < 0) ? shortStopPrice : na,

color=color_red, style=plot.style_cross,

linewidth=1, title="Short Stop Loss")

// Submit exit orders based on calculated stop loss price

if (strategy.position_size > 0)

strategy.exit(id="ExL",limit=longExitPrice, stop=longStopPrice)

if (strategy.position_size < 0)

strategy.exit(id="ExS", limit=shortExitPrice, stop=shortStopPrice)

// Exit open market position when date range ends

if (not inDateRange)

strategy.close_all()