Stratégie Momentum Alpha

Aperçu

La stratégie Momentum Alpha détermine si un effet Momentum positif existe en calculant le Sharpe ratio et la valeur Alpha de l’actif indiqué. Lorsque le Sharpe ratio et l’Alpha sont positifs à la fois, considérez que l’actif est Momentum et faites plus; lorsque l’indicateur est négatif à la fois, faites un plafond.

Principe de stratégie

Les indicateurs centraux de la stratégie sont le ratio Sharpe et Alpha. Le ratio Sharpe reflète le rendement ajusté au risque d’un actif, et Alpha reflète le rendement surestimé d’un actif par rapport à la référence du marché. Lorsque les deux sont positifs, cela signifie que l’actif a un rendement ajusté au risque plus élevé et une meilleure performance que le marché, donc faire plus; et lorsque les deux sont négatifs, cela signifie que Momentum disparaît et donc est à plat.

Plus précisément, la stratégie commence par calculer le ratio de Sharpe pour les 180 derniers jours. La formule de calcul du ratio de Sharpe est la suivante: ((médium du rendement journalier - rendement sans risque) / différence standard du rendement journalier. Ici, le prix d’ouverture et le prix de clôture de la veille sont utilisés pour calculer le rendement journalier.

Dans le même temps, la stratégie calcule l’alpha des 180 derniers jours. L’alpha est calculé à l’aide d’un modèle de marché: alpha = rendement effectif des actifs - (rendement du marché × bêta). Ici, le rendement quotidien des actifs indiqués et le rendement quotidien de l’indice S&P 500 sont calculés. Lorsque l’alpha est supérieur à 0, le rendement effectif des actifs est supérieur au rendement de référence du marché.

Par conséquent, lorsque le ratio de Sharpe et l’alpha sont positifs à la fois, on fait plus; lorsque les deux sont négatifs à la fois, on est à plat.

Analyse des avantages

Le plus grand avantage de cette stratégie réside dans le fait que, selon Momentum, il est possible de saisir les opportunités de croissance du marché boursier et de certaines actions au cours d’une période donnée, en outre, en contrôlant les risques, il est possible d’éviter un désastre boursier à long terme. L’analyse est la suivante:

Le calcul du ratio de Sharpe reflète la situation de Momentum dans la période la plus récente, permettant de saisir certaines périodes de forte hausse des marchés et des actions. Le calcul de l’Alpha reflète l’excédent de revenus par rapport à la référence, permettant d’éliminer les indices plus faibles.

En tenant compte du ratio de Sharpe et de l’alpha, tout en contrôlant le momentum à court et à long terme, il est possible de déterminer plus précisément si le momentum est positif.

Lorsque le momentum disparaît, arrêtez-vous à temps pour éviter de grandes pertes. C’est la stratégie de l’arrêt en temps opportun après la hausse des cours.

La stratégie est plus stable et plus flexible que l’indicateur Momentum unique et peut être utilisée sur les actions et les marchés boursiers.

Analyse des risques

Malgré les avantages de cette stratégie, les risques sont les suivants:

Il est possible que l’indicateur Momentum se retire. Lorsque le marché se retourne, les actions Momentum peuvent faire face à une baisse plus rapide.

Il y a un retard dans le calcul des indices Alpha et Sharpe. Lorsque le marché change rapidement, les valeurs de l’indicateur peuvent être en retard et ne pas refléter en temps opportun les changements de tendances les plus récentes.

L’absence de contrôle sur les positions ouvertes peut entraîner une concentration excessive du risque. Il est possible de considérer le contrôle approprié de la taille des positions en fonction de la situation du marché ou de la situation financière.

Les données de rétroaction peuvent être insuffisantes, l’efficacité du disque est douteuse. Des périodes de rétroaction plus longues et des vérifications de différentes variétés devraient être ajoutées.

Direction d’optimisation

La stratégie peut également être optimisée dans les domaines suivants:

Augmentation du mécanisme de stop loss. Lorsque les prix ont une baisse importante en une journée, un stop loss peut être défini pour éviter de grandes pertes.

Augmentation de la gestion des positions. La quantité de fonds utilisée pour chaque prise de position peut être contrôlée en fonction d’indicateurs tels que la volatilité du marché.

Paramètres d’optimisation: il est possible de tester des paramètres pour différentes périodes de temps, afin de les rendre plus conformes aux caractéristiques de différents standards et conditions du marché. Il est également possible de tester l’effet de différentes combinaisons de paramètres.

Ajoutez des conditions de filtrage. Vous pouvez définir d’autres conditions, telles que le volume de transactions ou la volatilité. Évitez de tomber dans des pièges de Healthcare ou de faible liquidité.

Combinaison avec d’autres stratégies. On peut envisager d’utiliser des combinaisons avec des stratégies de suivi de tendances similaires. Cela peut à la fois augmenter la stabilité de l’effet et diversifier les risques d’une seule stratégie.

Résumer

La stratégie Momentum Alpha capte dynamiquement les opportunités positives de Momentum en évaluant simultanément le rendement ajusté au risque de l’actif et la performance relative du marché. Comparée à un seul indicateur Momentum, elle présente l’avantage d’une meilleure précision de jugement, d’une portée plus large et d’une plus grande résistance au risque. Cependant, la stratégie présente toujours un certain risque de rétractation et de retard et doit être optimisée à plusieurs reprises et combinée avec d’autres stratégies pour être utilisée de manière stable et rentable sur le marché réel.

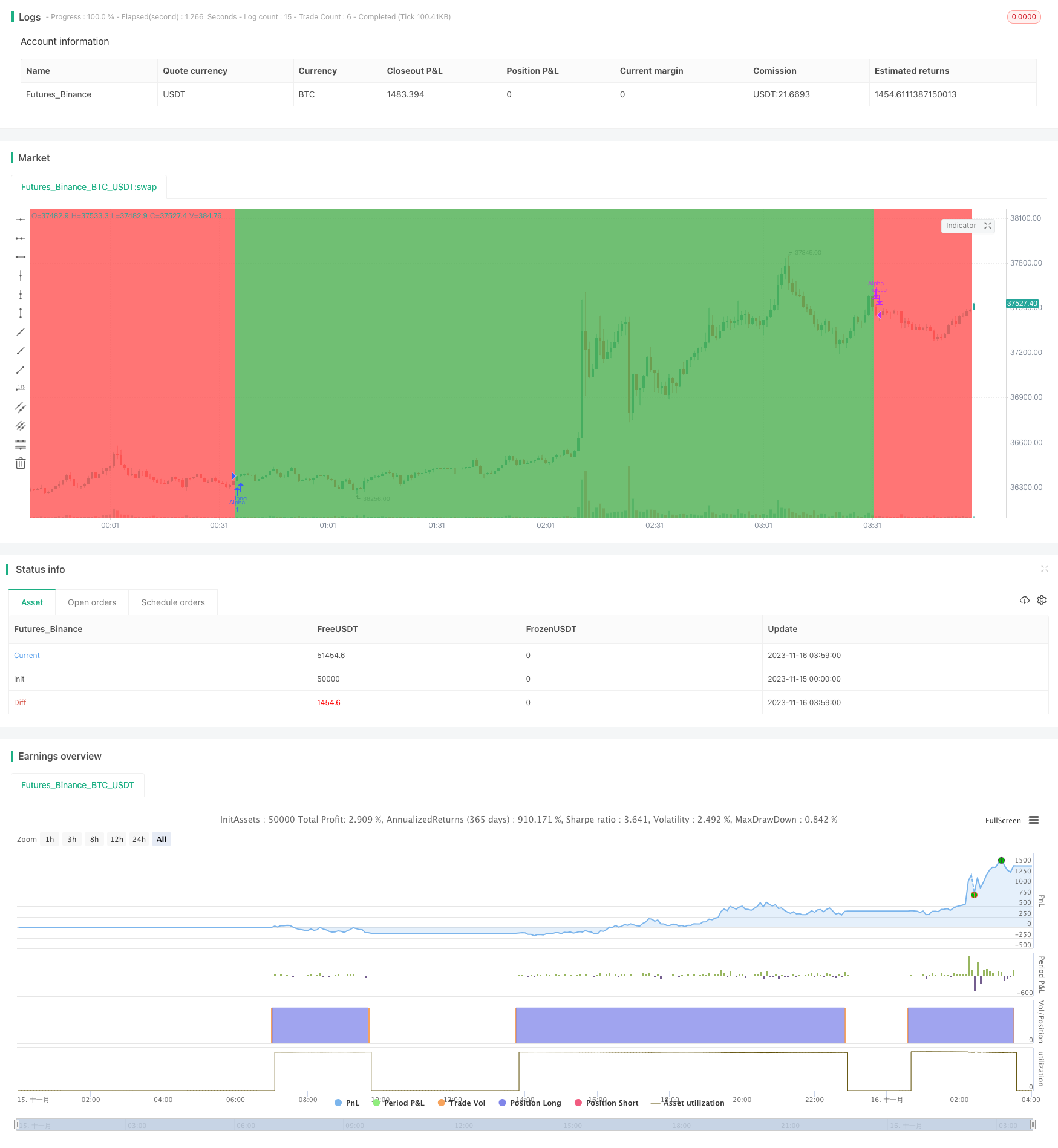

/*backtest

start: 2023-11-15 00:00:00

end: 2023-11-16 04:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Alpha strategy - simple version", overlay=true)

//by NIKLAUS

//USE ON DAILY TIMEFRAME TO DETECT MOMO STOCKS & ETFs AND TRADE THEM

//USE ON 5MIN CHART FOR INTRADAY USAGE

//examples to try this on: GER30, NAS100, JPN225, AAPL, IBB, TSLA, FB, etc.

//This Strategy goes long when Sharpe Ratio is > 1 and Alpha against the S&P500 is generated. It exits when conditions break away.

//https://en.wikipedia.org/wiki/Alpha_(finance)

//------------------------------------------------------------------------------------------------------------------------------------

//Alpha is a measure of the active return on an investment, the performance of that investment compared to a suitable market index.

//An alpha of 1% means the investment's return on investment over a selected period of time was 1% better than the market during that same period,

//an alpha of -1 means the investment underperformed the market.

//Alpha is one of the five key measures in modern portfolio theory: alpha, beta, standard deviation, R-squared and the Sharpe ratio.

//simplified sharpe

src = ohlc4, len = input(180, title = "Sharpe/Alpha/Beta Period")

pc = ((src - src[len])/src)

std = stdev(src,len)

stdaspercent = std/src

sharpe = pc/stdaspercent

//alpha

sym = "BTC_USDT:swap", res=timeframe.period, src2 = close

ovr = request.security(sym, res, src2)

ret = ((close - close[1])/close)

retb = ((ovr - ovr[1])/ovr)

secd = stdev(ret, len), mktd = stdev(retb, len)

Beta = correlation(ret, retb, len) * secd / mktd

ret2 = ((close - close[len])/close)

retb2 = ((ovr - ovr[len])/ovr)

alpha = ret2 - retb2*Beta

//plot(Beta, color=green, style=area, transp=40)

smatrig = input(title="Sensitivity", defval=2, minval=1, maxval=3)

bgcolor (sma(sharpe,len/smatrig) > 1 and sma(alpha,len/smatrig) > 0 ? green : red, transp=70)

if (close > open) and (sma(sharpe,len/smatrig) > 1) and (sma(alpha,len/smatrig) > 0)

strategy.entry("Alpha", strategy.long)

strategy.close("Alpha", when = (sma(sharpe,len/smatrig) < 1) or (sma(alpha,len/smatrig) < 0))