Stratégie de suivi de tendance du canal d'enveloppe de moyenne mobile

Aperçu

La stratégie de suivi de la tendance des canaux d’enveloppe des moyennes mobiles est une stratégie de suivi de la tendance basée sur les moyennes mobiles et les indicateurs des canaux. Elle permet de juger et de suivre les tendances des prix en établissant des canaux de moyennes mobiles à plusieurs niveaux.

Principe de stratégie

Le principe central de la stratégie est basé sur la fonction de suivi de la tendance des moyennes mobiles et le jugement des canaux de l’indicateur Envelop. La stratégie utilise des paramètres tels que la période de la moyenne mobile configurable, le type de smoothing, la source de prix pour construire une moyenne mobile de référence.

Plus précisément, la stratégie présente les caractéristiques suivantes:

Prend en charge les opérations de plus et de moins, et détermine la direction des tendances par des canaux ascendants et descendants.

Il est possible d’ouvrir jusqu’à 4 billets et d’augmenter la pyramide de mise par la division des lignes de fractionnement pour obtenir plus d’argent.

Configuration d’une moyenne mobile d’ouverture et d’une moyenne mobile d’ouverture indépendante pour un arrêt de perte précis.

Prise en charge des moyennes mobiles pour différentes périodes de temps (de 1 minute à 1 jour), permettant la fusion de plusieurs périodes.

Les moyennes mobiles pour le dépôt et le stockage supportent 6 modes de modélisation différents, optimisés pour différentes variétés et périodes.

L’entrée de la déviation positive et négative peut être utilisée pour l’ajustement des canaux et la recherche de percées plus précises.

La logique de négociation spécifique de cette stratégie est la suivante:

Calculer la moyenne mobile de référence d’ouverture de position, définir le pourcentage en fonction du paramètre, et obtenir 4 lignes de rupture.

Lorsque le prix dépasse la ligne de passage inférieure, il ouvre une position plus élevée dans l’ordre; lorsqu’il dépasse la ligne de passage supérieure, il ouvre une position vide dans l’ordre.

Calculer la moyenne mobile de la position de clôture indépendante, comme ligne de stop-loss. Lorsque le prix revient au-dessus de cette ligne, le stop-loss est effectué pour les unités multiples; lorsque le prix revient au-dessus de cette ligne, le stop-loss est effectué pour les unités vides.

Vous pouvez ouvrir jusqu’à 4 billets, puis vous pouvez accumuler de l’argent grâce à une pyramide de couches de couches.

Cette stratégie, dont les principes sont connus, combine des éléments tels que le suivi de la tendance des moyennes mobiles, les signaux de rupture des jugements des canaux et la définition d’une ligne d’arrêt indépendante, pour former un système de tendances relativement rigoureux et complet.

Analyse des avantages

Selon le code de la stratégie et l’analyse logique, la stratégie de suivi de la tendance du canal enveloppe des moyennes mobiles présente les avantages suivants:

La stratégie prend en charge le calcul de moyennes mobiles sur différentes périodes allant de 1 minute à 1 jour. Les moyennes mobiles d’ouverture et de fermeture peuvent être configurées pour utiliser différentes périodes.

La stratégie consiste à ouvrir un maximum de quatre billets et à équilibrer les gains et les pertes en augmentant les risques de manière échelonnée afin d’obtenir des gains plus importants.

6 modes de moyenne mobile sont disponibles et sont très adaptatifs. Les modes d’ouverture et de fermeture de la moyenne mobile prennent en charge les modes SMA / EMA / Moyenne mobile dynamique, qui peuvent être optimisés pour différentes variétés et périodes, ce qui améliore l’adaptation.

La ligne de passage est réglable et la précision de la percée est améliorée. Les stratégies peuvent entrer des paramètres de pourcentage de mouvement de la voie et ajuster la largeur de la voie, afin d’optimiser la précision de la percée pour différentes variétés ou environnements de marché.

La stratégie de calcul de la moyenne mobile indépendante comme une ligne de péréquation, pour les ordres multiples ou les ordres vides, permet de réduire considérablement le risque de transaction et d’éviter l’injection de suivi.

La structure du code est claire et facile à réutiliser. La stratégie consiste à écrire des scripts en utilisant des scripts de pin. La structure du code est claire, facile à comprendre et à réutiliser.

Analyse des risques

Malgré la rigueur logique et la maîtrise des risques de cette stratégie, il existe des risques de transaction à prendre en compte, notamment:

Le risque d’inversion de la tendance à grande échelle. L’hypothèse centrale de la stratégie est que les prix continueront de progresser, il existe une certaine tendance.

Risque d’échec de rupture. Dans un marché de rattrapage ou de choc, le prix peut retomber après avoir franchi la ligne de passage. Cela entraîne une injection de chasse qui doit être réduite par des paramètres d’optimisation.

La gestion des risques de la valeur attendue. La stratégie consiste à mettre en place 4 niveaux d’hypothèques pour rechercher plus de profits, ce qui est significatif lorsque les gains sont importants, mais la valeur attendue diminue de manière significative pendant les pertes. Cela nécessite des investisseurs ayant des capacités de gestion mentale professionnelles.

La stratégie implique l’optimisation de plusieurs paramètres, tels que la largeur de canal, la période des moyennes mobiles, etc., ce qui nécessite un analyste quantitatif professionnel avec une expérience d’optimisation pour éviter les risques de suradaptation.

Les risques de situations particulières. Les situations extrêmes, telles que le Gap rapide ou les jours de limite de ligne courte, peuvent perturber considérablement la logique de la stratégie.

Dans l’ensemble, la stratégie repose principalement sur la tendance à grande échelle pour générer des bénéfices et ne s’applique qu’aux variétés et aux environnements de marché caractérisés par une persistance à long terme. De plus, l’optimisation multiparamétrique et le contrôle de la mentalité sont également essentiels pour assurer la rentabilité stable de la stratégie.

Direction d’optimisation

Les principaux axes d’optimisation suivants pour cette stratégie de suivi des tendances de la chaîne d’enveloppe des moyennes mobiles sont:

L’optimisation de l’adaptation des lignes de passage et des lignes d’arrêt basée sur des algorithmes d’apprentissage automatique. Des algorithmes tels que LSTM et la prévision de trajectoire peuvent être utilisés pour former des modèles de lignes de passage et de lignes d’arrêt, permettant une prévision de prix et une évasion de risque plus intelligentes.

La logique d’optimisation de la mise en place des facteurs auxiliaires tels que les indicateurs d’émotion, le ratio de détention de portefeuille. Des indicateurs tels que la largeur absolue des vagues, l’humeur du marché, le jugement, le contrôle du risque de portefeuille, l’optimisation de la logique d’optimisation de la pyramide peuvent être ajoutés.

L’introduction de modèles de coûts de transaction et de points de glissement améliore la véracité des retours. Les retours actuels ne tiennent pas compte de l’impact des coûts de transaction, un facteur important dans le jeu réel, et nécessitent la création d’un modèle mathématique.

Étendre l’analyse de la corrélation des variétés similaires, construire un système de contrôle de la concurrence unifié. Étendre la stratégie existante d’une seule variété à plusieurs marchés similaires tels que les marchandises, les monnaies numériques, améliorer la stabilité de la stratégie grâce à une analyse de la corrélation de la concurrence unifiée.

Augmentation de l’explicabilité de la stratégie, amélioration de la facilité d’utilisation par l’utilisateur. Utilisation de méthodes telles que SHAP pour analyser l’influence de chaque variable d’entrée sur les résultats de la stratégie, la répartition de l’importance de la sortie, rendant la logique de la stratégie plus transparente et interprétable pour l’utilisateur.

L’introduction d’algorithmes tels que l’apprentissage automatique et les modèles multifonctionnels pour continuer à optimiser la stabilité, l’authenticité et la facilité d’utilisation de la stratégie est la principale amélioration de la suite de la stratégie.

Résumer

Dans l’ensemble, la stratégie de suivi de la tendance du canal de l’enveloppe des moyennes mobiles intègre les trois éléments essentiels de la surveillance de la tendance des moyennes mobiles, de la détermination de la tendance des indicateurs du canal et du contrôle du risque des lignes de freestanding. Dans les marchés à tendance rigoureuse, la stratégie de stratégie peut offrir une mise en œuvre stable et avec un certain gain de rebond.

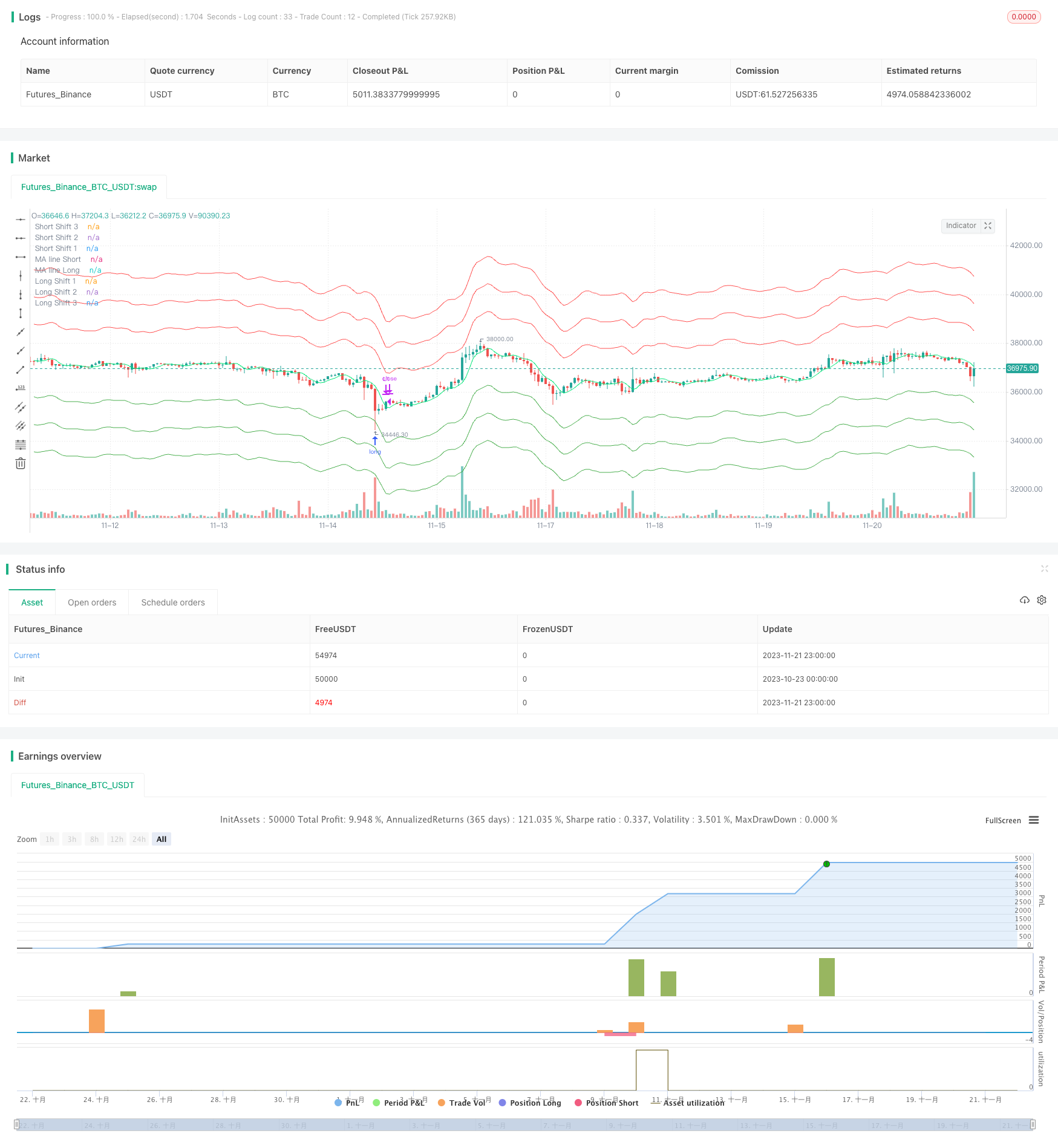

/*backtest

start: 2023-10-23 00:00:00

end: 2023-11-22 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the GNU Affero General Public License v3.0 at https://www.gnu.org/licenses/agpl-3.0.html

//@version=4

strategy(title = "HatiKO Envelopes", shorttitle = "HatiKO Envelopes", overlay = true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, pyramiding = 4, initial_capital=10, calc_on_order_fills=false)

//Settings

isLotSizeAvgShifts=input(true, title ="Calculate lot size with avgPrice shifts (HatiKO calculate)")

lotsize_Short = input(100, defval = 100, minval = 0, maxval = 10000, title = "Lot short, %")

lotsize_Long = input(100, defval = 100, minval = 0, maxval = 10000, title = "Lot long, %")

//Shorts Open Config

timeFrame_Short = input(defval = "Current.", options = ["Current.", "1m", "3m", "5m", "10m", "15m", "20m", "30m", "45m", "1H","2H","3H","4H","1D"], title = "Timeframe Short")

ma_type_Short = input(defval = "1. SMA", options = ["1. SMA", "2. PCMA", "3. EMA", "4. WMA", "5. DEMA", "6. ZLEMA"], title = "MA Type Short")

Short_Data_input = input(defval = "7.OHLC4", options = ["1.Open", "2.High", "3.Low", "4.Close", "5.HL2", "6.HLC3", "7.OHLC4", "8.OC2"], title = "Data Short")

len_Short = input(3, minval = 1, title = "MA Length Short")

offset_Short = input(0, minval = 0, title = "MA offset Short")

//Longs Open Config

timeFrame_Long = input(defval = "Current.", options = ["Current.", "1m", "3m", "5m", "10m", "15m", "20m", "30m", "45m", "1H","2H","3H","4H","1D"], title = "Timeframe Long")

ma_type_Long = input(defval = "1. SMA", options = ["1. SMA", "2. PCMA", "3. EMA", "4. WMA", "5. DEMA", "6. ZLEMA"], title = "MA Type Long")

Long_Data_input = input(defval = "7.OHLC4", options = ["1.Open", "2.High", "3.Low", "4.Close", "5.HL2", "6.HLC3", "7.OHLC4", "8.OC2"], title = "Data Long")

len_Long = input(3, minval = 1, title = "MA Length Long")

offset_Long = input(0, minval = 0, title = "MA offset Long")

//Shorts Close Config

isEnableShortCustomClose=input(false, title ="Mode close MA Short")

timeFrame_close_Short = input(defval = "Current.", options = ["Current.", "1m", "3m", "5m", "10m", "15m", "20m", "30m", "45m", "1H","2H","3H","4H","1D"], title = "Timeframe Short Close")

ma_type_close_Short = input(defval = "1. SMA", options = ["1. SMA", "2. PCMA", "3. EMA", "4. WMA", "5. DEMA", "6. ZLEMA"], title = "MA Type Close Short")

Short_Data_input_close = input(defval = "7.OHLC4", options = ["1.Open", "2.High", "3.Low", "4.Close", "5.HL2", "6.HLC3", "7.OHLC4", "8.OC2"], title = "Data Short Close")

len_Short_close = input(3, minval = 1, title = "MA Length Short Close")

shortDeviation = input( 0.0, title = "Short Deviation %",step=0.1)

offset_Short_close = input(0, minval = 0, title = "MA offset Short Close")

//Longs Close Config

isEnableLongCustomClose=input(false, title ="Mode close MA Long")

timeFrame_close_Long = input(defval = "Current.", options = ["Current.", "1m", "3m", "5m", "10m", "15m", "20m", "30m", "45m", "1H","2H","3H","4H","1D"], title = "Timeframe Long Close")

ma_type_close_Long = input(defval = "1. SMA", options = ["1. SMA", "2. PCMA", "3. EMA", "4. WMA", "5. DEMA", "6. ZLEMA"], title = "MA Type Close Long")

Long_Data_input_close = input(defval = "7.OHLC4", options = ["1.Open", "2.High", "3.Low", "4.Close", "5.HL2", "6.HLC3", "7.OHLC4", "8.OC2"], title = "Data Long Close")

len_Long_close = input(3, minval = 1, title = "MA Length Long Close")

longDeviation = input( -0.0, title = "Long Deviation %",step=0.1)

offset_Long_close = input(0, minval = 0, title = "MA offset Long Close")

shift_Short4_percent = input(0.0, title = "Short Shift 4")

shift_Short3_percent = input(10.0, title = "Short Shift 3")

shift_Short2_percent = input(7.0, title = "Short Shift 2")

shift_Short1_percent = input(4.0, title = "Short Shift 1")

shift_Long1_percent = input(-4.0, title = "Long Shift 1")

shift_Long2_percent = input(-7.0, title = "Long Shift 2")

shift_Long3_percent = input(-10.0, title = "Long Shift 3")

shift_Long4_percent = input( -0.0, title = "Long Shift 4")

isEnableDoubleLotShift3_Long=input(false, title ="Shift3 Long LotSize*2")

isEnableDoubleLotShift3_Short=input(false, title ="Shift3 Short LotSize*2")

year_Start = input(19, defval = 19, minval = 10, maxval = 99, title = "From Year 20XX")

year_End = input(99, defval = 99, minval = 10, maxval = 99, title = "To Year 20XX")

month_Start = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

month_End = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

day_Start = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

day_End = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

short4_isActive = shift_Short4_percent != 0 and lotsize_Short > 0

short3_isActive = shift_Short3_percent != 0 and lotsize_Short > 0

short2_isActive = shift_Short2_percent != 0 and lotsize_Short > 0

short1_isActive = shift_Short1_percent != 0 and lotsize_Short > 0

long1_isActive = shift_Long1_percent != 0 and lotsize_Long > 0

long2_isActive = shift_Long2_percent != 0 and lotsize_Long > 0

long3_isActive = shift_Long3_percent != 0 and lotsize_Long > 0

long4_isActive = shift_Long4_percent != 0 and lotsize_Long > 0

mult = 1 / syminfo.mintick

is_time_true = time > timestamp(2000+year_Start, month_Start, day_Start, 00, 00) and time < timestamp(2000+ year_End, month_End, day_End, 23, 59)

//MA

TFsecurity_Short = timeFrame_Short == "4H"?60*4:timeFrame_Short=="3H"?60*3:timeFrame_Short=="2H"?60*2:timeFrame_Short=="1H"?60:timeFrame_Short=="45m"?45:timeFrame_Short=="30m"?30:timeFrame_Short=="20m"?20:timeFrame_Short=="15m"?15:timeFrame_Short=="10m"?10:timeFrame_Short=="5m"?5:timeFrame_Short=="3m"?3:1

TFsecurity_Long = timeFrame_Long == "4H"?60*4:timeFrame_Long=="3H"?60*3:timeFrame_Long=="2H"?60*2:timeFrame_Long=="1H"?60:timeFrame_Long=="45m"?45:timeFrame_Long=="30m"?30:timeFrame_Long=="20m"?20:timeFrame_Long=="15m"?15:timeFrame_Long=="10m"?10:timeFrame_Long=="5m"?5:timeFrame_Long=="3m"?3:1

oc2 = (open + close) / 2

lag_Short = (len_Short - 1) / 2//floor((len_Short - 1) / 2)

lag_Long = (len_Long - 1) / 2 //floor((len_Long - 1) / 2)

source_Short = Short_Data_input == "1.Open" ? open : Short_Data_input == "2.High" ? high : Short_Data_input == "3.Low" ? low : Short_Data_input == "4.Close" ? close : Short_Data_input == "5.HL2" ? hl2 : Short_Data_input == "6.HLC3" ? hlc3 : Short_Data_input == "7.OHLC4" ? ohlc4 : Short_Data_input == "8.OC2" ? oc2: close

source_Long = Long_Data_input == "1.Open" ? open : Long_Data_input == "2.High" ? high : Long_Data_input == "3.Low" ? low : Long_Data_input == "4.Close" ? close : Long_Data_input == "5.HL2" ? hl2 : Long_Data_input == "6.HLC3" ? hlc3 : Long_Data_input == "7.OHLC4" ? ohlc4 : Long_Data_input == "8.OC2" ? oc2: close

preS_MA_Short = ma_type_Short == "1. SMA" ? sma(source_Short, len_Short) : ma_type_Short == "2. PCMA"? (highest(high, len_Short) + lowest(low, len_Short)) / 2 : ma_type_Short == "3. EMA" ? ema(source_Short, len_Short) : ma_type_Short == "4. WMA" ? wma(source_Short, len_Short) : ma_type_Short == "5. DEMA" ? (2 * ema(source_Short,len_Short) - ema(ema(source_Short,len_Short), len_Short)) : ma_type_Short == "6. ZLEMA" ? ema(source_Short + (source_Short - source_Short[lag_Short]), len_Short) : na

preS_MA_Long = ma_type_Long == "1. SMA" ? sma(source_Long, len_Long) :ma_type_Long == "2. PCMA"? (highest(high, len_Long) + lowest(low, len_Long)) / 2 : ma_type_Long == "3. EMA" ? ema(source_Long, len_Long) : ma_type_Long == "4. WMA" ? wma(source_Long, len_Long) : ma_type_Long == "5. DEMA" ? (2 * ema(source_Long,len_Long) - ema(ema(source_Long,len_Long), len_Long)) : ma_type_Long == "6. ZLEMA" ? ema(source_Long + (source_Long - source_Long[lag_Long]), len_Long) : na

pre_MA_Short = timeFrame_Short == "Current." ? preS_MA_Short : security(syminfo.tickerid, tostring(TFsecurity_Short), preS_MA_Short)

pre_MA_Long = timeFrame_Long == "Current." ? preS_MA_Long : security(syminfo.tickerid, tostring(TFsecurity_Long), preS_MA_Long)

MA_Short = (round(pre_MA_Short * mult) / mult)[offset_Short]

MA_Long = (round(pre_MA_Long * mult) / mult)[offset_Long]

Level_Long1 = long1_isActive ? round((MA_Long + MA_Long* shift_Long1_percent / 100) * mult) / mult : na

Level_Long2 = long2_isActive ? round((MA_Long + MA_Long* shift_Long2_percent / 100) * mult) / mult : na

Level_Long3 = long3_isActive ? round((MA_Long + MA_Long* shift_Long3_percent / 100) * mult) / mult : na

Level_Long4 = long4_isActive ? round((MA_Long + MA_Long* shift_Long4_percent / 100) * mult) / mult : na

Level_Short1 = short1_isActive ? round((MA_Short + MA_Short*shift_Short1_percent/ 100) * mult) / mult : na

Level_Short2 = short2_isActive ? round((MA_Short + MA_Short*shift_Short2_percent/ 100) * mult) / mult : na

Level_Short3 = short3_isActive ? round((MA_Short + MA_Short*shift_Short3_percent/ 100) * mult) / mult : na

Level_Short4 = short4_isActive ? round((MA_Short + MA_Short*shift_Short4_percent/ 100) * mult) / mult : na

//MA_Close

lag_Short_close = (len_Short_close - 1) / 2 //floor((len_Short_close - 1) / 2)

lag_Long_close = (len_Long_close - 1) / 2 //floor((len_Long_close - 1) / 2)

pre_PCMA_Short_close = (highest(high, len_Short_close) + lowest(low, len_Short_close)) / 2

pre_PCMA_Long_close = (highest(high, len_Long_close) + lowest(low, len_Long_close)) / 2

source_Short_close = Short_Data_input_close == "1.Open" ? open : Short_Data_input_close == "2.High" ? high : Short_Data_input_close == "3.Low" ? low : Short_Data_input_close == "4.Close" ? close : Short_Data_input_close == "5.HL2" ? hl2 : Short_Data_input_close == "6.HLC3" ? hlc3 : Short_Data_input_close == "7.OHLC4" ? ohlc4 : Short_Data_input_close == "8.OC2" ? oc2: close

source_Long_close = Long_Data_input_close == "1.Open" ? open : Long_Data_input_close == "2.High" ? high : Long_Data_input_close == "3.Low" ? low : Long_Data_input_close == "4.Close" ? close : Long_Data_input_close == "5.HL2" ? hl2 : Long_Data_input_close == "6.HLC3" ? hlc3 : Long_Data_input_close == "7.OHLC4" ? ohlc4 : Long_Data_input_close == "8.OC2" ? oc2: close

preS_MA_Short_close = ma_type_close_Short == "1. SMA" ? sma(source_Short_close, len_Short_close) : ma_type_close_Short == "2. PCMA"? (highest(high, len_Short_close) + lowest(low, len_Short_close)) / 2 : ma_type_close_Short == "3. EMA" ? ema(source_Short_close, len_Short_close) : ma_type_close_Short == "4. WMA" ? wma(source_Short_close, len_Short_close) : ma_type_close_Short == "5. DEMA" ? (2 * ema(source_Short_close,len_Short_close) - ema(ema(source_Short_close,len_Short_close), len_Short_close)) : ma_type_close_Short == "6. ZLEMA" ? ema(source_Short_close + (source_Short_close - source_Short_close[lag_Short_close]), len_Short_close) : na

preS_MA_Long_close = ma_type_close_Long == "1. SMA" ? sma(source_Long_close, len_Long_close) : ma_type_close_Long == "2. PCMA"? (highest(high, len_Long_close) + lowest(low, len_Long_close)) / 2 : ma_type_close_Long == "3. EMA" ? ema(source_Long_close, len_Long_close) : ma_type_close_Long == "4. WMA" ? wma(source_Long_close, len_Long_close) : ma_type_close_Long == "5. DEMA" ? (2 * ema(source_Long_close,len_Long_close) - ema(ema(source_Long_close,len_Long_close), len_Long_close)) : ma_type_close_Long == "6. ZLEMA" ? ema(source_Long_close + (source_Long_close - source_Long_close[lag_Long_close]), len_Long_close) : na

TFsecurity_close_Short=timeFrame_close_Short=="4H"?60*4:timeFrame_close_Short=="3H"?60*3:timeFrame_close_Short=="2H"?60*2:timeFrame_close_Short=="1H"?60:timeFrame_close_Short=="45m"?45:timeFrame_close_Short=="30m"?30:timeFrame_close_Short=="20m"?20:timeFrame_close_Short=="15m"?15:timeFrame_close_Short=="10m"?10:timeFrame_close_Short=="5m"?5:timeFrame_close_Short=="3m"?3:1

TFsecurity_close_Long=timeFrame_close_Long=="4H"?60*4:timeFrame_close_Long=="3H"?60*3:timeFrame_close_Long=="2H"?60*2:timeFrame_close_Long=="1H"?60:timeFrame_close_Long=="45m"?45:timeFrame_close_Long=="30m"?30:timeFrame_close_Long=="20m"?20:timeFrame_close_Long=="15m"?15:timeFrame_close_Long=="10m"?10:timeFrame_close_Long=="5m"?5:timeFrame_close_Long=="3m"?3:1

pre_MA_close_Short = isEnableShortCustomClose? security(syminfo.tickerid, timeFrame_close_Short=="Current."?timeframe.period:tostring(TFsecurity_close_Short), preS_MA_Short_close) : preS_MA_Short_close

pre_MA_close_Long = isEnableLongCustomClose? security(syminfo.tickerid, timeFrame_close_Long=="Current."?timeframe.period:tostring(TFsecurity_close_Long), preS_MA_Long_close) : preS_MA_Long_close

MA_Short_close = (round(pre_MA_close_Short * mult) / mult)[offset_Short_close]

MA_Long_close = (round(pre_MA_close_Long * mult) / mult)[offset_Long_close]

countShifts_Long = 0

countShifts_Long:=long1_isActive?countShifts_Long+1:countShifts_Long

countShifts_Long:=long2_isActive?countShifts_Long+1:countShifts_Long

countShifts_Long:=long3_isActive?countShifts_Long+1:countShifts_Long

countShifts_Long:=long4_isActive?countShifts_Long+1:countShifts_Long

avgPriceForLotShiftLong_Data_input = MA_Long+ (MA_Long*((shift_Long1_percent+shift_Long2_percent+shift_Long3_percent+shift_Long4_percent)/countShifts_Long/100))

countShifts_Short = 0

countShifts_Short:=short1_isActive?countShifts_Short+1:countShifts_Short

countShifts_Short:=short2_isActive?countShifts_Short+1:countShifts_Short

countShifts_Short:=short3_isActive?countShifts_Short+1:countShifts_Short

countShifts_Short:=short4_isActive?countShifts_Short+1:countShifts_Short

avgPriceForLotShiftShort_Data_input = MA_Short + (MA_Short*((shift_Short1_percent+shift_Short2_percent+shift_Short3_percent+shift_Short4_percent)/countShifts_Short/100))

strategy.initial_capital = 50000

balance=strategy.initial_capital + strategy.netprofit

lotlong = 0.0

lotshort = 0.0

lotlong := (balance / avgPriceForLotShiftLong_Data_input) * (lotsize_Long / 100) //strategy.position_size == 0 ? (strategy.equity / close) * (lotsize_Long / 100) : lotlong[1]

lotshort := (balance / avgPriceForLotShiftShort_Data_input) * (lotsize_Short / 100) //strategy.position_size == 0 ? (strategy.equity / close) * (lotsize_Short / 100) : lotshort[1]

lotlong:= lotlong>1000000000?1000000000:lotlong

lotshort:=lotshort>1000000000?1000000000:lotshort

if isLotSizeAvgShifts==false

lotlong := (strategy.equity / open) * (lotsize_Long / 100)

lotshort := (strategy.equity / open) * (lotsize_Short / 100)

value_deviationLong=0.0

value_deviationShort=0.0

if(isEnableLongCustomClose == false )

MA_Long_close:=MA_Long

else

value_deviationLong := round(MA_Long_close * longDeviation /100 * mult) / mult

if(isEnableShortCustomClose == false )

MA_Short_close:=MA_Short

else

value_deviationShort := round(MA_Short_close * shortDeviation /100 * mult) / mult

if MA_Short > 0 and lotshort > 0// and strategy.position_size<=0

lotShort_Data_input = strategy.position_size < 0 ? round(abs(strategy.position_size) / lotshort) : 0.0

strategy.entry("S1", strategy.short, lotshort, limit = Level_Short1, when = (lotShort_Data_input == 0 and short1_isActive and is_time_true ))

lotShort_Data_input := strategy.position_size < 0 ? round(abs(strategy.position_size) / lotshort) : 0.0

strategy.entry("S2", strategy.short, lotshort, limit = Level_Short2, when = (lotShort_Data_input <= 1 and short2_isActive and is_time_true ))

lotshort3 = isEnableDoubleLotShift3_Short? lotshort*2 :lotshort

lotShort_Data_input := strategy.position_size < 0 ? round(abs(strategy.position_size) / lotshort) : 0.0

maxLotsshift3=isEnableDoubleLotShift3_Short?3:2

strategy.entry("S3", strategy.short, lotshort3, limit = Level_Short3, when = (lotShort_Data_input <= maxLotsshift3 and short3_isActive and is_time_true ))

lotShort_Data_input := strategy.position_size < 0 ? round(abs(strategy.position_size) / lotshort) : 0.0

maxLotsshift4=isEnableDoubleLotShift3_Short?4:3

strategy.entry("S4", strategy.short, lotshort, limit = Level_Short4, when = (lotShort_Data_input <= maxLotsshift4 and short4_isActive and is_time_true))

strategy.exit("TPS", "S1" ,limit = MA_Short_close+value_deviationShort , when = is_time_true)

strategy.exit("TPS", "S2" ,limit = MA_Short_close+value_deviationShort , when = is_time_true)

strategy.exit("TPS", "S3" ,limit = MA_Short_close+value_deviationShort , when = is_time_true)

strategy.exit("TPS", "S4" ,limit = MA_Short_close+value_deviationShort , when = is_time_true)

if MA_Long > 0 and lotlong > 0// and strategy.position_size>=0

lotLong_Data_input = strategy.position_size > 0 ? round(strategy.position_size / lotlong) : 0.0

strategy.entry("L1", strategy.long, lotlong, limit = Level_Long1, when = (lotLong_Data_input ==0 and long1_isActive and is_time_true))

lotLong_Data_input := strategy.position_size > 0 ? round(strategy.position_size / lotlong) : 0.0

strategy.entry("L2", strategy.long, lotlong, limit = Level_Long2, when = ( lotLong_Data_input <= 1 and long2_isActive and is_time_true))

lotlong3 = isEnableDoubleLotShift3_Long? lotlong*2 : lotlong

lotLong_Data_input := strategy.position_size > 0 ? round(strategy.position_size / lotlong) : 0.0

maxLotsshift3=isEnableDoubleLotShift3_Long?3:2

strategy.entry("L3", strategy.long, lotlong3, limit = Level_Long3, when = (lotLong_Data_input <= maxLotsshift3 and long3_isActive and is_time_true))

maxLotsshift4=isEnableDoubleLotShift3_Long?4:3

lotLong_Data_input := strategy.position_size > 0 ? round(strategy.position_size / lotlong) : 0.0

strategy.entry("L4", strategy.long, lotlong, limit = Level_Long4, when = ( lotLong_Data_input<maxLotsshift4 and long4_isActive and is_time_true))

strategy.exit( "TPL", "L1",limit = MA_Long_close+value_deviationLong, when = is_time_true)

strategy.exit( "TPL", "L2", limit = MA_Long_close+value_deviationLong, when = is_time_true)

strategy.exit( "TPL", "L3", limit = MA_Long_close+value_deviationLong, when = is_time_true)

strategy.exit( "TPL", "L4", limit = MA_Long_close+value_deviationLong, when = is_time_true)

if (MA_Long_close < close)

strategy.close("L1")

strategy.close("L2")

strategy.close("L3")

strategy.close("L4")

if (MA_Short_close > close)

strategy.close("S1")

strategy.close("S2")

strategy.close("S3")

strategy.close("S4")

if time > timestamp(2000+year_End, month_End, day_End, 23, 59)

strategy.close_all()

strategy.cancel("L1")

strategy.cancel("L2")

strategy.cancel("L3")

strategy.cancel("S1")

strategy.cancel("S2")

strategy.cancel("S3")

//Lines

colorlong = color.green

colorshort = color.red

value_long1 = long1_isActive ? Level_Long1 : na

value_long2 = long2_isActive ? Level_Long2 : na

value_long3 = long3_isActive ? Level_Long3 : na

value_long4 = long4_isActive ? Level_Long4 : na

value_short1 = short1_isActive ? Level_Short1 : na

value_short2 = short2_isActive ? Level_Short2 : na

value_short3 = short3_isActive ?Level_Short3 : na

value_short4 = short4_isActive? Level_Short4 : na

value_maShort_close= isEnableShortCustomClose ? MA_Short_close : na

value_maLong_close= isEnableLongCustomClose ? MA_Long_close : na

plot(value_maShort_close + value_deviationShort, offset = 1, color = color.orange, title = "MA line Short Close")

plot(value_short4, offset = 1, color = colorshort, title = "Short Shift 4")

plot(value_short3, offset = 1, color = colorshort, title = "Short Shift 3")

plot(value_short2, offset = 1, color = colorshort, title = "Short Shift 2")

plot(value_short1, offset = 1, color = colorshort, title = "Short Shift 1")

plot(countShifts_Short>0 and lotsize_Short>0 ? MA_Short:na, offset = 1, color = color.purple, title = "MA line Short")

plot(countShifts_Long>0 and lotsize_Long>0? MA_Long:na, offset = 1, color = color.lime, title = "MA line Long")

plot(value_long1, offset = 1, color = colorlong, title = "Long Shift 1")

plot(value_long2, offset = 1, color = colorlong, title = "Long Shift 2")

plot(value_long3, offset = 1, color = colorlong, title = "Long Shift 3")

plot(value_long4, offset = 1, color = colorlong, title = "Long Shift 4")

plot(value_maLong_close + value_deviationLong, offset = 1, color = color.blue, title = "MA line Long Close")