Stratégie d'achat et de vente basée sur KDJ et RSI

Aperçu

Cette stratégie combine l’indicateur KDJ et l’indicateur RSI pour déterminer le moment de l’achat et de la vente. Elle émet un signal de transaction lorsque l’indicateur KDJ et l’indicateur RSI émettent des signaux d’achat/de vente.

Principe de stratégie

La stratégie utilise un croisement de l’indicateur KDJ et de l’indicateur RSI pour déterminer le moment de l’achat et de la vente.

Plus précisément, quand la ligne J de KDJ traverse la ligne K de bas en haut, c’est un signal d’achat, et quand la ligne J de haut en bas traverse la ligne K, c’est un signal de vente. Cela signifie que les actions sont achetées et vendues lorsqu’elles passent d’un état de survente à un état de survente.

En outre, la stratégie est combinée avec l’indicateur RSI pour juger des signaux forts et faibles. Un RSI inférieur à 30 est un survente et un RSI supérieur à 70 est un survente. Lorsque le KDJ émet un signal d’achat, la fiabilité du signal d’achat est renforcée si l’indicateur RSI apparaît également comme un survente.

En résumé, la stratégie envoie des signaux de transaction dans les cas suivants:

Les signaux d’achat:

- La ligne J de KDJ traverse la ligne K vers le haut et le RSI (étape 6) est inférieur au RSI (étape 12)

- La ligne J de KDJ traverse la ligne K vers le haut et le RSI (échéance 6) traverse le RSI (échéance 24)

- Le RSI (phase 6) traverse le RSI (phase 24) et le RSI (phase 6) est < 40

Il y a des gens qui ne comprennent rien à ce que je dis.

- La ligne J de KDJ passe en dessous de la ligne K et le RSI (étape 6) > le RSI (étape 12)

- La ligne J de KDJ passe en dessous de la ligne K et le RSI (étape 6) passe par le RSI (étape 24)

- Le RSI (étape 6) traverse le RSI (étape 24) et le RSI (étape 6) est > 60

Avantages stratégiques

La combinaison de l’indicateur KDJ et de l’indicateur RSI rend les signaux de négociation plus fiables.

L’indicateur KDJ détermine le surachat et l’indicateur RSI détermine la faiblesse.

Il existe de nombreuses combinaisons de conditions d’achat/vente pour éviter de rater une opportunité en raison d’un seul indicateur.

Les paramètres du RSI sont configurés en trois groupes de paramètres de 6, 12 et 24 périodes, qui s’appliquent à différents niveaux de périodes, ce qui rend la stratégie plus applicable.

Analyse des risques

Les indices KDJ et RSI peuvent présenter de faux signaux, entraînant des transactions inutiles.

Les conditions de transaction multiples augmentent la complexité des opérations stratégiques et nécessitent une vérification minutieuse.

La stratégie doit également être testée et optimisée sur différents marchés, et les paramètres doivent être adaptés.

Optimisation de la stratégie

Il est possible de tester l’ajout d’autres indicateurs, tels que les lignes de Brin, pour renforcer les signaux de transaction.

Les paramètres de l’indicateur KDJ et de l’indicateur RSI peuvent être optimisés pour mieux s’adapter aux différents niveaux de cycles.

Le risque peut être maîtrisé en augmentant les normes de prévention des pertes.

Il est possible d’ajouter un arrêt automatique des pertes lorsque le cours est inversé.

Résumer

La stratégie combine les avantages de l’indicateur KDJ et de l’indicateur RSI pour déterminer le moment de l’achat et de la vente grâce à la croisée de deux indicateurs, ce qui améliore l’exactitude du signal de négociation. La combinaison de différents paramètres de l’indicateur RSI pour déterminer l’état de la marge, ce qui rend la stratégie plus large. La stratégie évite efficacement le risque de faux signaux qu’un seul indicateur peut entraîner.

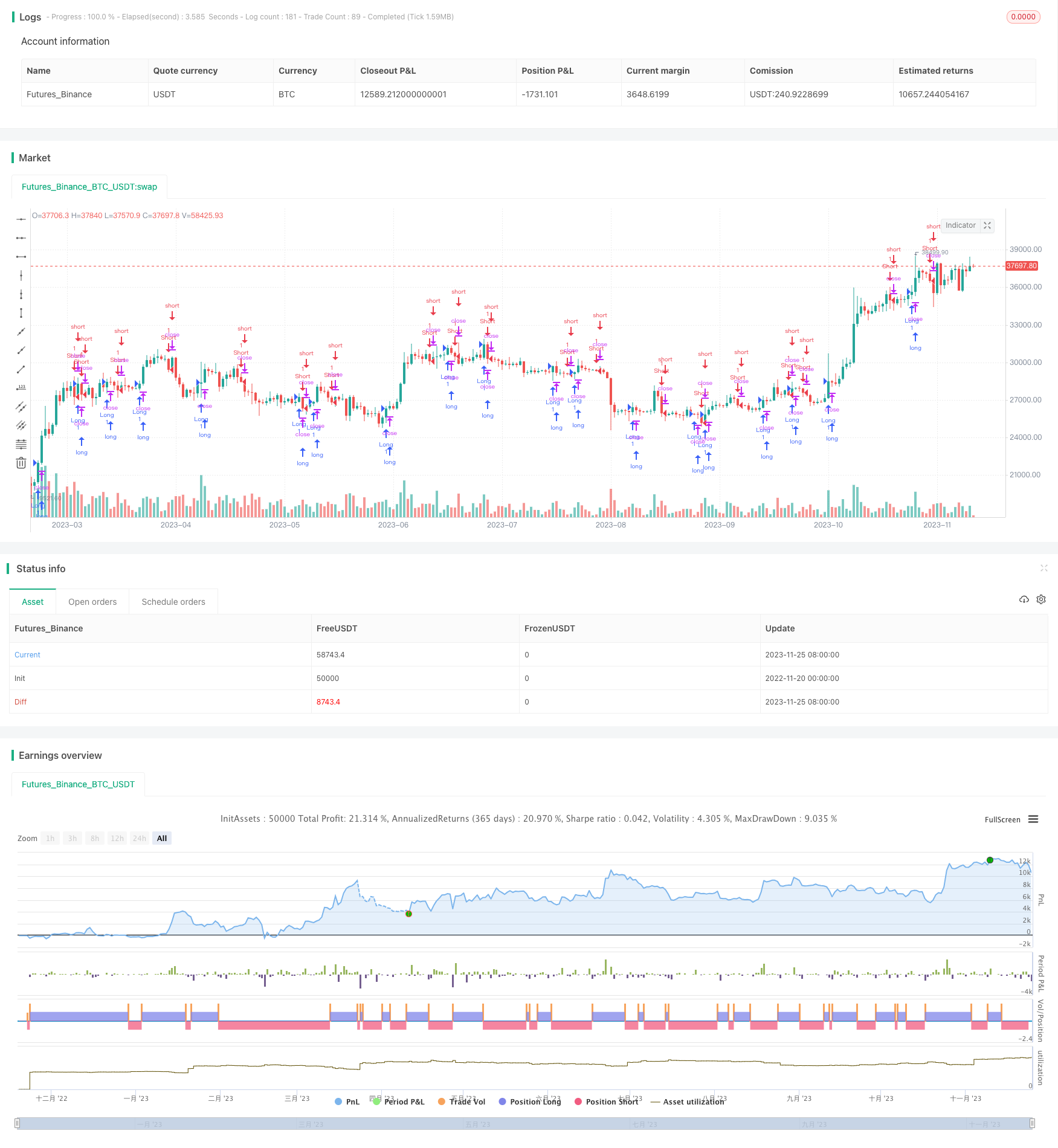

/*backtest

start: 2022-11-20 00:00:00

end: 2023-11-26 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © innocentChart76064

//@version=5

strategy(title = "buy/sell KDJ RSI", overlay=true)

//Define KDJ parameter

kdj_length = input(9, title = "KDJ length")

signal = input(3,title="signal")

// Calculate KDJ values

bcwsma(s,l,m) =>

_bcwsma = float(na)

_s = s

_l = l

_m = m

_bcwsma := (_m*_s+(_l-_m)*nz(_bcwsma[1]))/_l

_bcwsma

c = close

h = ta.highest(high, kdj_length)

l = ta.lowest(low,kdj_length)

RSV = 100*((c-l)/(h-l))

kdj_k = bcwsma(RSV, signal, 1)

kdj_d = bcwsma(kdj_k, signal, 1)

kdj_j = 3 * kdj_k-2 * kdj_d

//Define RSI parameter

rsi_length_1 = input(6)

rsi_length_2 = input(12)

rsi_length_3 = input(24)

price = close

//Calculate RSI values

rsi_1 = ta.rsi(price, rsi_length_1)

rsi_2 = ta.rsi(price, rsi_length_2)

rsi_3 = ta.rsi(price, rsi_length_3)

// Trading conditions

longCondition = ta.crossover(kdj_j,kdj_k) and rsi_1 > rsi_2 or ta.crossover(kdj_j,kdj_k) and ta.crossover(rsi_1,rsi_3) or ta.crossover(rsi_1,rsi_3) and rsi_1<40

shortCondition = ta.crossunder(kdj_j,kdj_k) and rsi_1 < rsi_2 or ta.crossunder(kdj_j,kdj_k) and ta.crossunder(rsi_1,rsi_3) or ta.crossunder(rsi_1,rsi_3) and rsi_1>60

// Enter long trade

strategy.entry("Long", strategy.long, when=longCondition)

// Enter short trade

strategy.entry("Short", strategy.short, when=shortCondition)