Stratégie de divergence RSI basée sur les points de retournement

Aperçu

La stratégie est appelée stratégie de divergence RSI basée sur le pivot. Elle utilise le RSI pour déterminer les points d’achat et de vente basés sur des divergences périodiques et ajoute le RSI à long terme comme condition de filtrage pour améliorer la stabilité de la stratégie.

Principe de stratégie

La stratégie juge principalement le RSI court (comme le RSI à 5 jours) et les opportunités d’achat lorsque le cours est en retrait de la courbe ou en retrait de la courbe; les opportunités de vente lorsque la courbe est en retrait de la courbe ou de la courbe.

Les courbes conventionnelles sont des courbes de courbes de courbes de courbes de courbes de courbes de courbes de courbes de courbes de courbes de courbes de courbes de courbes de courbes de courbes.

En outre, la stratégie introduit le long RSI (comme le RSI à 50 jours) comme condition de filtrage. Un signal d’achat n’est considéré que lorsque le RSI à long terme est supérieur à 50; un arrêt ou une sortie de la barre est considéré lorsque le RSI à long terme est inférieur à 30.

Avantages stratégiques

Le plus grand avantage de cette stratégie réside dans le fait qu’elle utilise à la fois le signal de déviation du RSI court et le filtre du RSI long, ce qui permet d’éviter dans une certaine mesure d’être piégé et de manquer la tendance. Plus précisément, elle présente principalement les avantages suivants:

- La courte ligne RSI qui s’écarte du signal permet de déterminer à l’avance l’opportunité d’une reprise des cours et de saisir les points de basculement en temps opportun.

- Les conditions de filtrage du RSI à longue ligne permettent d’éviter de faire des gains à l’aveugle en cas d’incertitude de tendance.

- La présence de plusieurs types de stérilisation, avec des stérilisations par lots, contribue à réduire les risques;

- Le mécanisme de pyramide permet de placer des actions et d’augmenter encore plus les marges de profit.

Risque stratégique

Cette stratégie comporte également des risques à prendre en compte:

- La déviation du RSI n’est pas toujours efficace et peut donner lieu à de faux signaux.

- Le risque augmente après avoir accumulé une position. Si vous faites une erreur de jugement, les pertes augmentent rapidement.

- Une mauvaise configuration de l’arrêt peut également entraîner un arrêt prématuré ou un manque de profit.

Les mesures de gestion des risques correspondantes comprennent: la définition raisonnable des conditions de stop-loss, le contrôle de la taille de chaque position, la réduction des positions par lots pour lisser la courbe de perte et de perte, etc.

Direction d’optimisation

Il y a encore de la place pour optimiser cette stratégie:

- Les paramètres RSI peuvent être optimisés pour trouver la combinaison optimale;

- Les signaux de déviation d’autres indicateurs, tels que MACD, KD, etc., peuvent être testés.

- Les paramètres peuvent être optimisés spécifiquement pour des variétés spécifiques (p. ex. pétrole brut, métaux précieux, etc.) afin d’améliorer l’adaptabilité.

Résumer

Cette stratégie utilise les signaux de déviation de la courte ligne et de la longue ligne RSI pour améliorer la rentabilité tout en contrôlant les risques. Elle incarne plusieurs principes de la conception de la stratégie de trading quantitatif, y compris quand entrer et quand sortir, établir des lots de dépôts, mettre en place des arrêts de perte.

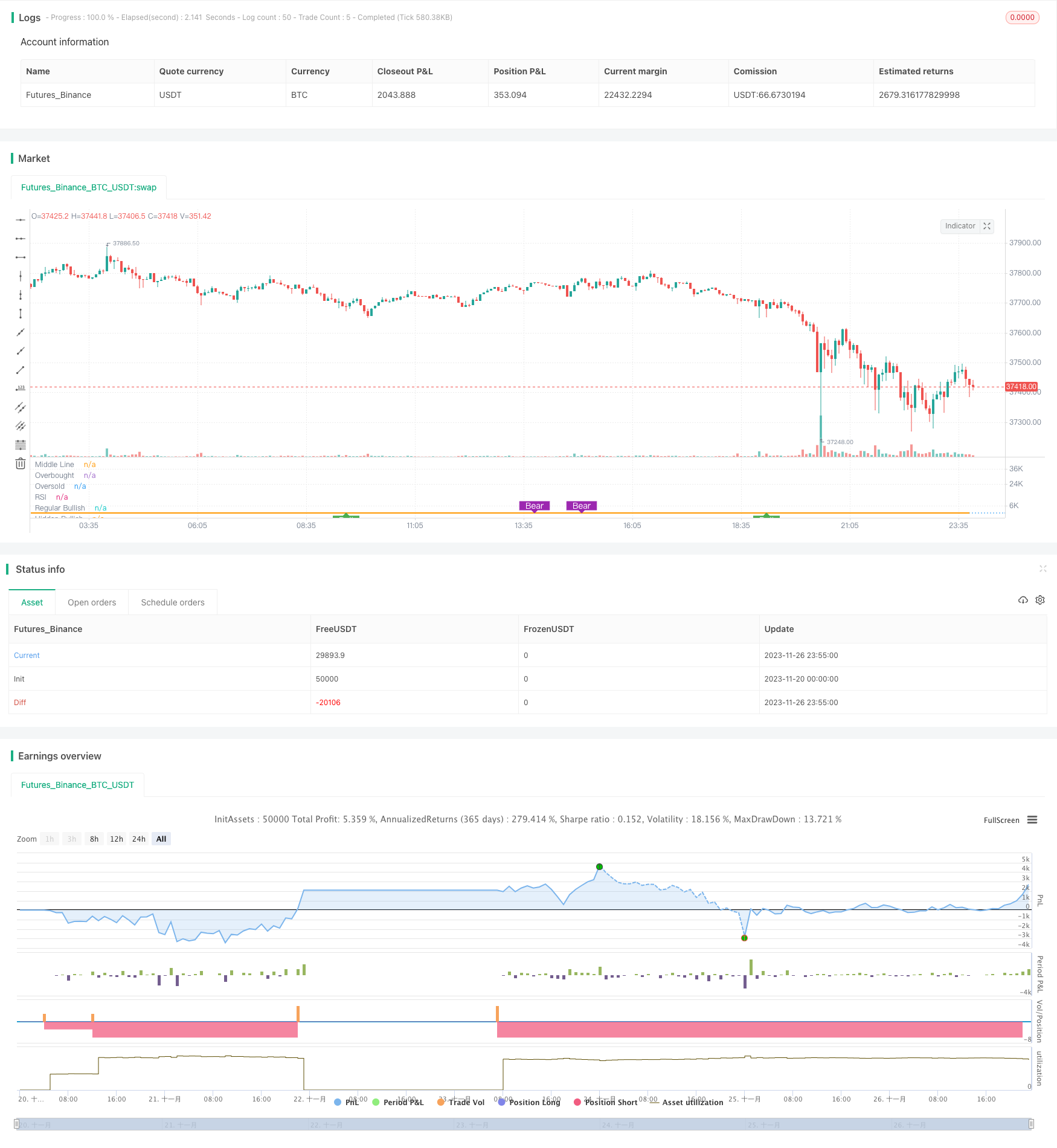

/*backtest

start: 2023-11-20 00:00:00

end: 2023-11-27 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © mohanee

//@version=4

//GOOGL setting 5 ,50 close, 3 , 1 profitLevel at 75 and No stop Loss shows win rate 99.03 % profit factor 5830.152

strategy(title="RSI5_50 with Divergence", overlay=false,pyramiding=2, default_qty_type=strategy.fixed, default_qty_value=3, initial_capital=10000, currency=currency.USD)

len = input(title="RSI Period", minval=1, defval=5)

longRSILen = input(title="Long RSI Period", minval=10, defval=50)

src = input(title="RSI Source", defval=close)

lbR = input(title="Pivot Lookback Right", defval=3)

lbL = input(title="Pivot Lookback Left", defval=1)

takeProfitRSILevel = input(title="Take Profit at RSI Level", minval=50, defval=75)

stopLoss = input(title="Stop Loss%(if checked 8% rule applied)", defval=false)

shortTermRSI = rsi(close,len)

longTermRSI = rsi(close,longRSILen)

rangeUpper = input(title="Max of Lookback Range", defval=60)

rangeLower = input(title="Min of Lookback Range", defval=5)

plotBull = input(title="Plot Bullish", defval=true)

plotHiddenBull = input(title="Plot Hidden Bullish", defval=true)

plotBear = input(title="Plot Bearish", defval=true)

plotHiddenBear = input(title="Plot Hidden Bearish", defval=false)

bearColor = color.purple

bullColor = color.green

hiddenBullColor = color.new(color.green, 80)

hiddenBearColor = color.new(color.red, 80)

textColor = color.white

noneColor = color.new(color.white, 100)

plot(shortTermRSI, title="RSI", linewidth=2, color=#8D1699)

plot(longTermRSI, title="longTermRSI", linewidth=2, color=color.orange)

hline(50, title="Middle Line", linestyle=hline.style_dotted)

obLevel = hline(70, title="Overbought", linestyle=hline.style_dotted)

osLevel = hline(30, title="Oversold", linestyle=hline.style_dotted)

fill(obLevel, osLevel, title="Background", color=longTermRSI >=50 ? color.green:color.purple, transp=65) // longTermRSI >=50

plFound = na(pivotlow(shortTermRSI, lbL, lbR)) ? false : true

phFound = na(pivothigh(shortTermRSI, lbL, lbR)) ? false : true

_inRange(cond) =>

bars = barssince(cond == true)

rangeLower <= bars and bars <= rangeUpper

//------------------------------------------------------------------------------

// Regular Bullish

// shortTermRSI: Higher Low

oscHL = shortTermRSI[lbR] > valuewhen(plFound, shortTermRSI[lbR], 1) and _inRange(plFound[1])

// Price: Lower Low

priceLL = low[lbR] < valuewhen(plFound, low[lbR], 1)

bullCond = plotBull and priceLL and oscHL and plFound

plot(

plFound ? shortTermRSI[lbR] : na,

offset=-lbR,

title="Regular Bullish",

linewidth=2,

color=(bullCond ? bullColor : noneColor),

transp=0

)

plotshape(

bullCond ? shortTermRSI[lbR] : na,

offset=-lbR,

title="Regular Bullish Label",

text=" Bull ",

style=shape.labelup,

location=location.absolute,

color=bullColor,

textcolor=textColor,

transp=0

)

//------------------------------------------------------------------------------

// Hidden Bullish

// shortTermRSI: Lower Low

oscLL = shortTermRSI[lbR] < valuewhen(plFound, shortTermRSI[lbR], 1) and _inRange(plFound[1])

// Price: Higher Low

priceHL = low[lbR] > valuewhen(plFound, low[lbR], 1)

hiddenBullCond = plotHiddenBull and priceHL and oscLL and plFound

plot(

plFound ? shortTermRSI[lbR] : na,

offset=-lbR,

title="Hidden Bullish",

linewidth=2,

color=(hiddenBullCond ? hiddenBullColor : noneColor),

transp=0

)

plotshape(

hiddenBullCond ? shortTermRSI[lbR] : na,

offset=-lbR,

title="Hidden Bullish Label",

text=" H Bull ",

style=shape.labelup,

location=location.absolute,

color=bullColor,

textcolor=textColor,

transp=0

)

longCondition= longTermRSI >=50 and ( (bullCond or hiddenBullCond ) ) or (strategy.position_size>0 and crossover(shortTermRSI,20) )

//last condition above is to leg in if you are already in the Long trade,

strategy.entry(id="RSIDivLE", long=true, when=longCondition)

//------------------------------------------------------------------------------

// Regular Bearish

// shortTermRSI: Lower High

oscLH = shortTermRSI[lbR] < valuewhen(phFound, shortTermRSI[lbR], 1) and _inRange(phFound[1])

// Price: Higher High

priceHH = high[lbR] > valuewhen(phFound, high[lbR], 1)

bearCond = plotBear and priceHH and oscLH and phFound

plot(

phFound ? shortTermRSI[lbR] : na,

offset=-lbR,

title="Regular Bearish",

linewidth=2,

color=(bearCond ? bearColor : noneColor),

transp=0

)

plotshape(

bearCond ? shortTermRSI[lbR] : na,

offset=-lbR,

title="Regular Bearish Label",

text=" Bear ",

style=shape.labeldown,

location=location.absolute,

color=bearColor,

textcolor=textColor,

transp=0

)

//------------------------------------------------------------------------------

// Hidden Bearish

// shortTermRSI: Higher High

oscHH = shortTermRSI[lbR] > valuewhen(phFound, shortTermRSI[lbR], 1) and _inRange(phFound[1])

// Price: Lower High

priceLH = high[lbR] < valuewhen(phFound, high[lbR], 1)

hiddenBearCond = plotHiddenBear and priceLH and oscHH and phFound

plot(

phFound ? shortTermRSI[lbR] : na,

offset=-lbR,

title="Hidden Bearish",

linewidth=2,

color=(hiddenBearCond ? hiddenBearColor : noneColor),

transp=0

)

plotshape(

hiddenBearCond ? shortTermRSI[lbR] : na,

offset=-lbR,

title="Hidden Bearish Label",

text=" H Bear ",

style=shape.labeldown,

location=location.absolute,

color=bearColor,

textcolor=textColor,

transp=0

)

//calculate stop Loss

stopLossVal = stopLoss==true ? ( strategy.position_avg_price - (strategy.position_avg_price*0.08) ) : 0

//partial profit

strategy.close(id="RSIDivLE", comment="TP1", qty=strategy.position_size*3/4, when=strategy.position_size>0 and (longTermRSI>=takeProfitRSILevel or crossover(longTermRSI,90)))

strategy.close(id="RSIDivLE",comment="TP2", qty=strategy.position_size*3/4 , when=crossover(longTermRSI,70))

strategy.close(id="RSIDivLE",comment="TP3", qty=strategy.position_size/2, when=crossover(longTermRSI,65))

strategy.close(id="RSIDivLE",comment="TP4", qty=strategy.position_size/2 , when=crossover(longTermRSI,60))

//close the whole position when stoploss hits or longTermRSI goes below 30

strategy.close(id="RSIDivLE",comment="Exit", when=crossunder(longTermRSI,30) or close<stopLossVal)