Stratégie de trading quantitative basée sur plusieurs indicateurs

Aperçu

La stratégie permet l’ouverture automatique de positions sur plusieurs positions vacantes en intégrant les trois principaux indicateurs techniques: la moyenne mobile, l’indicateur de la force relative (RSI) et l’indicateur de la concentration de la moyenne mobile (MACD). Le nom de la stratégie contient une pluralité d’indicateurs, principalement pour mettre en évidence la pluralité des indicateurs utilisés par la stratégie.

Principe de stratégie

La stratégie consiste principalement à déterminer la direction de la tendance en comparant la relation entre la taille et la taille de deux moyennes mobiles et, en combinaison avec l’indicateur RSI, à éviter de rater des occasions de reprise. Plus précisément, la stratégie utilise l’EMA ou le SMA pour calculer les lignes rapides et lentes.

En outre, la stratégie intègre l’indicateur MACD pour prendre des décisions de négociation. Lorsque l’indicateur MACD dépasse l’axe 0 pour un signal d’achat et un signal de vente lorsque l’indicateur MACD dépasse l’axe 0 pour un signal de vente. Ainsi, l’indicateur MACD peut être utilisé pour déterminer si une tendance est en train de se retourner et éviter de générer un signal erroné au point de basculement de la tendance.

Analyse des avantages

Le plus grand avantage de cette stratégie réside dans l’intégration de signaux de filtrage de plusieurs indicateurs, ce qui permet de réduire efficacement la production de faux signaux et d’améliorer la qualité du signal. Plus précisément, il y a les avantages suivants:

Les lignes rapides et lentes, combinées à l’indicateur RSI, permettent d’éviter les fausses ruptures générées par l’utilisation d’une seule moyenne mobile.

L’intégration de l’indicateur MACD permet de déterminer à l’avance si la tendance est inversée et d’éviter de produire de faux signaux au moment du revirement.

Le choix de l’indicateur EMA ou SMA est autorisé, et les paramètres de l’indicateur les plus appropriés peuvent être choisis en fonction des différentes caractéristiques du marché.

Le choix d’un programme de gestion des fonds est autorisé, ce qui permet de contrôler la taille de la commande individuelle et de contrôler efficacement les risques.

Le support de stop-loss permet de bloquer les bénéfices et d’éviter l’expansion des pertes.

Analyse des risques

Les principaux risques de cette stratégie sont les suivants:

Une mauvaise optimisation des paramètres peut entraîner une mauvaise efficacité de la stratégie. Il faut du temps pour tester différentes combinaisons de paramètres.

La probabilité d’un faux signal est toujours présente. Lorsque les trois indicateurs émettent un faux signal en même temps, cela entraîne des pertes plus importantes.

L’effet d’une seule variété n’est pas stable et doit être étendu à d’autres variétés.

Datenicht zureichen, Strategie effekt wird in der Zukunft abnehmen。

Direction d’optimisation

Cette stratégie peut être optimisée principalement dans les domaines suivants:

Tester différentes combinaisons de paramètres d’indicateurs pour trouver le paramètre optimal.

Augmentation du stop mobile dans le mécanisme de stop. Lorsque le prix a couru une certaine distance, un trail stop peut être utilisé pour bloquer les bénéfices.

Augmentation des indicateurs de jugement sur les tendances à grande échelle, afin d’éviter le trading à contre-courant. Par exemple, l’indicateur ADX intégré.

Fügen Sie Moneymanagement Module hinzu für besseres Risikomanagement.

Fügen Sie Filter für fundamentale Faktoren wie Nachrichten hinzu.

Résumer

Cette stratégie permet de trouver et de filtrer les multiples indices techniques en intégrant des indicateurs techniques tels que les moyennes mobiles, le RSI et le MACD. Son avantage réside dans le fait qu’il peut filtrer efficacement les faux signaux et améliorer la qualité du signal. Les principaux inconvénients sont le choix des paramètres et la probabilité que les indicateurs émettent des signaux erronés.

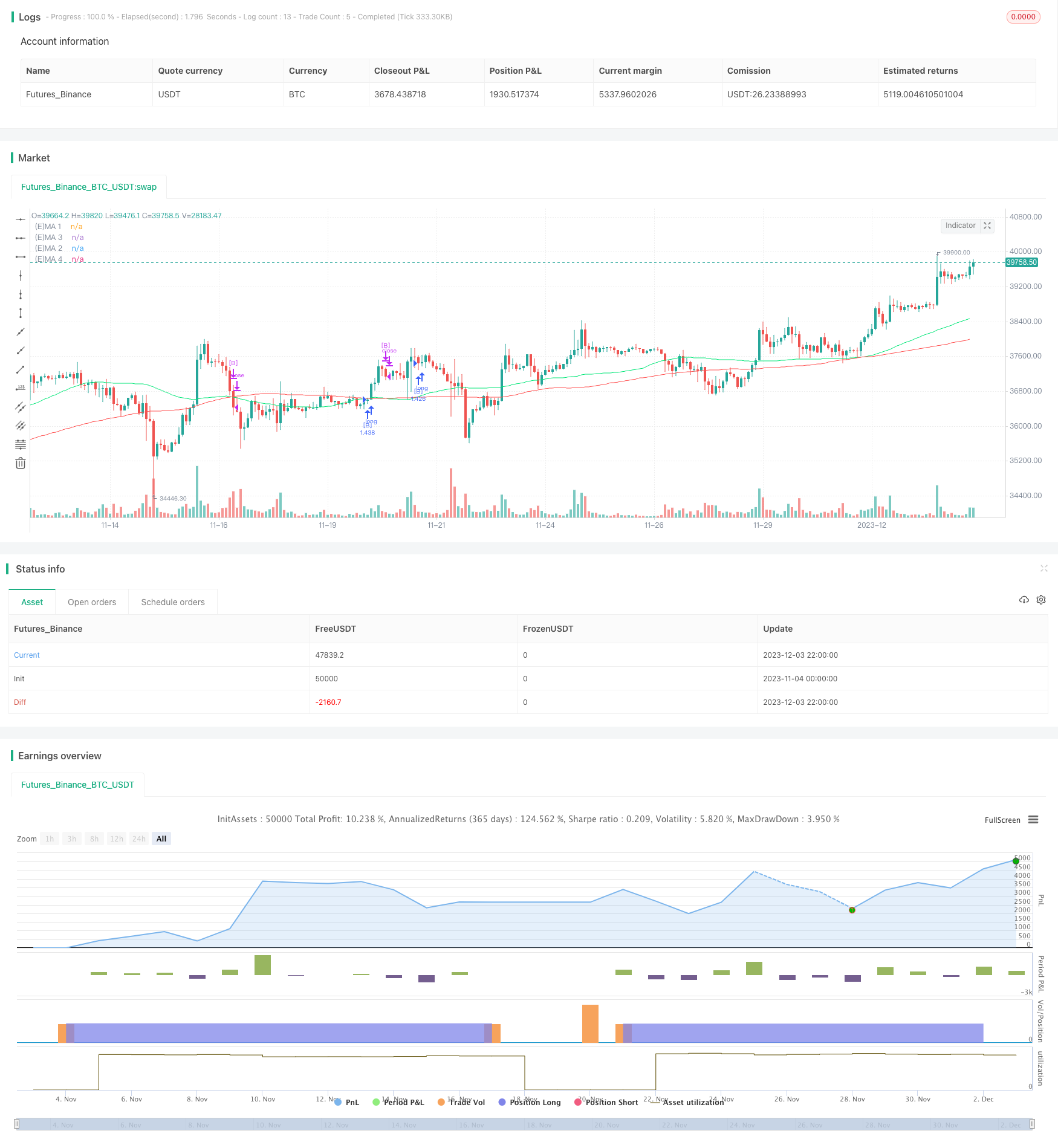

/*backtest

start: 2023-11-04 00:00:00

end: 2023-12-04 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © fikira

//@version=4

strategy("Strategy Tester EMA-SMA-RSI-MACD", shorttitle="Strat-test", overlay=true, max_bars_back=5000,

default_qty_type= strategy.percent_of_equity, calc_on_order_fills=false, calc_on_every_tick=false,

pyramiding=0, default_qty_value=100, initial_capital=100)

Tiny = "Tiny"

Small = "Small"

Normal = "Normal"

Large = "Large"

cl = "close" , op = "open" , hi = "high" , lo = "low"

c4 = "ohlc4" , c3 = "hlc3" , hl = "hl2"

co = "(E)MA 1 > (E)MA 2"

cu = "(E)MA 3 < (E)MA 4"

co_HTF = "(E)MA 1 (HTF) > (E)MA 2 (HTF)"

cu_HTF = "(E)MA 3 (HTF) < (E)MA 4 (HTF)"

L_S = "Long & Short" , _L_ = "Long Only" , _S_ = "Short Only"

cla = "Close above (E)MA 1"

clu = "Close under (E)MA 3"

cla_HTF = "Close above (E)MA 1 (HTF)"

clu_HTF = "Close under (E)MA 3 (HTF)"

rsi = "RSI strategy"

none = "NONE"

mch = "macd > signal" , mcl = "macd < signal"

mch0 = "macd > 0" , mcl0 = "macd < 0"

sgh0 = "signal > 0" , sgl0 = "signal < 0"

mch_HTF = "macd (HTF) > signal (HTF)" , mcl_HTF = "macd (HTF) < signal (HTF)"

mch0HTF = "macd (HTF) > 0" , mcl0HTF = "macd (HTF) < 0"

sgh0HTF = "signal (HTF) > 0" , sgl0HTF = "signal (HTF) < 0"

EMA = "EMA" , SMA = "SMA"

s = input(cl, "Source" , options=[cl, op, hi, lo, c4, c3, hl])

src =

s == cl ? close :

s == op ? open :

s == hi ? high :

s == lo ? low :

s == c4 ? ohlc4 :

s == c3 ? hlc3 :

s == hl ? hl2 :

close

__1_ = input(false, ">=< >=< [STRATEGIES] >=< >=<")

Type = input(_L_, "Type Strategy", options=[L_S, _L_, _S_])

_1a_ = input(false, ">=< >=< [BUY/LONG] >=< >=<")

ENT = input(co, "Pick your poison:", options=[co, cla, rsi, mch, mch0, sgh0])

EH = input(0, " if RSI >")

EL = input(100, " if RSI <")

EH_HTF = input(0, " if RSI (HTF) >")

EL_HTF = input(100, " if RSI (HTF) <")

EX = input(none, " Extra argument", options=[none, mch, mch0, sgh0])

EX2 = input(none, " Second argument", options=[none, mch_HTF, mch0HTF, sgh0HTF, co_HTF, cla_HTF])

_1b_ = input(false, ">=< [(E)MA settings (Buy/Long)] >=<")

ma1 = input(SMA, " (E)MA 1", options=[EMA, SMA])

len1 = input(50, " Length" )

ma2 = input(SMA, " (E)MA 2", options=[EMA, SMA])

len2 = input(100, " Length" )

ma1HTF = input(SMA, " (E)MA 1 - HTF", options=[EMA, SMA])

len1HTF = input(50, " Length" )

ma2HTF = input(SMA, " (E)MA 2 - HTF", options=[EMA, SMA])

len2HTF = input(100, " Length" )

_2a_ = input(false, ">=< >=< [SELL/SHORT] >=< >=<")

CLO = input(cu, "Pick your poison:", options=[cu, clu, rsi, mcl, mcl0, sgl0])

CH = input(0, " if RSI >")

CL = input(100, " if RSI <")

CH_HTF = input(0, " if RSI (HTF) >")

CL_HTF = input(100, " if RSI (HTF) <")

CX = input(none, " Extra argument", options=[none, mcl, mcl0, sgl0])

CX2 = input(none, " Second argument", options=[none, mcl_HTF, mcl0HTF, sgl0HTF, cu_HTF, clu_HTF])

_2b_ = input(false, ">=< [(E)MA settings (Sell/Short)] >=<")

ma3 = input(SMA, " (E)MA 3", options=[EMA, SMA])

len3 = input(50, " Length" )

ma4 = input(SMA, " (E)MA 4", options=[EMA, SMA])

len4 = input(100, " Length" )

ma3HTF = input(SMA, " (E)MA 3 - HTF", options=[EMA, SMA])

len3HTF = input(50, " Length" )

ma4HTF = input(SMA, " (E)MA 4 - HTF", options=[EMA, SMA])

len4HTF = input(100, " Length" )

__3_ = input(false, ">=< >=< [RSI] >=< >=< >=<")

ler = input(20 , " RSI Length")

__4_ = input(false, ">=< >=< [MACD] >=< >=< >=<")

fst = input(12, " Fast Length")

slw = input(26, " Slow Length")

sgn = input(9 , " Signal Smoothing")

sma_source = input(false, "Simple MA(Oscillator)")

sma_signal = input(false, "Simple MA(Signal Line)")

__5_ = input(false, ">=< >=< [HTF settings] >=< >=<")

MA_HTF = input("D", " (E)MA HTF", type = input.resolution)

RSI_HTF = input("D", " RSI HTF" , type = input.resolution)

MACD_HTF= input("D", " MACD HTF" , type = input.resolution)

__6_ = input(false, ">=< >=< [SL/TP] >=< >=< >=<")

sl = input(false, "Stop Loss?")

SL = input(10.0, title=" Stop Loss %" ) / 100

tp = input(false, "Take Profit?")

TP = input(20.0, title=" Take Profit %") / 100

SL_ = strategy.position_avg_price * (1 - SL)

TP_ = strategy.position_avg_price * (1 + TP)

// Limitation in time

// (= inspired from a script of "Che_Trader")

xox = input(false, ">=< >=< [TIME] >=< >=< >=<")

ystr1 = input(2010, " Since Year" )

ystp1 = input(2099, " Till Year" )

mstr1 = input(1 , " Since Month")

mstp1 = input(12 , " Till Month" )

dstr1 = input(1 , " Since Day" )

dstp1 = input(31 , " Till Day" )

_Str1 = timestamp(ystr1, mstr1, dstr1, 1, 1)

Stp1_ = timestamp(ystp1, mstp1, dstp1, 23, 59)

TIME = time >= _Str1 and time <= Stp1_ ? true : false

////////////////////////////////////////////////////////////////////////////////////////////

_1 =

ma1 == SMA ? sma(src, len1) :

ma1 == EMA ? ema(src, len1) :

na

_2 =

ma2 == SMA ? sma(src, len2) :

ma2 == EMA ? ema(src, len2) :

na

_3 =

ma3 == SMA ? sma(src, len3) :

ma3 == EMA ? ema(src, len3) :

na

_4 =

ma4 == SMA ? sma(src, len4) :

ma4 == EMA ? ema(src, len4) :

na

_1b =

ma1HTF == SMA ? sma(src, len1HTF) :

ma1HTF == EMA ? ema(src, len1HTF) :

na

_2b =

ma2HTF == SMA ? sma(src, len2HTF) :

ma2HTF == EMA ? ema(src, len2HTF) :

na

_3b =

ma3HTF == SMA ? sma(src, len3HTF) :

ma3HTF == EMA ? ema(src, len3HTF) :

na

_4b =

ma4HTF == SMA ? sma(src, len4HTF) :

ma4HTF == EMA ? ema(src, len4HTF) :

na

_1_HTF = security(syminfo.tickerid, MA_HTF, _1b)

_2_HTF = security(syminfo.tickerid, MA_HTF, _2b)

_3_HTF = security(syminfo.tickerid, MA_HTF, _3b)

_4_HTF = security(syminfo.tickerid, MA_HTF, _4b)

cl_HTF = security(syminfo.tickerid, MA_HTF, close)

////////////////////////////////////////////////////////////////////////////////////////////

plot(ENT == co or ENT == cla ? _1 : na , title="(E)MA 1", color=color.lime )

plot(ENT == co ? _2 : na , title="(E)MA 2", color=color.red )

plot(CLO == cu or CLO == clu ? _3 : na , title="(E)MA 3", color= _3 == _1 ? color.lime : color.yellow)

plot(CLO == cu ? _4 : na , title="(E)MA 4", color= _4 == _2 ? color.red : color.blue )

plot(EX2 == co_HTF or EX2 == cla_HTF ? _1_HTF : na, title="(E)MA 1 HTF", color=color.lime, linewidth=2, transp=50)

plot(EX2 == co_HTF ? _2_HTF : na, title="(E)MA 2 HTF", color=color.red , linewidth=2, transp=50)

plot(CX2 == cu_HTF or CX2 == clu_HTF ? _3_HTF : na, title="(E)MA 3 HTF", color= _3_HTF == _1_HTF ? color.lime : color.yellow, linewidth=2, transp=50)

plot(CX2 == cu_HTF ? _4_HTF : na, title="(E)MA 4 HTF", color= _4_HTF == _2_HTF ? color.red : color.blue , linewidth=2, transp=50)

////////////////////////////////////////////////////////////////////////////////////////////

// RSI

rsi_ = rsi(src, ler)

rsi_HTF = security(syminfo.tickerid, RSI_HTF, rsi_)

////////////////////////////////////////////////////////////////////////////////////////////

// MACD

fast_ma = sma_source ? sma(src, fst) : ema(src, fst)

slow_ma = sma_source ? sma(src, slw) : ema(src, slw)

macd = fast_ma - slow_ma

signal = sma_signal ? sma(macd, sgn) : ema(macd, sgn)

hist = macd - signal

macd_HTF = security(syminfo.tickerid, MACD_HTF, macd )

signal_HTF = security(syminfo.tickerid, MACD_HTF, signal)

////////////////////////////////////////////////////////////////////////////////////////////

extra =

EX == none ? true :

EX == mch ? macd > signal :

EX == mch0 ? macd > 0 :

EX == sgh0 ? signal > 0 :

false

cxtra =

CX == none ? true :

CX == mcl ? macd <= signal :

CX == mcl0 ? macd <= 0 :

CX == sgl0 ? signal <= 0 :

false

EXTRA =

EX2 == none ? true :

EX2 == mch_HTF ? macd_HTF > signal_HTF :

EX2 == mch0HTF ? macd_HTF > 0 :

EX2 == sgh0HTF ? signal_HTF > 0 :

EX2 == co_HTF ? _1_HTF > _2_HTF :

EX2 == cla_HTF ? cl_HTF > _1_HTF :

false

CXTRA =

CX2 == none ? true :

CX2 == mcl_HTF ? macd_HTF <= signal_HTF :

CX2 == mcl0HTF ? macd_HTF <= 0 :

CX2 == sgl0HTF ? signal_HTF <= 0 :

CX2 == cu_HTF ? _3_HTF <= _4_HTF :

CX2 == clu_HTF ? cl_HTF <= _3_HTF :

false

RSI = rsi_ > EH and rsi_ <= EL and rsi_HTF > EH_HTF and rsi_HTF <= EL_HTF

/////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////

BUY =

ENT == co and TIME and extra and EXTRA and RSI ? _1 > _2 :

ENT == cla and TIME and extra and EXTRA and RSI ? src > _1 :

ENT == rsi and TIME and extra and EXTRA ? RSI :

ENT == mch and TIME and extra and EXTRA and RSI ? macd > signal :

ENT == mch0 and TIME and extra and EXTRA and RSI ? macd > 0 :

ENT == sgh0 and TIME and extra and EXTRA and RSI ? signal > 0 :

na

SELL =

CLO == cu and TIME and cxtra and CXTRA and RSI ? _3 <= _4 :

CLO == clu and TIME and cxtra and CXTRA and RSI ? src <= _3 :

CLO == rsi and TIME and cxtra and CXTRA ? RSI :

CLO == mcl and TIME and cxtra and CXTRA and RSI ? macd <= signal :

CLO == mcl0 and TIME and cxtra and CXTRA and RSI ? macd <= 0 :

CLO == sgl0 and TIME and cxtra and CXTRA and RSI ? signal <= 0 :

na

if BUY

if (Type == _S_)

strategy.close("[S]")

else

strategy.entry("[B]", strategy.long)

if SELL

if (Type == _L_)

strategy.close("[B]")

else

strategy.entry("[S]", strategy.short)

strategy.exit("[SL/TP]", "[B]", stop= sl ? SL_ : na, limit= tp ? TP_ : na)