Stratégie de trading RSI stochastique avec oscillateur de momentum

Aperçu

Cet article traite principalement d’une stratégie de trading dynamique basée sur le RSI stochastique. Cette stratégie utilise des indicateurs techniques à plus courtes périodes (par exemple 30 minutes) pour prendre des décisions de négociation en fonction du fait que le RSI stochastique est entré dans une zone de survente. Par rapport aux autres stratégies dynamiques, cette stratégie combine les avantages des deux indicateurs RSI et stochastique pour capturer plus précisément les fluctuations à court terme du marché.

Principe de stratégie

L’indicateur central de la stratégie est le RSI stochastique. La formule de calcul de l’indicateur RSI stochastique est:

Le RSI stochastique est égal au RSI bas / RSI haut multiplié par 100.

Le RSI est calculé à l’aide du paramètre lengthRSI (par défaut 12), le RSI stochastique est calculé à l’aide du paramètre lengthStoch (par défaut 12).

Lorsque le RSI stochastique est supérieur à la zone de remplissage violet, c’est une zone de survente, ce qui est négatif; lorsque le RSI stochastique est inférieur à la zone de remplissage violet, c’est une zone de survente, ce qui est plus.

En outre, la stratégie met en place des conditions de filtrage uniforme. Les positions peuvent être ouvertes à la hausse uniquement lorsque l’EMA rapide est supérieure à l’EMA lente; les positions peuvent être ouvertes à la baisse uniquement lorsque l’EMA rapide est inférieure à l’EMA lente.

Avantages stratégiques

La combinaison de l’indicateur stochastique et de la stratégie RSI permet d’identifier plus clairement les zones de sur-achat et de sur-vente par rapport à une seule stratégie RSI, ce qui améliore la fiabilité du signal.

Par rapport à la stratégie stochastique unique, cette stratégie utilise le RSI comme source de données d’entrée du stochastique, ce qui permet de filtrer une partie du bruit et de rendre le signal plus fiable.

La mise en place d’un filtrage homogène permet d’éviter efficacement la construction de la résistance, réduisant ainsi les pertes inutiles.

Le délai de détention des positions est réglé pour éviter que la fausse percée ne s’arrête.

Risque stratégique

Cette stratégie utilise principalement des indicateurs à courte période, elle ne convient donc qu’aux opérations de courte durée et peut ne pas être efficace pour les opérations de longue durée.

L’indicateur stochastique RSI est lui-même sujet à un certain retard et peut manquer des signaux après une forte variation des prix à court terme.

En cas de choc, le RSI stochastique génère plusieurs zones de survente et de survente, ce qui peut entraîner une survente des transactions, ce qui augmente le coût des transactions.

Orientation de l’optimisation de la stratégie

Il est possible de tester différentes combinaisons de paramètres afin d’optimiser davantage la longueur, la valeur K et la valeur D du RSI stochastique.

Il est possible de tester différents paramètres de longueur du RSI pour trouver la longueur de cycle RSI la plus appropriée.

Il est possible d’essayer de combiner ces indicateurs avec d’autres pour améliorer encore la précision du signal. Par exemple, MACD, Bollinger Bands, etc.

Il est possible de tester différents paramètres de retard de temps de tenue pour trouver un temps de sortie plus approprié.

Résumer

Cet article présente en détail les principes de construction, les avantages, les risques et les idées d’optimisation d’une stratégie dynamique basée sur un indicateur RSI stochastique. Par rapport à une stratégie d’indicateur unique, cette stratégie utilise à la fois les avantages du RSI et du stochastique et permet d’identifier plus clairement et de manière plus fiable les phénomènes de survente et de survente à court terme du marché, permettant ainsi un revirement des transactions.

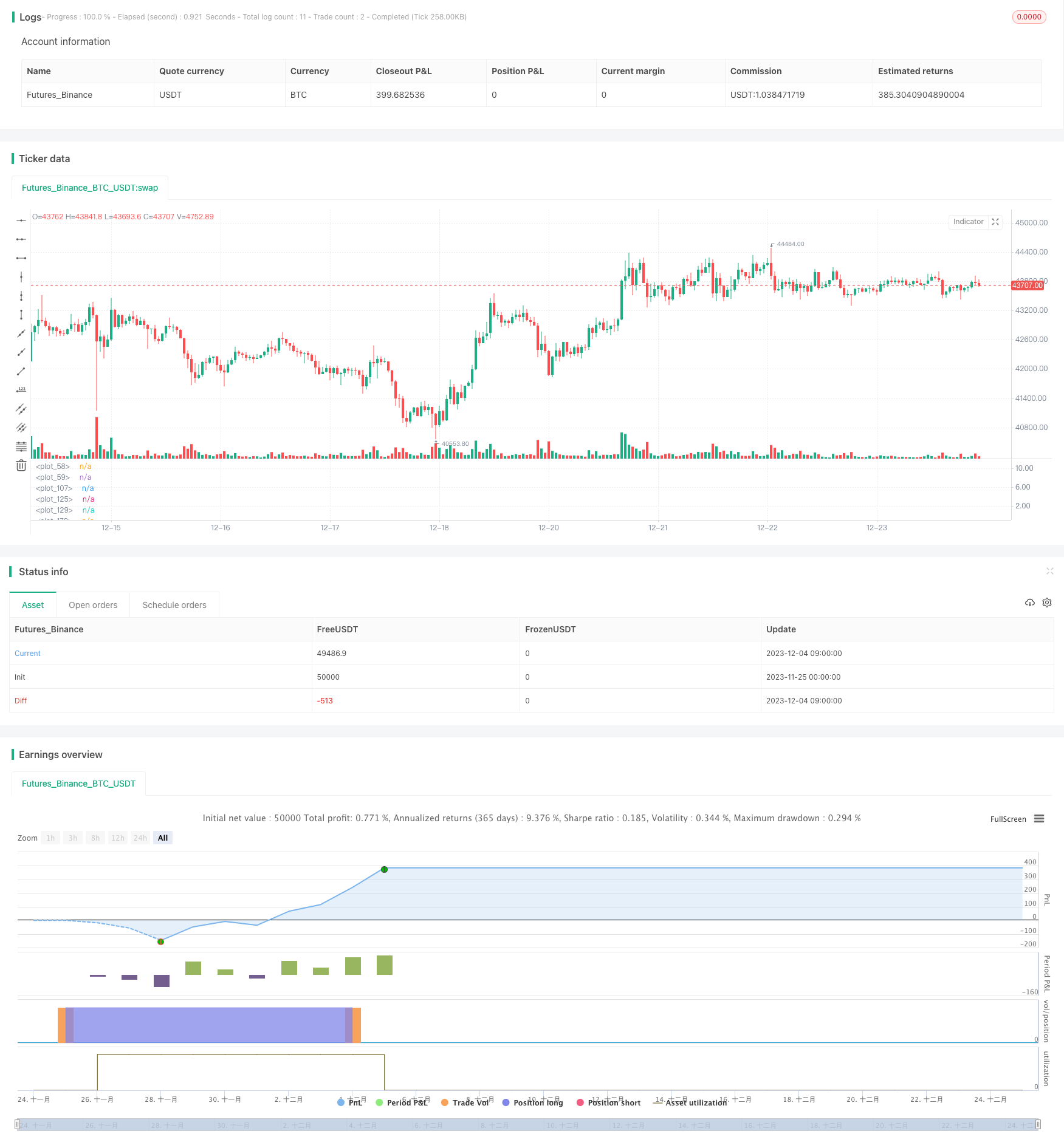

/*backtest

start: 2023-11-25 00:00:00

end: 2023-12-25 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Drun30 (Federico Magnani)

//@version=4

//STRATEGIA PRINCIPALE

capitaleIniziale=10000

var sizeordineInit= 50 // → % di capitale investita per ogni trade

var deltaSize = 25 // → delta% di capitale investito se trade precedente è stato in perdita

var sizeLimite = 100 //il trade non userà mai questa percentuale di capitale investito

var sizeordine = sizeordineInit

//Parametri ottimali 30 min

usiShort=false

usiLong=true

ipercomprato=85.29

ipervenduto=30.6

//

strategy("Momentum Strategy (V7.B.4)", initial_capital=capitaleIniziale, currency="USD", default_qty_type=strategy.percent_of_equity, commission_type=strategy.commission.percent, commission_value=0.1, slippage = 5, default_qty_value=sizeordineInit, overlay=false, pyramiding=0)

backtest = input(title="------------------------Backtest Period------------------------", defval = false)

start = timestamp(input(2020, "start year"), input(1, "start month"), input(1, "start day"), 00, 00)

end = timestamp(input(0, "end year"), input(0, "end month"), input(0, "end day"), 00, 00)

siamoindata=time > start?true:false

if end > 0

siamoindata:=time > start and time <= end?true:false

basicParameters = input(title="------------------------Basic Parameters------------------------", defval = false)

smoothK = input(3, minval=1)

smoothD = input(6, minval=1)

lengthRSI = input(12, minval=1)

src = input(close, title="RSI Source")

rsi1 = rsi(src, lengthRSI)

lengthStoch = input(12, minval=1)

k = ema(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = ema(k, smoothD)

altezzaipercomprato= input(ipercomprato, title="Overbought Height", minval=1, type=input.float)

altezzaipervenduto= input(ipervenduto, title="Oversold Height", minval=1,type=input.float)

BarsDelay = input(6,title="Bars delay",minval=0)

GambleSizing = input(true, title = "Gamble Sizing?",type=input.bool)

gambleAdd = input(deltaSize,title="Gamble Add (%)",minval=0,type=input.integer)

gambleLimit = input(sizeLimite,title="Gamble MAX (%)",minval=0,type=input.integer)

if GambleSizing and strategy.closedtrades[0]>strategy.closedtrades[1]

if strategy.losstrades[0]>strategy.losstrades[1] and sizeordine<gambleLimit

sizeordine:=sizeordine+gambleAdd

if strategy.wintrades[0]>strategy.wintrades[1]

sizeordine:=sizeordineInit

periodomediamobile_fast = input(1, title="Fast EMA length",minval=1)

periodomediamobile_slow = input(60, title="Slow EMA length",minval=1)

plot(k, color=color.blue)

plot(d, color=color.orange)

h0 = hline(altezzaipercomprato)

h1 = hline(altezzaipervenduto)

fill(h0, h1, color=color.purple, transp=80)

// n=input(Vicinanzadalcentro,title="Vicinanza dal centro",minval=0)

//sarebbe il livello di D in cui si acquista o si vende, maggiore è la vicinanza maggiore sarà la frequenza dei trades, SE 0 è DISABILITATO

// siamoinipervenduto= d<=altezzaipervenduto and d<=d[n] and d>d[1]?true:false //and d<d[3] and d>d[1]

// siamoinipercomprato= d>=altezzaipercomprato and d>=d[n] and d<d[1]?true:false //and d>d[3] and d<d[1]

goldencross = crossover(k,d)

deathcross = crossunder(k,d)

// METTI VARIABILE IN CUI AVVIENE CROSSOVER O CROSSUNDER

valoreoro = valuewhen(goldencross,d,0)

valoremorte = valuewhen(deathcross,d,0)

siamoinipervenduto = goldencross and valoreoro<=altezzaipervenduto?true:false//d<=altezzaipervenduto?true:false

siamoinipercomprato = deathcross and valoremorte>=altezzaipercomprato?true:false//d>=altezzaipercomprato?true:false

long_separator = input(title="------------------------LONG------------------------", defval = usiLong)

sl_long_inp = input(10, title="Stop Loss LONG %", type=input.float)

tp_long_inp = input(8, title="Take Profit LONG %",type=input.float)

stop_level_long = strategy.position_avg_price * (1 - (sl_long_inp/100)) //strategy.position_avg_price corrisponde al prezzo con cui si è aperta la posizione

take_level_long = strategy.position_avg_price * (1 + (tp_long_inp/100))

//BINANCE

JSON_long = 'OPEN LONG: PUT THE JSON HERE FOR THE API CALL'

JSON_chiusura = 'CLOSE POSITION: PUT THE JSON HERE FOR THE API CALL'

webhookLong = JSON_long

webhookClose= JSON_chiusura

trendFilterL = input(title="TREND FILTER LONG?", defval = true)

EMAfast=ema(close,periodomediamobile_fast)

EMAslow=ema(close,periodomediamobile_slow)

siamoinuptrend_ema=EMAfast>EMAslow?true:false //close>=EMAfast and EMAfast>EMAslow

siamoinuptrend = siamoinuptrend_ema

// CondizioneAperturaLong = siamoinipervenduto and siamoindata // and siamoinuptrend

CondizioneAperturaLong = siamoinipervenduto and siamoindata and long_separator

if trendFilterL

CondizioneAperturaLong := siamoinipervenduto and siamoindata and long_separator and siamoinuptrend

CondizioneChiusuraLong = siamoinipercomprato and siamoindata

possiamoAprireLong=0

if trendFilterL and siamoinuptrend

possiamoAprireLong:=5

plot(possiamoAprireLong,color=color.green)

sonPassateLeBarreG = barssince(CondizioneAperturaLong) == BarsDelay?true:false

sonPassateLeBarreD = barssince(CondizioneChiusuraLong) == BarsDelay?true:false

haiUnLongAncoraAperto = false

haiUnLongAncoraAperto := strategy.position_size>0?true:false

// Se l'ultimo valore della serie "CondizioneAperturaLong" è TRUE, allora hai un long ancora aperto

// Se l'ultimo valore della serie "CondizioneAperturaLong" è FALSE, allora:

// Se l'ultimo valore della serie "CondizioneChiusuraLong" è TRUE, allora NON hai un long ancora aperto

// Se l'ultimo valore della serie "CondizioneChiusuraLong" è FALSE, allora restituisce l'ultimo valore della serie "haiUnLongAncoraAperto"

haiUnLongAncoraAperto_float = if(haiUnLongAncoraAperto==true)

10

else

0

plot(haiUnLongAncoraAperto_float,color=color.red) //FInché la linea rossa si trova a livello "1" allora c'è un ordine long in corso

quantita = (sizeordine/100*(capitaleIniziale+strategy.netprofit))/valuewhen(haiUnLongAncoraAperto==false and CondizioneAperturaLong,close,0)

plot(sizeordine,color=color.purple, linewidth=3)

if strategy.position_size<=0 and CondizioneAperturaLong //and sonPassateLeBarreG and haiUnLongAncoraAperto==false strategy.opentrades==0

strategy.entry("Vamonos",strategy.long, alert_message=webhookLong, comment="OPEN LONG", qty=quantita)

if strategy.position_size>0 //and sonPassateLeBarreD // and CondizioneChiusuraLong

if siamoinuptrend == true and sonPassateLeBarreD

strategy.close("Vamonos", alert_message=webhookClose, comment="CLOSE LONG")

else if siamoinuptrend == false and CondizioneChiusuraLong

strategy.close("Vamonos", alert_message=webhookClose, comment="CLOSE LONG")

if strategy.position_size>0 and siamoindata

strategy.exit("Vamonos", stop=stop_level_long, limit=take_level_long, comment="CLOSE LONG (LIMIT/STOP)")

short_separator = input(title="------------------------SHORT------------------------", defval = usiShort)

sl_short_inp = input(20, title="Stop Loss SHORT %")

tp_short_inp = input(35, title="Take Profit SHORT %")

stop_level_short = strategy.position_avg_price * (1 + (sl_short_inp/100))

take_level_short= strategy.position_avg_price * (1 - (tp_short_inp/100))

// BINANCE

JSON_short = 'OPEN SHORT: PUT THE JSON HERE FOR THE API CALL'

webhookShort = JSON_short

trendFilterS = input(title="TREND FILTER SHORT?", defval = true)

siamoindowntrend_ema=EMAfast<EMAslow?true:false //close<=EMAfast and EMAfast<EMAslow

siamoindowntrend=siamoindowntrend_ema

CondizioneAperturaShort = short_separator and siamoinipercomprato and siamoindata

if trendFilterS

CondizioneAperturaShort:=short_separator and siamoinipercomprato and siamoindata and siamoindowntrend

CondizioneChiusuraShort = siamoinipervenduto and siamoindata

sonPassateLeBarreGs = barssince(CondizioneAperturaShort) == BarsDelay?true:false

sonPassateLeBarreDs = barssince(CondizioneChiusuraShort) == BarsDelay?true:false

haiUnoShortAncoraAperto = false

haiUnoShortAncoraAperto := strategy.position_size<0?true:false

haiUnoShortAncoraAperto_float = if(haiUnoShortAncoraAperto==true)

15

else

0

plot(haiUnoShortAncoraAperto_float,color=color.purple) //FInché la linea viola si trova a livello "2" allora c'è un ordine short in corso

if CondizioneAperturaShort and strategy.position_size>=0 //and haiUnoShortAncoraAperto==false

strategy.entry("Andale",strategy.short,alert_message=webhookShort, comment="OPEN SHORT")

if strategy.position_size<0 //and sonPassateLeBarreD // and CondizioneChiusuraLong

if siamoindowntrend == true and sonPassateLeBarreDs

strategy.close("Andale",alert_message=webhookClose, comment="CLOSE SHORT")

else if siamoindowntrend == false and CondizioneChiusuraShort

strategy.close("Andale",alert_message=webhookClose, comment="CLOSE SHORT")

if strategy.position_size<0 and siamoindata

strategy.exit("Andale", stop=stop_level_short, limit=take_level_short, comment="CLOSE SHORT (LIMIT/STOP)")