Stratégie quantitative de la Croix d'or à double moyenne mobile

Aperçu

La stratégie quantitative du double croisement de la moyenne mobile dorée est une stratégie de négociation quantitative d’indicateurs techniques. Elle permet de réaliser des transactions à faible risque en calculant la moyenne de deux périodes différentes, en jugeant la tendance du marché.

Principe de stratégie

La stratégie est basée sur la théorie de la courbe. La courbe permet de filtrer efficacement le bruit du marché et indique la direction de la tendance à long terme. Lorsqu’elle traverse la courbe courte, elle indique que le mouvement est inversé de bas en haut et constitue un signal d’achat.

La logique de base de cette stratégie est la suivante:

- Calculez la moyenne quotidienne de 2, 3 et 420 jours.

- Déterminer la valeur de la fourche dorée de la moyenne journalière 2 et de la moyenne journalière 3

- Filtrage des signaux avec une moyenne de 420 jours pour éviter les fausses percées

- Générer des signaux d’achat et de vente

Le principe est le suivant:

- Calculer les prix de clôture sur les 3 derniers jours avec les moyennes mobiles simples du 2e jour n2ma et du 3e jour nma

- Calculer la moyenne mobile pondérée rvwma de la clôture des cours au cours des 420 derniers jours

- Un signal d’achat est généré lorsque n2ma est porté sur nma

- Un signal de vente est généré lorsque n2ma est traversé par nma

- En utilisant le filtre rvwma, seul n2ma sous rvwma génère un signal d’achat, et n2ma au-dessus de rvwma génère un signal de vente

La stratégie permet de capturer efficacement les occasions de revers de tendance après un ajustement à court terme avec un facteur de profit plus élevé.

Analyse des avantages

Les avantages de la stratégie de quantification de l’or croisé bi-parallèle sont les suivants:

- Simples et fiables: Utilisation de la théorie de la bi-homogénéité croisée pour déterminer les tendances de variation des prix à court terme, générant un signal simple et clair.

- Haute sensibilitéLes paramètres de la ligne moyenne des 2 et 3 jours sont plus sensibles et permettent de capturer rapidement les variations de prix à court terme.

- Filtre de bruitLe prix de l’électricité a été réduit à un niveau record en janvier, après avoir été dépassé par le prix de l’électricité de l’année dernière.

- Très adaptable: La théorie de la double homogénéité est applicable à différentes variétés et à différents cycles et est facile à mettre en œuvre.

- Facile à optimiser: modifier la combinaison des paramètres de la moyenne, ajuster les paramètres du filtre, optimiser les stratégies avec plus d’espace.

- Vérification en laboratoireLes stratégies de croisement bi-homogène de ce type ont fait leurs preuves dans le monde réel et ont donné des résultats stables.

Analyse des risques

Les stratégies de quantification de l’or à la croisée des deux équations comportent également les risques suivants:

- Les risques de réorientationLa reprise des cours à court terme pourrait déclencher un arrêt.

- Risque d’inversion de tendanceLes événements soudains ont entraîné un renversement de la tendance à long terme des pertes.

- Risques liés à l’optimisation des paramètresLes paramètres inappropriés peuvent entraîner des effets négatifs sur la stratégie.

- Risques de sur-optimisation: une optimisation excessive des paramètres peut entraîner une suradaptation.

- Risque de déviation du marché réelLes résultats de l’enquête ont été publiés dans le journal Le Figaro.

Le risque peut être réduit par:

- Il est important de définir des limites raisonnables de stop-loss et de contrôler les pertes individuelles.

- Le plus important est d’éviter les contretemps en combinant l’analyse fondamentale.

- Choisir la bonne variété et le bon cycle d’optimisation.

- Faites le test de sensibilité des paramètres.

- Ajout d’une section de vérification en direct.

Direction d’optimisation

Les stratégies de quantification de l’or à la croisée des deux lignes peuvent également être optimisées dans les domaines suivants:

Optimisation des paramètres: ajustement des paramètres de la moyenne et des paramètres de l’indicateur de la voie, sélection de la combinaison optimale de paramètres. L’optimisation peut être assistée par des outils tels que les algorithmes génétiques.

Le choix de la variété: en fonction des caractéristiques des différentes variétés, sélectionnez les paramètres de la ligne moyenne qui correspondent le mieux. Par exemple, les variétés d’intérêt définissent une ligne moyenne à plus courte période.

Optimisation des stratégies de réduction des pertes: définir des modes de stop dynamique comme le stop float, le stop tracking, etc. afin d’éviter le stop reversible.

Optimisation de la simulationLes traders tradent à l’opposé de la tendance en utilisant des indicateurs de tendance et en opérant de manière synchrone.

Combinaison de l’apprentissage automatique: L’utilisation de modèles d’apprentissage en profondeur tels que LSTM, RNN aide à juger de la qualité du signal et à déterminer le moment de l’entrée.

Résumer

La stratégie de quantification de la croix d’or à double équilibre est une stratégie de quantification recommandée. La stratégie peut être mise à niveau par des moyens tels que l’optimisation des paramètres, l’optimisation des arrêts de perte et l’apprentissage automatique.

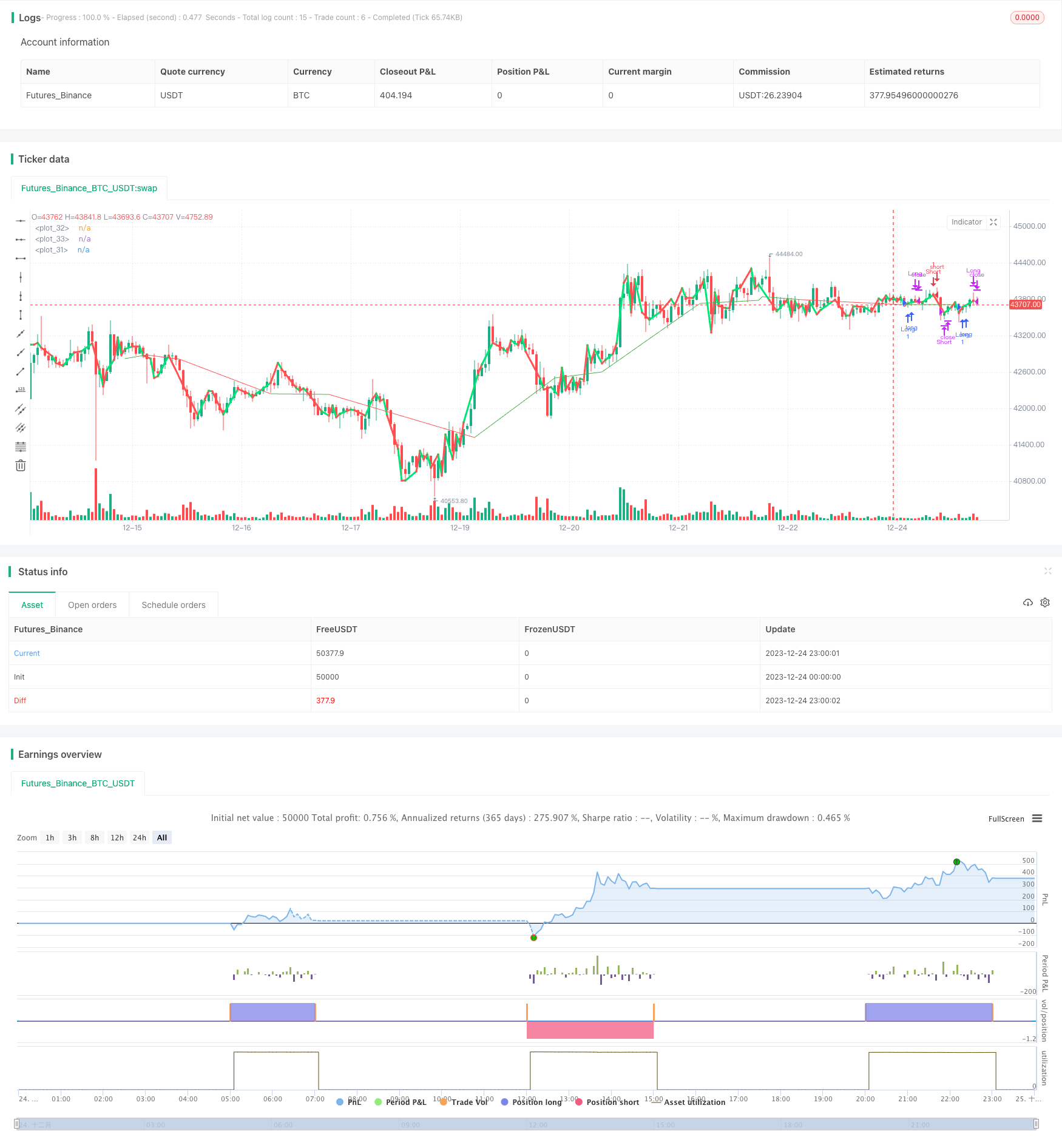

/*backtest

start: 2023-12-24 00:00:00

end: 2023-12-25 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

// Indicator420 by SeaSide420

strategy("Indicator420 strategy", overlay=true)

q=input(title="HullMA",defval=420)

z=input(title="HullMA cross",defval=3)

a=input(title="VWMA",defval=14)

rvwma=vwma(close,round(a))

rvwma2=vwma(close,round(a*2))

rvwma3=vwma(close,round(a*3))

n2ma=2*wma(close,round(z/2))

nma=wma(close,z)

diff=n2ma-nma

sqn=round(sqrt(z))

n2ma1=2*wma(close[1],round(z/2))

nma1=wma(close[1],z)

diff1=n2ma1-nma1

sqn1=round(sqrt(z))

n2ma2=2*wma(close[2],round(q/2))

nma2=wma(close[2],q)

diff2=n2ma2-nma2

sqn2=round(sqrt(q))

n1=wma(diff,sqn)

n2=wma(diff1,sqn)

n3=wma(diff2,sqn)

b=n1>n2?red:lime

c=n1>n2?green:red

d=n3>rvwma3?red:green

e=rvwma2>rvwma3?green:red

f=n1>n2?red:green

//plot(rvwma3, color=e, linewidth=1)

plot(cross(rvwma, rvwma2) ? rvwma : na, style = line,color=e, linewidth = 1)

plot(cross(n1, n2) ? n1 : na, style = line,color=b, linewidth = 3)

plot(cross(n1, n2) ? n1 : na, style = circles,color=c, linewidth = 4)

closelong = n1<n2

if (closelong)

strategy.close("Long")

closeshort = n1>n2

if (closeshort)

strategy.close("Short")

longCondition = n1>n2 and strategy.opentrades<1 and n1<rvwma3

if (longCondition)

strategy.entry("Long",strategy.long)

shortCondition = n1<n2 and strategy.opentrades<1 and n1>rvwma3

if (shortCondition)

strategy.entry("Short",strategy.short)