Stratégie combinée d'indicateur directionnel et de moyenne mobile de coque

Aperçu

La stratégie utilise une combinaison d’indicateurs dynamiques (DMI) et de moyennes mobiles de Hull (HMA) pour déterminer la direction du marché, l’HMA pour confirmer la force de la tendance et réaliser des transactions sans gestion du risque.

Principe de stratégie

Calculer la portée réelle (TRUE RANGE), l’indicateur de mouvement à plusieurs têtes (DIPlus), l’indicateur de mouvement à vide (DIMinus) et l’indicateur de direction moyen (ADX).

Calculer la moyenne des coques rapides et lentes.

Le déclenchement est multiconditionnel: DIMinus sur DIPlus et slowhull sur fasthull.

Les conditions de déclenchement sont: DIMinus passe par DIPlus et fasthull passe par slowhull。

Les signaux de plus et de moins sont émis après avoir satisfait aux conditions de plus et de moins.

Analyse des avantages

Cette stratégie, combinée à la double confirmation des indicateurs de jugement de tendance DMI et Hull Equilibrium, permet d’identifier efficacement la direction de la tendance du marché et d’éviter la répétition des marchés à capitaux multiples et à capitaux vides. La gestion sans risque réduit la fréquence des transactions et le niveau de rentabilité global est bon à long terme.

Analyse des risques

Le plus grand risque de cette stratégie réside dans le fait qu’elle est définie sans perte et qu’elle ne permet pas de contrôler efficacement les pertes en cas de forte volatilité. En outre, l’espace d’optimisation des paramètres est limité et le manque de ciblage est également un inconvénient majeur.

Le risque peut être réduit par l’ajout d’un stop mobile et d’une combinaison de paramètres d’optimisation.

Direction d’optimisation

Ajout d’un arrêt ATR pour un arrêt de trailing en utilisant l’amplitude réelle.

Optimiser les paramètres du cycle de Hull pour trouver la combinaison optimale.

Le paramètre d’ajustement dynamique est le seuil de la plus grande marge de vide.

L’ajout de filtres tels que les indicateurs de quantité d’énergie assure la continuité de la tendance.

Résumer

La stratégie combinée de DMI et HMA est précise, simple et efficace, adaptée aux opérations sur les lignes moyennes et longues. Ajoutée à un arrêt approprié et à l’optimisation des paramètres, elle peut devenir un excellent système de suivi des tendances.

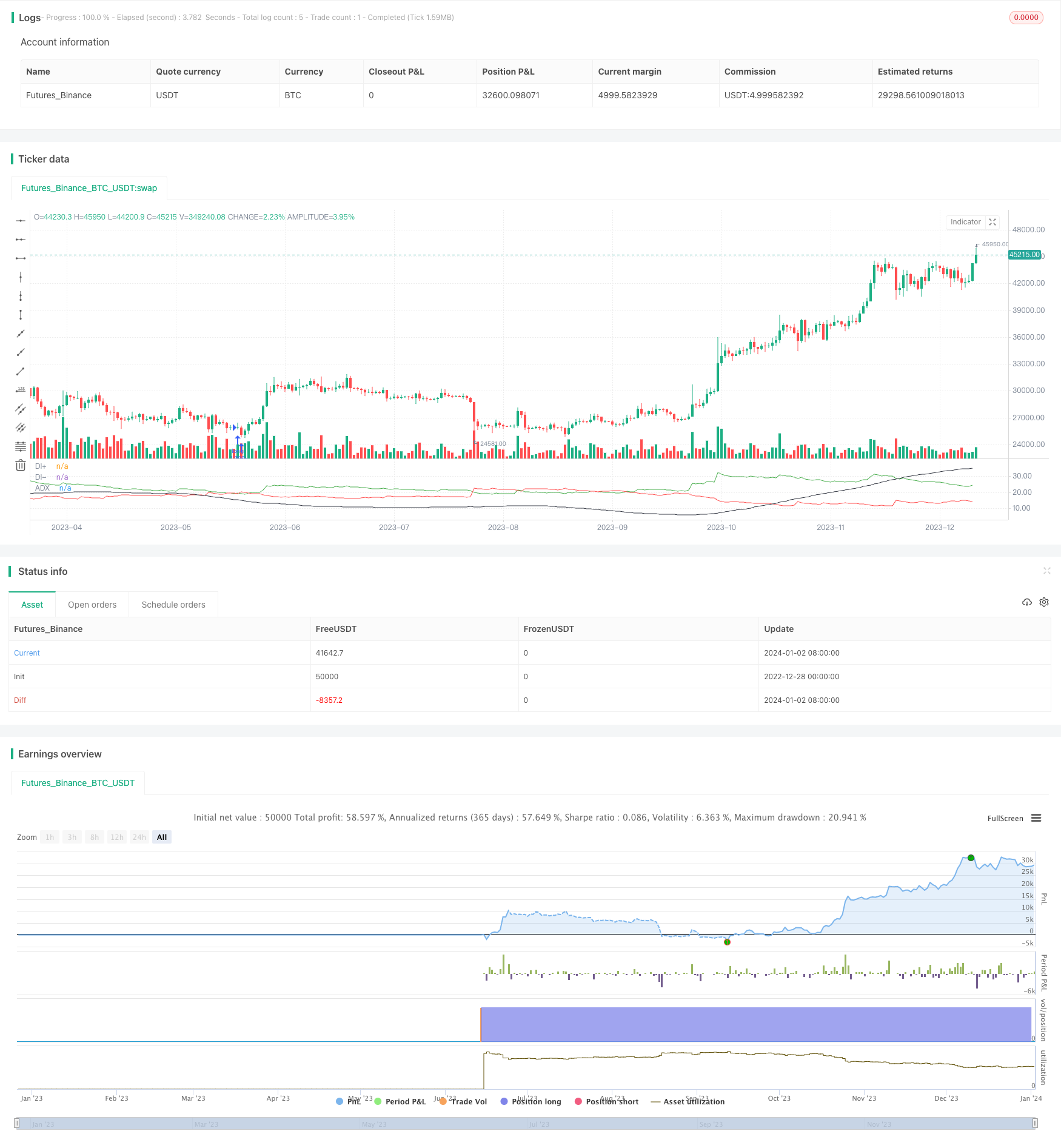

/*backtest

start: 2022-12-28 00:00:00

end: 2024-01-03 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Tuned_Official

//@version=4

strategy(title="DMI + HMA - No Risk Management", overlay = false, pyramiding=1, default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_type=strategy.commission.percent, commission_value=0.025)

//Inputs

hullLen1 = input(title="Hull 1 length", type=input.integer, defval=29)

hullLen2 = input(title="Hull 2 length", type=input.integer, defval=2)

len = input(title="Length for DI", type=input.integer, defval=76)

//Calculations

TrueRange = max(max(high-low, abs(high-nz(close[1]))), abs(low-nz(close[1])))

DirectionalMovementPlus = high-nz(high[1]) > nz(low[1])-low ? max(high-nz(high[1]), 0): 0

DirectionalMovementMinus = nz(low[1])-low > high-nz(high[1]) ? max(nz(low[1])-low, 0): 0

SmoothedTrueRange = 0.0

SmoothedTrueRange := nz(SmoothedTrueRange[1]) - (nz(SmoothedTrueRange[1])/len) + TrueRange

SmoothedDirectionalMovementPlus = 0.0

SmoothedDirectionalMovementPlus := nz(SmoothedDirectionalMovementPlus[1]) - (nz(SmoothedDirectionalMovementPlus[1])/len) + DirectionalMovementPlus

SmoothedDirectionalMovementMinus = 0.0

SmoothedDirectionalMovementMinus := nz(SmoothedDirectionalMovementMinus[1]) - (nz(SmoothedDirectionalMovementMinus[1])/len) + DirectionalMovementMinus

//Indicators

fasthull = hma(close, hullLen1)

slowhull = hma(close, hullLen2)

DIPlus = SmoothedDirectionalMovementPlus / SmoothedTrueRange * 100

DIMinus = SmoothedDirectionalMovementMinus / SmoothedTrueRange * 100

DX = abs(DIPlus-DIMinus) / (DIPlus+DIMinus)*100

ADX = sma(DX, len)

//Plots

plot(DIPlus, color=color.green, title="DI+")

plot(DIMinus, color=color.red, title="DI-")

plot(ADX, color=color.black, title="ADX")

//conditions

go_long = crossover(DIPlus, DIMinus) and fasthull > slowhull //crossover(fasthull, slowhull) and DIPlus > DIMinus

go_short = crossover(DIMinus, DIPlus) and fasthull < slowhull //crossunder(fasthull, slowhull) and DIMinus > DIPlus

//Entry

if strategy.position_size < 0 or strategy.position_size == 0

strategy.order("long", strategy.long, when=go_long)

if strategy.position_size > 0 or strategy.position_size == 0

strategy.order("Short", strategy.short, when=go_short)