Stratégie de suivi de l'inversion quantitative à deux institutions

Aperçu

Cette stratégie utilise les avantages de l’indicateur de double agence, en utilisant le signal de retour de jugement de la forme 123, en complément du signal de puissance de jugement de l’indice de quantité positive, pour capturer les mouvements de retour de courte ligne.

Principe de stratégie

123 Détermination de la forme du signal de retour

Construction de lignes rapides et lentes à l’aide de l’indicateur de Stoch sur 9 jours

Un signal d’achat est généré lorsque le prix de clôture baisse deux jours consécutifs, que le prix de clôture augmente le troisième jour et que la ligne rapide de Stoch est inférieure à 50

Un signal de vente est généré lorsque le prix de clôture est en hausse deux jours consécutifs, le prix de clôture est en baisse le troisième jour et que la ligne rapide de Stoch est supérieure à 50

Indice de la quantité de jugement

L’indice de quantité positive (PVI) peut être déterminé en comparant le changement de quantité de transaction de la veille et de la veille.

Lorsque le PVI traverse sa moyenne mobile sur N jours, l’indication est amplifiée pour générer un signal d’achat.

Lorsque le PVI traverse sa moyenne mobile de N jours, la quantité indiquée peut diminuer, générant un signal de vente

Juge de synthèse à deux signaux

- Un signal de transaction n’est généré que lorsque le signal inverse 123 et le signal quantique PVI sont émis simultanément

Dans l’ensemble, la stratégie exploite pleinement les avantages des indicateurs bi-institutionnels pour identifier efficacement les opportunités de retournement des cours sur la courte ligne.

Analyse des avantages

123 Détermination de la forme, capture des points de retournement de lignes courtes critiques

Indicateur de la quantité d’énergie PVI, pour déterminer la quantité et le prix d’une combinaison, afin d’éviter les fausses percées

Optimisation des paramètres de l’indicateur de Stoch pour filtrer les signaux inefficaces de la plupart des zones maniaques

La combinaison de deux signaux est plus fiable qu’un seul signal

Le système est conçu pour être utilisé en journée, afin d’éviter les risques de nuit, et pour les opérations sur des lignes courtes.

Analyse des risques

Le risque d’échec inverse

- Les signaux de retournement de forme 123 ne sont pas toujours efficaces, il existe un risque de défaillance de la forme

Risque de défaillance des indicateurs

- Dans certaines situations exceptionnelles, les indicateurs tels que Stoch et PVI sont invalides.

Le risque de manquer un double signal

- Les conditions de signal bidirectionnel sont plus strictes, ce qui peut laisser de côté certaines opportunités de signal unilatérale.

Risques liés à la fréquence des transactions

- La fréquence des transactions stratégiques est élevée et nécessite une surveillance étroite des positions et de la maîtrise du vent.

Direction d’optimisation

Optimiser les paramètres avec de la place

- Des paramètres tels que la période de la fenêtre Stoch, le nombre de cycles PVI, etc. ont de la place pour l’optimisation

Une stratégie de stop loss peut être ajoutée

- Taux de réussite associé à une stratégie de stop loss mobile

Considérer l’ajout de conditions de filtrage

- Indicateurs de fluctuation tels que la ligne moyenne, le taux d’oscillation, etc. peuvent être testés

Optimisation de la combinaison de deux signaux

- Un arbitrage combiné de plus de deux indices peut être testé

Résumer

La stratégie utilise la combinaison de l’indicateur Stoch et de l’indicateur PVI pour former une stratégie de revers de cours à courte ligne de grande fiabilité. Comparé à un seul indicateur, il présente un taux de victoire et une perspective positive plus élevés.

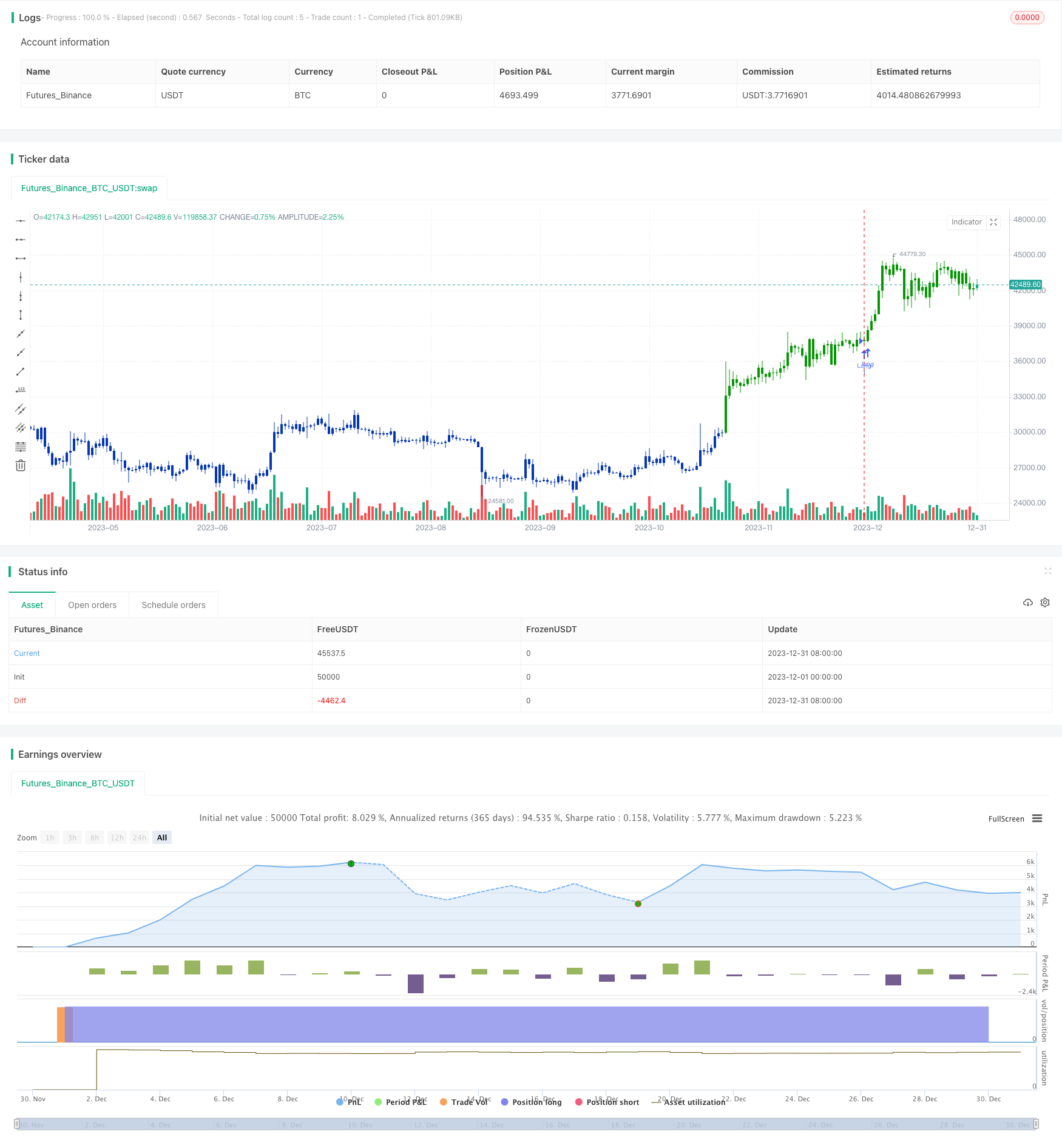

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 22/04/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// The theory behind the indexes is as follows: On days of increasing volume,

// you can expect prices to increase, and on days of decreasing volume, you can

// expect prices to decrease. This goes with the idea of the market being in-gear

// and out-of-gear. Both PVI and NVI work in similar fashions: Both are a running

// cumulative of values, which means you either keep adding or subtracting price

// rate of change each day to the previous day`s sum. In the case of PVI, if today`s

// volume is less than yesterday`s, don`t add anything; if today`s volume is greater,

// then add today`s price rate of change. For NVI, add today`s price rate of change

// only if today`s volume is less than yesterday`s.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

PVI(EMA_Len) =>

pos = 0.0

xROC = roc(close, 1)

nRes = 0.0

nResEMA = 0.0

nRes := iff(volume > volume[1], nz(nRes[1], 0) + xROC, nz(nRes[1], 0))

nResEMA := ema(nRes, EMA_Len)

pos := iff(nRes > nResEMA, 1,

iff(nRes < nResEMA, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Positive Volume Index", shorttitle="Combo", overlay = true)

line1 = input(true, "---- 123 Reversal ----")

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

line2 = input(true, "---- Positive Volume Index ----")

EMA_Len = input(255, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posPVI = PVI(EMA_Len)

pos = iff(posReversal123 == 1 and posPVI == 1 , 1,

iff(posReversal123 == -1 and posPVI == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )