Stratégie combinée de tortues croisées multiples, de moyenne mobile pondérée et de MACD et TSI

Aperçu

Il s’agit d’une stratégie qui utilise plusieurs indicateurs techniques pour juger des signaux de négociation. Elle intègre le système de croisement de la ligne moyenne double de la règle de négociation de la tortue, la moyenne mobile pondérée, le MACD et les quatre indicateurs techniques principaux pour former une stratégie de négociation de confirmation multiple. Cette combinaison peut filtrer efficacement les faux signaux et améliorer la stabilité.

Le principe

Le principe central de la stratégie est une combinaison croisée de multiples indicateurs techniques. Elle comprend les aspects suivants:

Le croisement des doubles moyennes en utilisant la règle de l’orage génère un signal de négociation. Les doubles moyennes mobiles de Hull des 7e et 14e jours sont calculées respectivement. Les moyennes à court terme sont à la hausse lorsqu’elles traversent la moyenne à long terme et à la baisse lorsqu’elles traversent.

La moyenne mobile pondérée d’un jour est utilisée comme indicateur de tendance à long terme.

Calculer l’indicateur MACD et juger de sa corrélation avec la ligne de signal. Le MACD est haussier quand il est supérieur à la ligne de signal et plus bas quand il est plus bas.

Calculer l’indicateur TSI et déterminer s’il est supérieur ou inférieur à la ligne de surachat. Le TSI est baissier au-dessus de la ligne de surachat et plus bas au-dessous de la ligne de survente.

Pour être admis, vous devez satisfaire aux conditions suivantes:

- La ligne 7 sur la ligne 14

- La moyenne mobile pondérée sur une journée, si elle est en dessous, c’est plus; si elle est en haut, c’est moins.

- Le MACD sur la ligne de signaux

- TSI est supérieure à la ligne de vente (plus) ou inférieure à la ligne d’achat (moins)

Cela permet d’éviter les faux signaux générés par un seul indicateur technique et d’améliorer la stabilité.

Les avantages

Cette stratégie de combinaison croisée de plusieurs indicateurs présente les avantages suivants:

La vérification multiple, le filtrage efficace des faux signaux et l’évitement des erreurs de transaction.

L’indicateur technique couvre le court, le moyen et le long terme et permet de saisir différents niveaux d’opportunités de trading.

La loi sur le commerce de la mer est éprouvée sur le terrain et permet de réaliser des bénéfices stables.

L’indicateur MACD est sensible aux changements de tendance à court terme et peut améliorer la rapidité de la stratégie.

L’indicateur TSI est plus lisse et permet de détecter efficacement les situations de survente.

Les moyennes mobiles sont un indicateur important de tendance à long terme pour prévenir les transactions à contre-courant.

Dans l’ensemble, cette stratégie, qui regroupe plusieurs indicateurs, est à la fois stable et flexible, offre de grandes marges de profit et constitue une excellente stratégie de quantification.

Les risques

Cette stratégie comporte également des risques, principalement liés aux aspects suivants:

Les multiples indicateurs augmentent la complexité de la stratégie et la difficulté de paramétrer et d’optimiser.

Les indicateurs peuvent diverger, ce qui affecte la stabilité de la stratégie.

La probabilité que les indicateurs techniques émettent de faux signaux ne peut pas être complètement éliminée.

Il y a des chances pour que le marché change rapidement, mais il n’y a pas d’espace pour l’arbitrage.

En conséquence, il est possible d’optimiser encore plus les aspects suivants:

La recherche d’une combinaison optimale de paramètres d’un indicateur pour améliorer la cohérence entre les indicateurs.

Il a également ajouté qu’il était nécessaire de renforcer les mécanismes de prévention des pertes et de contrôler les pertes ponctuelles.

La combinaison de différents types d’indicateurs et de différentes périodes améliore encore la stabilité.

Il est recommandé de réserver une partie de l’argent et de faire un arbitrage en utilisant la technique du renversement.

Direction d’optimisation

Cette stratégie peut être optimisée dans les domaines suivants:

Optimisation des paramètres. Vous pouvez optimiser les paramètres de l’indicateur, tels que la longueur du cycle, le nombre de lignes, la zone de survente, etc., pour trouver la meilleure combinaison de paramètres.

Augmentation des mécanismes de stop loss. Préparation appropriée d’un stop loss comme le stop mobile ou CLASSES, pour contrôler les pertes.

Ajouter plus d’indicateurs. D’autres indicateurs tels que KD, OBV, taux d’oscillation peuvent être ajoutés pour former une validation croisée de plus de dimensions.

Combiné à l’apprentissage automatique, il utilise plusieurs indicateurs techniques comme entrées, utilise des réseaux neuronaux, etc. pour le jugement des signaux et l’optimisation des paramètres.

Réserver des fonds de manière appropriée pour la couverture.

Résumer

Cette stratégie utilise une combinaison de quatre indicateurs techniques: les règles de négociation de la mer, les moyennes mobiles, le MACD et le TSI, pour construire une stratégie de quantification qui est stable, flexible et efficace sur le terrain. Elle prend en compte les tendances à court et à long terme. La vérification croisée de plusieurs indicateurs réduit efficacement la probabilité de faux signaux.

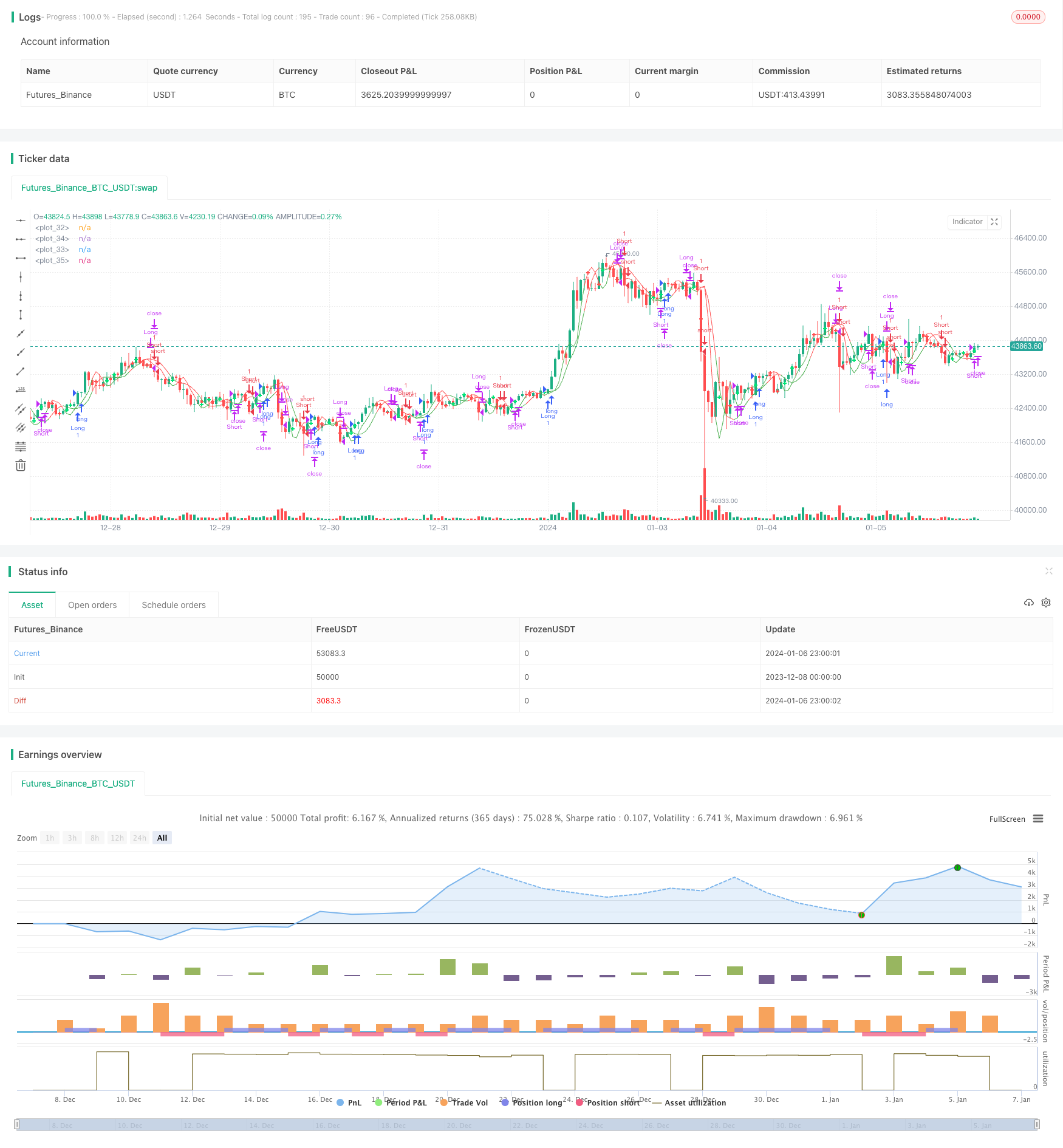

/*backtest

start: 2023-12-08 00:00:00

end: 2024-01-07 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

// Quad-HullMA-cross & VWMA & MacD & TSI combination <<<<< by SeaSide420 >>>>>>

strategy("MultiCross", overlay=true)

keh=input(title="Double HullMA 1",defval=7, minval=1)

teh=input(title="Double HullMA 2",defval=14, minval=1)

meh=input(title="VWMA",defval=1, minval=1)

meh1=vwma(close,round(meh))

n2ma=2*wma(close,round(keh/2))

nma=wma(close,keh)

diff=n2ma-nma,sqn=round(sqrt(keh))

n2ma1=2*wma(close[2],round(keh/2))

nma1=wma(close[2],keh)

diff1=n2ma1-nma1,sqn1=round(sqrt(keh))

n1=wma(diff,sqn)

n2=wma(diff1,sqn)

b=n1>n2?lime:red

c=n1>n2?green:red

n2ma3=2*wma(close,round(teh/2))

nma2=wma(close,teh)

diff2=n2ma3-nma2,sqn2=round(sqrt(teh))

n2ma4=2*wma(close[2],round(teh/2))

nma3=wma(close[2],teh)

diff3=n2ma4-nma3,sqn3=round(sqrt(teh))

n3=wma(diff2,sqn2)

n4=wma(diff3,sqn3)

fastLength = input(title="MacD fastLength", defval=7)

slowlength = input(title="MacD slowlength", defval=14)

MACDLength = input(title="MacD Length", defval=3)

MACD = ema(close, fastLength) - ema(close, slowlength)

aMACD = ema(MACD, MACDLength)

delta = MACD - aMACD

a1=plot(n1,color=c),a2=plot(n2,color=c)

plot(cross(n1, n2) ? n1 : na, style = cross, color=b, linewidth = 3)

a3=plot(n3,color=c),a4=plot(n4,color=c)

plot(cross(n3, n4) ? n1 : na, style = cross, color=b, linewidth = 3)

//a5=plot(meh1,color=c)

long = input(title="TSI Long Length", defval=5)

short = input(title="TSI Short Length", defval=3)

signal = input(title="TSI Signal Length", defval=2)

linebuy = input(title="TSI Upper Line", defval=4)

linesell = input(title="TSI Lower Line", defval=-4)

price = close

double_smooth(src, long, short) =>

fist_smooth = ema(src, long)

ema(fist_smooth, short)

pc = change(price)

double_smoothed_pc = double_smooth(pc, long, short)

double_smoothed_abs_pc = double_smooth(abs(pc), long, short)

tsi_value = 100 * (double_smoothed_pc / double_smoothed_abs_pc)

closelong = n1<n2 and n3<n4 and n1>meh1

if (closelong)

strategy.close("Long")

closeshort = n1>n2 and n3>n4 and n1<meh1

if (closeshort)

strategy.close("Short")

longCondition = strategy.opentrades<1 and n1>n2 and MACD>aMACD and n1<meh1 and n3>n4 and ema(tsi_value, signal)>linesell

if (longCondition)

strategy.entry("Long",strategy.long)

shortCondition = strategy.opentrades<1 and n1<n2 and MACD<aMACD and n1>meh1 and n3<n4 and ema(tsi_value, signal)<linebuy

if (shortCondition)

strategy.entry("Short",strategy.short)