Stratégie de trading quantitative RSI CCI Williams%R

Résumé de la stratégie

Cette stratégie est une stratégie à moyen et à court terme qui combine trois indicateurs de classement RSI, CCI et William pour obtenir une combinaison efficace de signaux d’achat et de vente. Lorsque trois indicateurs affichent simultanément des signaux de survente ou de survente, la stratégie émet un signal de transaction. Par rapport à l’utilisation d’un indicateur seul, la stratégie combinée peut filtrer plus de faux signaux, ce qui améliore la stabilité de la stratégie.

Le nom de la stratégie a été défini comme la stratégie des trois traces de trawler, dans laquelle les trois traces font référence à la combinaison des indices RSI, CCI et William, tandis que Trawler a déclaré que la stratégie était une opportunité de filet comme un bateau de pêche à la traîne.

Principe de stratégie

La stratégie repose principalement sur les indicateurs suivants:

- L’indicateur RSI détermine le surachat et le survente

- L’indicateur CCI détermine le tournant

- L’indicateur Williams %R confirme une fois de plus qu’il est temps de vendre

Un RSI inférieur à 25 est une survente, un RSI supérieur à 75 est un surachat. Un CCI inférieur à 130 est une survente, un RSI supérieur à 130 est une survente. Un Williams %R inférieur à 85 est une survente, un RSI supérieur à 15 est une survente.

Lorsque les trois indicateurs ci-dessus affichent simultanément un signal d’achat, c’est-à-dire RSI < 25, CCI < -130, Williams % R < -85, la stratégie est plus; lorsque le signal de vente est affiché, c’est-à-dire RSI > 75, CCI > 130, Williams % R > -15, la stratégie est négative.

Cela permet d’éviter les faux signaux générés par un seul indicateur et d’améliorer la fiabilité des signaux. Tout en configurant des arrêts de perte et des arrêts de rupture pour contrôler les risques et les gains d’une seule transaction.

Avantages stratégiques

Filtrage des fausses signaux par combinaison de plusieurs indicateurs

La stratégie utilise une combinaison de trois indicateurs RSI, CCI et Williams %R pour filtrer efficacement les faux signaux d’achat et de vente d’un seul indicateur Below, améliorant ainsi la fiabilité du signal.Arrêt automatique et gestion des risques

La stratégie est dotée d’un paramètre de stop-loss qui permet de définir automatiquement un prix stop-loss pour chaque transaction, ce qui permet de contrôler efficacement les pertes d’une seule transaction et d’éviter de dépasser la plage de tolérance.Pour les transactions à court ou moyen terme

Cette stratégie est mieux adaptée aux transactions à court et moyen terme, avec une meilleure visibilité des inversions de tendance à court et moyen terme à travers une combinaison d’indicateurs. La capacité de reconnaissance des tendances à court et moyen terme est faible.Les données sont abondantes.

La stratégie utilise la ligne K de 45 minutes pour l’euro par rapport au dollar, une variété de devises qui offre une forte liquidité et des données suffisantes sur le marché des changes, ce qui réduit le risque de surcorrespondance causé par une insuffisance de données.

Risque stratégique

Une faible capacité à évaluer les tendances à moyen et long terme

Cette stratégie est plus dépendante des signaux de retournement des indicateurs, a une faible capacité de jugement et de suivi des tendances à moyen et long terme, et a une marge de manœuvre limitée si elle est confrontée à des tendances unilatérales à long terme.Peut manquer les fluctuations de prix à court terme

La stratégie ne peut pas saisir les opportunités de profit des fluctuations de prix à court terme plus fréquentes, avec un cycle de 45 minutes. Si des fluctuations de prix plus importantes sont présentes à court terme, la stratégie peut les manquer.Effets du risque systémique

Cette stratégie est principalement utilisée pour les variétés EUR/USD. Si une crise économique majeure survient et que le marché mondial des devises fluctue en dessous, les règles de négociation de la stratégie peuvent être invalidées et entraîner de grandes pertes.

Orientation de l’optimisation de la stratégie

Les indicateurs de suivi des tendances sont combinés

Vous pouvez essayer d’inclure des indicateurs moyens comme MA, Boll, etc. dans votre stratégie pour aider à déterminer les tendances à moyen et à long terme. Vous pouvez augmenter la probabilité de gagner en ouvrant une position lorsque la direction de la tendance est plus claire.Optimisation des stratégies de stop loss

Il est possible d’évaluer l’impact des différents paramètres de stop-loss sur les bénéfices finaux en remontant plus de données historiques et en recherchant la combinaison optimale de paramètres. De plus, il est possible de prendre en compte le stop-loss dynamique.Élargissement des espèces admissibles

La stratégie actuelle s’applique principalement aux devises EUR/USD. Nous pouvons essayer d’appliquer cette stratégie à d’autres devises traditionnelles, telles que la livre sterling, le yen, le dollar australien, et d’en tester la stabilité et l’évolutivité.

Résumer

La stratégie de trawler à trois traces utilise une combinaison de trois indicateurs RSI, CCI et Williams %R pour juger du revirement de prix et émettre un signal de transaction lors d’un surboutique. Comparé à un seul indicateur, la stratégie filtre plus de faux signaux et peut améliorer efficacement la précision du signal.

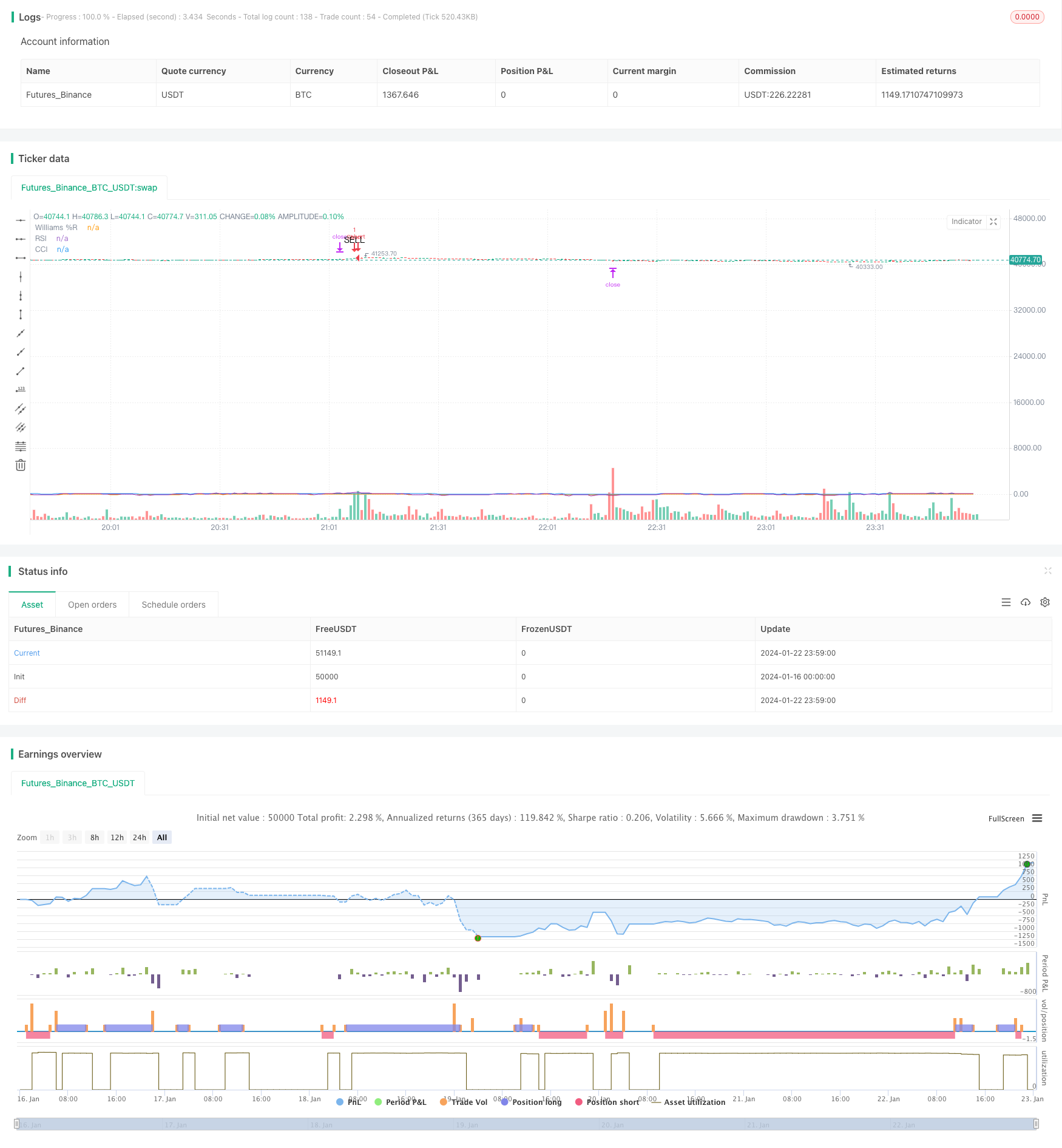

/*backtest

start: 2024-01-16 00:00:00

end: 2024-01-23 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("RSI CCI Williams %R Strategy with TP and SL", overlay=true)

// Input parameters for indicators

rsi_period = input(14, title="RSI Period")

cci_period = input(20, title="CCI Period")

williams_period = input(14, title="Williams %R Period")

// Thresholds for overbought and oversold conditions

rsi_oversold = input(25, title="RSI Oversold Level")

rsi_overbought = input(75, title="RSI Overbought Level")

cci_oversold = input(-130, title="CCI Oversold Level")

cci_overbought = input(130, title="CCI Overbought Level")

williams_oversold = input(-85, title="Williams %R Oversold Level")

williams_overbought = input(-15, title="Williams %R Overbought Level")

// Take profit and stop loss levels as a percentage

take_profit_pct = input(1.2, title="Take Profit (%)") / 100

stop_loss_pct = input(0.45, title="Stop Loss (%)") / 100

// Indicator calculations

rsi = ta.rsi(close, rsi_period)

cci = ta.cci(close, cci_period)

highestHigh = ta.highest(high, williams_period)

lowestLow = ta.lowest(low, williams_period)

williamsR = (highestHigh - close) / (highestHigh - lowestLow) * -100

// Entry conditions

longCondition = rsi < rsi_oversold and cci < cci_oversold and williamsR < williams_oversold and strategy.position_size == 0

shortCondition = rsi > rsi_overbought and cci > cci_overbought and williamsR > williams_overbought and strategy.position_size == 0

// Execute strategy entry orders

if (longCondition)

strategy.entry("Long", strategy.long)

strategy.exit("Take Profit or Stop Loss Long", "Long", limit=close * (1 + take_profit_pct), stop=close * (1 - stop_loss_pct))

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit("Take Profit or Stop Loss Short", "Short", limit=close * (1 - take_profit_pct), stop=close * (1 + stop_loss_pct))

// Plot the signals on the chart

plotshape(series=longCondition, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.triangleup, text="BUY")

plotshape(series=shortCondition, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.triangledown, text="SELL")

// Plot the indicators for visualization

plot(rsi, title="RSI", color=color.blue)

plot(cci, title="CCI", color=color.purple)

plot(williamsR, title="Williams %R", color=color.orange)