Plusieurs indicateurs combinés à des stratégies de trading quantitatives

Aperçu

Cette stratégie utilise les indices techniques RSI, StochRSI et Bollinger Bands, et une stratégie de trading quantitatif pour déterminer les signaux d’achat et de vente, en combinant les conditions de temps et de direction des transactions.

Principe de stratégie

Lorsque l’indicateur RSI est inférieur à la zone basse et que l’indicateur StochRSI traverse la ligne D sur la ligne K, cela est considéré comme un signal d’achat. Le prix de l’action est également moins cher que la ligne de descente de Brin ou la ligne de descente de Brin.

Il est considéré comme un signal de vente lorsque le RSI dépasse la zone haute et que le StochRSI K traverse la ligne D. Il est également considéré comme un signal de vente lorsque le cours de l’action est supérieur à la ligne de Brin ou qu’il tombe à travers la ligne de Brin.

L’indicateur RSI détermine si le cours de l’action est trop cher ou trop vendu, le StochRSI détermine la dynamique du cours de l’action, le Brinband détermine si le cours de l’action est élevé et bon marché, et un ensemble d’indicateurs multiples détermine les ventes.

Analyse des avantages

Il s’agit d’une stratégie de combinaison de plusieurs indicateurs, d’une large couverture d’indicateurs et d’une base de jugement complète. Avant de juger un signal, il faut que le cours actuel de l’action ou l’indicateur et sa dépréciation se croisent, avec un certain filtre pour les faux signaux.

Le fait d’ajouter des contraintes de temps avant de passer une commande permet d’éviter un risque plus élevé pour une période donnée.

L’efficacité des stratégies est améliorée en combinant plusieurs types de tendances avec une analyse globale de plusieurs indicateurs.

Analyse des risques

La stratégie repose principalement sur trois indicateurs. Si l’indicateur émet un signal erroné, la stratégie entraîne des pertes. Les indicateurs devraient se vérifier les uns les autres et ne pas dépendre entièrement d’un indicateur.

Les conditions de temps d’adhésion à la stratégie peuvent également être défavorables.

Si le choix des actions est inapproprié, par exemple les actions qui ont un effet d’exagération grave, l’efficacité de l’indicateur peut être fortement réduite, il convient d’étudier l’applicabilité des actions à ces indicateurs.

Direction d’optimisation

L’augmentation des moyens de contrôle du vent, tels que le retrait maximal, peut limiter les pertes.

Ajuster les paramètres de l’indicateur pour mieux correspondre aux actions sélectionnées. Par exemple, accélérer les paramètres RSI pour détecter des variations de prix plus rapides.

Augmentation des mécanismes de filtrage, par exemple en suspendant les transactions lorsque le cours est au centre de la zone de Brin, pour éviter les chocs. Et en bloquant les commandes à proximité de l’ouverture et de la fermeture du marché, pour éviter le risque de sauts.

Vous pouvez choisir des actions basées sur les fondamentaux de l’entreprise, éviter les actions qui sont gravement falsifiées financièrement. Vous pouvez également augmenter le jugement sur le secteur et la valeur marchande, choisir des actions à fort marché.

Résumer

Il s’agit d’une stratégie d’indicateur technique multivariée typique, dont le portefeuille d’indicateurs est équilibré, largement couvert, et les conditions de commande sont rigoureuses, permettant une sélection efficace des actions pour réaliser des bénéfices, et le retrait est également contrôlé dans une certaine mesure. Grâce à l’optimisation des indicateurs et des paramètres, il est possible de mieux s’adapter au marché, tout en augmentant le mécanisme de contrôle des risques pour éviter au maximum les risques, ce qui améliore encore la stabilité et la fiabilité de la stratégie.

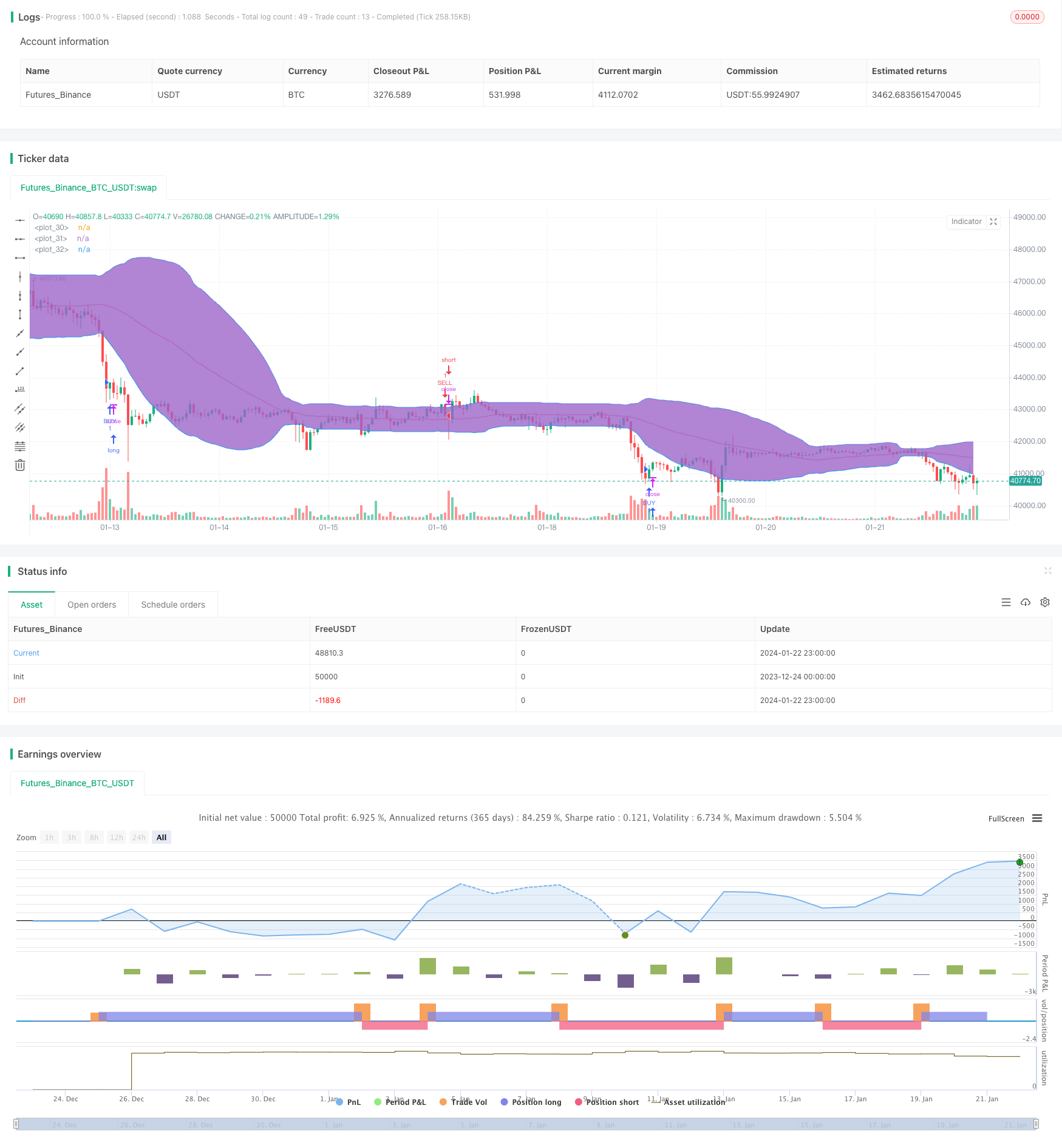

/*backtest

start: 2023-12-24 00:00:00

end: 2024-01-23 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version= 2

strategy("RSI+STOCHRSI+BB Strategy", overlay=true)

lengthrsi = input(6)

overSold = input( 20 )

overBought = input( 70 )

price = close

vrsi = rsi(price, lengthrsi)

smoothK = input(3, minval=1)

smoothD = input(3, minval=1)

lengthRSI = input(14, minval=1)

lengthStoch = input(14, minval=1)

src = input(close, title="RSI Source")

rsi1 = rsi(src, lengthRSI)

k = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = sma(k, smoothD)

bblength = input(50)

bbupmult =input(1.5,title="Multiplier for BB Upper Band")

bblowmult = input(1.5,title="Multiplier for BB Lower Band")

basis = sma(close,bblength)

devup = bbupmult * stdev(close, bblength)

devlow = bblowmult * stdev(close, bblength)

upper = basis + devup

lower = basis - devlow

plot(basis, color=red)

p1 = plot(upper, color=blue)

p2 = plot(lower, color=blue)

fill(p1, p2)

yearfrom = input(2018)

yearuntil =input(2019)

monthfrom =input(6)

monthuntil =input(12)

dayfrom=input(1)

dayuntil=input(31)

if ( ( crossover(k,d)) and ( crossover(vrsi,overSold) or vrsi<overSold) and ( (price<lower) or crossover(price,lower) ) )

strategy.entry("BUY", strategy.long, stop=close, oca_name="TREND", comment="BUY")

else

strategy.cancel(id="BUY")

if ( ( crossunder(k,d) ) and ( (vrsi >overBought) or crossunder(vrsi,overBought) ) and ( (price>upper) or crossunder(price,upper) ))

strategy.entry("SELL", strategy.short,stop=close, oca_name="TREND", comment="SELL")

else

strategy.cancel(id="SELL")