Stratégie quantitative multifactorielle basée sur la moyenne mobile exponentielle et la pondération du volume

Aperçu

Cette stratégie est appelée stratégie de quantification multi-facteurs basée sur les moyennes mobiles de l’indice et le poids de transaction. Elle permet de réaliser des transactions quantifiées en combinant les moyennes mobiles de l’indice et le poids de transaction. Cette stratégie prend en compte les tendances des prix, les informations sur le volume de transaction et les informations les plus récentes sur les prix.

Principe de stratégie

L’indicateur central de la stratégie est le nRes, qui combine l’indice des moyennes mobiles xMAVolPrice, l’indice des moyennes mobiles xMAVol et le prix de clôture le plus récent, calculé par la formule suivante:

xMAVolPrice = ema(volume * close, length)

xMAVol = ema(volume, length)

nRes = xMAVolPrice / xMAVol

xMAVolPrice est une moyenne mobile de l’indice de la multiplication du prix de clôture par le volume de transactions, qui reflète l’information globale sur les prix et le volume de transactions; xMAVol est une moyenne mobile de l’indice de la seule quantité de transactions; nRes est le rapport entre les deux moyennes mobiles de l’indice, qui reflète l’information sur les prix après ajustement.

La stratégie décide de faire plus de courtage en évaluant la relation entre nRes et la taille du dernier cours de clôture:

if (nRes < close[1])

做多

if (nRes > close[1])

做空

Si nRes est inférieur au dernier prix de clôture, le prix après ajustement du volume d’échange est inférieur au dernier prix et constitue un signal d’achat. Si nRes est supérieur au dernier prix de clôture, le prix après ajustement du volume d’échange est supérieur au dernier prix et constitue un signal de vente.

En résumé, la stratégie consiste à décider de faire plus de courtage en comparant l’indicateur de prix nRes après ajustement du volume de transaction et le prix de clôture le plus récent, ce qui correspond à une stratégie de trading quantitatif typique.

Analyse des avantages

Cette stratégie présente les principaux avantages suivants:

La stratégie prend en compte non seulement les informations sur les prix, mais aussi les informations sur le volume des transactions, en tirant pleinement parti des caractéristiques multifactorielles des actions, ce qui permet de juger plus précisément des tendances du marché.

Réduire les faux signaux. En augmentant le volume des transactions, on peut filtrer certaines fausses percées causées par un volume insuffisant. Cela peut réduire efficacement les transactions inutiles et éviter d’être piégé.

Les moyennes mobiles indicielles de la stratégie sont plus sensibles aux données les plus récentes que les moyennes mobiles simples et captent plus rapidement les changements récents du marché.

La stratégie est simple, claire, facile à comprendre et à mettre en œuvre, adaptée aux exigences des transactions quantitatives.

Analyse des risques

Bien que cette stratégie présente certains avantages, elle comporte les risques suivants:

Les données sur les transactions sont peu fiables. Les indicateurs de transactions sont faciles à manipuler, peu stables et peuvent être trompeurs.

Les opportunités d’optimisation sont rares. Comparées aux stratégies de simple suivi de la tendance, les opportunités d’optimisation sont relativement rares, ce qui peut entraîner une insuffisance des transactions.

La difficulté de sélection des paramètres. La sélection de paramètres tels que la longueur de la moyenne mobile a une grande influence sur la performance de la stratégie. Une mauvaise sélection peut réduire considérablement les gains.

Risque d’évolution rapide de la situation. Dans des conditions de marché rapides, le calcul de l’indicateur peut ne pas être en mesure de répondre aux prix les plus récents, ce qui entraîne le risque de manquer le meilleur moment de la transaction.

Les solutions correspondantes sont les suivantes: optimisation des paramètres, contrôle strict de la taille de la position, arrêt de la perte; vérification combinée à d’autres facteurs; ajustement approprié de la fréquence de détention des positions.

Direction d’optimisation

Cette stratégie peut être optimisée dans les domaines suivants:

Une logique d’ouverture plus flexible. Vous pouvez ouvrir une position lorsque la différence entre nRes et la valeur de clôture est supérieure à une certaine dépréciation, et non seulement un jugement de deuxième catégorie, vous pouvez saisir plus d’opportunités.

Augmentation du mécanisme de gestion des positions. La taille de la position peut être ajustée dynamiquement en fonction de la volatilité du marché, ce qui permet de contrôler efficacement le risque.

Il est possible d’ajouter d’autres facteurs, tels que les indicateurs émotionnels, les facteurs fondamentaux, etc., pour rendre le jugement stratégique plus complet.

Paramètres d’optimisation de l’adaptation. Des paramètres tels que la longueur d’optimisation automatique de l’algorithme peuvent être créés, ce qui lui permet de s’adapter en fonction des caractéristiques de la situation de différents cycles.

Utilisation de modèles d’apprentissage automatique. Des modèles d’apprentissage en profondeur tels que RNN peuvent être utilisés pour modéliser des caractéristiques multidimensionnelles et mettre en œuvre des stratégies non linéaires d’un bout à l’autre.

Résumer

Cette stratégie prend en compte des informations multifonctionnelles telles que le prix et le volume des transactions, ajuste les indicateurs de prix en comparant les moyennes mobiles de l’indice de volume des transactions avec les prix de clôture les plus récents. Par rapport à un indicateur unique, elle présente des avantages tels que la richesse de l’information et la réduction des faux signaux.

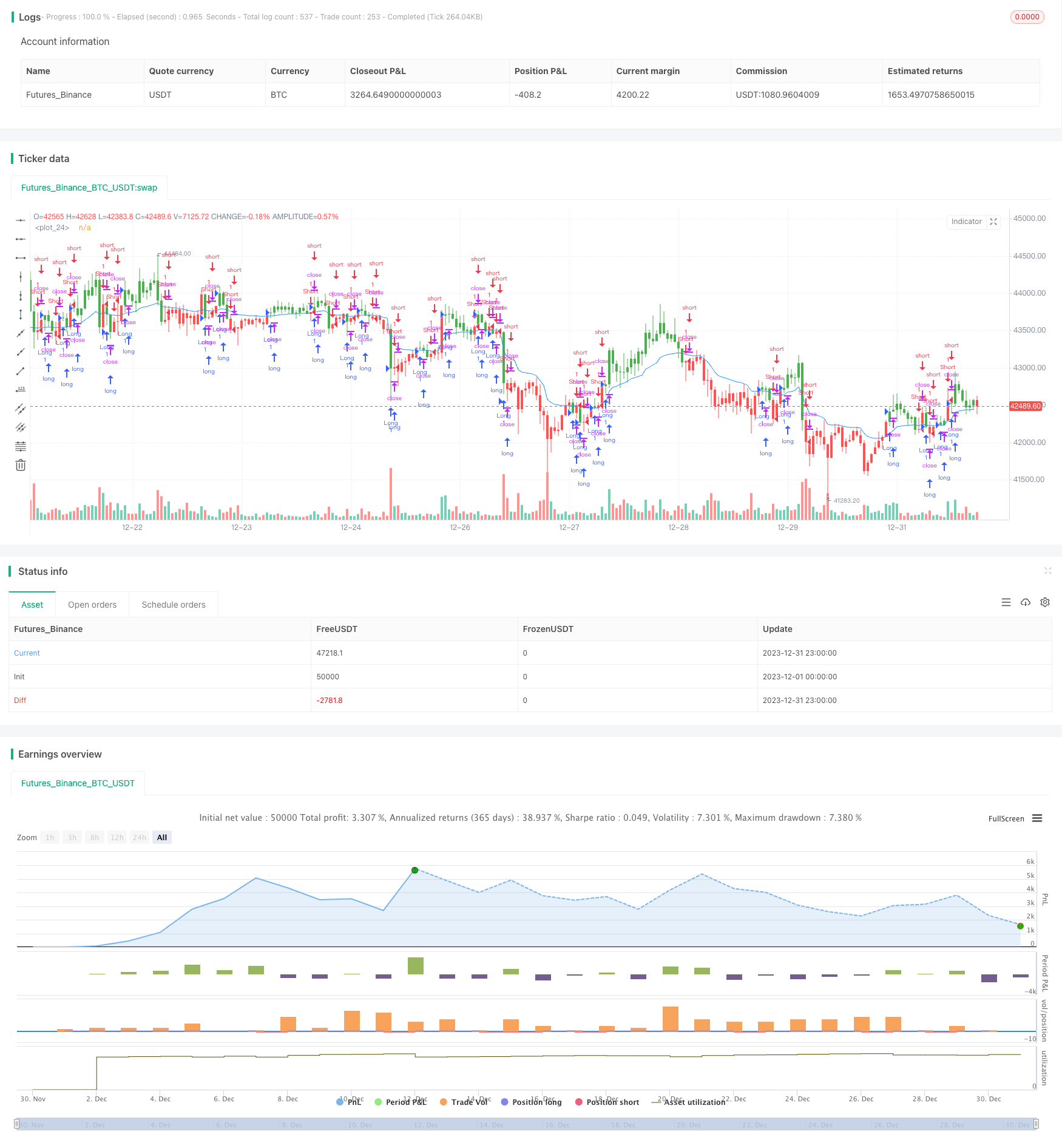

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 06/03/2017

// The related article is copyrighted material from Stocks & Commodities 2009 Oct

//

// You can change long to short in the Input Settings

// Please, use it only for learning or paper trading. Do not for real trading.

////////////////////////////////////////////////////////////

strategy(title="Combining Exponential And Volume Weighting", overlay=true)

length = input(22, minval=1)

reverse = input(false, title="Trade reverse")

xMAVolPrice = ema(volume * close, length)

xMAVol = ema(volume, length)

nRes = xMAVolPrice / xMAVol

pos = iff(nRes < close[1], 1,

iff(nRes > close[1], -1, nz(pos[1], 0)))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

barcolor(possig == -1 ? red: possig == 1 ? green : blue )

plot(nRes, color=blue)