Stratégie de percée RSI améliorée avec stop loss et take profit

Aperçu

L’amélioration de la stratégie de rupture du RSI est une stratégie de suivi de la tendance qui utilise l’indice de force relative (RSI) pour déterminer les points d’entrée et de sortie. Elle ajoute des stop-loss et des stop-loss pour gérer le risque sur la base de la stratégie de base du RSI.

Lorsque le RSI atteint 70 (niveau d’excédent), la stratégie gagne. Lorsque le RSI atteint 30 (niveau d’excédent), la stratégie perd.

Principe de fonctionnement

Le mécanisme central de la stratégie repose sur l’indicateur RSI traversant son niveau de survente (défaut de 70) ou son niveau de survente (défaut de 30) pour déclencher l’entrée.

Lorsque le RSI dépasse 70, l’actif est en sur-achat et peut être inversé, donc la stratégie est de prendre plus de positions.

Quand le RSI passe sous le 30, c’est un oversold et il peut rebondir, donc la stratégie est de prendre une position à vide.

Cela a permis à la stratégie de profiter d’une inversion de l’extrême RSI.

L’amélioration clé est l’augmentation de la gestion des risques par le biais de stop-loss et de stop-loss.

Après l’entrée, un certain pourcentage de stop loss et de stop loss est placé au-dessus et en dessous du prix d’entrée (par défaut, 2% de stop loss et 10% de stop loss). Cela permet à chaque transaction de bloquer un taux de risque/rendement fixe.

Si le cours de la position est favorable, l’option de stop-loss est levée en cas de profit. Si le cours est négatif, l’option de stop-loss est à faible perte. Cela permet de maximiser les profits de la position rentable et de minimiser les pertes de la position perdue.

Les avantages

- Il y a des gens qui achètent des prix bas et qui vendent des prix élevés.

- Stop plus grand que stop, réalisation de rendement de risque asymétrique

- Stop loss pour minimiser les pertes de trading dans le mauvais sens

- Le concept est simple, facile à comprendre et à mettre en œuvre.

- Le RSI de base offre un avantage accru en termes de gestion du risque par rapport au RSI de base

Les risques

- Un signal d’erreur peut apparaître si le niveau RSI croise plusieurs fois

- La position d’arrêt de perte peut être optimisée

- Le niveau d’arrêt doit être ajusté pour une meilleure performance

- La meilleure performance dans les tendances et la plus faible dans les fluctuations intermédiaires

Direction d’optimisation

Voici quelques idées pour améliorer cette stratégie:

- Ajouter d’autres filtres avant l’entrée, comme la rupture de prix

- Suivre les arrêts de paiement pour obtenir plus de bénéfices

- Élargissement des objectifs d’arrêt pour un plus grand potentiel de revenus

- Optimiser le RSI pour chaque marché

- Le stop loss est réglé en fonction de l’ATR pour s’adapter aux fluctuations du marché.

Résumer

L’amélioration de la stratégie de rupture du RSI a réuni plusieurs facteurs positifs: l’utilisation du RSI pour identifier les points de retournement potentiels, la direction de la dynamique, la réalisation d’un rendement du risque asymétrique par des arrêts supérieurs aux arrêts et la réduction du risque par des ordres de sortie.

En combinant ces facteurs, l’objectif est de maximiser les gains par transaction et de minimiser les risques. Une taille de position correctement optimisée peut lui permettre de fonctionner de manière stable dans différents environnements de marché. Le système de contrôle des risques intégré le rend plus avantageux que la stratégie RSI de base.

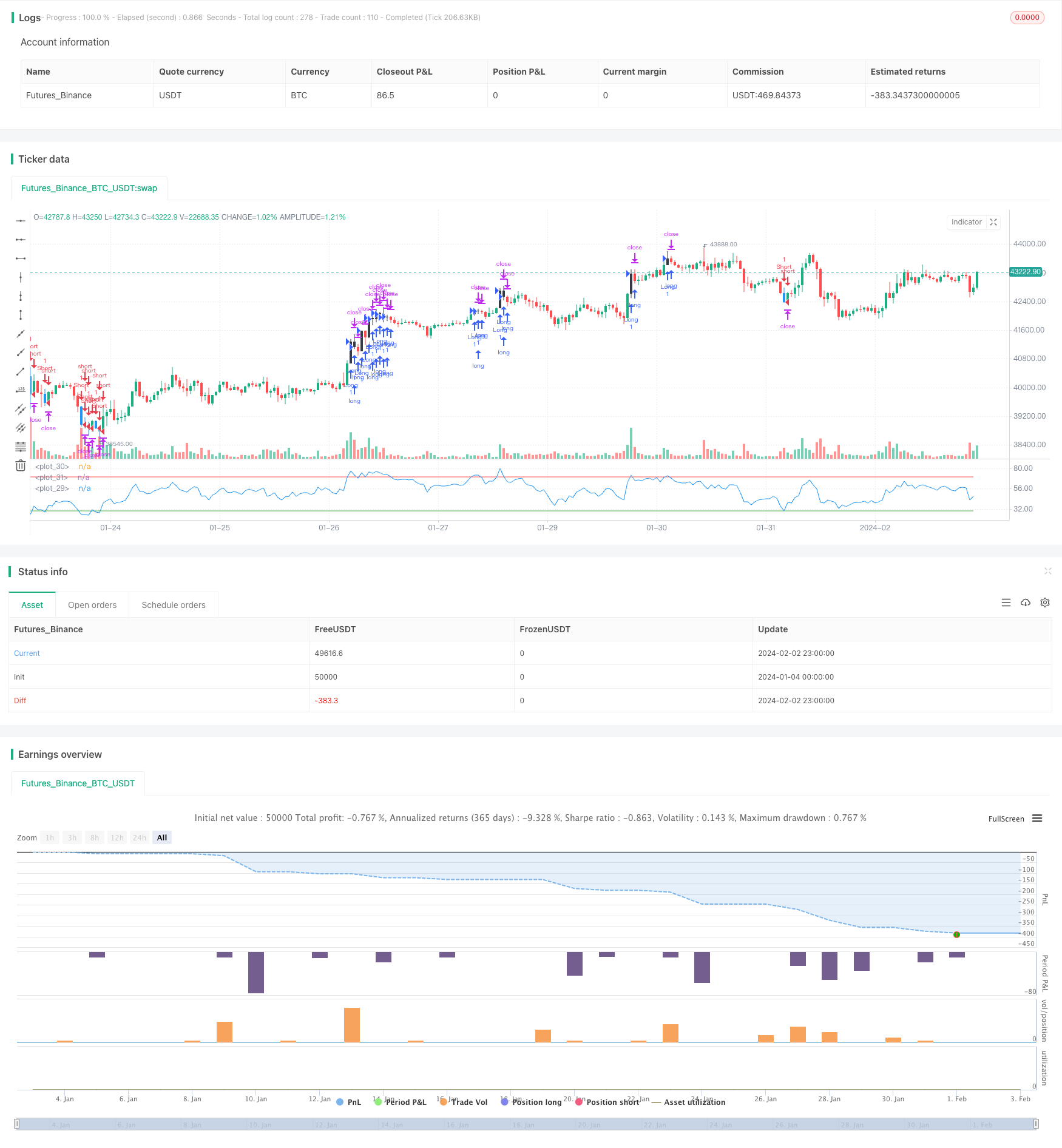

/*backtest

start: 2024-01-04 00:00:00

end: 2024-02-03 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// @version=4

// Improved RSI Simple Strategy

// Added Risk Management System: SL & TP

// © Bitduke

// All scripts: https://www.tradingview.com/u/Bitduke/#published-scripts

strategy("Simple RSI Buy/Sell at a level", shorttitle="Simple RSI Strategy (SL/TP)", overlay=false )

overbought = input(70, title="overbought value")

oversold = input(30, title="oversold value")

lenght = 14

rsi = rsi(close, lenght)

myrsi = rsi > overbought

myrsi2 = rsi < oversold

barcolor(myrsi ? color.black : na)

barcolor(myrsi2 ? color.blue : na)

// Risk Management Sysyem

convert_percent_to_points(percent) =>

strategy.position_size != 0 ? round(percent / 100 * strategy.position_avg_price / syminfo.mintick) : float(na)

setup_percent(percent) =>

convert_percent_to_points(percent)

STOP_LOSS = 2

TAKE_PROFIT = 10

plot(rsi)

plot(overbought, color = color.red)

plot(oversold, color = color.green)

//STRATEGY

if (myrsi)

strategy.entry("Long", strategy.long)

if (myrsi2)

strategy.entry("Short", strategy.short)

strategy.exit("Exit", qty_percent = 100, profit = setup_percent(STOP_LOSS), loss = setup_percent(TAKE_PROFIT))