Stratégie de trading avec indicateur RSI dynamique

Aperçu

Cette stratégie consiste à construire une stratégie de trading en calculant le RSI et en définissant un intervalle de survente et de survente, en combinant un arrêt dynamique et un retrait de profit cible. Faire une position vide lorsque le RSI traverse la zone de survente et faire plus lorsque la zone de survente est inférieure, tout en définissant un arrêt de suivi et un profit cible pour quitter la position.

Principe de stratégie

La stratégie utilise le RSI à 14 jours pour juger de la forme technique du marché. Le RSI reflète la proportion de la dynamique de hausse et de baisse sur une période de temps, et est utilisé pour juger si le marché est en sur-achat ou en survente. La longueur du RSI dans la stratégie est de 14.

En outre, la stratégie utilise également un mécanisme de suivi des pertes dynamique. Lorsque vous détenez des positions à plusieurs têtes, suivez le prix d’arrêt pour 97% du prix de clôture; Lorsque vous détenez des positions à tête vide, suivez le prix d’arrêt pour 103% du prix de clôture. Cela permet de bloquer la plupart des bénéfices tout en évitant que les pertes ne soient ébranlées.

Enfin, la stratégie utilise également le mécanisme de profit cible. La position est abandonnée lorsque le profit de la position atteint 20%. Cela permet de bloquer une partie des bénéfices et d’éviter le retour des bénéfices.

Analyse des avantages

Cette stratégie présente les avantages suivants:

- L’indicateur RSI permet de détecter les sur-achats et les sur-vente et de saisir les points de basculement en temps opportun.

- Le suivi dynamique des pertes permet de maîtriser efficacement les risques

- Définir un niveau de profit cible et bloquer une partie des bénéfices

- L’idée de stratégie est claire et facile à comprendre, avec moins de paramètres, ce qui facilite les opérations sur disque

- Optimiser facilement des paramètres tels que la longueur du RSI, les niveaux de surachat et de survente, la marge de stop-loss, etc.

Analyse des risques

Il y a aussi des risques liés à cette stratégie:

- La probabilité que le RSI donne un faux signal, ce qui entraîne des pertes inutiles

- La probabilité d’une rupture de l’arrêt de dommages augmente les pertes

- Les conditions de détention de positions sur des bénéfices insuffisants

Les risques mentionnés ci-dessus peuvent être résolus en optimisant les paramètres du RSI, en ajustant le stop loss et en assouplissant de manière appropriée les exigences de profit cible.

Direction d’optimisation

Cette stratégie peut être optimisée dans les directions suivantes:

- Optimiser les paramètres de l’indicateur RSI, ajuster les critères de jugement de surachat et de survente, réduire la probabilité de faux signaux

- Ajouter des filtres sur d’autres indicateurs pour éviter que le RSI ne génère des signaux erronés à la fois

- Optimisation dynamique des objectifs de profit pour permettre une flexibilité dans la stratégie en fonction des conditions du marché

- Combiné à un indicateur de volume de transactions, évitez les fausses percées à faible volume

- Ajout d’algorithmes d’apprentissage automatique pour optimiser automatiquement les paramètres

Résumer

Cette stratégie est clairement conçue, utilise l’indicateur RSI pour juger de l’achat et de la vente, en combinaison avec des arrêts dynamiques et des sorties de bénéfices ciblés. Les avantages sont la facilité de compréhension de la mise en œuvre, la maîtrise des risques et la capacité d’expansion. La prochaine étape peut être optimisée en améliorant la qualité du signal, les paramètres d’ajustement dynamique, etc., pour rendre la stratégie plus intelligente.

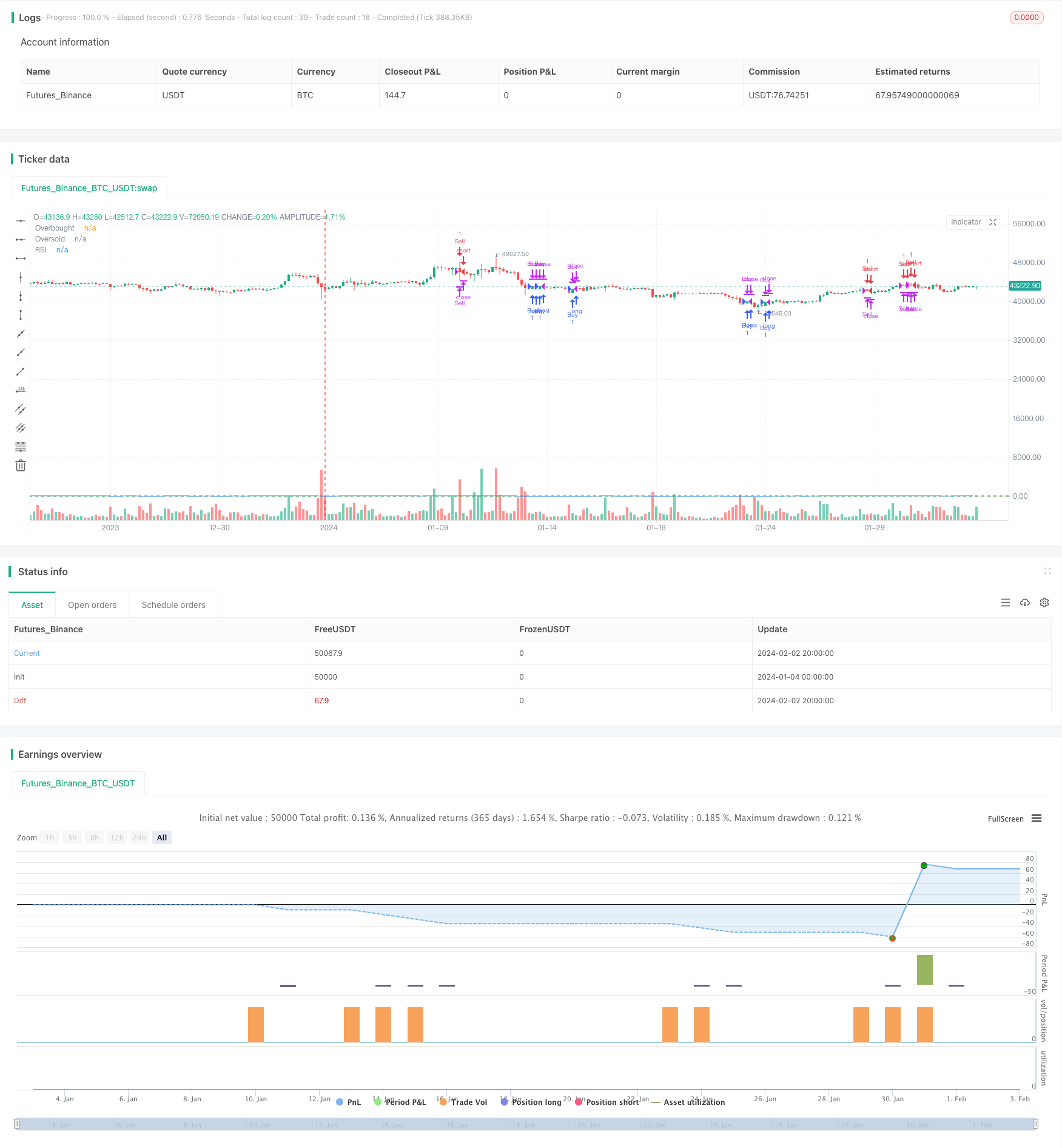

/*backtest

start: 2024-01-04 00:00:00

end: 2024-02-03 00:00:00

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Modified RSI-Based Trading Strategy", overlay=true)

// RSI settings

rsiLength = input(14, title="RSI Length")

overboughtLevel = 70

oversoldLevel = 30

// User-defined parameters

trailingStopPercentage = input(3, title="Trailing Stop Percentage (%)")

profitTargetPercentage = input(20, title="Profit Target Percentage (%)")

rsiValue = ta.rsi(close, rsiLength)

var float trailingStopLevel = na

var float profitTargetLevel = na

// Entry criteria

enterLong = ta.crossover(rsiValue, oversoldLevel)

enterShort = ta.crossunder(rsiValue, overboughtLevel)

// Exit criteria

exitLong = ta.crossover(rsiValue, overboughtLevel)

exitShort = ta.crossunder(rsiValue, oversoldLevel)

// Trailing stop calculation

if (strategy.position_size > 0)

trailingStopLevel := close * (1 - trailingStopPercentage / 100)

if (strategy.position_size < 0)

trailingStopLevel := close * (1 + trailingStopPercentage / 100)

// Execute the strategy

if (enterLong)

strategy.entry("Buy", strategy.long)

if (exitLong or ta.crossover(close, trailingStopLevel) or ta.change(close) > profitTargetPercentage / 100)

strategy.close("Buy")

if (enterShort)

strategy.entry("Sell", strategy.short)

if (exitShort or ta.crossunder(close, trailingStopLevel) or ta.change(close) < -profitTargetPercentage / 100)

strategy.close("Sell")

// Plot RSI and overbought/oversold levels

plot(rsiValue, title="RSI", color=color.blue)

hline(overboughtLevel, "Overbought", color=color.red, linestyle=hline.style_dashed)

hline(oversoldLevel, "Oversold", color=color.green, linestyle=hline.style_dashed)