Stratégie de trading adaptative basée sur une percée à double sens

Aperçu

La stratégie de trading d’adaptation à la rupture bidirectionnelle est une stratégie quantifiée qui juge et effectue des opérations de trading en fonction de la relation entre le prix d’ouverture et le prix de clôture d’une action. La stratégie effectue des opérations de survente ou de sous-évaluation dans les conditions de paramètres définis.

Principe de stratégie

La logique centrale de la stratégie est de déterminer la direction en fonction de la relation entre la taille du prix d’ouverture et de la taille du prix de clôture. Plus précisément, si le prix de clôture est supérieur à la valeur de creux de l’ouverture, un signal de multiplication est généré; si le prix d’ouverture est supérieur à la valeur de clôture, un signal de vide est généré. Une fois en position, la stratégie continue à surveiller les variations de prix.

D’un point de vue de la mise en œuvre du code, la stratégie définit d’abord l’expression conditionnelle des positions longues et courtes, puis l’entrée simple en fonction de la logique de construction de la position. Ensuite, elle détecte en permanence si les conditions de sortie sont déclenchées.

Avantages stratégiques

Les stratégies de négociation adaptative bilatérale présentent les avantages suivants:

- Les opérations sont claires, simples, faciles à comprendre et à mettre en œuvre.

- Adaptation dynamique à l’évolution du marché

- Une fonction d’arrêt des pertes pour contrôler les risques

- Adaptable à différentes variétés par paramètres

- Logiciel facile à optimiser et à étendre

Risque stratégique

Bien que cette stratégie présente certains avantages, elle comporte les risques suivants:

- Les stratégies de stop loss peuvent être inefficaces en période de forte volatilité

- La tendance à la baisse des taux de change est la suivante:

- Une mauvaise configuration des paramètres peut entraîner des transactions excessives

- Une défaillance du système de mesure peut entraîner des dommages irréparables.

Ces risques nécessitent une attention particulière pendant le processus de déploiement et une adaptation rapide des paramètres ou de l’optimisation des algorithmes.

Orientation de l’optimisation de la stratégie

Cette stratégie peut être optimisée principalement dans les directions suivantes:

- Augmentation de l’optimisation des stratégies de stop-loss, en contrôlant la fréquence des changements de position tout en préservant la sensibilité.

- Augmenter les indicateurs de tendance et réduire la fréquence des transactions hors tendance.

- En combinaison avec une stratégie de gestion à court terme, améliorer la rentabilité de la stratégie.

- Le mécanisme d’adaptation des paramètres d’optimisation permet une modification dynamique des valeurs de seuil.

- L’ajout d’un modèle d’apprentissage automatique pour déterminer la direction à prendre.

L’optimisation des algorithmes et des modèles peut améliorer la stabilité et la rentabilité de l’ensemble de la stratégie.

Résumer

La stratégie de négociation bidirectionnelle de rupture auto-adaptative, qui combine deux mécanismes de jugement de tendance et de sortie auto-adaptative, permet de contrôler efficacement le risque. Son principe simple et ses paramètres flexibles permettent de la comprendre et de l’étendre facilement. C’est une stratégie quantitative qui mérite d’être recommandée et étudiée en profondeur.

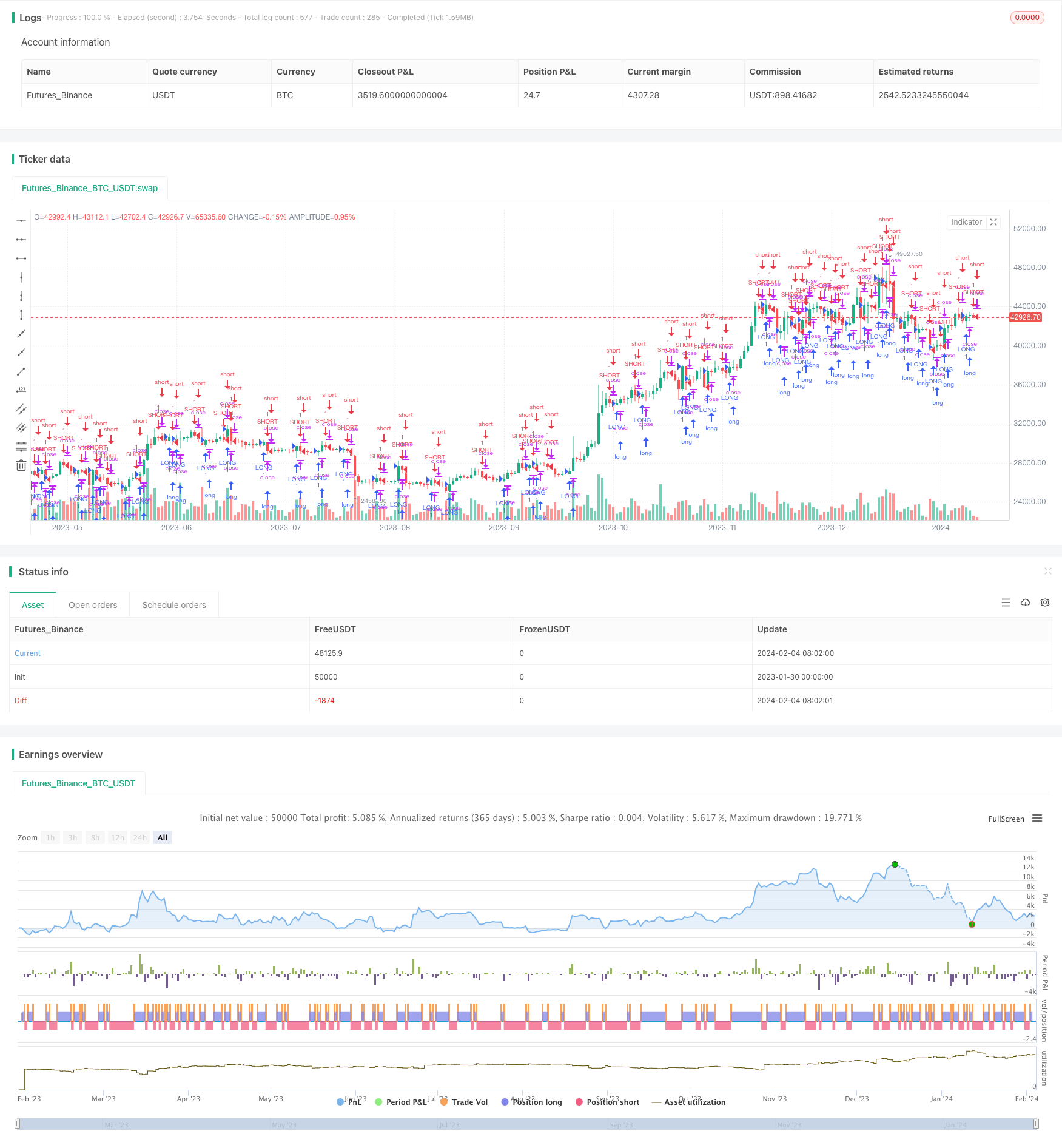

/*backtest

start: 2023-01-30 00:00:00

end: 2024-02-05 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("Repaint in version 3", overlay=true, calc_on_every_tick=true, calc_on_order_fills=true) // Repaint?

// strategy("Repaint in version 3", overlay=true, calc_on_every_tick=true) // Correct

val1 = input(123)

val2 = input(234)

from_year=input(2018, minval=2000, maxval=2020)

from_month=input(6, minval=1, maxval=12)

from_day=input(1, minval=1, maxval=31)

to_year=input(2019, minval=2007, maxval=2020)

to_month=input(12, minval=1, maxval=12)

to_day=input(31, minval=1, maxval=31)

long = (close-open) > val1

short = (open-close) > val1

exitLong = (open-close) > val2

exitShort = (close-open) > val2

term = true

strategy.entry("LONG", strategy.long, when=long and term)

strategy.close("LONG", when = exitLong and not short and term)

strategy.entry("SHORT", strategy.short, when=short and term)

strategy.close("SHORT", when = exitShort and not long and term)