Stratégie de trading de l'oscillateur Ichimoku Kinko Hyo

Aperçu

Cette stratégie est une stratégie de trading quantitative combinant un indicateur de premier équilibre et un indicateur de la bande d’onde de Brin. Cette stratégie utilise la ligne de conversion, la ligne de référence et les lignes avant et après de l’équilibre pour construire un signal de trading, tout en utilisant la bande d’onde de Brin pour juger de la volatilité du marché et entrer en jeu au moment opportun.

Principe de stratégie

Indicateurs de la table d’équilibre

L’indicateur de premier équilibre est composé de quatre courbes: la courbe de conversion, la courbe de référence, la courbe d’achat et la courbe d’achat. La courbe de conversion est la moyenne des prix de clôture pour le plus récent (9 jours) et la courbe de référence est la moyenne des prix de clôture pour le plus long (26 jours). La courbe d’achat est la moyenne de la courbe de conversion et de la courbe d’achat, avec une avance.

Bandes ondulatoires de Brin

La bande de courbe de Brin est composée de trois lignes: la ligne médiane, la bande supérieure et la bande inférieure. La ligne médiane est la moyenne mobile simple du prix de clôture sur n jours (ici, 20 jours). La bande supérieure est la différence standard de la ligne médiane plus k fois (ici, 2 fois). La bande inférieure est la différence standard de la ligne médiane moins k fois.

Cette stratégie utilise les forks dorés et les forks morts de la ligne de commande pour former des signaux d’achat et de vente. En combinaison avec les bandes d’ondes de la ligne de commande, elle permet de juger de la volatilité des prix et de déterminer les signaux d’entrée lorsque les fluctuations sont faibles.

Analyse des avantages

Cette stratégie, combinée à l’indicateur du tableau d’équilibre et à l’indicateur de la bande de Brin, permet de juger de la tendance et de la volatilité du marché, d’extraire efficacement l’information sur les changements du marché et de déterminer les points de vente et d’achat. Le tableau d’équilibre peut déterminer la direction des principales tendances du marché et la bande de Brin peut déterminer le moment précis d’entrée sur le marché.

La stratégie est réglable en termes de paramètres et peut être optimisée en fonction de différentes variétés et environnements de marché. La table d’équilibre à première vue utilise différentes combinaisons de paramètres pour identifier les opportunités de transactions dans différentes périodes.

Analyse des risques

Cette stratégie s’appuie principalement sur la bande de courbe de Brin pour juger de la volatilité du marché. La bande de courbe de Brin sera invalidée lorsque des événements soudains entraînent une forte volatilité. Les signaux de transaction construits sur la table d’équilibre à première vue peuvent alors produire des signaux erronés.

En outre, la ligne de référence de l’équilibre est elle-même sensible aux événements soudains, et la ligne de conversion et la ligne de référence peuvent également générer de faux signaux lorsque les prix fluctuent fortement. Donc, dans ce cas, la sortie ou la suspension des transactions peut être la meilleure option.

Direction d’optimisation

Le moment d’entrée peut être considéré en combinaison avec d’autres indicateurs. Par exemple, l’indicateur KDJ décide s’il se trouve dans une zone de survente ou de survente, le MACD décide de la relation entre la courte et la moyenne courte, etc. Cela permet d’éviter d’entrer dans le jeu lorsque le marché fluctue fortement.

Il est également possible d’optimiser les paramètres de la table d’équilibre à première vue par des méthodes telles que l’apprentissage automatique. Différents paramètres ont une grande influence sur différents cycles et différentes variétés. Trouver la meilleure combinaison de paramètres peut considérablement améliorer le niveau de rentabilité de la stratégie.

Résumer

Cette stratégie, combinée à l’indicateur de premier tableau d’équilibre et à l’indicateur des bandes de Brin, est une stratégie de négociation quantitative très adaptable, qui prend en compte la volatilité tout en jugeant les tendances du marché. La stratégie peut être améliorée en ajustant les paramètres et en optimisant les règles d’entrée.

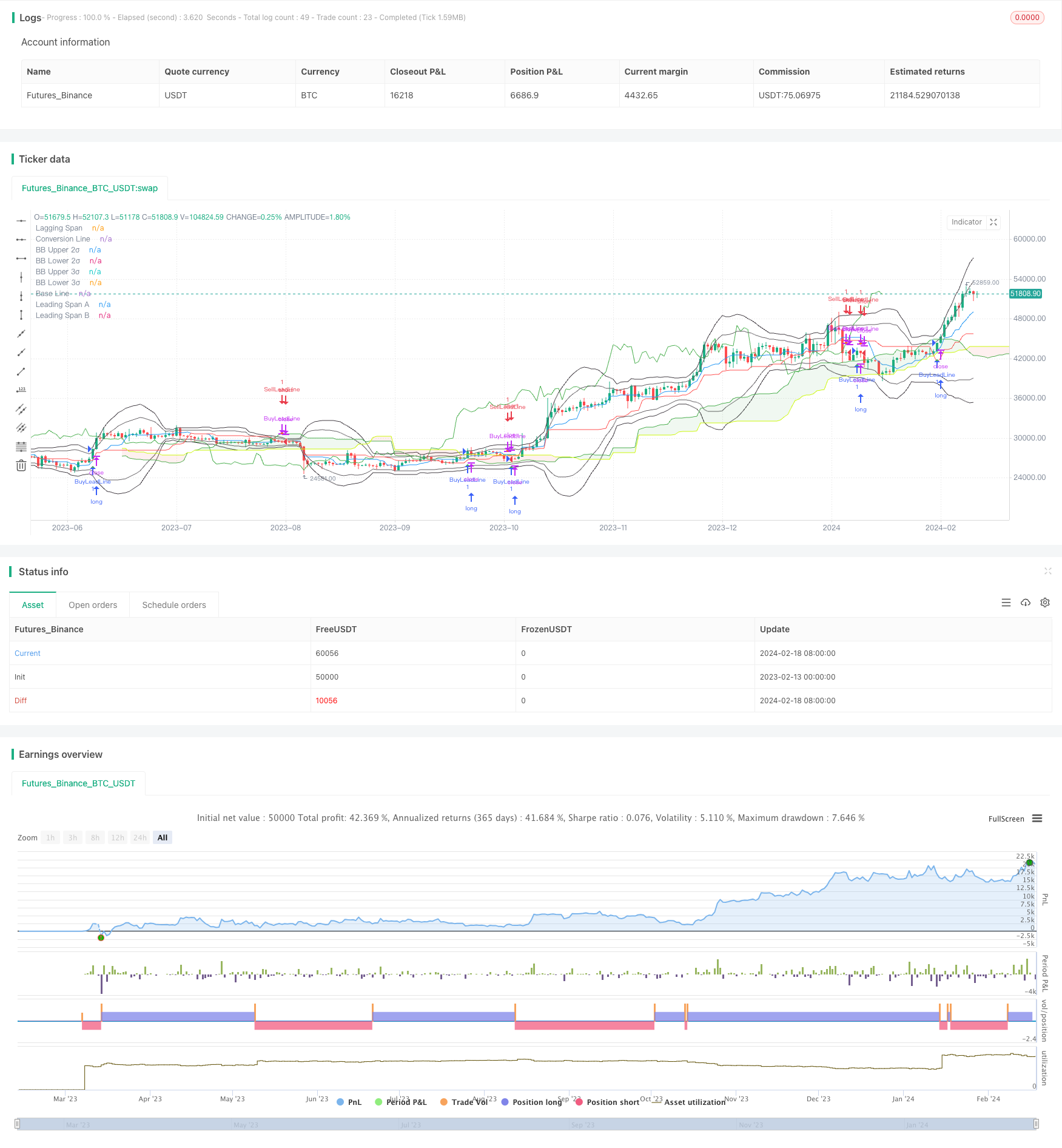

/*backtest

start: 2023-02-13 00:00:00

end: 2024-02-19 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("一目均衡表シグナル + ボリンジャーバンド", overlay=true)

conversionPeriods = input.int(9, minval=1, title="Conversion Line Length")

basePeriods = input.int(26, minval=1, title="Base Line Length")

laggingSpan2Periods = input.int(52, minval=1, title="Leading Span B Length")

displacement = input.int(26, minval=1, title="Lagging Span")

bbLength = input(20, title="Bollinger Bands Length")

bbMultiplier = input(2.0, title="Bollinger Bands Multiplier")

donchian(len) => math.avg(ta.lowest(len), ta.highest(len))

conversionLine = donchian(conversionPeriods)

baseLine = donchian(basePeriods)

leadLine1 = math.avg(conversionLine, baseLine)

leadLine2 = donchian(laggingSpan2Periods)

// ボリンジャーバンドの計算

basis = ta.sma(close, bbLength)

bbUpper = basis + bbMultiplier * ta.stdev(close, bbLength)

bbLower = basis - bbMultiplier * ta.stdev(close, bbLength)

// 1σ、2σ、3σのライン

bbUpper1 = basis + ta.stdev(close, bbLength)

bbLower1 = basis - ta.stdev(close, bbLength)

bbUpper2 = basis + 2 * ta.stdev(close, bbLength)

bbLower2 = basis - 2 * ta.stdev(close, bbLength)

bbUpper3 = basis + 3 * ta.stdev(close, bbLength)

bbLower3 = basis - 3 * ta.stdev(close, bbLength)

// 遅行スパンがローソクに交差した際のBuyとSellシグナル

buySignalLeadLine = ta.crossover(close, leadLine2)

sellSignalLeadLine = ta.crossunder(close, leadLine2)

// Strategy Entry and Exit Conditions for Lead Line

strategy.entry("BuyLeadLine", strategy.long, when = buySignalLeadLine)

strategy.close("BuyLeadLine", when = sellSignalLeadLine)

strategy.entry("SellLeadLine", strategy.short, when = sellSignalLeadLine)

strategy.close("SellLeadLine", when = buySignalLeadLine)

// Plotting Ichimoku Cloud

plot(conversionLine, color=color.new(color.blue, 0), title="Conversion Line")

plot(baseLine, color=color.new(color.red, 0), title="Base Line")

plot(close, offset = -displacement + 1, color=color.new(color.green, 0), title="Lagging Span")

p1 = plot(leadLine1, offset = displacement - 1, color=color.new(color.green, 0),

title="Leading Span A")

p2 = plot(leadLine2, offset = displacement - 1, color=color.new(#cdf80d, 0),

title="Leading Span B")

fill(p1, p2, color = leadLine1 > leadLine2 ? color.rgb(67, 160, 71, 90) : color.rgb(244, 67, 54, 90))

// 2σ、3σのラインをプロット

plot(bbUpper2, color=color.rgb(100, 96, 100), title="BB Upper 2σ")

plot(bbLower2, color=color.rgb(100, 96, 100), title="BB Lower 2σ")

plot(bbUpper3, color=color.rgb(67, 61, 68), title="BB Upper 3σ")

plot(bbLower3, color=color.rgb(67, 61, 68), title="BB Lower 3σ")

// Plotting Entry and Exit Signals

plotshape(series=buySignalLeadLine, title="Buy Signal (Lead Line)", color=color.green, style=shape.triangleup, location=location.belowbar, size=size.small)

plotshape(series=sellSignalLeadLine, title="Sell Signal (Lead Line)", color=color.rgb(255, 115, 0), style=shape.triangledown, location=location.abovebar, size=size.small)