Stratégie de rupture basée sur le momentum

Aperçu

La stratégie de rupture dynamique est une stratégie de tendance qui suit la dynamique du marché. Elle combine plusieurs indicateurs pour déterminer si le marché est actuellement en tendance à la hausse ou à la baisse, et fait plus de positions lors de la rupture de la résistance critique, et vide de positions lors de la rupture du support critique.

Principe de stratégie

Cette stratégie consiste à déterminer les tendances du marché et les niveaux de prix clés en calculant des canaux donchiens de longue durée. Plus précisément, elle détermine une tendance à la hausse lorsque les prix franchissent des cycles plus longs, tels que le canal donchien de 40 jours, et émet des signaux multiples sur cette base, combinés à des conditions de filtrage telles que le nouveau sommet de l’année, l’alignement directionnel des moyennes mobiles, etc. et un signal vide pour déterminer une tendance à la baisse lorsque les prix franchissent le bas du cycle donchien de longue durée.

En ce qui concerne la sortie de position, la stratégie offre deux options: une ligne d’annulation fixe et un stop-loss suivi. La ligne d’annulation fixe est un stop-loss basé sur des périodes plus courtes telles que le canal Donchian à 20 jours; le stop-loss suivi est un stop-loss flottant calculé quotidiennement en fonction des valeurs ATR. Les deux types de stop-loss permettent de bien contrôler le risque.

Analyse des avantages

Cette stratégie, combinant le jugement de la tendance et l’opération de rupture, permet de capturer efficacement les opportunités directionnelles de courte ligne dans le marché. Par rapport à un seul indicateur, il utilise de multiples conditions de filtrage qui peuvent filtrer certaines fausses ruptures et ainsi améliorer la qualité du signal entrant. En outre, l’application de la stratégie de stop loss rend également sa résistance plus forte, même si les conditions de reprise à court terme peuvent contrôler efficacement les pertes.

Analyse des risques

Le risque principal de cette stratégie est qu’une forte fluctuation des conditions de marché peut entraîner le déclenchement d’une sortie de position. Si les conditions de marché se retournent rapidement, l’opportunité peut être manquée. De plus, l’utilisation de plusieurs conditions de filtrage peut également filtrer certaines opportunités et réduire la fréquence de maintien des positions de la stratégie.

Pour réduire le risque, il est possible d’ajuster les valeurs d’ATR ou d’élargir l’espacement des orbites Donchian, ce qui réduit la possibilité d’un stop-loss. Il est également possible de réduire ou d’annuler certaines conditions de filtrage pour augmenter la fréquence d’entrée, mais le risque augmente également.

Direction d’optimisation

Cette stratégie peut être optimisée dans les domaines suivants:

- Optimiser la longueur du canal Donchian pour trouver la meilleure combinaison de paramètres

- Essayez différents types de moyennes mobiles comme indicateurs de fluctuation

- Modifier le nombre de fois ATR ou le nombre de points fixes de stop loss

- Ajouter plus d’indicateurs de tendance, comme le MACD

- Optimiser la période de la fenêtre de jugement pour les hauts et les bas de l’année

En testant différents paramètres, on peut trouver la combinaison optimale de paramètres pour équilibrer les risques et les bénéfices.

Résumer

Cette stratégie utilise une combinaison de plusieurs indicateurs pour déterminer la direction de la tendance et émettre un signal de transaction lors de la rupture des points critiques. Son mécanisme de stop-loss lui confère également une plus grande capacité de contrôle des risques. Grâce à des paramètres optimisés, la stratégie permet de réaliser des gains supplémentaires stables.

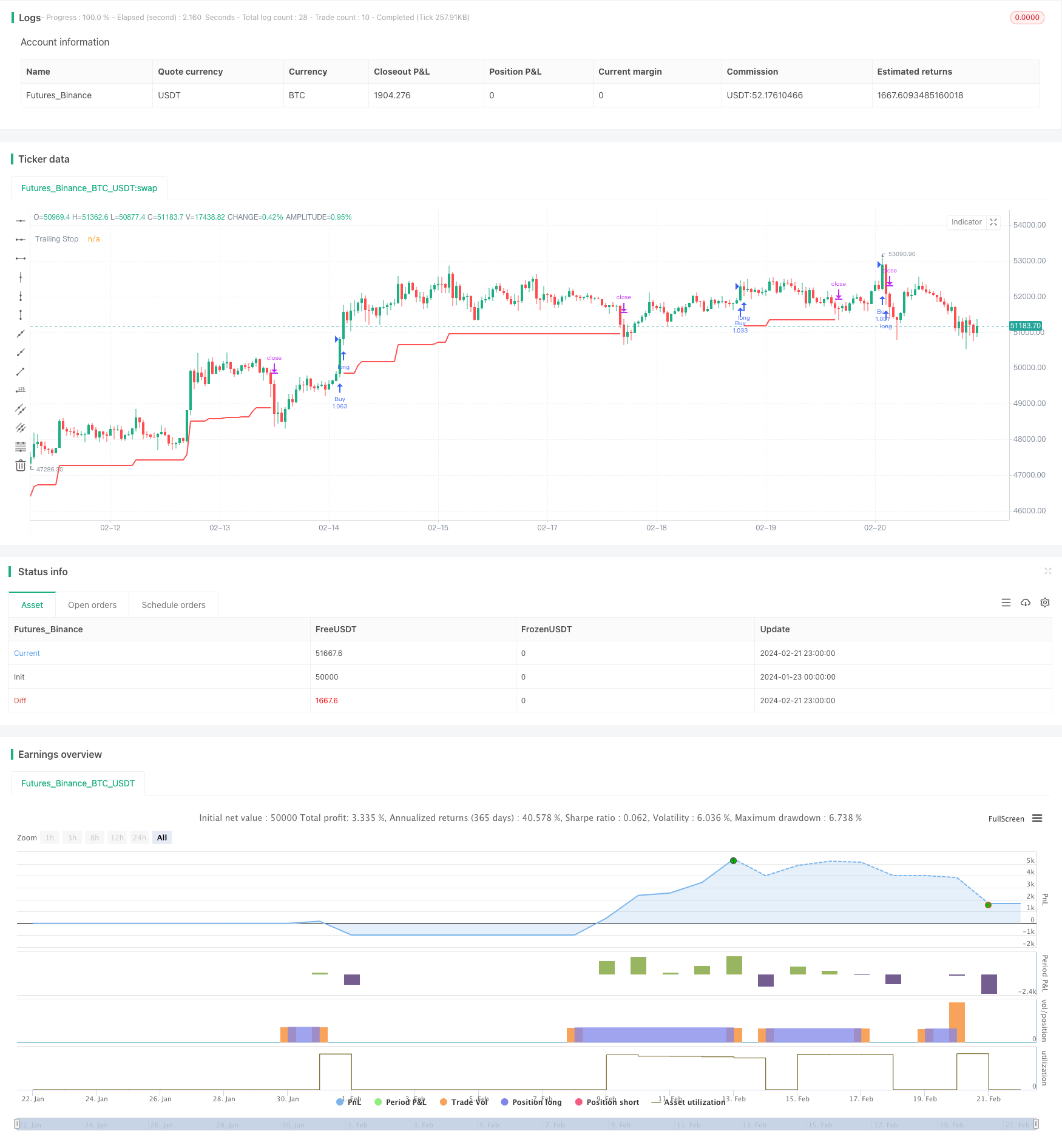

/*backtest

start: 2024-01-23 00:00:00

end: 2024-02-22 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © HeWhoMustNotBeNamed

//@version=4

strategy("BuyHigh-SellLow Strategy", overlay=true, initial_capital = 10000, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, commission_type = strategy.commission.percent, pyramiding = 1, commission_value = 0.01, calc_on_order_fills = true)

donchianEntryLength = input(40, step=10)

donchianExitLength = input(20, step=10)

considerNewLongTermHighLows = input(true)

shortHighLowPeriod = input(120, step=10)

longHighLowPeriod = input(180, step=10)

considerMAAlignment = input(true)

MAType = input(title="Moving Average Type", defval="ema", options=["ema", "sma", "hma", "rma", "vwma", "wma"])

LookbackPeriod = input(40, minval=10,step=10)

atrLength = input(22)

atrMult = input(4)

exitStrategy = input(title="Exit Strategy", defval="tsl", options=["dc", "tsl"])

considerYearlyHighLow = input(true)

backtestYears = input(10, minval=1, step=1)

f_getMovingAverage(source, MAType, length)=>

ma = sma(source, length)

if(MAType == "ema")

ma := ema(source,length)

if(MAType == "hma")

ma := hma(source,length)

if(MAType == "rma")

ma := rma(source,length)

if(MAType == "vwma")

ma := vwma(source,length)

if(MAType == "wma")

ma := wma(source,length)

ma

f_getTrailingStop(atr, atrMult)=>

stop = close - atrMult*atr

stop := strategy.position_size > 0 ? max(stop, stop[1]) : stop

stop

f_getMaAlignment(MAType, includePartiallyAligned)=>

ma5 = f_getMovingAverage(close,MAType,5)

ma10 = f_getMovingAverage(close,MAType,10)

ma20 = f_getMovingAverage(close,MAType,20)

ma30 = f_getMovingAverage(close,MAType,30)

ma50 = f_getMovingAverage(close,MAType,50)

ma100 = f_getMovingAverage(close,MAType,100)

ma200 = f_getMovingAverage(close,MAType,200)

upwardScore = 0

upwardScore := close > ma5? upwardScore+1:upwardScore

upwardScore := ma5 > ma10? upwardScore+1:upwardScore

upwardScore := ma10 > ma20? upwardScore+1:upwardScore

upwardScore := ma20 > ma30? upwardScore+1:upwardScore

upwardScore := ma30 > ma50? upwardScore+1:upwardScore

upwardScore := ma50 > ma100? upwardScore+1:upwardScore

upwardScore := ma100 > ma200? upwardScore+1:upwardScore

upwards = close > ma5 and ma5 > ma10 and ma10 > ma20 and ma20 > ma30 and ma30 > ma50 and ma50 > ma100 and ma100 > ma200

downwards = close < ma5 and ma5 < ma10 and ma10 < ma20 and ma20 < ma30 and ma30 < ma50 and ma50 < ma100 and ma100 < ma200

upwards?1:downwards?-1:includePartiallyAligned ? (upwardScore > 5? 0.5: upwardScore < 2?-0.5:upwardScore>3?0.25:-0.25) : 0

//////////////////////////////////// Calculate new high low condition //////////////////////////////////////////////////

f_calculateNewHighLows(shortHighLowPeriod, longHighLowPeriod, considerNewLongTermHighLows)=>

newHigh = highest(shortHighLowPeriod) == highest(longHighLowPeriod) or not considerNewLongTermHighLows

newLow = lowest(shortHighLowPeriod) == lowest(longHighLowPeriod) or not considerNewLongTermHighLows

[newHigh,newLow]

//////////////////////////////////// Calculate Yearly High Low //////////////////////////////////////////////////

f_getYearlyHighLowCondition(considerYearlyHighLow)=>

yhigh = security(syminfo.tickerid, '12M', high[1])

ylow = security(syminfo.tickerid, '12M', low[1])

yhighlast = yhigh[365]

ylowlast = ylow[365]

yhighllast = yhigh[2 * 365]

ylowllast = ylow[2 * 365]

yearlyTrendUp = na(yhigh)? true : na(yhighlast)? close > yhigh : na(yhighllast)? close > max(yhigh,yhighlast) : close > max(yhigh, min(yhighlast, yhighllast))

yearlyHighCondition = ( (na(yhigh) or na(yhighlast) ? true : (yhigh > yhighlast) ) and ( na(yhigh) or na(yhighllast) ? true : (yhigh > yhighllast))) or yearlyTrendUp or not considerYearlyHighLow

yearlyTrendDown = na(ylow)? true : na(ylowlast)? close < ylow : na(ylowllast)? close < min(ylow,ylowlast) : close < min(ylow, max(ylowlast, ylowllast))

yearlyLowCondition = ( (na(ylow) or na(ylowlast) ? true : (ylow < ylowlast) ) and ( na(ylow) or na(ylowllast) ? true : (ylow < ylowllast))) or yearlyTrendDown or not considerYearlyHighLow

label_x = time+(60*60*24*1000*1)

[yearlyHighCondition,yearlyLowCondition]

donchian(rangeLength)=>

upper = highest(rangeLength)

lower = lowest(rangeLength)

middle = (upper+lower)/2

[middle, upper, lower]

inDateRange = true

[eMiddle, eUpper, eLower] = donchian(donchianEntryLength)

[exMiddle, exUpper, exLower] = donchian(donchianExitLength)

maAlignment = f_getMaAlignment(MAType, false)

[yearlyHighCondition, yearlyLowCondition] = f_getYearlyHighLowCondition(considerYearlyHighLow)

[newHigh,newLow] = f_calculateNewHighLows(shortHighLowPeriod, longHighLowPeriod, considerNewLongTermHighLows)

maAlignmentLongCondition = highest(maAlignment, LookbackPeriod) == 1 or not considerMAAlignment

atr = atr(atrLength)

tsl = f_getTrailingStop(atr, atrMult)

//U = plot(eUpper, title="Up", color=color.green, linewidth=2, style=plot.style_linebr)

//D = plot(exLower, title="Ex Low", color=color.red, linewidth=2, style=plot.style_linebr)

longCondition = crossover(close, eUpper[1]) and yearlyHighCondition and newHigh and maAlignmentLongCondition

exitLongCondition = crossunder(close, exLower[1])

shortCondition = crossunder(close, eLower[1]) and yearlyLowCondition and newLow

exitShortCondition = crossover(close, exUpper[1])

strategy.entry("Buy", strategy.long, when=longCondition and inDateRange, oca_name="oca_buy")

strategy.exit("ExitBuyDC", "Buy", when=exitStrategy=='dc', stop=exLower)

strategy.exit("ExitBuyTSL", "Buy", when=exitStrategy=='tsl', stop=tsl)

plot(strategy.position_size > 0 ? (exitStrategy=='dc'?exLower:tsl) : na, title="Trailing Stop", color=color.red, linewidth=2, style=plot.style_linebr)

//strategy.close("Buy", when=exitLongCondition)