Stratégie de cassure des prix avec position longue dynamique en stop suiveur et filtre saisonnier

Aperçu

Cette stratégie est basée sur l’indicateur dynamique de mouvement (DMI) et a été conçue comme une stratégie de longue ligne qui ne fait que plusieurs têtes, tout en effectuant un arrêt de suivi en combinaison avec l’amplitude réelle moyenne (ATR) pour contrôler le risque de perte. Afin d’optimiser davantage, la stratégie intègre également des conditions de filtrage saisonnières pour les heures de négociation et l’indice S&P 500, avec un certain avantage.

Principe de stratégie

La stratégie consiste à ouvrir des positions uniquement les jours de négociation indiqués (du lundi au vendredi) et les heures de négociation (de 9h30 à 20h30 heure locale par défaut).

Lorsque l’ADX est supérieur à 27, il indique qu’il est actuellement dans la tendance des prix.

Une fois la position ouverte, le stop loss est fixé à 5,5 fois l’ATR et la ligne de stop loss augmente avec l’augmentation du prix, assurant un profit.

La règle saisonnière de l’indice S&P 500 peut être appliquée de manière sélective, et les positions ne sont ouvertes que dans les meilleures périodes de l’histoire.

Analyse des avantages

La combinaison d’un indicateur de tendance et d’un mécanisme de stop-loss permet de suivre efficacement la tendance et de contrôler la perte de chaque position.

Les conditions de filtrage saisonnière et les heures de négociation permettent d’éviter les périodes de volatilité exceptionnelle du marché et de réduire le taux de fausses informations.

Le DMI et l’ATR sont des indicateurs techniques matures, dont les paramètres sont adaptés pour une optimisation quantitative.

Analyse des risques

Une mauvaise configuration des paramètres DMI et ATR peut entraîner un signal trop ou trop faible. Il est nécessaire d’ajuster les paramètres pour les tester.

La marge de stop-loss est plus grande que la marge de stop-loss nécessaire. La marge de stop-loss est plus petite que la marge de stop-loss non contrôlable.

Les horaires de négociation et les règles saisonnières peuvent filtrer certaines opportunités de profit. L’effet de levier doit être évalué.

Direction d’optimisation

Les règles d’entrée et de sortie peuvent être envisagées en combinaison avec d’autres indicateurs, tels que le MACD, la ceinture de Brin, etc.

Il est possible de tester différents modes de stop multiples ATR et d’envisager d’ajuster dynamiquement le stop.

Il est possible d’ajuster la période de négociation ou d’optimiser le début et la fin des transactions saisonnières.

On peut essayer d’optimiser automatiquement les paramètres en appliquant des méthodes d’apprentissage automatique.

Résumer

Cette stratégie intègre l’analyse de tendance et la technologie de contrôle des risques, ce qui surmonte dans une certaine mesure les problèmes d’oscillation des stratégies de suivi des tendances. En ajoutant des heures de négociation et des filtres saisonniers, les signaux erronés peuvent être réduits. Grâce à l’optimisation des paramètres et à l’extension des fonctions, cette stratégie peut obtenir de meilleurs rendements stables.

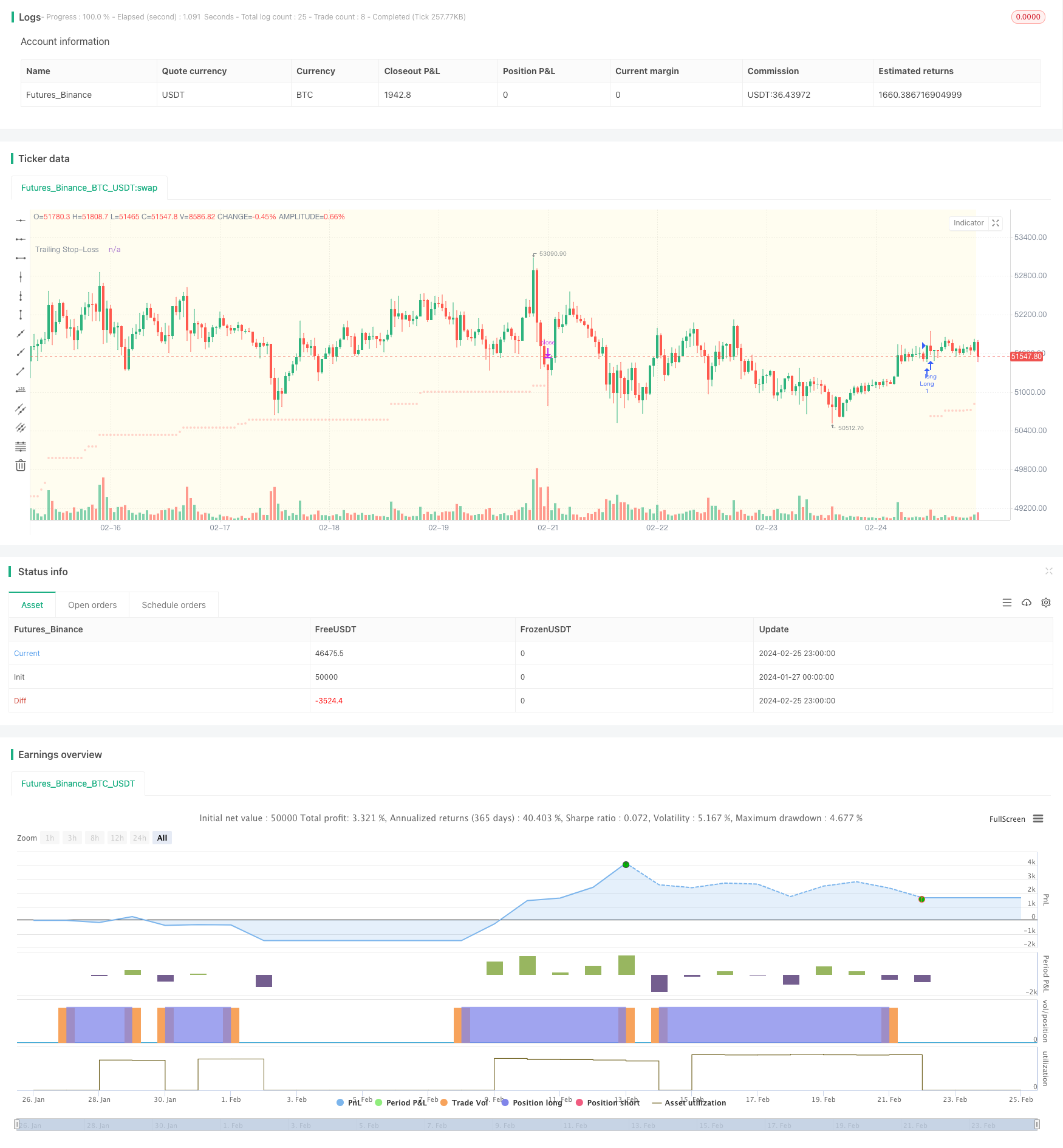

/*backtest

start: 2024-01-27 00:00:00

end: 2024-02-26 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(title="DMI Strategy with ADX and ATR-based Trailing SL (Long Only) and Seasonality", shorttitle="MBV-SP500-CLIMBER", overlay=true)

// Eingabeparameter für Long-Positionen

len = input.int(14, minval=1, title="DI Length")

lensig = input.int(14, title="ADX Smoothing", minval=1, maxval=50)

adxLongThreshold = input.float(27.0, title="ADX Threshold for Long", minval=0)

atrLength = input.int(14, title="ATR Length")

atrLongMultiplier = input.float(5.5, title="ATR Multiplier for Trailing SL (Long)")

startTimeHH = input.int(09, title="startTime hh")

startTimeMM = input.int(30, title="startTime mm")

endTimeHH = input.int(20, title="endTime hh")

endTimeMM = input.int(30, title="endTime mm")

// Zeitzone des Nutzers als Eingabeparameter

timezoneOffset = input.int(1, title="Timezone Offset (Hours from UTC)", minval=-12, maxval=14)

// Zusätzliche Einstellung für SP500-Saisonalität

enableSeasonality = input.bool(false, title="Enable SP500 Seasonality")

seasonColor = color.new(color.blue, 90)

activeTimeColor = color.new(color.yellow, 90) // Farbe für aktive Handelszeiten

// Handelstage und -zeiten

tradeMonday = input.bool(true, title="Trade on Monday")

tradeTuesday = input.bool(true, title="Trade on Tuesday")

tradeWednesday = input.bool(true, title="Trade on Wednesday")

tradeThursday = input.bool(true, title="Trade on Thursday")

tradeFriday = input.bool(true, title="Trade on Friday")

// Konvertierung der Uhrzeit in Unix-Zeitstempel

getUnixTime(hour, minute) =>

adjustedHour = hour - timezoneOffset

sessionDate = timestamp(year, month, dayofmonth, 0, 0)

sessionDate + adjustedHour * 60 * 60000 + minute * 60000

// Start- und Endzeit als Unix-Zeitstempel

// + 1 Stunde wegen UTC

startTime = getUnixTime(startTimeHH, startTimeMM)

endTime = getUnixTime(endTimeHH, endTimeMM)

// Überprüfen, ob der aktuelle Zeitpunkt innerhalb der Handelszeit liegt

isTradingTime() => true

// Saisonale Zeiträume definieren

isSeason(time) =>

m = month(time)

d = dayofmonth(time)

(m == 1 and d >= 1) or (m == 2 and d <= 15) or (m == 3 and d >= 23) or (m == 4 and d <= 17) or (m == 5 and d >= 12) or (m == 6 and d >= 27 and d <= 8) or (m == 7 and d <= 29) or (m == 10 and d >= 15) or (m == 11 and d >= 1) or (m == 12 and d <= 2) or (m == 12 and d >= 20 and d <= 27)

// Hintergrundfarbe für saisonale Bereiche und aktive Handelszeiten

bgcolor(enableSeasonality and isSeason(time) ? seasonColor : na)

bgcolor(isTradingTime() ? color.new(activeTimeColor, 90) : na)

// Berechnung von +DM, -DM, ATR

up = ta.change(high)

down = -ta.change(low)

plusDM = na(up) ? na : (up > down and up > 0 ? up : 0)

minusDM = na(down) ? na : (down > up and down > 0 ? down : 0)

trur = ta.rma(ta.tr, len)

atr = ta.atr(atrLength)

// Berechnung von +DI, -DI und ADX

plus = fixnan(100 * ta.rma(plusDM, len) / trur)

minus = fixnan(100 * ta.rma(minusDM, len) / trur)

sum = plus + minus

adx = 100 * ta.rma(math.abs(plus - minus) / (sum == 0 ? 1 : sum), lensig)

// Logik für LONG Signale unter Berücksichtigung der Saisonalität und Zeitfilter

longSignal = ta.crossover(adx, adxLongThreshold) and plus > minus and isTradingTime()

longSignal := longSignal and (not enableSeasonality or (enableSeasonality and isSeason(time)))

// Variable für Trailing Stop-Loss

var float longTrailingSL = na

// Variablen für die Eröffnungszeit und den Eröffnungspreis der Position

var int openBarIndex = na

var float openPrice = na

// Handelslogik für Long-Positionen

// ohne strategy.position_size == 0 gilt die Kondition für ALLE Signale und nicht nur für das erste

if (longSignal and strategy.position_size == 0)

strategy.entry("Long", strategy.long)

openBarIndex := bar_index

openPrice := close

longTrailingSL := close - atr * atrLongMultiplier

//if (longSignal)

//longTrailingSL := close - atr * atrLongMultiplier

// Aktualisierung des Trailing Stop-Loss

if strategy.position_size > 0

longTrailingSL := math.max(longTrailingSL, close - atr * atrLongMultiplier)

// Ausstieg aus Long-Positionen

strategy.exit("Close Long", "Long", stop=longTrailingSL)

// Anzeige des ATR-basierten Trailing Stops für Long-Positionen

//plot(strategy.position_size > 0 ? longTrailingSL : na, color=color.red, title="ATR Trailing Stop Long")

// Anzeige des ATR-basierten Trailing Stops für Long-Positionen

plot(strategy.position_size > 0 ? longTrailingSL : na, color=color.new(color.red, 75), style=plot.style_circles, linewidth=1, title="Trailing Stop-Loss")

// Wenn eine Position geschlossen wird, zeichnen Sie die Linie

// if strategy.position_size[1] > 0 and strategy.position_size == 0

// lineColor = longTrailingSL > openPrice ? color.new(color.green, 50) : color.new(color.red, 50) // Hellgrün für Gewinne, Hellrot für Verluste

// line.new(openBarIndex, openPrice, bar_index, longTrailingSL, width=3, color=lineColor)