Stratégie de renversement de tendance multi-périodes

Aperçu

Cette stratégie est basée sur la dynamique des prix en calculant le ratio des entités de la ligne K et des lignes de l’ombre, en combinant l’indicateur RSI pour juger de la survente du marché et rechercher des opportunités de reprise. Elle est principalement utilisée pour les transactions de courte durée, pour suivre les points de reprise de la dynamique des prix de la courte durée afin d’obtenir un taux de victoire plus élevé.

Principe de stratégie

La logique centrale de cette stratégie est basée sur les points suivants:

Calculer le rapport entre les lignes K et les lignes d’ombre: en calculant les prix d’ouverture, de fermeture, de hauteur et de basseur de chaque ligne K, on obtient le pourcentage de lignes d’ombre et de lignes d’ombre. Si la proportion de lignes d’ombre est inférieure à 20%, elle est considérée comme une ligne K forte.

Calculer le taux de variation de l’intensité de la ligne K. Calculer l’amplitude de variation des prix à l’intérieur de chaque ligne K pour juger de la force ou de la faiblesse de la ligne K. Lorsque l’amplitude de variation est plus grande, cela indique une énergie motrice plus forte et est jugé comme une ligne K forte.

Combiner les indicateurs RSI pour déterminer un surachat et un survente: définir les lignes de surachat et de survente du RSI, le RSI étant supérieur à la ligne de surachat, le RSI étant inférieur à la ligne de survente. La ligne K forte dans le cas d’un état de surachat et de survente a une plus grande probabilité de revirement.

Pour déterminer le signal de renversement, le taux de couverture est inférieur à 20% et l’intensité de la ligne K est deux fois supérieure à la valeur moyenne, et le prix de clôture de la ligne K précédente est supérieur à la ligne K actuelle, ce qui indique que la condition de renversement est remplie. En revanche, le prix de clôture est inférieur à la ligne K actuelle.

Réglage de l’arrêt de perte: réglage d’un arrêt de perte et d’un arrêt de perte proportionnel pour les signaux de prise de position multiple.

Analyse des avantages

Cette stratégie présente les avantages suivants:

La capacité de déterminer les tendances et les reverses à l’aide des proportions des entités de la ligne K et de la ligne d’ombre est plus forte. Il est possible de déterminer efficacement la force et le point de revers des prix.

Le changement d’intensité de la ligne K et l’indicateur RSI permettent de juger avec une plus grande précision des signaux de retournement. Les paramètres du RSI sont réglables et il y a beaucoup de place pour l’optimisation.

Le stop loss est raisonnable, ce qui permet de saisir les opportunités de courte ligne et de réduire le risque de transaction unique.

Les paramètres de la stratégie sont flexibles, peuvent être optimisés pour différentes variétés et cycles, et sont très pratiques.

Analyse des risques

Cette stratégie présente les risques suivants:

Une fausse indication peut être générée lors d’une rupture de force, ce qui peut entraîner l’échec de la transaction. La réduction de la fausse indication peut être obtenue en optimisant les cycles de comparaison de la ligne K et les paramètres RSI.

La probabilité d’un échec de l’inversion est également présente, et les conditions de plus en baisse et de moins en hausse sont prises en compte. Le stop loss doit être ajusté de manière appropriée pour réduire les pertes.

L’effet est lié à la variété et à la période de négociation. Cette stratégie doit être utilisée avec prudence pour les variétés instables.

Direction d’optimisation

Cette stratégie peut être optimisée dans les domaines suivants:

Optimiser le nombre de racines de la ligne K pour trouver la combinaison de paramètres cycliques la plus appropriée pour juger de la sur-achat et de la sur-vente

Optimiser les lignes de survente et de survente du RSI pour déterminer les meilleurs paramètres pour les différentes variétés.

Tester différents paramètres de stop-loss pour déterminer la meilleure stratégie de stop-loss.

Optimisation du groupement des variétés de négociation en fonction de la volatilité, afin de mieux cibler les paramètres de la stratégie.

Ajout d’autres critères de jugement et de filtrage pour améliorer la stabilité de la stratégie.

Résumer

Cette stratégie est très pratique dans l’ensemble, en utilisant l’information de la ligne K pour déterminer le point de retournement de la dynamique des prix. C’est une stratégie de trading de courte ligne typique.

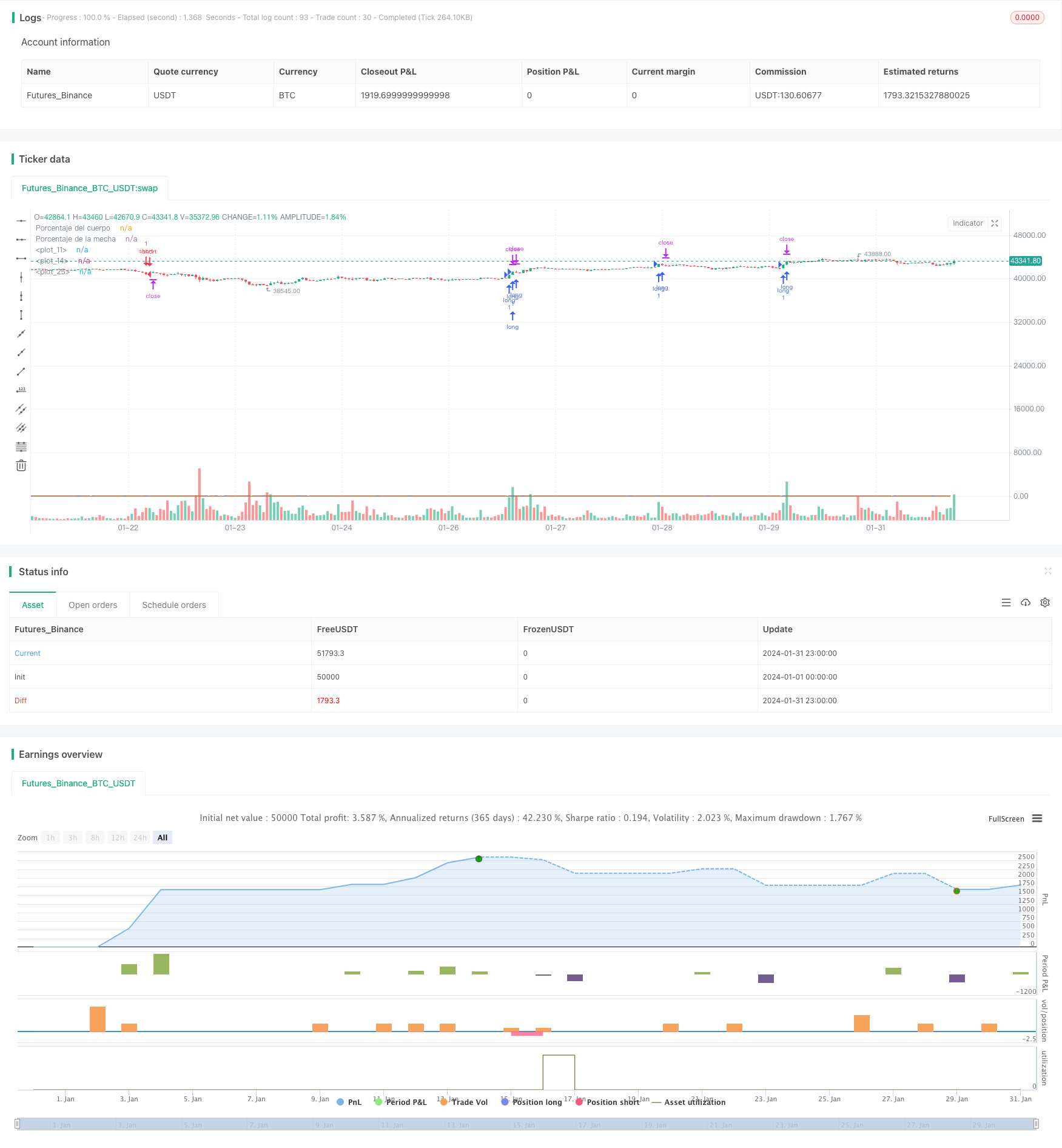

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("mecha larga study",overlay = true, max_bars_back = 600)

//Porcentaje Mecha cuerpo

bodyPercent = math.abs(open - close) / (high - low) * 100

wickPercent = 100 - bodyPercent

plot(bodyPercent, "Porcentaje del cuerpo", color.rgb(163, 76, 175))

plot(wickPercent, "Porcentaje de la mecha", color.red)

VelaDeFuerza = math.abs(((high[0] - low[0])*100)/high)//PORCENTAJE DE VARIACION DE UNA VELA

plot(VelaDeFuerza, color = color.purple)

Promedio = ((VelaDeFuerza[0] + VelaDeFuerza[1] + VelaDeFuerza[2] + VelaDeFuerza[3] + VelaDeFuerza[4] + VelaDeFuerza[5] + VelaDeFuerza[6] + VelaDeFuerza[7] + VelaDeFuerza[8] + VelaDeFuerza[9] + VelaDeFuerza[10] + VelaDeFuerza[11] + VelaDeFuerza[12] + VelaDeFuerza[13] + VelaDeFuerza[14] ) / 15)

plot(Promedio, color = color.yellow)

// rsi

per_Rsi = input.int(14, "Periodo RSI",minval= 11, maxval=20) //inicializo el rsi en 14 periodos pero doy la posibilidad al usuario de cambiarlo

rsi_Sc = input.int(75,"Sobre Compra",minval=68,maxval=80) //ENTRADA DE SOBRE COMPRA DE RSI

rsi_Sv = input.int(25,"Sobre Venta",minval=20,maxval=33) //ENTRADA DE SOBRE VENTA DE RSI

rsi= ta.rsi(close,per_Rsi)//guardo el rsi con los paramentros anteriores en una variable

//logica

MayorPromedio = Promedio + 0.800

plot(MayorPromedio, color = color.green)

Venta = bodyPercent > 80 and VelaDeFuerza > Promedio * 2 and close < close[1]

Compra = bodyPercent > 80 and VelaDeFuerza > Promedio * 2 and close > close[1]

precioVenta = Venta? close : na

precioCompra = Compra? close : na

tp1 = 0.00

sl = 0.00

tp1 := 0.003

sl := 0.010

TP1short = precioVenta - (precioVenta * tp1)

Slshort = precioVenta + (precioVenta * sl)

TP1long = precioCompra + (precioCompra * tp1)

SLlong = precioCompra - (precioCompra * sl)

name1 = "tp1"

name2 = "tp2"

name3= "SL"

if ( precioVenta )

strategy.entry("short", strategy.short , comment = "Sell SL: " + str.tostring(Slshort, "0.000") + " TP1: " + str.tostring(TP1short,"0.000") )

strategy.exit("exit" , "short", stop = Slshort , limit = TP1short ,qty_percent = 100 )

if ( precioCompra )

strategy.entry("long", strategy.long , comment = "Buy SL: " + str.tostring(SLlong, "0.000") + " TP1: " + str.tostring(TP1long,"0.000") )

strategy.exit("exit" , "long", stop = SLlong , limit = TP1long ,qty_percent = 100 )