Stratégie de rupture de canal adaptative

Aperçu

La stratégie de rupture de canal adaptative (Adaptive Channel Breakout Strategy) est une stratégie de tendance qui suit les canaux de prix du marché. Elle détermine les canaux de prix en calculant les prix les plus élevés et les plus bas d’un cycle donné et émet des signaux de transaction lorsque les prix franchissent les canaux.

L’avantage de cette stratégie est qu’elle peut s’adapter automatiquement aux changements du marché, filtrer le bruit en élargissant les canaux et générer des signaux de transaction lorsque la tendance est claire. Cependant, il existe également un risque de poursuite des hauts et des bas. Par l’optimisation des paramètres, les transactions inutiles peuvent être réduites et les taux de profit augmentés.

Principe de stratégie

Cette stratégie est basée sur la théorie des ruptures de canaux. Elle calcule simultanément les prix les plus élevés et les plus bas de deux groupes de cycles différents (longueur d’entrée et de sortie) pour former des canaux. Un signal est émis lorsque le prix dépasse le canal.

En particulier, la stratégie calcule d’abord le prix le plus élevé et le prix le plus bas de 20 cycles (longueur d’entrée en bourse) pour former un canal de prix. Ensuite, elle calcule le prix le plus élevé et le prix le plus bas de 10 cycles (longueur de sortie en bourse).

La stratégie envoie un signal de transaction lorsque le prix franchit le canal, ce qui indique que la tendance est en train de se former. En même temps, le stop loss line s’ajuste au changement de prix, afin de bloquer les bénéfices et d’éviter les pertes.

Avantages stratégiques

- Adaptation automatique aux changements du marché. Les canaux de la stratégie s’adaptent automatiquement en fonction des prix les plus récents, en élargissant la portée des canaux au début d’une tendance pour filtrer le bruit.

- La rupture forte. Il est préférable d’entrer dans le marché uniquement lorsque le niveau le plus élevé est en train de franchir la barre supérieure ou lorsque le niveau le plus bas est en train de franchir la barre inférieure.

- Le mécanisme de contrôle des risques adopte une ligne de stop-loss calculée à différents cycles, permettant de verrouiller les profits de manière flexible et d’éviter l’expansion des pertes.

- Les stratégies sont simples et faciles à mettre en œuvre. Il suffit de deux paramètres, les données de test sont faciles à obtenir et conviennent aux transactions quantifiées.

Analyse des risques

La stratégie présente principalement les risques suivants:

- Risque de chasse-haut et de chasse-bas. Lorsque la portée du canal est trop grande, il existe un risque de chasse-haut et de chasse-bas. Les paramètres d’optimisation peuvent réduire les transactions inutiles.

- Risque d’arrêt des pertes. La ligne d’arrêt à cycle fixe peut être trop rigide. L’arrêt ATR adaptatif peut être envisagé.

- Risque d’une fréquence de transaction trop élevée. Une mauvaise configuration des paramètres peut entraîner une fréquence de transaction trop élevée.

- Risque d’anomalie du marché. Cette stratégie est basée sur des données historiques pour juger des tendances futures et peut être inefficace ou perdante en cas de changement majeur du marché.

Optimisation de la stratégie

La stratégie a également la possibilité d’optimiser:

- Les indicateurs de tendance tels que l’EMA ou le MACD peuvent être introduits en combinaison avec les signaux de filtrage des indicateurs de tendance. Ils ne sont autorisés que si la direction de la tendance correspond à la direction de la rupture du canal.

- L’introduction d’un stop-loss ATR adaptatif. Un stop-loss adaptatif calculé à l’aide de l’amplitude réelle moyenne permet de mieux contrôler les pertes individuelles.

- Les combinaisons d’optimisation des paramètres peuvent être identifiées par des tests de combinaisons supplémentaires, ce qui améliore encore la rentabilité de la stratégie.

- La combinaison des techniques d’apprentissage automatique et de génération de paramètres dynamiques à l’aide de réseaux neuronaux ou d’algorithmes génétiques rend la stratégie plus robuste.

Résumer

L’idée générale de la stratégie de rupture de canal auto-adaptative est claire et a une forte viabilité. Elle est capable de suivre automatiquement les changements du marché et de générer des signaux de transaction lorsque des tendances se forment.

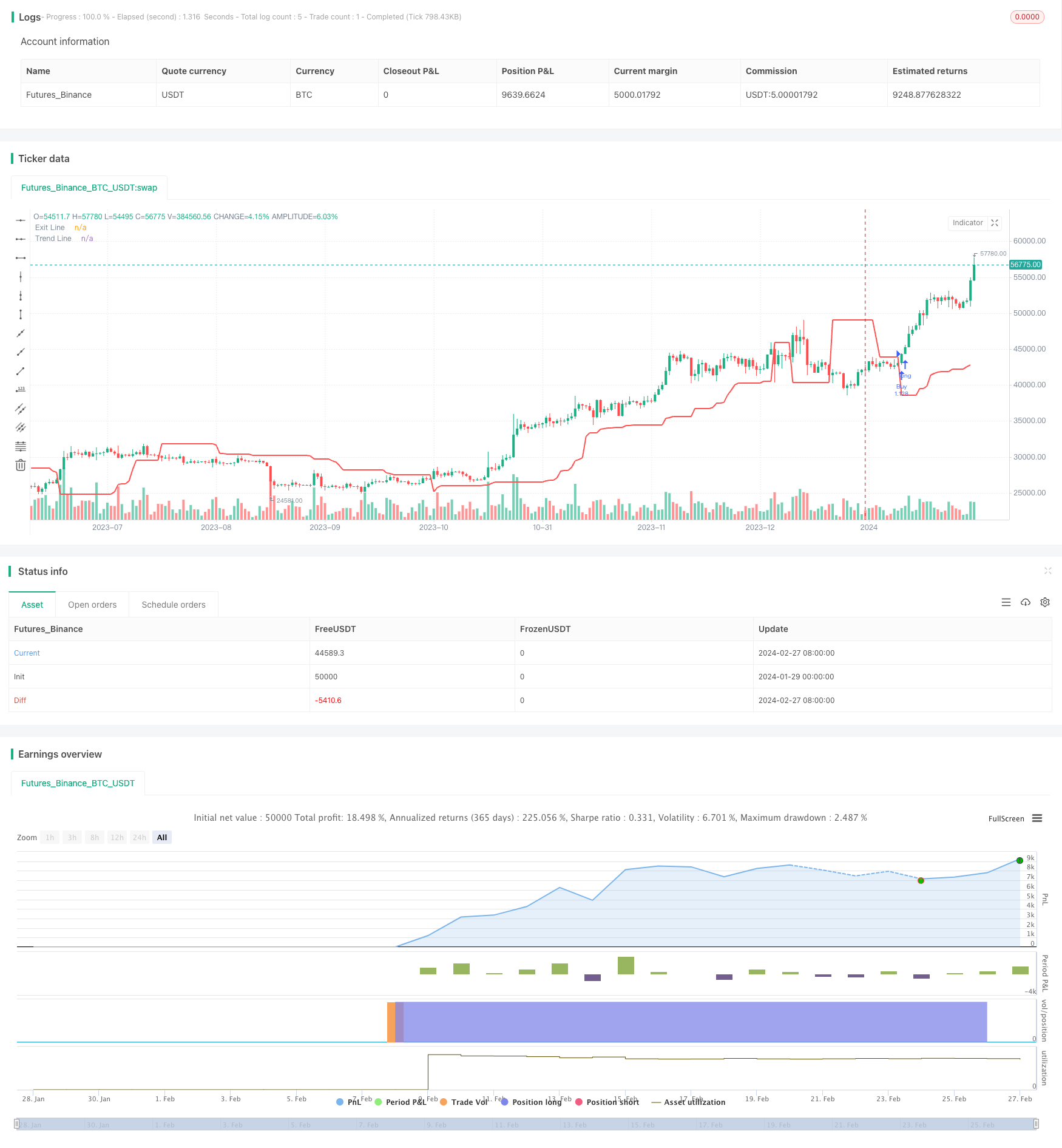

/*backtest

start: 2024-01-29 00:00:00

end: 2024-02-28 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Turtle Trade Channels Strategy", shorttitle="TTCS", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

length = input(20,"Entry Length", minval=1)

len2=input(10, "Exit Length", minval=1)

lower = lowest(length)

upper = highest(length)

up=highest(high,length)

down=lowest(low,length)

sup=highest(high,len2)

sdown=lowest(low,len2)

K1=barssince(high>=up[1])<=barssince(low<=down[1]) ? down : up

K2=iff(barssince(high>=up[1])<=barssince(low<=down[1]),sdown,sup)

K3=iff(close>K1,down,na)

K4=iff(close<K1,up,na)

buySignal=high==upper[1] or crossover(high,upper[1])

sellSignal = low==lower[1] or crossover(lower[1],low)

buyExit=low==sdown[1] or crossover(sdown[1],low)

sellExit = high==sup[1] or crossover(high,sup[1])

strategy.entry("Buy", strategy.long, when = buySignal and barssince(buySignal) < barssince(sellSignal[1]))

strategy.entry("Sell", strategy.short, when = sellSignal and barssince(sellSignal) < barssince(buySignal[1]))

strategy.exit("Buy Exit", from_entry = "Buy", when = buyExit and barssince(buyExit) < barssince(sellExit[1]))

strategy.exit("Sell Exit", from_entry = "Sell", when = sellExit and barssince(sellExit) < barssince(buyExit[1]))

plot(K1, title="Trend Line", color=color.red, linewidth=2)

e=plot(K2, title="Exit Line", color=color.blue, linewidth=1, style=6)