Stratégie de trading basée sur le croisement de la double moyenne mobile

Aperçu

La stratégie de croisement de la moyenne mobile est une stratégie de négociation basée sur le croisement de deux moyennes mobiles. Cette stratégie utilise une moyenne mobile rapide (mobile rapide) et une moyenne mobile lente (mobile lente) pour capturer les changements de mouvement du marché.

Principe de stratégie

Le principe central de cette stratégie est d’utiliser les moyennes mobiles indicielles de deux périodes différentes (EMA) pour juger de la tendance et de la dynamique du marché. Les étapes sont les suivantes:

- Calculer l’EMA rapide (dans le cas présent, 9 jours) et l’EMA lente (dans le cas présent, 21 jours).

- Un signal de commutation est généré lorsque l’EMA rapide traverse l’EMA lente du côté inférieur; inversement, un signal de commutation est généré lorsque l’EMA rapide traverse l’EMA lente du côté supérieur.

- Afin de confirmer la continuité de la tendance, la stratégie a également mis en place des conditions de détention: lors d’un placement plus long, il est demandé que l’EMA rapide soit supérieure à l’EMA lente et que le prix de clôture soit supérieur à l’EMA rapide; lors d’un placement à court terme, il est demandé que l’EMA rapide soit inférieure à l’EMA lente et que le prix de clôture soit inférieur à l’EMA rapide.

- Afin de contrôler le risque, la stratégie utilise la plage de fluctuation réelle moyenne (ATR) pour juger de la volatilité du marché. La stratégie n’ouvre pas de nouvelle position lorsque la différence entre l’EMA rapide et l’EMA lente est inférieure à l’ATR.

- La stratégie impose un arrêt de la perte (%) et un arrêt de l’épargne (%) simultanément, et le contrôle du risque est effectué en pourcentage fixe.

Grâce aux principes ci-dessus, la stratégie permet de prendre des décisions de négociation en fonction des tendances et des changements de dynamique du marché, tout en tenant compte de facteurs tels que la continuité des tendances, la volatilité du marché et la maîtrise des risques.

Analyse des avantages

Les avantages de la stratégie de croisement linéaire de masse sont les suivants:

- Suivi des tendances: en croisant les courbes de vitesse, la stratégie capte en temps opportun les changements de tendances du marché et s’adapte aux différentes conditions du marché.

- Simple et facile à utiliser: la logique de la stratégie est claire, dépend uniquement du prix et de l’indicateur de la moyenne, facile à comprendre et à mettre en œuvre.

- Contrôle des risques: la stratégie définit des arrêts de perte et des arrêts de rupture pour contrôler le seuil de risque d’une transaction en un pourcentage fixe.

- Confirmation de la tendance: la stratégie prend en compte non seulement les croisements de la ligne moyenne, mais introduit également des conditions de continuité de la tendance pour assurer la continuité de la tendance lors de l’ouverture de la position.

- Filtrage de la volatilité: en comparant la différence de la ligne moyenne et l’ATR, la stratégie permet d’éviter de prendre des positions lorsque les fluctuations du marché sont moindres, ce qui réduit la fréquence des transactions et le risque.

Analyse des risques

Malgré les avantages qu’offre la stratégie de croisement linéaire de masse, elle comporte certains risques:

- Risque de retard: la moyenne est un indicateur de retard qui peut être signalée après un renversement de tendance, entraînant la perte du meilleur moment d’entrée ou la survenue d’un retrait plus important.

- Risque de marché oscillant: dans un marché oscillant, les courbes de vitesse peuvent se croiser fréquemment, générant de multiples faux signaux, entraînant des transactions fréquentes et des pertes.

- Risque paramétrique: la performance d’une stratégie dépend de la période de la moyenne et de la configuration du stop loss. Des paramètres différents peuvent entraîner des résultats différents.

- Risque de l’échine noire: la stratégie est basée sur des données historiques et peut ne pas être en mesure de faire face à des événements extrêmes ou à des fluctuations inhabituelles du marché, entraînant des pertes importantes.

Pour faire face à ces risques, il est possible d’envisager les mesures suivantes:

- En combinaison avec d’autres indicateurs ou signaux, tels que le comportement des prix, le volume des transactions, etc., pour améliorer la fiabilité du signal.

- Introduire des mécanismes de filtrage tels que ATR ou ADX dans les marchés oscillants pour éviter les transactions fréquentes.

- Optimiser et tester les paramètres en choisissant une combinaison de paramètres dont la performance historique est stable.

- Mettre en place des mesures de contrôle des risques raisonnables, telles que la gestion des positions, la clôture globale des pertes, etc., pour faire face à des situations de marché extrêmes.

Direction d’optimisation

Afin d’améliorer encore la performance de la stratégie de croisement linéaire de la dynamique, les orientations d’optimisation suivantes peuvent être envisagées:

- Optimisation des paramètres dynamiques: Adaptation du cycle moyen et des paramètres stop-loss en fonction de la dynamique des conditions du marché, afin de s’adapter à différents rythmes et fluctuations du marché. Cela améliore l’adaptabilité et la stabilité de la stratégie.

- Analyse multi-temps: les signaux homogènes de différents temps, tels que le jour et l’heure, sont combinés pour obtenir une meilleure compréhension des tendances et pour répartir les positions en fonction de l’intensité du signal sur les différents temps.

- Intégrer d’autres indicateurs techniques: introduire d’autres indicateurs techniques, tels que MACD, RSI, etc., afin de fournir plus de vérification des signaux de négociation et d’améliorer la fiabilité des signaux.

- Optimisation de la gestion des risques: utilisation de méthodes de gestion des risques plus avancées, telles que la formule de Kelly ou la gestion dynamique des positions, pour optimiser la disposition des fonds et contrôler le risque de retrait.

- Optimisation de l’apprentissage automatique: l’application d’algorithmes d’apprentissage automatique, tels que des algorithmes génétiques ou des réseaux neuronaux, pour optimiser les paramètres et la logique de la stratégie, la recherche des combinaisons de paramètres et des règles de négociation optimales.

Grâce à ces orientations d’optimisation, la stratégie de croisement de la dynamique uniforme peut améliorer l’adaptabilité, la stabilité et le potentiel de gain, en maintenant les avantages d’origine et mieux répondre aux défis des différents environnements de marché.

Résumer

La stratégie de croisement de courbe dynamique est une stratégie de négociation simple et efficace qui permet de capturer les tendances et les changements de dynamique du marché par des croisements de courbe dynamiques rapides et lents. La stratégie présente les avantages du suivi de la tendance, de la simplicité d’utilisation et du contrôle du risque, tout en tenant compte de la continuité de la tendance et de la volatilité du marché. Cependant, la stratégie est également confrontée à des défis tels que le risque de retard, le risque de marché oscillant, le risque de paramètres et le risque d’acier noir.

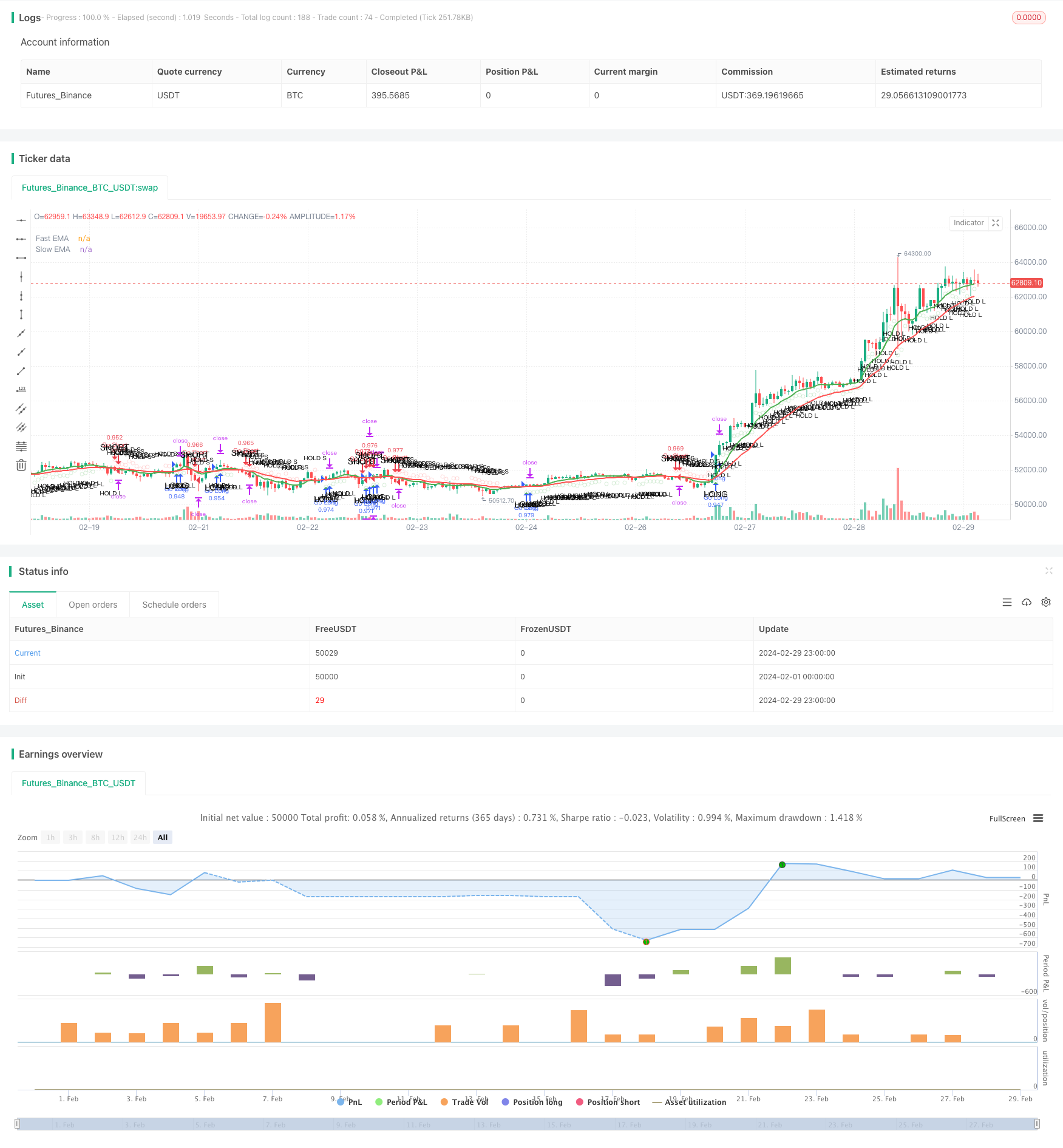

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Enhanced Momentum Bot", shorttitle="EMB", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// Define the Exponential Moving Averages (EMA)

fastEMA = ema(close, 9)

slowEMA = ema(close, 21)

// Plot EMAs for trend visualization

plot(fastEMA, color=color.green, title="Fast EMA", linewidth=2)

plot(slowEMA, color=color.red, title="Slow EMA", linewidth=2)

// Entry Conditions

longCondition = crossover(fastEMA, slowEMA)

shortCondition = crossunder(fastEMA, slowEMA)

// Define conditions for holding or not entering

// Pseudo-conditions to illustrate logic - Adjust according to strategy specifics

holdLongCondition = fastEMA > slowEMA and close > fastEMA

holdShortCondition = fastEMA < slowEMA and close < fastEMA

dontEnterCondition = abs(fastEMA - slowEMA) < atr(14) // Using ATR as a measure of volatility

// Signal plotting for clarity

plotshape(series=longCondition, title="Long Entry", location=location.belowbar, color=color.green, style=shape.triangleup, text="LONG")

plotshape(series=shortCondition, title="Short Entry", location=location.abovebar, color=color.red, style=shape.triangledown, text="SHORT")

// Hold signals - less emphasized

plotshape(series=holdLongCondition, title="Hold Long", location=location.belowbar, color=color.new(color.green, 80), style=shape.circle, text="HOLD L", size=size.tiny)

plotshape(series=holdShortCondition, title="Hold Short", location=location.abovebar, color=color.new(color.red, 80), style=shape.circle, text="HOLD S", size=size.tiny)

// Don't Enter - caution signal

plotshape(series=dontEnterCondition, title="Don't Enter", location=location.absolute, color=color.blue, style=shape.xcross, text="WAIT")

// Define Stop Loss and Take Profit as a percentage of the entry price

stopLossPercent = 0.01 // 1%

takeProfitPercent = 0.02 // 2%

// Execute Trade on Conditions

if (longCondition)

strategy.entry("Go Long", strategy.long)

strategy.exit("Close Long", "Go Long", loss=stopLossPercent * close, profit=takeProfitPercent * close)

if (shortCondition)

strategy.entry("Go Short", strategy.short)

strategy.exit("Close Short", "Go Short", loss=stopLossPercent * close, profit=takeProfitPercent * close)