Stratégie de suivi des tendances sur 1 heure basée sur le RSI et la double moyenne mobile

Aperçu

La stratégie utilise l’indice de force relative (RSI) et les deux moyennes mobiles simples (SMA) comme indicateurs principaux pour générer des signaux de multiples et de vaisseaux blancs dans un délai d’une heure. En assouplissant les paramètres conditionnels du RSI et du SMA, la fréquence de déclenchement des signaux est augmentée.

Les principales idées de la stratégie sont les suivantes:

- L’indicateur RSI est utilisé pour identifier les situations potentielles de survente et de survente, comme signaux de survente et de sous-vente respectivement.

- Utilisez un croisement de SMA rapide et SMA lente pour juger d’une tendance potentielle à la hausse (forks en or) et à la baisse (forks morts).

- Lorsque le RSI et le SMA satisfont à la fois à des conditions de survente ou de dépréciation, la position est créée dans la direction correspondante.

- L’indicateur ATR est utilisé pour calculer les stop-loss et les stop-loss dynamiques, afin de contrôler le risque de chaque transaction.

- Le changement de couleur de fond du graphique permet de visualiser le déclenchement des signaux stratégiques pour faciliter le démarrage et la compréhension de la logique stratégique.

Principe de stratégie

- Indicateur RSI: lorsque le RSI est inférieur à 50, cela indique que le marché est probablement en survente et que le prix a le potentiel de monter, ce qui déclenche un signal plus; lorsque le RSI est supérieur à 50, cela indique que le marché est probablement en survente et que le prix a le potentiel de baisser, ce qui déclenche un signal plus.

- Le croisement bi-égal: lorsque le SMA rapide traverse le SMA lent, le crochet est déclenché, indiquant une tendance à la hausse potentielle, et déclenche un signal de multiplication; lorsque le SMA rapide traverse le SMA lent, le crochet est déclenché, indiquant une tendance à la baisse potentielle, et déclenche un signal de blanchiment.

- Conditions d’ouverture: les positions sont ouvertes uniquement lorsque le RSI et la courbe de la paire satisfont à la fois aux conditions de survente ou de dépréciation, afin d’améliorer la fiabilité du signal.

- Gestion des risques: le stop et le stop sont calculés à l’aide de l’indicateur ATR. Le stop est fixé à 1,5 fois le prix d’ouverture plus/moins l’ATR et le stop est fixé à 1 fois le prix d’ouverture plus/moins l’ATR.

Avantages stratégiques

- Adaptabilité: en assouplissant les conditions du RSI et de la BH, la stratégie peut s’adapter à différentes conditions de marché dans un délai d’une heure, capturant ainsi plus d’opportunités de trading.

- Gestion des risques: l’indicateur ATR permet de définir de manière dynamique les points d’arrêt et de perte, en s’adaptant de manière flexible aux fluctuations du marché et en contrôlant efficacement la marge de risque de chaque transaction.

- Simple et facile à utiliser: la logique de la stratégie est claire, les indicateurs utilisés sont simples et faciles à comprendre et à mettre en œuvre.

- Aide visuelle: affichage intuitif des signaux de stratégie par changement de couleur de fond du graphique pour faciliter le démarrage et l’optimisation.

Risque stratégique

- Travail fréquent: En raison de l’assouplissement des paramètres de RSI et de la ligne de symétrie, la stratégie peut générer des signaux de négociation plus fréquents, ce qui entraîne une augmentation des coûts de négociation et affecte les bénéfices globaux.

- Marché de rattrapage: Dans les marchés de rattrapage moins volatiles, le RSI et la courbe de la paire peuvent générer de fréquents faux signaux, ce qui entraîne une mauvaise performance de la stratégie.

- Absence de tendance: la stratégie s’appuie principalement sur le RSI et le cours de la paire pour juger de la tendance, mais dans certains cas, le marché peut ne pas avoir de caractéristiques de tendance évidentes, ce qui entraîne l’inefficacité du signal de la stratégie.

- Sensitivité des paramètres: la performance d’une stratégie peut être sensible aux paramètres de paramètres d’indicateurs tels que le RSI, le SMA et l’ATR, et différentes combinaisons de paramètres peuvent entraîner une grande variation de la performance de la stratégie.

Orientation de l’optimisation de la stratégie

- Optimisation des paramètres: optimisation des paramètres d’indicateurs tels que le RSI, le SMA et l’ATR pour trouver la combinaison de paramètres qui fonctionne le mieux sur les données historiques et améliorer la stabilité et la fiabilité de la stratégie.

- Filtrage des signaux: introduction d’autres indicateurs techniques ou d’indicateurs de l’humeur du marché, pour une deuxième confirmation des signaux générés par le RSI et la courbe de la courbe de la courbe de la courbe de la courbe de la courbe de la courbe de la courbe de la courbe de la courbe de la courbe de la courbe de la courbe de la courbe de la courbe de la courbe de la courbe de la courbe de la courbe.

- Ajustement de poids dynamique: Ajustez dynamiquement le poids du RSI et du signal bi-médian en fonction de la force de la tendance du marché, en donnant un poids plus élevé lorsque la tendance est évidente, en réduisant le poids dans le marché de la liquidation et en améliorant l’adaptabilité de la stratégie.

- Optimisation des stop-loss: Optimisation des multiples ATR pour trouver le meilleur ratio de stop-loss et augmenter les gains après ajustement du risque de la stratégie. En même temps, il est possible d’envisager d’introduire d’autres méthodes de stop-loss, telles que les stop-loss basés sur les points de support / résistance, ou les stop-loss basés sur le temps.

- Analyse de plusieurs fuseaux horaires: les signaux d’autres fuseaux horaires (par exemple, 4 heures, jour, etc.) sont combinés pour filtrer et confirmer les signaux d’une heure, ce qui améliore la fiabilité du signal.

Résumer

La stratégie crée des signaux de suivi de tendance dans un délai d’une heure en combinant deux indicateurs techniques simples et faciles à utiliser, le RSI et la bi-égalisation, tout en utilisant l’indicateur ATR pour gérer les risques dynamiques. La logique de la stratégie est claire, facile à comprendre et à mettre en œuvre, adaptée à l’apprentissage et à l’utilisation des débutants. Cependant, la stratégie présente également des risques potentiels, tels que des transactions fréquentes, une mauvaise performance du marché, un manque de tendance, etc.

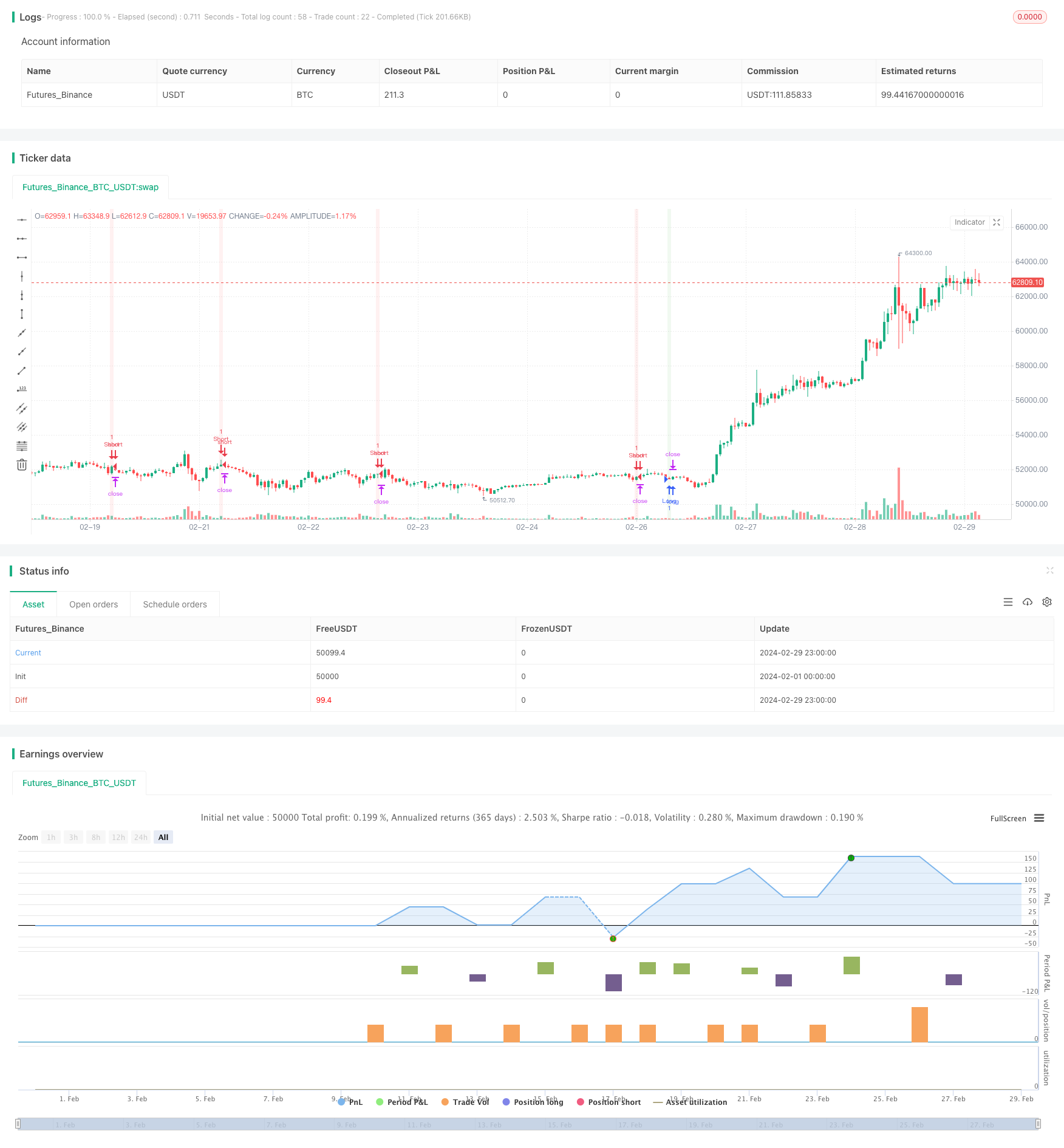

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Debugged 1H Strategy with Liberal Conditions", shorttitle="1H Debug", overlay=true, pyramiding=0)

// Parameters

rsiLength = input.int(14, title="RSI Length")

rsiLevel = input.int(50, title="RSI Entry Level") // More likely to be met than the previous 70

fastLength = input.int(10, title="Fast MA Length")

slowLength = input.int(21, title="Slow MA Length")

atrLength = input.int(14, title="ATR Length")

atrMultiplier = input.float(1.5, title="ATR Multiplier for SL")

riskRewardMultiplier = input.float(2, title="Risk/Reward Multiplier")

// Indicators

rsi = ta.rsi(close, rsiLength)

fastMA = ta.sma(close, fastLength)

slowMA = ta.sma(close, slowLength)

atr = ta.atr(atrLength)

// Trades

longCondition = ta.crossover(fastMA, slowMA) and rsi < rsiLevel

shortCondition = ta.crossunder(fastMA, slowMA) and rsi > rsiLevel

// Entry and Exit Logic

if (longCondition)

strategy.entry("Long", strategy.long)

strategy.exit("Exit Long", "Long", profit=atrMultiplier * atr, loss=atr)

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit("Exit Short", "Short", profit=atrMultiplier * atr, loss=atr)

// Debugging: Visualize when conditions are met

bgcolor(longCondition ? color.new(color.green, 90) : na)

bgcolor(shortCondition ? color.new(color.red, 90) : na)