Stratégie de seuil dynamique adaptative basée sur des données de séries chronologiques

Aperçu

Cette stratégie consiste à utiliser toutes les informations contenues dans les données de valeur nette pour ajuster dynamiquement le facteur de fluctuation de l’EMA en calculant la complexité de la variation de la valeur nette afin d’obtenir une fluctuation dynamique. Lorsque le prix dépasse la trajectoire, il ouvre plus de positions et dépasse la trajectoire.

Principe de stratégie

- Calculer le rapport d’efficacité des données de valeur nette (ER), c’est-à-dire le rapport entre la variation de la valeur nette et la variation totale. Plus la valeur ER est petite, plus la variation de la valeur nette est stable; plus la valeur ER est grande, plus la variation de la valeur nette est violente.

- En prenant ER comme facteur d’aplatissement alpha de la fonction pine_ema, on calcule dynamiquement la moyenne et la déviance absolue de la valeur nette de l’EMA.

- On ajoute la moyenne de l’EMA à la déviance absolue et on obtient la dynamique des variations.

- La valeur nette actuelle est plus élevée si elle atteint un niveau supérieur et plus basse si elle atteint un niveau inférieur.

Avantages stratégiques

- L’utilisation de toutes les informations contenues dans les données de séquences de temps de valeur nette, sans paramètres et sans optimisation, est simple et naturelle.

- Il est possible d’ajuster le facteur de fluctuation de l’EMA en calculant dynamiquement l’ER pour s’adapter à la complexité des variations de la valeur nette et de répondre de manière flexible aux variations du marché.

- Par rapport aux EMA traditionnels à paramètres fixes, les EMA dynamiques permettent de réduire efficacement le nombre de transactions et le temps de détention, ainsi que les coûts et les risques de transaction.

- La stratégie peut réduire le retrait maximal de 2 à 3 fois par rapport à l’achat et à la détention, ou augmenter le rendement de 2 à 3 fois par rapport au même retrait.

- Il est possible d’appliquer facilement une combinaison de plusieurs stratégies pour réaliser l’objectif d’une stratégie de commutation automatique.

Risque stratégique

- Cette stratégie est basée sur des données de séquence temporelle de la valeur nette et peut être plus lente à déclencher une levée de position, ce qui affecte les bénéfices en cas d’inversion radicale de la tendance des prix.

- Bien que la stratégie puisse être adaptée à des paramètres spécifiques, il reste encore à explorer sa capacité à s’adapter à des situations extrêmes.

- La stratégie est actuellement principalement destinée aux situations de surmenage, mais des améliorations sont nécessaires pour les situations de surmenage.

- Dans la pratique, cette stratégie impose des exigences de qualité élevées pour la sélection des objectifs, nécessitant la sélection d’objectifs à long terme.

Orientation de l’optimisation de la stratégie

- On peut envisager d’optimiser davantage la méthode de calcul de l’ER, en introduisant davantage d’indicateurs qui reflètent les caractéristiques de la variation de la valeur nette, afin d’améliorer la solidité et l’efficacité de l’ER.

- Il est possible de préciser davantage les conditions d’ouverture des positions blanches, par exemple en envisageant d’inclure des stop-loss mobiles, des stop-loss en pourcentage, etc., afin d’améliorer la rentabilité et la résistance au risque de la stratégie.

- Il est possible d’optimiser les paramètres et d’adapter les stratégies aux différents paramètres et environnements du marché, ce qui améliore l’universalité de la stratégie.

- Cette stratégie peut être combinée avec d’autres stratégies (comme le suivi des tendances, la régression des valeurs moyennes, etc.) pour tirer parti des avantages des différentes stratégies et améliorer la stabilité et la rentabilité du portefeuille.

Résumer

La stratégie utilise pleinement l’information contenue dans les données de séquence de temps nette, ne nécessite pas de paramètres excessifs de configuration et d’optimisation, la méthode est simple et naturelle, elle peut répondre de manière flexible aux changements du marché, contrôler efficacement les retraits. Cependant, la stratégie doit encore être examinée plus en détail pour l’adaptation aux situations extrêmes.

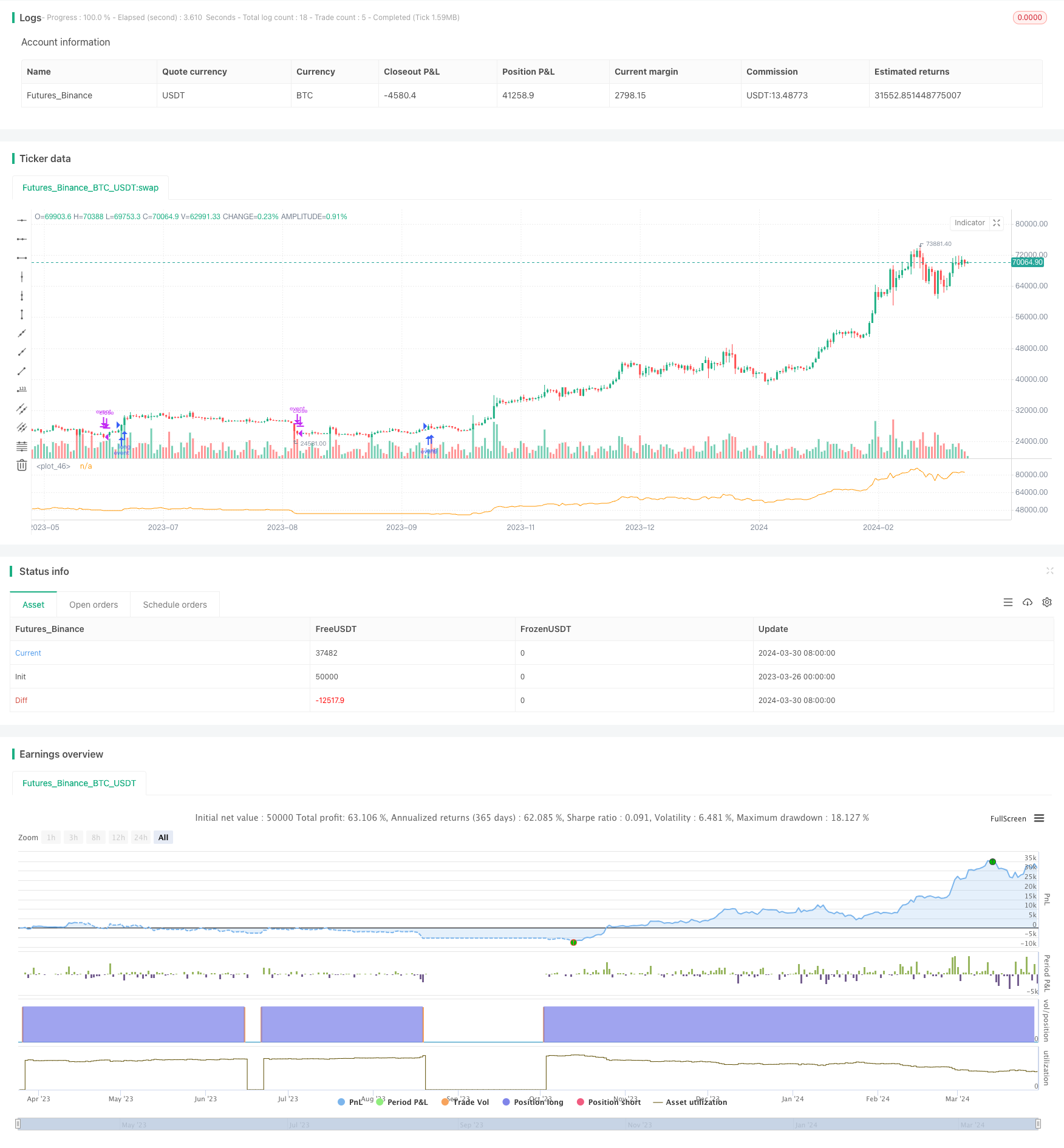

/*backtest

start: 2023-03-26 00:00:00

end: 2024-03-31 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy('Equity control', 'EC')

// study('Exponential bands', 'EB', overlay = true)

er(src) =>

var start = src

var total = 0.0

total += abs(src - nz(src[1], src))

net = abs(src - start )

net / total

pine_ema(src, alpha) =>

mean = 0.0

dev = 0.0

mean := na(mean[1]) ? src : (1 - alpha) * mean[1] + alpha * src

dev := na(dev [1]) ? 0 : (1 - alpha) * dev [1] + alpha * abs(src - mean)

[mean, dev]

src = input(close)

a = er (src )

[mean, dev] = pine_ema(src, a)

dev_lower = mean - dev

dev_upper = mean + dev

// plot(dev_lower, 'lower deviation', color.silver, 2, plot.style_stepline)

// plot(mean , 'basis' , color.purple, 1, plot.style_stepline)

// plot(dev_upper, 'upper deviation', color.silver, 2, plot.style_stepline)

if src > dev_upper

strategy.entry('event', true, comment = 'on')

if src < dev_lower

strategy.close('event', comment = 'off')

plot(strategy.equity)

//bigDope