Aperçu

Le système d’analyse de la dynamique et de la stratégie des oscillations aléatoires multiples est une stratégie de négociation quantitative basée sur des indicateurs aléatoires multiples et une analyse de la dynamique. La stratégie utilise des lignes d’indicateurs aléatoires aléatoires de 8 paramètres différents pour juger de la tendance et de la dynamique du marché en analysant la position relative et la tendance entre ces lignes d’indicateurs. L’idée centrale de la stratégie est que lorsque toutes les lignes d’indicateurs sont disposées dans un certain ordre, indiquant que le marché a une forte tendance à la hausse ou à la baisse, des transactions à plusieurs têtes ou à vide sont effectuées.

Principe de stratégie

Le principe central de cette stratégie est d’utiliser plusieurs indicateurs de choc aléatoires pour analyser la dynamique et les tendances du marché.

- Calculer 8 lignes d’indicateurs de vibration aléatoires ((k1 à k8), chacune avec un paramètre différent.

- Toutes les lignes d’indicateurs sont calculées sur la base de HLC3 (valeur moyenne des prix les plus élevés, les plus bas et les prix de clôture).

- Chaque ligne d’indicateur est traitée avec un doublement de la moyenne mobile simple (SMA) et de l’EMA (EMA).

- Les stratégies permettent de juger des tendances du marché en comparant les relations de position des lignes d’indicateurs adjacentes:

- Si k1 est égal à k2 est égal à k3 est égal à k4 est égal à k5 est égal à k6 est égal à k7 est égal à k8 est égal à k8.[1] déclenche le signal multiconducteur.

- lorsque k1 < k2 < k3 < k4 < k5 < k6 < k7 < k8 < k8[1] déclenche le signal de tête vide.

- Les stratégies comportent également des lignes horizontales de surachat (80) et de survente (20), ainsi qu’une ligne horizontale intermédiaire (50) pour aider à juger de l’état du marché.

Avantages stratégiques

Fusion multi-indicateurs: en utilisant des indicateurs de choc aléatoires de 8 paramètres différents, la stratégie est capable de capturer pleinement les changements dynamiques de plusieurs périodes du marché, réduisant ainsi les faux signaux qu’un seul indicateur peut générer.

Capture de dynamique: la conception d’une stratégie permettant de capturer efficacement les tendances fortes du marché, en particulier dans les premiers stades de la tendance, aide à entrer plus tôt.

Aide à la prise de décision visuelle: la stratégie affiche les différentes lignes d’indicateurs dans différentes couleurs, reflétant intuitivement l’état du marché, aidant les traders à juger rapidement de l’évolution du marché.

Flexibilité: les paramètres de la stratégie sont ajustables et l’utilisateur peut l’optimiser en fonction des différents environnements de marché et variétés de transactions.

Gestion des risques: la stratégie fournit des moyens supplémentaires de contrôle des risques en définissant des lignes de niveau de survente.

Risque stratégique

Risque de sur-transaction: Dans un marché en turbulence, la stratégie peut générer des signaux de trading fréquents, entraînant une sur-transaction et un accroissement des coûts de transaction.

Légèreté: La stratégie peut être plus lente à réagir dans un mouvement de retournement rapide en raison de l’utilisation de multiples moyennes mobiles.

Risque de fausse rupture: au cours de la phase de liquidation horizontale, la stratégie peut confondre une légère fluctuation avec le début d’une tendance, ce qui entraîne des transactions erronées.

Sensitivité des paramètres: l’efficacité de la stratégie dépend fortement des paramètres, qui peuvent nécessiter des ajustements fréquents selon les environnements de marché.

Manque de mécanisme d’arrêt des pertes: le code ne définit pas explicitement les conditions d’arrêt des pertes, ce qui peut entraîner des pertes plus importantes en cas d’erreur de jugement.

Orientation de l’optimisation de la stratégie

L’introduction de paramètres d’adaptation: on peut envisager d’utiliser des algorithmes d’adaptation pour ajuster dynamiquement les paramètres de l’indicateur de choc aléatoire afin de s’adapter à différents environnements de marché.

Augmentation des conditions de filtrage: en combinaison avec d’autres indicateurs techniques (comme l’ATR, le RSI, etc.) comme conditions de filtrage auxiliaires, pour réduire les faux signaux.

Amélioration de la gestion des risques: ajout de mécanismes de stop-loss et d’arrêt, tels que l’arrêt dynamique basé sur l’ATR, pour protéger les bénéfices déjà réalisés et limiter les pertes potentielles.

Optimiser le timing de l’admission: il est possible d’envisager l’admission au moment où les lignes de mesure se croisent, plutôt que d’attendre que toutes les lignes de mesure soient parfaitement alignées, pour améliorer la rapidité de l’admission.

L’introduction de l’analyse du volume de transactions: la combinaison d’indicateurs de volume de transactions, la vérification de l’efficacité des tendances et l’amélioration de la fiabilité des signaux de négociation.

Augmentation du filtrage temporel: ajout d’une limite de fenêtre de temps de transaction pour éviter les périodes de forte volatilité ou de faible liquidité.

Gestion partielle des positions: Ajustez la taille des positions en fonction de l’intensité du signal et augmentez les positions en cas de signal plus fort.

Résumer

La stratégie de multiples chocs aléatoires et le système d’analyse de la dynamique est une méthode de trading quantitative innovante qui capture efficacement la dynamique et la tendance du marché en intégrant plusieurs indicateurs de chocs aléatoires. La stratégie est excellente dans les marchés où la tendance est claire et permet de détecter et de suivre les grandes tendances plus tôt. Cependant, la stratégie présente également des risques potentiels, tels que l’excès de trading et la sensibilité aux paramètres.

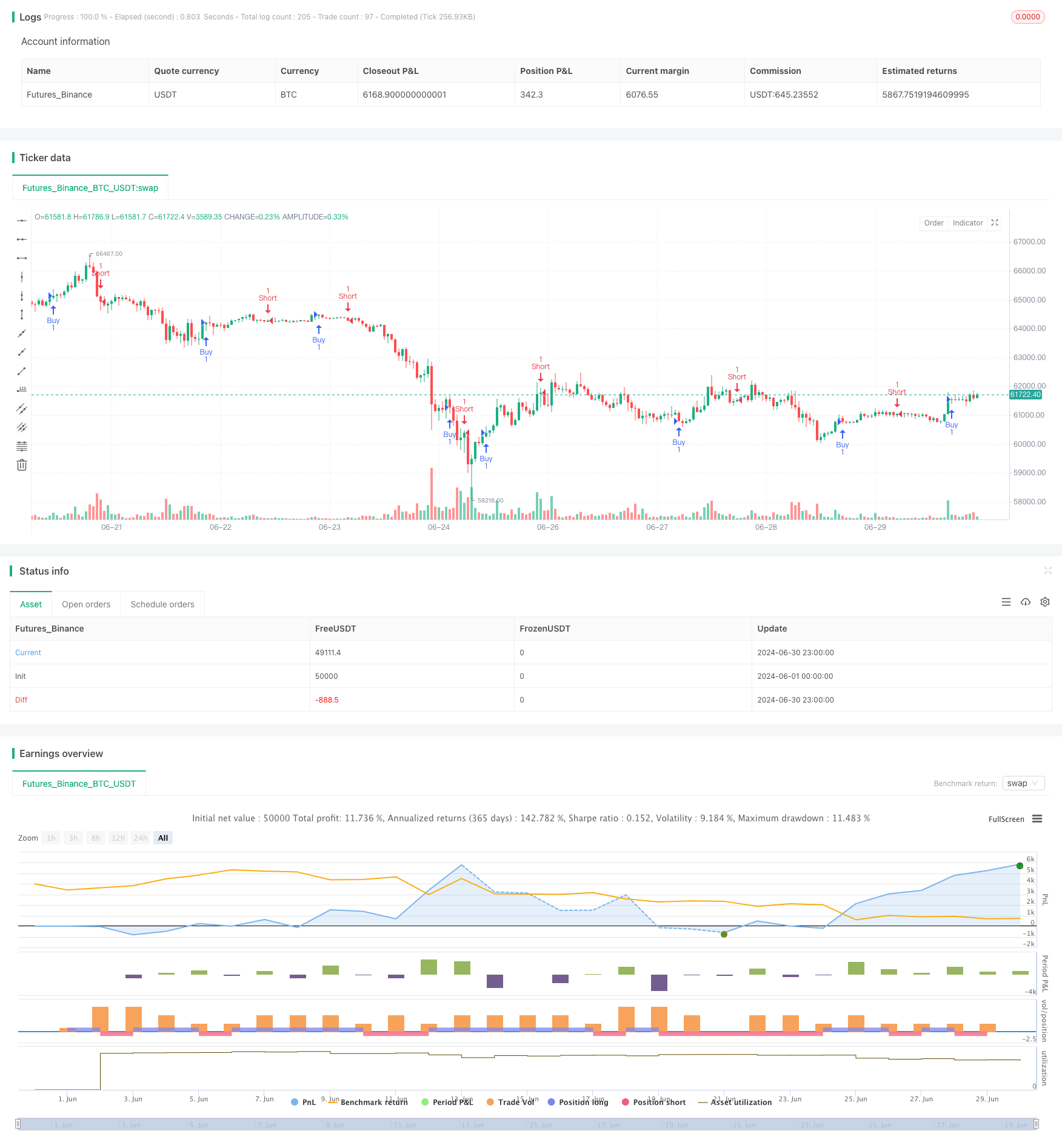

/*backtest

start: 2024-06-01 00:00:00

end: 2024-06-30 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Stochaholic Strategy", shorttitle="Stochaholic Strat", overlay=true)

// Indicator parameters

length = input.int(14, "Length")

// Source

src = hlc3

// Calculations for the Stochaholic indicator

k1 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 3), 3)

k2 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 4), 3)

k3 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 5), 3)

k4 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 6), 3)

k5 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 7), 3)

k6 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 8), 3)

k7 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 9), 3)

k8 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 10), 3)

// Plotting the Stochaholic lines

// plot(k1, linewidth=2, color=k1 >= k2 ? color.lime : color.red)

// plot(k2, linewidth=2, color=k2 >= k3 ? color.lime : color.red)

// plot(k3, linewidth=2, color=k3 >= k4 ? color.lime : color.red)

// plot(k4, linewidth=2, color=k4 >= k5 ? color.lime : color.red)

// plot(k5, linewidth=2, color=k5 >= k6 ? color.lime : color.red)

// plot(k6, linewidth=2, color=k6 >= k7 ? color.lime : color.red)

// plot(k7, linewidth=2, color=k7 >= k8 ? color.lime : color.red)

// plot(k8, linewidth=2, color=k8 >= k8[1] ? color.lime : color.red)

// Overbought and Oversold Levels

// hline(80, color=color.red, title="OB Level")

// hline(50, linewidth=1, title="Mid Level")

// hline(20, color=color.green, title="OS Level")

// Strategy logic

longCondition = (k1 >= k2 and k2 >= k3 and k3 >= k4 and k4 >= k5 and k5 >= k6 and k6 >= k7 and k7 >= k8 and k8 >= k8[1])

shortCondition = (k1 < k2 and k2 < k3 and k3 < k4 and k4 < k5 and k5 < k6 and k6 < k7 and k7 < k8 and k8 < k8[1])

if (longCondition)

strategy.entry("Buy", strategy.long)

if (shortCondition)

strategy.entry("Short", strategy.short)