Aperçu

La stratégie d’optimisation du double indicateur dynamique est un système de trading quantitatif qui combine une moyenne mobile et un indice de force relative (RSI). Cette stratégie permet au trader d’activer ou de désactiver de manière flexible deux sous-stratégies indépendantes pour s’adapter à différentes conditions de marché. La première sous-stratégie est basée sur la croisée des moyennes mobiles, tandis que la deuxième sous-stratégie utilise le niveau de sur-achat et de sur-vente du RSI pour générer des signaux de trading.

Principe de stratégie

La stratégie de croisement des moyennes mobiles (stratégie 1):

- Utilisez la longueur de la moyenne mobile définie par l’utilisateur, la source de données et le type de moyenne mobile simple (SMA ou moyenne mobile indicielle EMA).

- Un signal de multiplication est généré lorsque le prix traverse la moyenne mobile en dessous.

- Un signal de coupe est généré lorsque le prix franchit la moyenne mobile par le haut.

RSI stratégies (stratégie 2):

- Utilisez les paramètres RSI définis par l’utilisateur, y compris la longueur du RSI, les niveaux de survente et de survente.

- Le RSI génère un signal plus fort lorsqu’il traverse le niveau de survente.

- Le signal de shorting est généré lorsque le RSI traverse vers le bas à partir du niveau de survente.

Contrôle stratégique:

- Chaque stratégie dispose d’un commutateur d’activation/disactivation indépendant, permettant à l’utilisateur d’activer ou de désactiver sélectivement n’importe quelle stratégie.

- La logique de négociation et la génération de signaux ne sont exécutées que lorsque la stratégie correspondante est activée.

Avantages stratégiques

Flexibilité: permet aux utilisateurs d’activer ou de désactiver les stratégies en fonction des conditions du marché et des préférences personnelles, offrant une grande adaptabilité.

L’analyse multidimensionnelle, qui combine le suivi de la tendance (mobile average) et la dynamique (RSI), fournit une vision plus complète du marché.

Gestion des risques: en contrôlant chaque stratégie de manière indépendante, l’utilisateur peut mieux gérer l’ensemble des risques.

Personnalisabilité: un grand nombre de paramètres réglables par l’utilisateur permettent d’optimiser la stratégie en fonction des différents marchés et types d’actifs.

Retour visuel: les indicateurs clés tels que les moyennes mobiles, le RSI et les niveaux de survente et de survente sont représentés sur des graphiques pour une analyse en temps réel.

Risque stratégique

Indicateur en retard: les moyennes mobiles et le RSI sont des indicateurs en retard, ce qui peut générer des signaux de retard dans un marché en évolution rapide.

Faux signaux dans les marchés en tremblement de terre: Dans les marchés à discontinuité, la croisée des moyennes mobiles peut générer trop de faux signaux.

Risque extrême du RSI: dans une tendance forte, l’actif peut être sur-acheté ou sur-vendu pendant une longue période, ce qui entraîne un signal de reprise prématuré.

Sensitivité des paramètres: la performance de la stratégie est fortement dépendante des paramètres choisis, et une mauvaise configuration des paramètres peut entraîner des résultats sous-optimisés.

Manque de mécanisme de stop-loss: La stratégie actuelle n’a pas de logique de stop-loss claire, ce qui peut entraîner des pertes excessives dans des conditions défavorables.

Orientation de l’optimisation de la stratégie

Introduction de paramètres d’adaptation: mise au point d’un mécanisme permettant d’ajuster automatiquement la longueur de la moyenne mobile et la valeur limite du RSI en fonction de la volatilité du marché.

Ajout d’un filtre de tendance: avant d’exécuter le signal RSI, ajouter une logique de confirmation de tendance pour réduire le trading à contre-courant.

Gestion dynamique des positions: ajustement de la taille des transactions en fonction de la volatilité du marché et de l’intensité des signaux afin d’optimiser le rapport risque/rendement.

L’intégration d’analyses multi-temporelles: vérifier les signaux sur différentes périodes afin d’améliorer la précision des transactions.

Ajout d’une logique de stop-loss et d’arrêt: mise en place d’un mécanisme de stop-loss intelligent pour protéger les bénéfices et limiter les pertes potentielles.

Intégrer les coûts de transaction: intégrer les coûts de transaction dans la logique de génération de signaux afin de filtrer les transactions potentiellement peu rentables.

Développer des mécanismes de coordination stratégique: concevoir un moyen de coordonner intelligemment les signaux des deux stratégies, plutôt que de simplement fonctionner en parallèle.

Résumer

La stratégie d’optimisation de l’indicateur dynamique double présente une méthode de trading quantitative flexible et personnalisable pour saisir les opportunités du marché en combinant des indices de croisement des moyennes mobiles et du RSI. Sa conception modulaire permet aux traders d’activer la stratégie de manière sélective en fonction des conditions du marché, offrant un avantage d’adaptabilité significatif. Cependant, la stratégie est également confrontée à des défis tels que le retard de l’indicateur et la sensibilité aux paramètres inhérents.

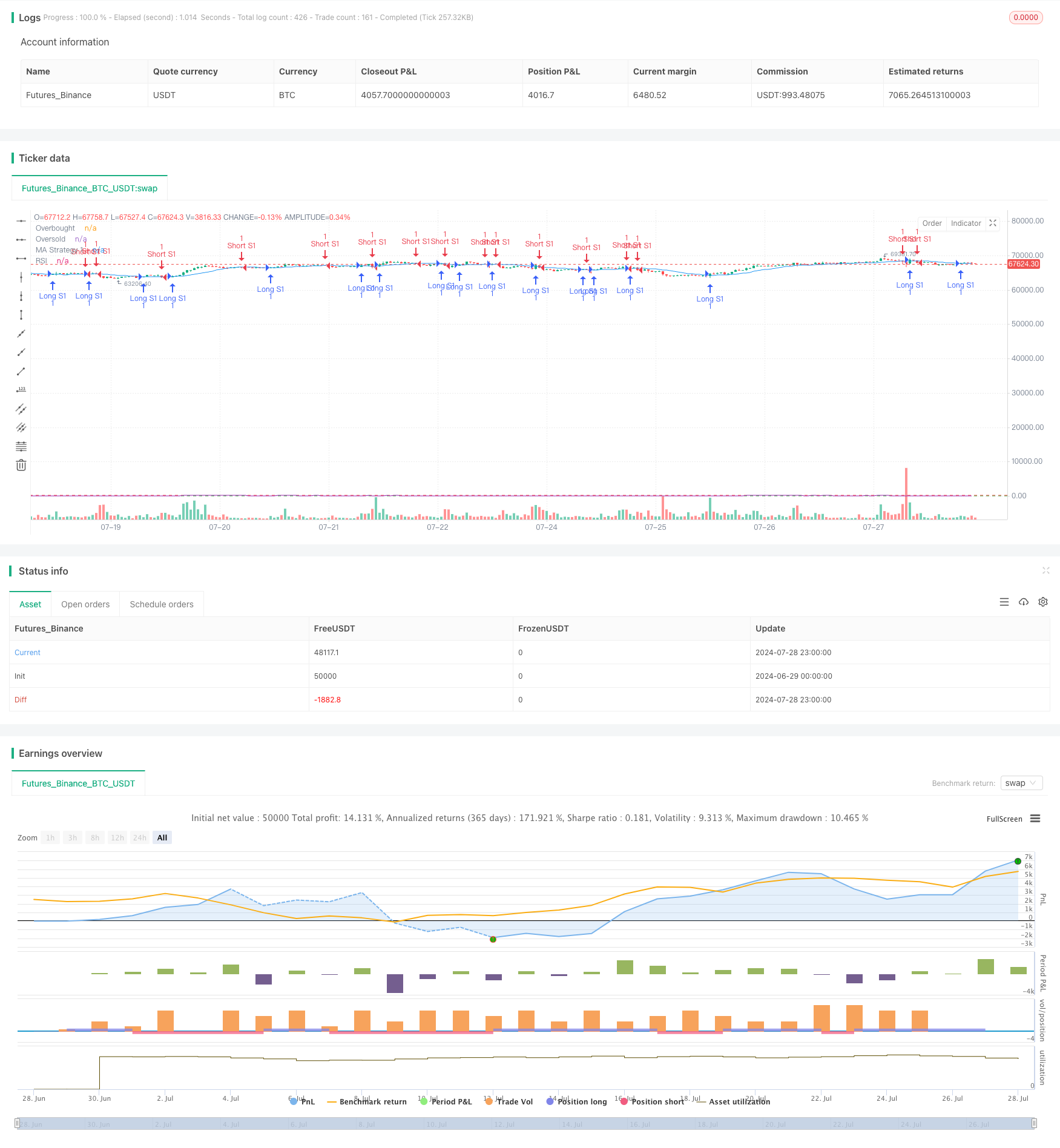

/*backtest

start: 2024-06-29 00:00:00

end: 2024-07-29 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © PIONEER_TRADER

//@version=5

strategy("Multiple Strategies with On/Off Buttons", overlay=true)

// Define on/off buttons for each strategy

enableStrategy1 = input.bool(true, title="Enable Strategy 1", group="Strategy 1 Settings")

enableStrategy2 = input.bool(false, title="Enable Strategy 2", group="Strategy 2 Settings")

// Define settings for Strategy 1

maLength1 = input.int(14, title="MA Length", group="Strategy 1 Settings")

maSource1 = input.source(close, title="MA Source", group="Strategy 1 Settings")

maType1 = input.string("SMA", title="MA Type", options=["SMA", "EMA"], group="Strategy 1 Settings")

// Define settings for Strategy 2

rsiLength = input.int(14, title="RSI Length", group="Strategy 2 Settings")

rsiOverbought = input.int(70, title="RSI Overbought", group="Strategy 2 Settings")

rsiOversold = input.int(30, title="RSI Oversold", group="Strategy 2 Settings")

// Logic for Strategy 1 (Moving Average Crossover)

ma1 = if maType1 == "SMA"

ta.sma(maSource1, maLength1)

else

ta.ema(maSource1, maLength1)

longCondition1 = ta.crossover(close, ma1)

shortCondition1 = ta.crossunder(close, ma1)

if (enableStrategy1)

if (longCondition1)

strategy.entry("Long S1", strategy.long, comment="Long Entry S1")

if (shortCondition1)

strategy.entry("Short S1", strategy.short, comment="Short Entry S1")

plot(ma1, title="MA Strategy 1", color=color.blue)

// Logic for Strategy 2 (RSI)

rsi = ta.rsi(close, rsiLength)

longCondition2 = ta.crossover(rsi, rsiOversold)

shortCondition2 = ta.crossunder(rsi, rsiOverbought)

if (enableStrategy2)

if (longCondition2)

strategy.entry("Long S2", strategy.long, comment="Long Entry S2")

if (shortCondition2)

strategy.entry("Short S2", strategy.short, comment="Short Entry S2")

hline(rsiOverbought, "Overbought", color=color.red)

hline(rsiOversold, "Oversold", color=color.green)

plot(rsi, title="RSI", color=color.purple)