Aperçu

Le cœur de la stratégie utilise des croisements de moyennes mobiles rapides et lents et des ruptures de prix pour confirmer la direction de la tendance, tout en combinant le filtrage des taux d’oscillation et le filtrage des zones pour améliorer la qualité des transactions. En outre, la stratégie conçoit un mécanisme de retard de temps et un stop-loss pour équilibrer les opportunités de profit et la gestion des risques.

Principe de stratégie

La stratégie de la tête nue est basée sur les principes techniques clés suivants:

Confirmation de la tendance à la double équilibre: la stratégie utilise la position relative des moyennes mobiles rapides (FMA) et des moyennes mobiles lentes (SMA) pour déterminer la direction de la tendance. Lorsque la FMA est inférieure à la SMA, cela indique qu’une tendance à la baisse est possible. La stratégie demande en outre au prix de franchir la FMA comme signal d’entrée, ce qui fournit une confirmation de tendance plus forte.

Système de filtration adaptatif:

- Filtre de fluctuationLa stratégie consiste à ne considérer l’entrée que lorsque l’ATR est supérieur à un seuil spécifique et à éviter de négocier dans des marchés à faible volatilité ou stagnants.

- Filtrage par intervalles: Calculer la fourchette de prix au cours d’une période de rétrocession spécifiée et éviter l’entrée dans la fourchette au-delà de l’heure (indiquant un tri horizontal du marché) pour se concentrer sur le marché tendanciel.

Mécanisme de retrait basé sur le tempsLa stratégie implique un délai de mise en œuvre avant de considérer un signal de sortie croisée, permettant aux transactions de se poursuivre pendant une période prédéterminée, augmentant ainsi les chances de réaliser un potentiel de profit. Après le délai, la fermeture de la position de tête vide lorsque le prix ou la FMA revient à travers la SMA indique un potentiel renversement de tendance.

Les mécanismes d’arrêt: Utilisation d’un stop-loss en pourcentage basé sur le prix d’entrée, qui se déplace automatiquement lorsque le prix atteint un niveau de stop-loss, limitant ainsi les pertes potentielles.

La logique de l’opération est la suivante:

- Conditions d’entrée: FMA inférieur au SMA, satisfaction des conditions de volatilité, non satisfaction des conditions de la fourchette, prix inférieur à la FMA

- Conditions de sortie: prix après délai ou SMA sur FMA, ou déclenchement d’un stop loss

Avantages stratégiques

Une analyse approfondie du code de la stratégie permet de dégager les avantages notables suivants:

Mécanisme de confirmation multipleLa stratégie ne repose pas seulement sur le croisement des moyennes, mais sur une combinaison de ruptures de prix, de conditions de volatilité et d’analyse de la fourchette, ce qui offre une confirmation multiple et réduit le risque de faux signaux.

Adaptation aux conditions du marchéPar le biais d’un filtrage des taux de volatilité (ATR) et d’un filtrage des intervalles, la stratégie est capable de s’adapter à différents environnements de marché, de négocier uniquement dans des conditions favorables et d’éviter d’entrer dans des conditions de marché défavorables.

Le rapport risque/bénéficeLe mécanisme de retard de sortie permet aux tendances de se développer pleinement et d’éviter une sortie prématurée d’une éventuelle tendance à la hausse des bénéfices, tandis que la protection contre les pertes en pourcentage fournit des limites claires de contrôle du risque.

Réglages de paramètres flexiblesLa stratégie fournit plusieurs paramètres réglables, y compris la longueur de la ligne moyenne, la sensibilité ATR, le pourcentage de la portée, la période de rétrocession, le temps de latence et le pourcentage d’arrêt, permettant aux traders de s’adapter en fonction des préférences de risque spécifiques du marché et des particuliers.

La logique de la transparence: La logique de la stratégie est claire, le rôle et l’interaction de chaque composant sont clairement définis, ce qui facilite la compréhension et la surveillance.

Automatisation de l’exécution: Stratégie entièrement automatisée, allant de la reconnaissance des signaux d’entrée au déclenchement de l’arrêt de dommages et au retard de sortie, réduisant l’impact des facteurs émotionnels.

Risque stratégique

Malgré la bonne conception de la stratégie, les risques et les défis potentiels sont les suivants:

Risque de retour en arrière: Dans un marché fortement inversé, même avec une protection de stop loss, la stratégie peut subir des pertes importantes, en particulier lorsque le marché se déchaîne.

- Comment faire ?Considérez l’ajout d’un mécanisme d’arrêt pour l’ajustement de la volatilité, le resserrement des arrêts pendant les périodes de forte volatilité ou l’augmentation du filtre d’intensité de tendance.

Paramètre SensibilitéLa performance de la stratégie dépend fortement de la configuration des paramètres, et une mauvaise sélection des paramètres peut entraîner des transactions excessives ou des opportunités manquées.

- Comment faire ?: effectuer un retour d’expérience approfondi, en utilisant une méthode d’optimisation progressive pour trouver des combinaisons de paramètres robustes, plutôt que des sur-optimisations

Le risque de retard: Les délais fixes peuvent ne pas s’appliquer à toutes les conditions du marché et peuvent entraîner des délais de sortie dans des marchés en évolution rapide.

- Comment faire ?Considérez la possibilité de mettre en place des délais d’adaptation, en fonction de la volatilité du marché ou de l’intensité de la tendance.

Résultats du marché intermédiaireBien qu’il existe des filtres de zone, la stratégie peut mal fonctionner dans les marchés de zone, en particulier lorsque les marchés fluctuent dans la zone mais ne répondent pas aux conditions de filtrage.

- Comment faire ?: ajout d’analyses plus complexes de la structure du marché, telles que l’identification de la résistance/support ou l’identification des modèles de volatilité.

Dépendance aux données historiques: La fenêtre de rétroaction des hauts et des bas de la fourchette peut ne pas être idéale lorsque les conditions du marché changent.

- Comment faire ?Considérez la possibilité de mettre en place une fenêtre de rétrogradation adaptative, qui s’ajuste automatiquement en fonction des cycles ou de la volatilité du marché.

Orientation de l’optimisation de la stratégie

Voici quelques pistes d’amélioration potentielles, basées sur les cadres existants de la stratégie:

Ajustement des paramètres dynamiques: mise en place d’un système de paramètres qui s’ajuste automatiquement en fonction des conditions du marché, en particulier la longueur moyenne de la ligne et la sensibilité à l’ATR. Cela permet aux stratégies de mieux s’adapter aux changements de la structure du marché et de basculer de manière transparente entre les tendances et les segments.

Filtre d’accès amélioré:

- Indicateur intégré de la force de la tendance (comme l’ADX ou l’indice de direction de la tendance)

- Ajout de confirmation de transaction pour vérifier la fiabilité de la rupture de prix

- Prendre en compte les niveaux de support/résistance comme condition d’entrée supplémentaire

Optimiser les stratégies de stop loss:

- Mise en place d’un stop loss de suivi pour verrouiller les bénéfices à mesure que les transactions deviennent avantageuses

- Augmentation des pertes d’adaptation basées sur la volatilité, offrant une plus grande protection pendant les périodes de forte volatilité

- Considérer l’ajout d’un mécanisme de liquidation partiel pour réduire l’ouverture de risque lors de l’atteinte d’objectifs de profit spécifiques

Analyse de plusieurs périodes: l’intégration de la confirmation de tendance à des délais plus élevés, assurant que la direction des transactions est cohérente avec les tendances plus larges, peut améliorer le taux de réussite et le rapport de risque/rendement d’une stratégie.

Catégorie des états du marché: la capacité du modèle à identifier automatiquement les différents états du marché (trends forts, tendances faibles, intervalles) en fonction de la volatilité, de la force de la tendance et de la structure des prix, et à ajuster les paramètres de la stratégie en conséquence.

Le renforcement de l’apprentissage automatiqueConsidérez l’intégration d’algorithmes d’apprentissage automatique simples pour prédire les meilleurs paramètres ou l’état du marché, ce qui peut rendre le système plus adaptatif et prédictif.

Intégration des indicateurs émotionnels: Ajouter l’humeur du marché ou un indicateur de survente (comme le RSI ou le MACD) comme confirmation d’entrée/sortie, pour éviter d’entrer dans des conditions de marché extrêmes.

Résumer

La Stratégie de suivi des tendances des taux d’oscillation adaptatifs pour la protection contre les retards de temps et les pertes est un système de suivi des tendances parfaitement conçu pour les scénarios de marché des courants de temps. Il combine plusieurs éléments clés de l’analyse technique: identification de la direction de la tendance, des taux d’oscillation et des filtres de zone pour améliorer la qualité d’entrée, et la gestion des risques pour les sorties de retard de temps et la protection contre les pertes.

Le principal avantage de cette stratégie réside dans son système de filtrage à plusieurs niveaux et son cadre de gestion des risques bien défini, ce qui la rend idéale pour rechercher des opportunités de négociation dans des marchés en baisse. Cependant, comme pour tous les systèmes de négociation, une application réussie nécessite un ajustement approprié des paramètres et une surveillance continue.

La stratégie peut être encore plus adaptative et robuste en mettant en œuvre des recommandations d’optimisation, en particulier en ajustant les paramètres dynamiques et en renforçant les conditions d’entrée/sortie. Surtout, les traders doivent se rappeler que même une stratégie bien conçue nécessite une évaluation et un ajustement périodiques pour s’adapter aux conditions changeantes du marché.

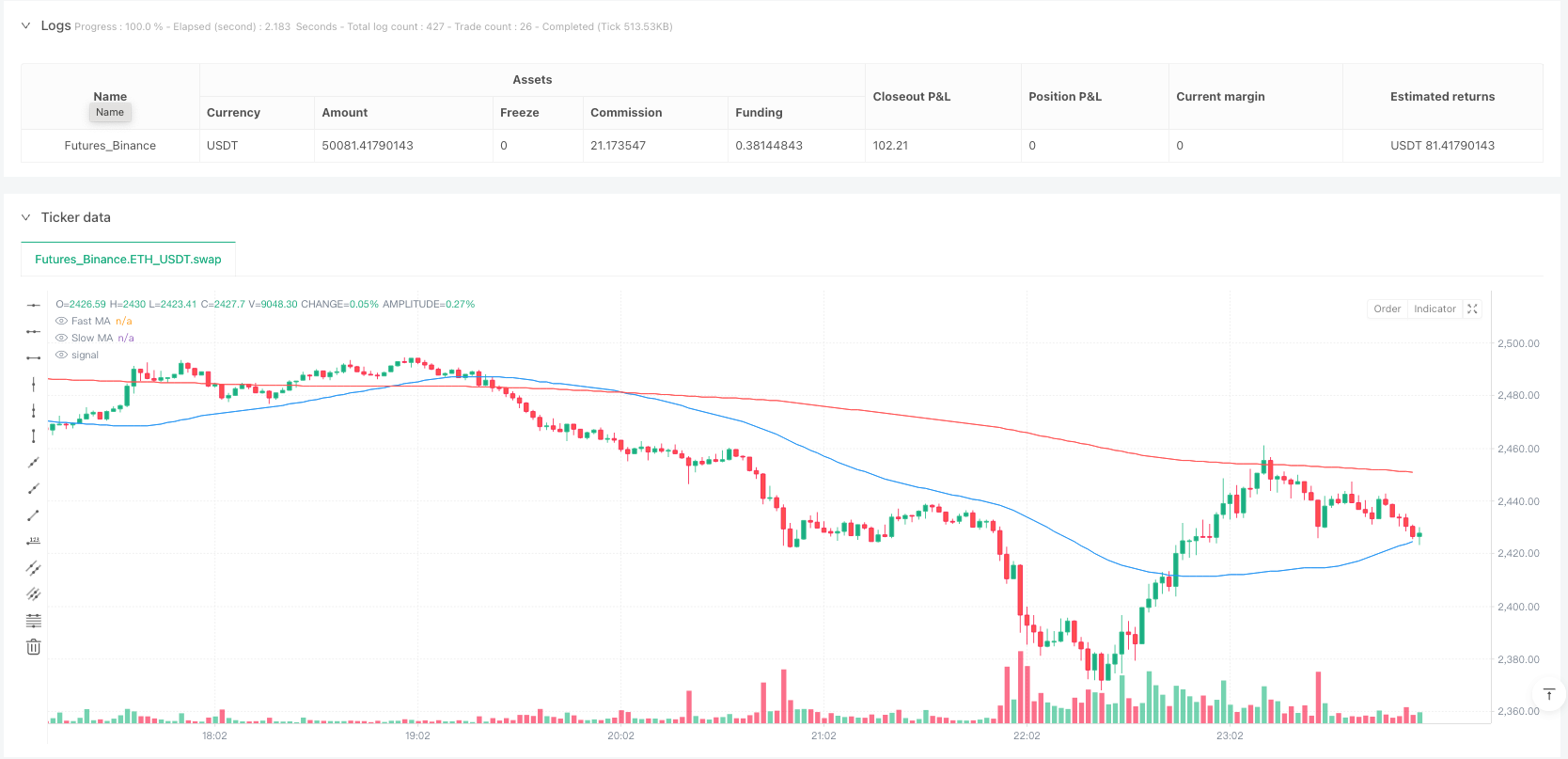

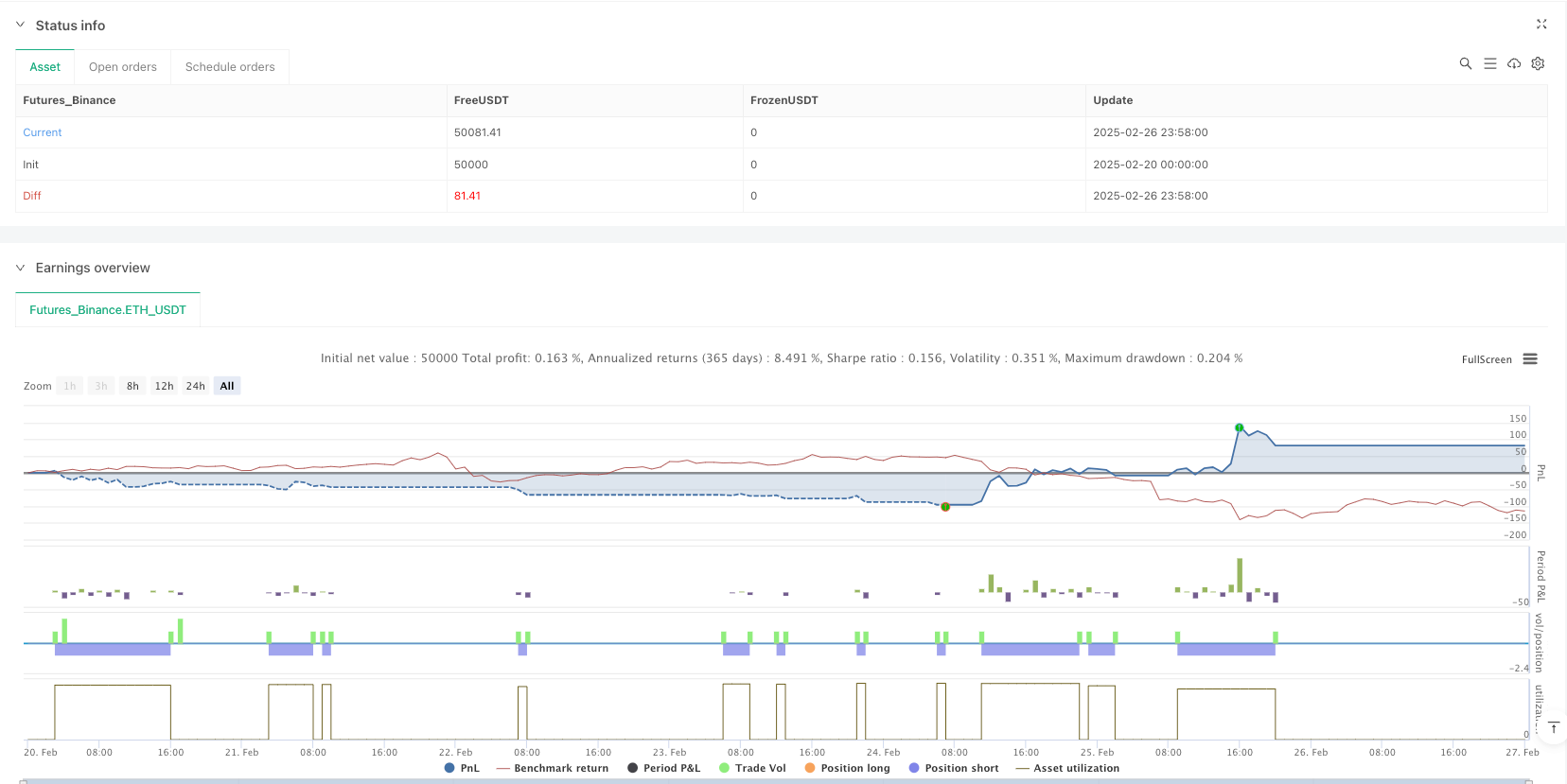

/*backtest

start: 2025-02-20 00:00:00

end: 2025-02-27 00:00:00

period: 2m

basePeriod: 2m

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Profit Guard Short Strategy with Time Delay & Stop Loss", shorttitle="PGSS", overlay=true)

// Inputs

fastMA_length = input.int(50, title="Fast MA Length")

slowMA_length = input.int(200, title="Slow MA Length")

atrLength = input.int(14, title="ATR Length")

atrSensitivity = input.float(1.0, title="ATR Sensitivity")

rangePercent = input.float(0.03, title="Range Percent (%)")

rangeLookback = input.int(20, title="Range Lookback")

delayMinutes = input.int(10, title="Delay Before Close (Minutes)")

stopLossPercent = input.float(0.5, title="Stop Loss (%)")

shortAlertMsg = input.string("Short", title="Short Alert Message")

closeAlertMsg = input.string("Close", title="Close Alert Message")

stopLossAlertMsg = input.string("Stop loss!", title="Stop Loss Alert Message") // Custom stop loss alert message

// Calculations

fastMA = ta.sma(close, fastMA_length)

slowMA = ta.sma(close, slowMA_length)

atr = ta.atr(atrLength)

atrMA = ta.sma(atr, atrLength * 2)

volatilityCondition = atr > atrMA * atrSensitivity

rangeHigh = ta.highest(high, rangeLookback)

rangeLow = ta.lowest(low, rangeLookback)

rangeSize = (rangeHigh - rangeLow) / ta.sma(close, rangeLookback) * 100

rangeCondition = rangeSize < rangePercent

fmaBelowSma = fastMA < slowMA

crossDownFma = ta.crossunder(close, fastMA)

crossUpSma = ta.crossover(close, slowMA)

smaCrossUp = ta.crossover(fastMA, slowMA)

// Persistent Variables

var bool shortPositionOpen = false

var float shortEntryPrice = na

var int entryTime = na

// Strategy Logic

if (fmaBelowSma and volatilityCondition and not rangeCondition)

if (crossDownFma and not shortPositionOpen)

strategy.entry("Short", strategy.short)

shortPositionOpen := true

shortEntryPrice := close

entryTime := time

if (shortPositionOpen)

stopLossPrice = shortEntryPrice * (1 + stopLossPercent / 100)

if (high >= stopLossPrice)

strategy.close("Short", comment="Stop Loss")

shortPositionOpen := false

shortEntryPrice := na

entryTime := na

else if (time >= entryTime + delayMinutes * 60 * 1000)

if (crossUpSma or smaCrossUp)

strategy.close("Short", comment="Close")

shortPositionOpen := false

shortEntryPrice := na

entryTime := na

// Plotting

plot(fastMA, color=color.blue, title="Fast MA")

plot(slowMA, color=color.red, title="Slow MA")

// Alerts

if (fmaBelowSma and crossDownFma and not shortPositionOpen[1] and volatilityCondition and not rangeCondition)

alert(shortAlertMsg)

if (shortPositionOpen[1] and high >= shortEntryPrice[1] * (1 + stopLossPercent / 100))

alert(stopLossAlertMsg) // Use custom stop loss alert message

if (shortPositionOpen[1] and time >= entryTime[1] + delayMinutes * 60 * 1000 and (crossUpSma or smaCrossUp))

alert(closeAlertMsg)