Aperçu

Il s’agit d’une stratégie de négociation quantitative basée sur la rupture de la zone d’ouverture du marché de New York, combinée à la confirmation de la transaction et à l’indice des moyennes mobiles (EMA) en tant que filtre de tendance. La stratégie surveille la zone de fluctuation des prix pendant les 15 premières minutes après l’ouverture de la période de négociation de New York.

Principe de stratégie

Cette stratégie est basée sur la notion que les intervalles de prix formés à l’ouverture du marché ont une importance psychologique de soutien et de résistance. Le principe de fonctionnement est le suivant:

- Définition de la zone d’ouverture: la stratégie enregistre les prix les plus élevés et les plus bas dans la durée spécifiée (par défaut 15 minutes) après l’ouverture du marché de New York (à 9h30 AM), formant ainsi la zone d’ouverture (ORB).

- Une rupture après la formation de la zone: lorsque le prix franchit la limite supérieure ou inférieure de la zone après la formation de la zone d’ouverture, cela peut indiquer la direction du mouvement du prix de la journée.

- Confirmation de tendance: la stratégie utilise deux EMAs (default 20 cycles et 50 cycles) comme filtres de tendance pour s’assurer que la direction des transactions est cohérente avec la tendance globale.

- Confirmation de transaction: le volume de transaction demandé au moment de la percée est significativement supérieur à la moyenne (en supposant par défaut 1,3 fois la transaction moyenne sur 20 cycles) afin de vérifier l’efficacité de la percée.

- Gestion des risques: utilisation de niveaux de stop-loss et de stop-loss dynamiques basés sur l’ATR pour ajuster automatiquement les paramètres de risque en fonction de la volatilité du marché.

La logique de génération des signaux de transaction:

- Signaux multiples: prix dépassant la limite supérieure de la zone d’ouverture + prix supérieur à deux EMA + confirmation de la transaction

- Signaux de tête vide: prix dépassant la limite inférieure de la zone d’ouverture + prix inférieur à deux EMA + confirmation de la transaction

Avantages stratégiques

Le timing du marché est précis: en se concentrant sur les heures d’ouverture du marché, la stratégie est capable de capturer les mouvements de prix importants du matin, provoqués par la participation d’investisseurs institutionnels, qui déterminent souvent la direction des transactions de la journée.

Mécanisme de confirmation multiple: La stratégie combine un mécanisme de triple confirmation de la rupture de prix, de la direction de la tendance et du volume de transaction, ce qui réduit considérablement le risque de fausse rupture. En particulier, les exigences de confirmation de volume de transaction garantissent que les transactions ne sont effectuées que lorsque la participation du marché est suffisante.

Gestion dynamique des risques: en utilisant l’ATR pour ajuster dynamiquement les niveaux d’arrêt et d’arrêt, la stratégie est capable d’ajuster les paramètres de risque en fonction de la volatilité du marché actuel et de maintenir un rapport bénéfice-risque cohérent dans différents environnements de volatilité.

Flexibilité des paramètres: La stratégie offre plusieurs paramètres modifiables, y compris la durée de la période d’ouverture, les exigences de multiplicité de volume de transaction, les cycles EMA et les paramètres ATR, permettant à l’utilisateur d’optimiser la performance de la stratégie en fonction des différentes variétés de transactions et des conditions du marché.

Caractéristique de suivi de la tendance: grâce au filtre EMA, la stratégie garantit que les transactions se déroulent uniquement dans la direction de la tendance globale, ce qui améliore le taux de réussite et la continuité des transactions.

Risque stratégique

Risque de fausse rupture: malgré les mécanismes de confirmation multiples, le marché peut revenir rapidement après une rupture, entraînant un déclenchement de stop-loss. La solution consiste à ajouter des conditions de filtrage supplémentaires, telles que la durée de la confirmation de rupture ou des exigences de volume de transaction plus strictes.

L’impact du bruit du marché: les intervalles d’ouverture peuvent être trop larges ou trop étroits, ce qui affecte la performance de la stratégie, en particulier dans un environnement de marché très volatil. Envisagez d’utiliser un filtre de volatilité, d’ajuster les paramètres de la stratégie ou de suspendre les transactions les jours de volatilité anormale.

Dépendance à une certaine période: la stratégie dépend fortement du comportement des prix à l’heure d’ouverture et peut manquer des opportunités de négociation dans d’autres périodes. L’extension à plusieurs fenêtres de temps ou la combinaison avec d’autres signaux de négociation peuvent être envisagées.

Sensitivité des paramètres: la performance stratégique est sensible à la sélection des paramètres, en particulier la longueur EMA et le multiplicateur de volume de transaction. Il est recommandé d’effectuer une optimisation et un retestement complets des paramètres pour trouver une combinaison de paramètres robuste.

Adaptabilité aux conditions du marché: les stratégies peuvent générer plus de pertes dans des marchés peu tendance ou horizontaux. Des indicateurs de force de tendance (comme l’ADX) peuvent être introduits comme filtres supplémentaires ou des paramètres de stratégie peuvent être ajustés dynamiquement dans différents environnements de marché.

Orientation de l’optimisation de la stratégie

Filtrage de tendance renforcé: les stratégies actuelles utilisent deux EMA comme filtres de tendance, on peut envisager d’ajouter l’ADX (indicateur de tendance moyenne) pour évaluer la force de la tendance et ne négocier que lorsque la tendance est claire. Cela réduira les faux signaux dans les marchés horizontaux.

Thresholds de volume de transaction dynamiques: les stratégies actuelles utilisent un multiplicateur de volume de transaction fixe (,3 fois) et il est possible d’envisager d’ajuster le volume de transaction en fonction de la volatilité du marché ou de la dynamique des périodes de temps, en gardant une sensibilité appropriée dans différents environnements de marché.

Mécanisme de confirmation de la rupture: il est possible d’ajouter des conditions de confirmation après la rupture, telles que demander au prix de rester dans la direction de la rupture pendant un certain temps après la rupture (par exemple, 5 minutes), ou de confirmer en utilisant la forme de la ligne K, ce qui réduit le risque de fausse rupture.

Optimiser les stratégies de stop/stop loss: les stratégies actuelles utilisent les mêmes paramètres de stop et de stop au multiplicateur ATR, on peut envisager d’utiliser des rapports de risque/bénéfice asymétriques (par exemple 1:2 ou 1:3) ou d’implémenter des stratégies de stop dynamiques, telles que le stop mobile ou le profit par lots.

Filtre temporel: En raison des caractéristiques différentes des périodes de négociation, un filtre temporel peut être ajouté pour éviter les périodes de faible liquidité ou de volatilité défavorable, telles que l’heure du déjeuner ou la période de clôture.

Classification des états du marché: développer des modèles de classification des états du marché pour identifier les différents environnements du marché (tels que les tendances, les tremblements, les hautes volatilités, etc.) et définir des paramètres stratégiques ou des règles de négociation différents pour chaque environnement.

Analyse de plusieurs périodes: introduire des jugements de tendances à des périodes plus longues, s’assurer que la direction des transactions est conforme aux grandes tendances du marché et améliorer la stabilité de la stratégie.

Résumer

La stratégie de rupture d’ouverture combinée à la confirmation de volume et à la moyenne mobile indicielle est un système de négociation quantitative soigneusement conçu qui utilise les informations sur les prix clés des heures d’ouverture du marché, combinées à des indicateurs techniques et à des données sur le volume de transaction, pour former un cadre complet de décision de négociation. Cette stratégie est particulièrement adaptée pour capturer les tendances de la journée et réduit efficacement le risque de faux signaux grâce à un mécanisme de confirmation multiple.

Le principal avantage de la stratégie réside dans sa prise en compte précise de la dynamique d’ouverture des marchés et son filtrage rigoureux des conditions de négociation, tandis que les risques proviennent principalement de la dépendance et de la sensibilité aux paramètres de certaines périodes. La stratégie a le potentiel d’améliorer encore sa robustesse et son adaptabilité grâce à l’orientation optimisée proposée, en particulier en renforçant le filtrage des tendances et le mécanisme de confirmation des ruptures.

Pour les traders quantifiés, cette stratégie fournit un cadre structuré qui permet de s’adapter et d’optimiser de manière flexible en fonction des différents environnements de marché et variétés de transactions. Plus important encore, elle souligne l’importance de combiner l’analyse du comportement des prix, des volumes de transactions et des tendances, pierres angulaires d’un système de trading réussi.

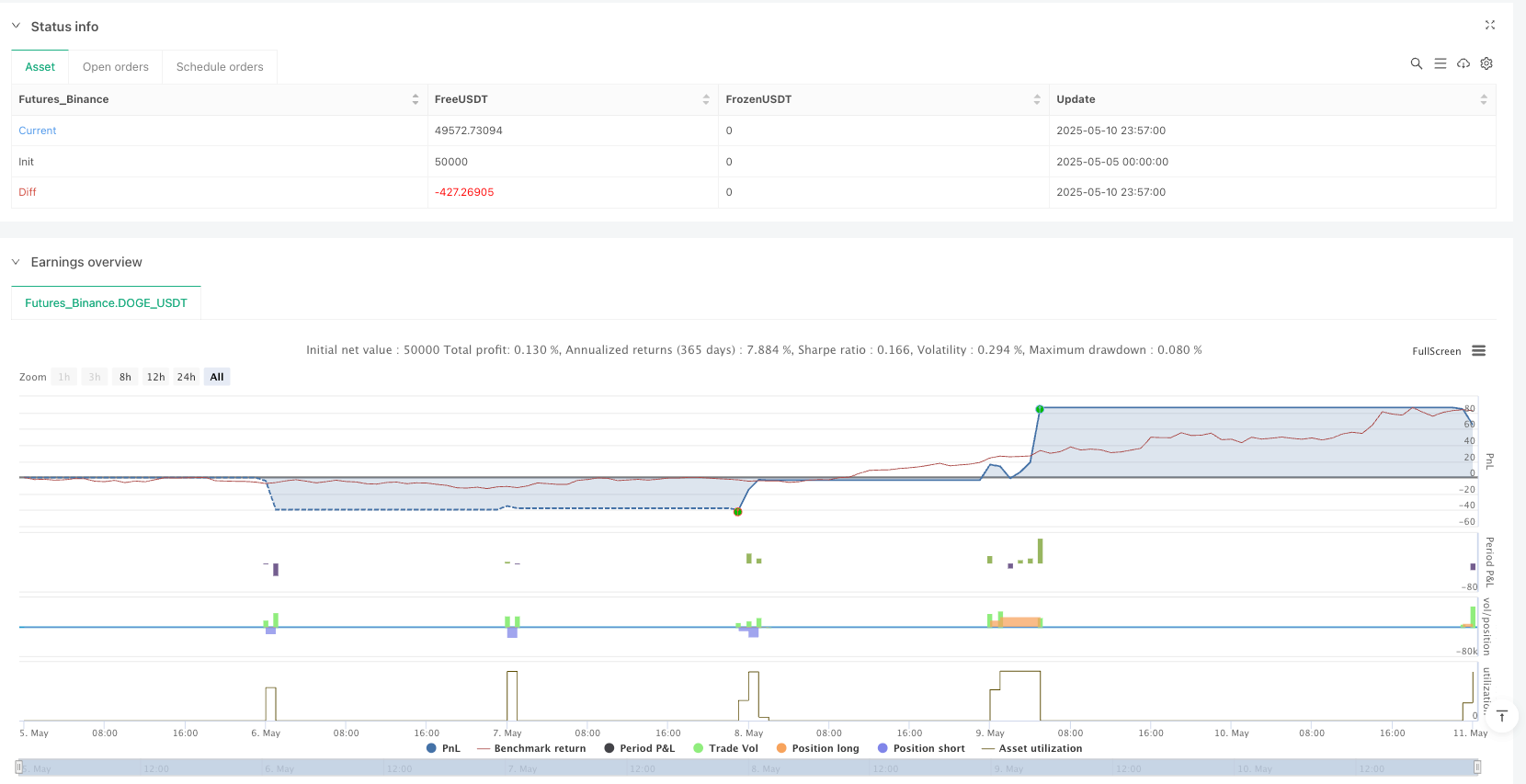

/*backtest

start: 2025-05-05 00:00:00

end: 2025-05-11 00:00:00

period: 3m

basePeriod: 3m

exchanges: [{"eid":"Futures_Binance","currency":"DOGE_USDT"}]

*/

//@version=5

strategy("ORB Strategy w/ Volume Confirmation & EMAs", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// INPUTS

rangeDuration = input.int(15, title="Opening Range Duration (minutes)", minval=1)

volumeMultiplier = input.float(1.3, title="Volume Confirmation Multiplier", minval=1.0)

atrLength = input.int(5, title="ATR Length")

atrMultiplier = input.float(1.5, title="ATR Multiplier for SL/TP")

emaShortLen = input.int(20, title="Short EMA Length")

emaLongLen = input.int(50, title="Long EMA Length")

// TIMESTAMPS FOR NY OPEN RANGE

startTime = timestamp("America/New_York", year, month, dayofmonth, 9, 30)

rangeEndTime = startTime + rangeDuration * 60 * 1000

// TRACK OPENING RANGE

var float orHigh = na

var float orLow = na

if time == startTime

orHigh := high

orLow := low

if time > startTime and time <= rangeEndTime

orHigh := math.max(orHigh, high)

orLow := math.min(orLow, low)

// reset next day

if time > rangeEndTime and ta.change(time("D"))

orHigh := na

orLow := na

// PLOT ORB LINES

plot(orHigh, color=color.green, title="ORB High", linewidth=2)

plot(orLow, color=color.red, title="ORB Low", linewidth=2)

// EMAs FOR TREND FILTER

emaShort = ta.ema(close, emaShortLen)

emaLong = ta.ema(close, emaLongLen)

plot(emaShort, color=color.blue, title="20-period EMA")

plot(emaLong, color=color.purple, title="50-period EMA")

// VOLUME CONFIRMATION

avgVol = ta.sma(volume, 20)

highVolOK = volume > avgVol * volumeMultiplier

// ATR FOR S/L AND T/P

atr = ta.atr(atrLength)

// ENTRY CONDITIONS

longCond = time > rangeEndTime

and close > orHigh

and close > emaShort

and close > emaLong

and highVolOK

shortCond = time > rangeEndTime

and close < orLow

and close < emaShort

and close < emaLong

and highVolOK

if (longCond)

strategy.entry("Long", strategy.long)

if (shortCond)

strategy.entry("Short", strategy.short)

// EXIT (ATR-BASED)

stopDist = atr * atrMultiplier

profitDist = atr * atrMultiplier

strategy.exit("Exit Long", from_entry="Long", stop=close - stopDist, limit=close + profitDist)

strategy.exit("Exit Short", from_entry="Short", stop=close + stopDist, limit=close - profitDist)