Stratégie d'inversion de tendance multi-indicateurs et système de gestion dynamique des risques ATR

RSI MACD ATR SMA VOLUME ANALYSIS Trend Reversal Tiered Exit Strategy

Aperçu

Le système de gestion des risques dynamique ATR est une stratégie de trading quantitative qui combine plusieurs indicateurs techniques, principalement pour capturer les opportunités de trading en identifiant les signaux de revers des tendances du marché. La stratégie utilise des indicateurs classiques tels que le RSI, le MACD, le volume des transactions et les moyennes mobiles pour effectuer une analyse multidimensionnelle.

Principe de stratégie

Le principe central de cette stratégie est de capturer avec précision les points de retournement des tendances du marché grâce à une identification synchronisée de plusieurs indicateurs, tout en adoptant une méthode de gestion dynamique des risques basée sur la volatilité du marché. Plus précisément:

Mécanisme de génération du signal d’entrée:

- Conditions d’entrée multiples: RSI supérieur à 30 (hors zone de survente), ligne de la colonne MACD positive (mouvement vers le bullish), volume de transactions supérieur à la moyenne mobile du volume de transactions (confirmation de la hausse), prix de clôture supérieur à la moyenne mobile des 50 jours (confirmation de la tendance à la hausse)

- Conditions d’entrée en bourse: RSI inférieur à 70 (hors zone de survente), ligne de la colonne MACD négative (mouvement de la tendance à la baisse), volume d’opérations supérieur à la moyenne mobile du volume d’opérations (confirmation de la hausse), prix de clôture inférieur à la moyenne mobile des 50 jours (confirmation de la tendance à la baisse)

Les mécanismes de gestion des risques:

- Basé sur l’ATR, paramètre dynamique de stop loss: utilise le multiplicateur ATR (par défaut 1.0) pour calculer la distance de stop loss et s’adapte automatiquement à la volatilité du marché

- Stratégie de profit stratifié: deux objectifs de profit sont définis (TP1 et TP2), basés respectivement sur des multiples ATR différents (par défaut 1.5 et 2.5)

- Mécanisme de profit partiel: 50% de la position sur la première cible (TP1) et le reste de la position sur la deuxième cible (TP2)

Système de visualisation:

- Un affichage dynamique des prix d’entrée, des niveaux de stop-loss et des niveaux de profit cible, pour aider les traders à évaluer intuitivement le rapport risque/rendement

- Astuces visuelles pour configurer les signaux de transaction, y compris les balises d’achat/vente et les changements de couleur de fond

- Une fonctionnalité d’alerte qui informe l’utilisateur lorsqu’un signal de transaction est déclenché

Avantages stratégiques

Mécanisme de confirmation multidimensionnelle: cette stratégie combine les indicateurs de dynamique (RSI, MACD), l’analyse du volume de transactions et les indicateurs de tendance (SMA), pour former une perspective d’observation complète du marché, réduire considérablement les faux signaux de rupture et améliorer la précision d’entrée.

Gestion du risque adaptative: Adaptation dynamique des arrêts et des positions cibles via l’ATR, permettant à la stratégie de s’adapter intelligemment aux caractéristiques de la volatilité dans différents environnements de marché, d’élargir automatiquement la portée des arrêts dans les marchés à forte volatilité et de resserrer la portée des arrêts dans les marchés à faible volatilité.

Mécanisme de prise de bénéfices stratifiée: conception de deux niveaux de bénéfices cibles, d’une part, pour bloquer une partie des bénéfices dans la première position cible, réduisant le risque de retrait; d’autre part, en conservant une partie des positions, pour maximiser les gains potentiels de la capture de la tendance.

L’interface visuelle intuitive: les traders peuvent voir clairement les points d’entrée, les points d’arrêt et les objectifs de profit, ce qui permet d’évaluer rapidement le rapport risque/rendement et améliore la discipline et la confiance des traders.

Système d’alerte: La fonction d’alerte intégrée permet aux traders de ne pas avoir à maintenir leurs positions, ce qui améliore la pratique de la stratégie et l’expérience utilisateur.

Risque stratégique

Risque de retard des indicateurs: les indicateurs techniques tels que le RSI, le MACD et les moyennes mobiles utilisés par la stratégie sont des indicateurs retardés par nature et peuvent entraîner un retard de signal d’entrée dans un marché en évolution rapide, un manque de point d’entrée optimal ou un retour de tendance.

Risque de survente: les combinaisons d’indicateurs multiples peuvent générer des signaux de croisement fréquents dans les marchés à basse volatilité, entraînant une survente et une érosion des frais de traitement.

Sensitivité des paramètres: la performance de la stratégie est fortement dépendante des paramètres définis par l’utilisateur. Les paramètres optimaux varient considérablement selon les environnements de marché. Une mauvaise configuration des paramètres peut avoir un impact significatif sur la performance de la stratégie.

Le piège de la volatilité: les objectifs de stop loss et de profit basés sur les réglages ATR peuvent ne pas être suffisamment flexibles en cas de variation de la volatilité (par exemple, avant et après la publication d’une nouvelle majeure), ce qui entraîne une portée de stop loss trop grande ou trop petite.

Les stratégies qui fonctionnent bien dans les retours ne garantissent pas que les transactions sur les tours seront aussi bonnes, en particulier compte tenu des facteurs réels tels que les points de glissement, les retards de transaction.

La solution est simple:

- Combiné avec d’autres indicateurs de pointe (tels que la tendance des prix, les points de résistance de soutien) pour identifier un potentiel renversement à l’avance

- Augmentation des filtres d’environnement de marché et suspension des échanges dans des conditions de marché inefficaces

- Mise en place d’un système d’optimisation des paramètres et adaptation périodique des paramètres en fonction des conditions du marché

- Introduction d’un mécanisme de détection des anomalies de fluctuation, de la suspension de la stratégie ou de l’ajustement du multiplicateur ATR en cas d’anomalies de fluctuation

- Une gestion plus conservatrice des positions dans le monde réel pour vérifier progressivement l’efficacité de la stratégie

Orientation de l’optimisation de la stratégie

Classification des environnements de marché et paramètres d’adaptation: les stratégies actuelles utilisent les mêmes paramètres dans tous les environnements de marché. On peut envisager d’introduire des mécanismes de classification des environnements de marché (tels que la hiérarchisation de la volatilité, l’évaluation de la force de la tendance), qui basculent automatiquement entre les combinaisons de paramètres optimales dans différents environnements de marché. Cela permet de mieux s’adapter aux changements cycliques du marché et d’améliorer la solidité des stratégies.

Modification des conditions d’entrée: la qualité du signal d’entrée peut être améliorée en ajoutant des conditions de filtrage telles que la reconnaissance de la forme du prix et la confirmation de la rupture de la résistance au support. Par exemple, des outils tels que les bandes de Brin, le rappel de Fibonacci peuvent être ajoutés pour confirmer la relation de résistance au support d’une position de retournement potentielle et réduire les faux signaux.

Gestion intelligente des pertes: les multiples ATR fixes actuels peuvent être mis à niveau vers des mécanismes d’ajustement dynamiques, tels que l’ajustement automatique des multiples ATR en fonction du pourcentage de volatilité historique, de l’intensité de la tendance du marché ou de la période de négociation, pour un contrôle plus précis du risque.

Stratégie de gain accru: Des stratégies de gain par tranches plus complexes et des stratégies de stop-loss mobiles dynamiques peuvent être envisagées, telles que l’ajustement automatique de la deuxième position cible lorsque la tendance s’intensifie ou le lancement d’un stop-loss de suivi lors de la rupture d’un niveau critique, afin de maximiser les gains de capture de la situation de la grande tendance.

Filtre temporel: introduit une analyse de la dimension temporelle, par exemple en évitant les moments de publication des données économiques majeures, en accordant une attention particulière aux périodes de volatilité anormale telles que les périodes de transition trimestrielle ou en identifiant les heures de négociation les plus actives de la journée, pour améliorer l’efficacité des transactions.

Amélioration de la méthodologie de rétroaction: ajout de méthodes de rétroaction avancées telles que les tests de simulation de Monte Carlo, l’analyse d’optimisation progressive, une évaluation plus complète de la stabilité de la performance des stratégies dans différents environnements de marché et l’établissement de valeurs d’espoir plus saines.

Résumer

Le système de gestion de risque dynamique ATR est un système de négociation intégré intégrant plusieurs méthodes d’analyse technique classiques, permettant d’identifier efficacement les opportunités de retournement de tendance du marché grâce à la confirmation synchrone du RSI, du MACD, du volume de transaction et des moyennes mobiles. La plus grande caractéristique de cette stratégie réside dans son système de gestion de risque dynamique basé sur l’ATR, qui permet l’ajustement automatique des points d’arrêt et des marges bénéficiaires cibles, ce qui permet à la stratégie de s’adapter aux caractéristiques volatiles des différents environnements de marché.

Le mécanisme de gain échelonné de la stratégie garantit le verrouillage partiel des bénéfices en temps opportun, tout en conservant le potentiel de suivre les grandes tendances, et reflète une conception équilibrée de la gestion des risques. L’interface visuelle et le système d’alerte intuitifs améliorent considérablement la pratique et l’expérience utilisateur de la stratégie. Bien que la stratégie présente toujours des risques potentiels tels que le retard de l’indicateur, la sensibilité aux paramètres, les améliorations proposées en termes d’optimisation, telles que la classification de l’environnement du marché, la gestion intelligente des pertes et le filtrage du temps, peuvent améliorer encore la stabilité et l’adaptabilité de la stratégie.

Dans l’ensemble, il s’agit d’une stratégie de trading quantifiée, structurée et logiquement rigoureuse, adaptée aux investisseurs qui souhaitent systématiser et discipliner les transactions sur la base de l’analyse technique. La conception modulaire de la stratégie facilite également les ajustements ultérieurs personnalisés et l’optimisation en profondeur. Grâce à l’amélioration continue et à la vérification pratique, la stratégie a le potentiel de devenir une arme puissante dans la boîte à outils des traders.

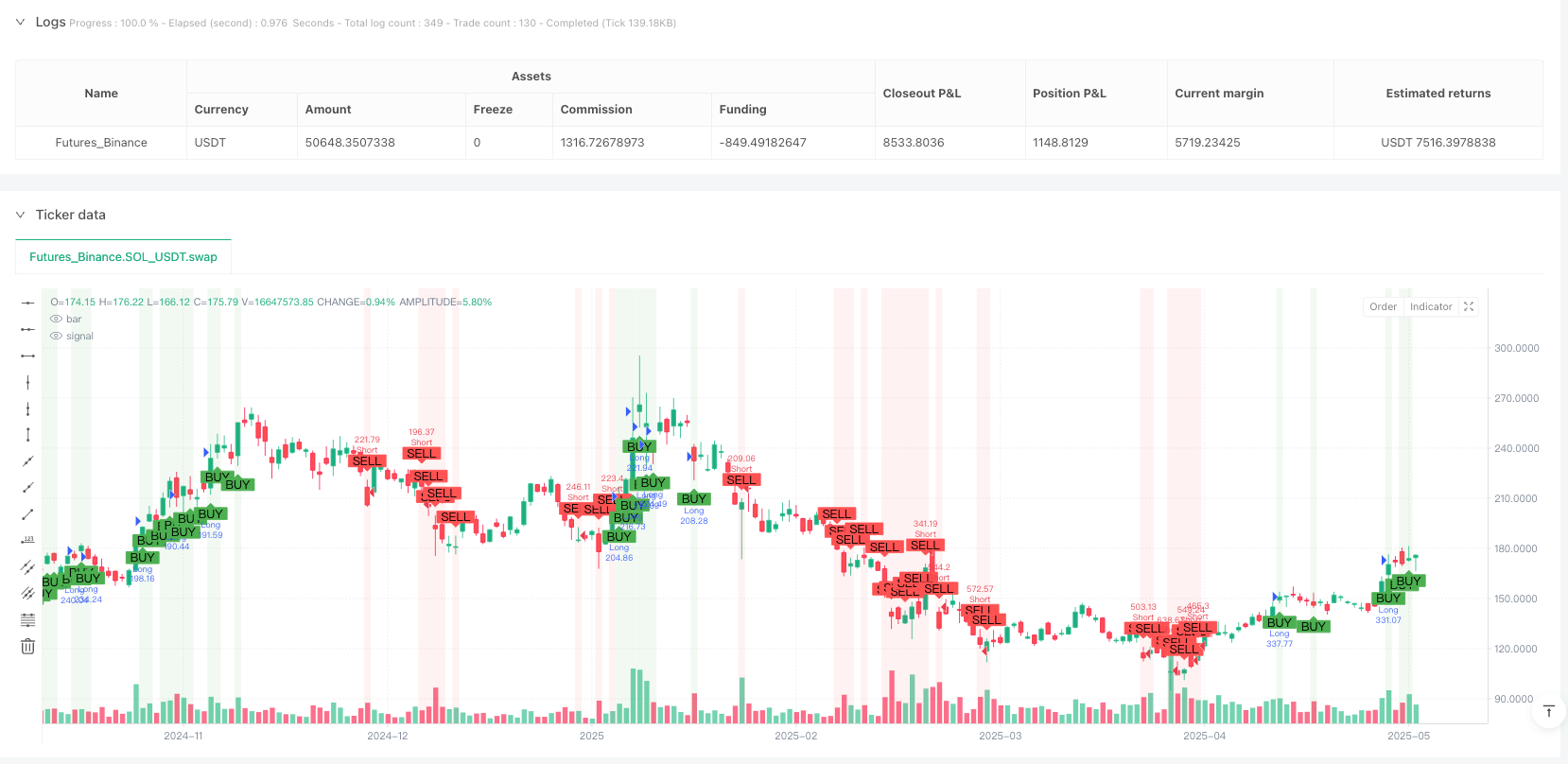

/*backtest

start: 2024-05-16 00:00:00

end: 2025-05-14 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"SOL_USDT"}]

*/

//@version=5

strategy("🔥 Smart Trend Reversal PRO (Stable TP/SL Visuals)", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === USER INPUT ===

rsiPeriod = input.int(14, "RSI Period")

macdShort = input.int(12, "MACD Short")

macdLong = input.int(26, "MACD Long")

macdSignal = input.int(9, "MACD Signal")

volLength = input.int(20, "Volume MA Length")

atrLength = input.int(14, "ATR Length")

riskATR = input.float(1.0, "Stop Loss (ATR Multiplier)")

tp1ATR = input.float(1.5, "Take Profit 1 (ATR Multiplier)")

tp2ATR = input.float(2.5, "Take Profit 2 (ATR Multiplier)")

lineBars = input.int(30, "TP/SL Line Duration (bars)")

// === INDICATORS ===

rsi = ta.rsi(close, rsiPeriod)

[_, _, macdHist] = ta.macd(close, macdShort, macdLong, macdSignal)

volMA = ta.sma(volume, volLength)

atr = ta.atr(atrLength)

smaClose = ta.sma(close, 50) // Smoothing for market trend

// === ENTRY CONDITIONS ===

longCond = rsi > 30 and macdHist > 0 and volume > volMA and close > smaClose

shortCond = rsi < 70 and macdHist < 0 and volume > volMA and close < smaClose

// === PERSISTENT VARIABLES ===

var float entryPrice = na

var float stopLoss = na

var float takeProfit1 = na

var float takeProfit2 = na

var int entryBar = na

var bool tradeActive = false

// Line/Label handles

var line lineSL = na

var line lineTP1 = na

var line lineTP2 = na

var label labelSL = na

var label labelTP1 = na

var label labelTP2 = na

// === CLEAN UP BEFORE NEW TRADE ===

if (longCond or shortCond)

if tradeActive

tradeActive := false

// === LONG ENTRY ===

if (longCond)

entryPrice := close

stopLoss := close - riskATR * atr

takeProfit1 := close + tp1ATR * atr

takeProfit2 := close + tp2ATR * atr

entryBar := bar_index

tradeActive := true

strategy.entry("Long", strategy.long)

strategy.exit("TP1", from_entry="Long", qty_percent=50, limit=takeProfit1, stop=stopLoss)

strategy.exit("TP2", from_entry="Long", qty_percent=100, limit=takeProfit2, stop=stopLoss)

// === SHORT ENTRY ===

if (shortCond)

entryPrice := close

stopLoss := close + riskATR * atr

takeProfit1 := close - tp1ATR * atr

takeProfit2 := close - tp2ATR * atr

entryBar := bar_index

tradeActive := true

strategy.entry("Short", strategy.short)

strategy.exit("TP1", from_entry="Short", qty_percent=50, limit=takeProfit1, stop=stopLoss)

strategy.exit("TP2", from_entry="Short", qty_percent=100, limit=takeProfit2, stop=stopLoss)

// === SIGNAL MARKERS ===

// Green for Long Entry, Red for Short Entry

plotshape(longCond, location=location.belowbar, style=shape.labelup, color=color.green, text="BUY", size=size.small)

plotshape(shortCond, location=location.abovebar, style=shape.labeldown, color=color.red, text="SELL", size=size.small)

// === Trend Background Coloring (LuxAlgo Style) ===

bgcolor(longCond ? color.new(color.green, 90) : na)

bgcolor(shortCond ? color.new(color.red, 90) : na)

// === ALERTS ===

alertcondition(longCond, title="Buy Signal", message="Long signal triggered! Entry: {{close}}")

alertcondition(shortCond, title="Sell Signal", message="Short signal triggered! Entry: {{close}}")