Aperçu

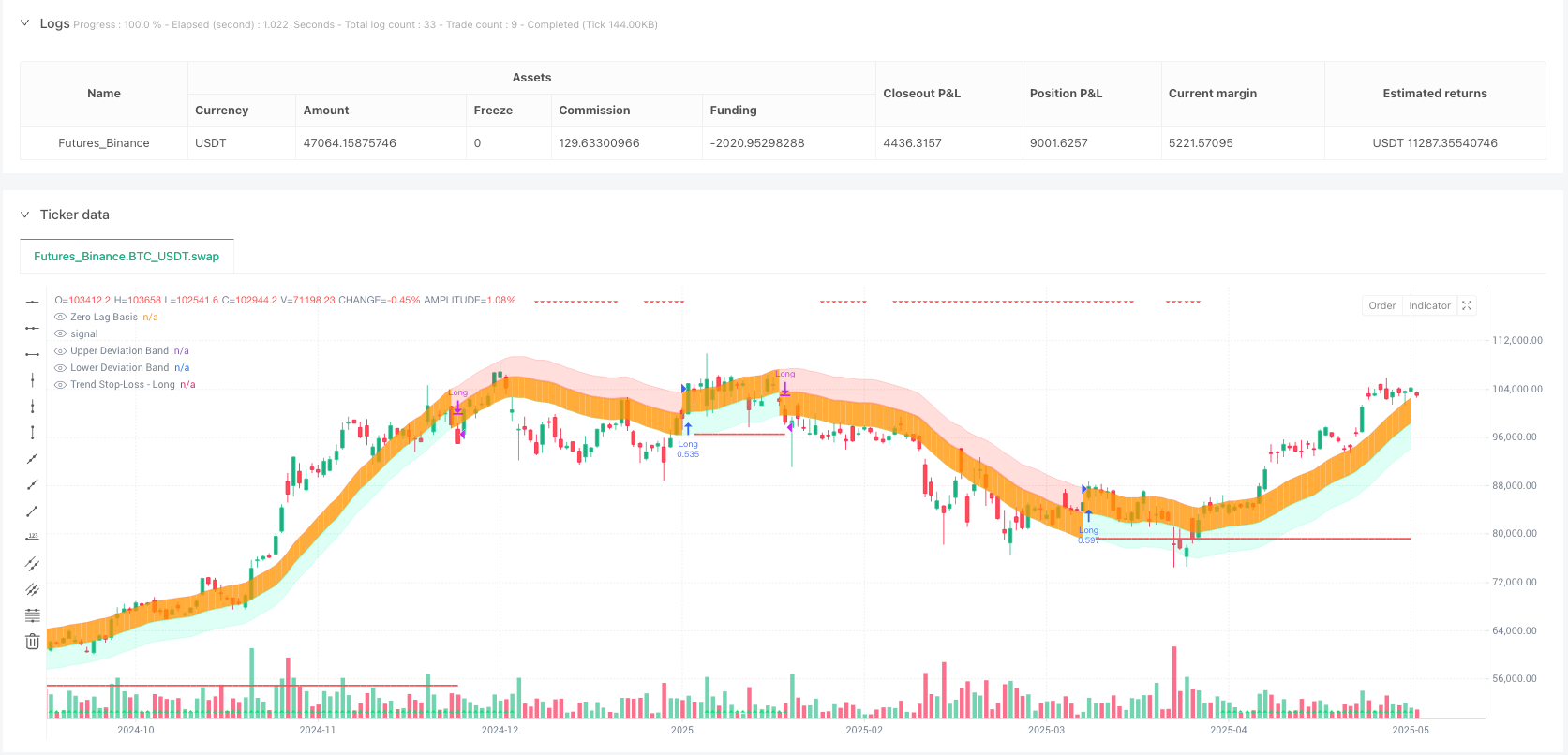

La stratégie de négociation de signaux de tendance à zéro décalage multi-temporel est un système de négociation quantifié basé sur des moyennes mobiles indicielles à zéro décalage (ZLEMA) conçu pour réduire le retard des moyennes mobiles traditionnelles et fournir un signal de reconnaissance de tendance plus rapide et plus précis. La stratégie combine non seulement des canaux de volatilité pour identifier les changements de tendance, mais intègre également une variété de mécanismes d’exit flexibles, y compris le retour sur risque, l’exit de profit par rapport à l’exit de but, les arrêts et arrêts basés sur l’ATR, le suivi dynamique des arrêts et des pertes et les sorties à travers toutes les lignes.

Principe de stratégie

Le principe de base de cette stratégie est basé sur le ZLEMA, un indicateur technique permettant d’améliorer la vitesse de réaction des moyennes mobiles en éliminant ou en réduisant le retard des données sur les prix. Les étapes de mise en œuvre sont les suivantes:

Calcul avec un délai zéroLa stratégie consiste d’abord à calculer ZLEMA, en utilisant la formule:

zlema = ta.ema(src + (src - src[lag]), length)réalisation, dontlagCette méthode réduit efficacement le retard dans les EMA traditionnels.Le mécanisme de détection des tendances:

- Ajout d’un canal oscillant sur la base de ZLEMA (semblable à une bande de bourrage), dont la largeur est déterminée par la valeur maximale de l’ATR multipliée par le nombre de multiples

- La tendance est à la hausse lorsque le prix est en train de s’enrouler vers le haut.

- La tendance est à la baisse lorsque le prix est descendu en dessous de la trajectoire

- Le système fournit également la fonction de confirmation de la correspondance des 5 lignes K successives en direction de ZLEMA, par

zlemaUpTrendetzlemaDownTrendMise en œuvre des variables

Conditions d’admission à la diversité:

- Les prix sont basés sur le nombre d’entrées:

- Les conditions de base et la tendance à la hausse de la ligne K de ZLEMA sont confirmées

- Entrée par voie aérienne: prix en descente et dans la gamme de dates (fonctionnalité optionnelle)

- ZLEMA rentre dans la ligne zéro: après une brève reprise, le prix est de retour au-dessus de ZLEMA et est toujours dans une tendance à la hausse

Système de sortie dynamique intégré:

- Objectif de rendement sur le risque: prix cible calculé sur la base du rapport rendement-risque spécifique calculé sur la base du prix d’entrée et du seuil de stop-loss

- ATR base Stop and Stop: Calculer les positions de stop et stop à l’aide d’ATR multiplicateur dynamique

- ATR tracking stop loss: le stop loss est automatiquement déplacé vers le haut à mesure que le prix évolue

- Stop loss: lorsque les bénéfices atteignent un certain ratio de risque/rendement, le stop loss est déplacé vers le prix d’entrée

- Retour de tendance: sortie automatique lorsque l’indicateur de tendance se retourne

- Sortie EMA: sortie lorsque le prix dépasse une certaine EMA

Avantages stratégiques

Les stratégies de trading de signaux de tendance à retardement zéro sur des périodes de temps multiples présentent des avantages notables:

Réduction du retard de signalLa technologie ZLEMA réduit les délais des moyennes mobiles traditionnelles, permettant une identification plus rapide des tendances et une capture plus précoce de leur point de départ.

Un système complet de gestion des risques: Un mécanisme de contrôle des risques à plusieurs niveaux est intégré, allant de l’arrêt fixe, de l’arrêt dynamique ATR, de l’arrêt de suivi des pertes à l’arrêt de l’équilibre des pertes et des pertes, pour une protection complète de différents environnements de marché.

Des options de négociation flexibles: peut être configuré pour être une stratégie multi-joueurs uniquement ou une stratégie de négociation bidirectionnelle, adaptée à différentes préférences de marché et environnements réglementaires.

Mécanisme de réintégration: La fonction de réentrée en ligne zéro de ZLEMA permet de réentrer après un raccourcissement de courte durée dans une tendance forte pour maximiser les gains de tendance.

Une stratégie de sortie diversifiée: Offre plusieurs options de sortie adaptées aux différentes conditions du marché, permettant à la fois de fixer des bénéfices par des objectifs de profit et de faire courir les bénéfices par le suivi des arrêts-pertes.

Aide visuelle: visualisation des signaux de négociation et de la position de gestion des risques à l’aide d’éléments visuels tels que les ombres de tendance, les lignes de stop-loss, les lignes d’arrêt et les indicateurs de tendance.

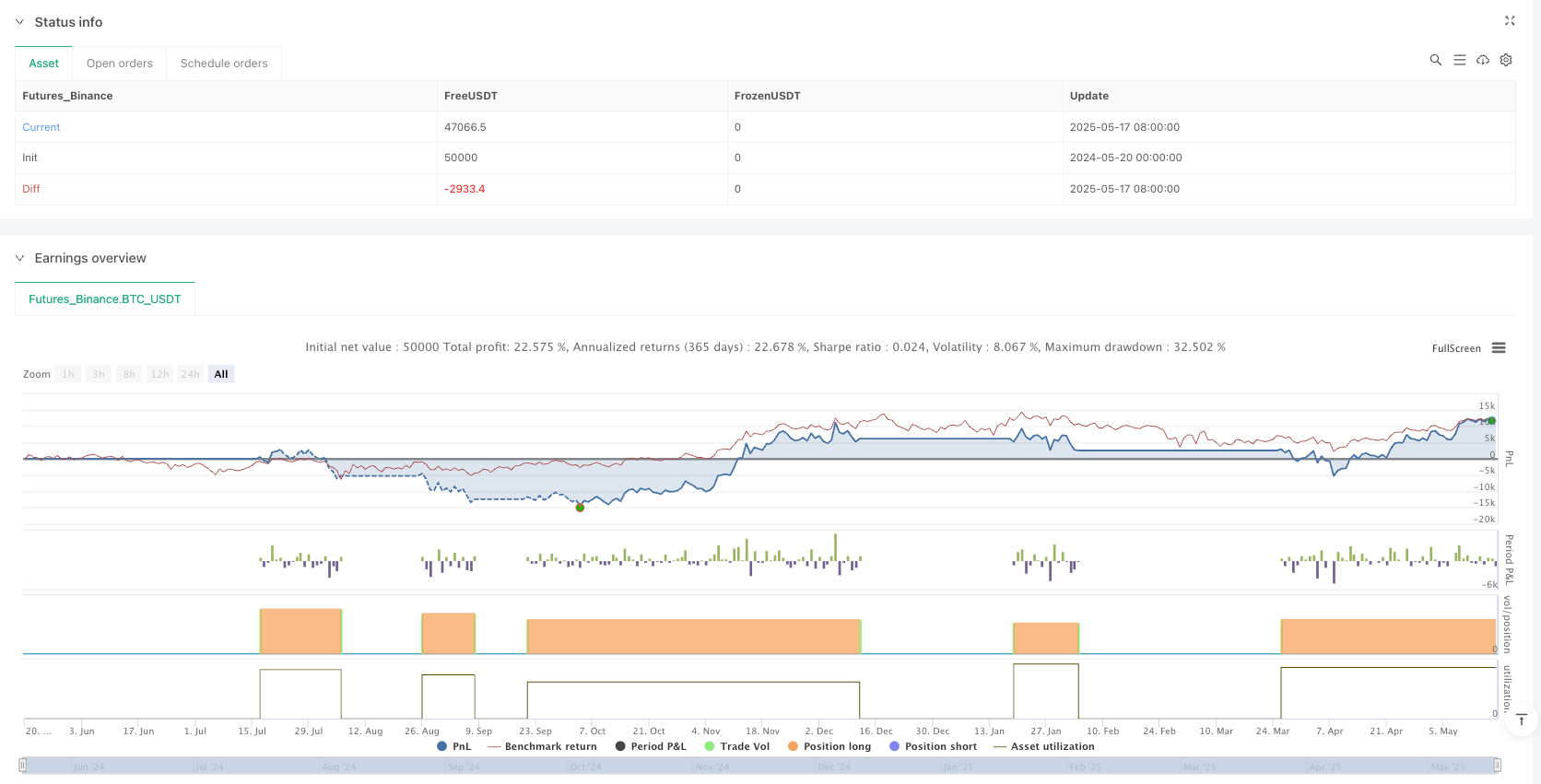

Statistiques détaillées sur la performance: Tableau intégré de statistiques sur les transactions, affichant les indicateurs clés tels que le taux de victoire, le bénéfice net et le retrait maximal, pour faciliter l’évaluation et l’optimisation des stratégies.

Risque stratégique

Malgré la bonne conception de cette stratégie, il y a des risques potentiels à prendre en compte:

Paramètre SensibilitéLes paramètres centraux tels que la longueur de ZLEMA et le nombre de fois ATR ont un impact significatif sur la performance de la stratégie. Des paramètres mal configurés peuvent entraîner un signal trop ou trop peu.

Faux signaux sur les marchésLes signaux de fausses informations peuvent être fréquents et entraîner des pertes continues sur des marchés instables sans tendance claire.

Risque d’inversion de tendanceLe fait que la stratégie ait conçu plusieurs mécanismes de sortie peut entraîner de lourdes pertes en cas d’une forte reprise de la tendance.

Le risque d’une suradaptation: La combinaison de plusieurs paramètres peut conduire à une suradaptation des données historiques et à une mauvaise performance dans les conditions futures du marché.

Les signaux à longue période sont rares: Lorsque la longueur ZLEMA est plus longue, la stratégie peut générer moins de signaux de trading, ce qui affecte l’efficacité de l’utilisation des fonds.

Le défi de l’arrêt de la largeurLes arrêts basés sur l’ATR peuvent être trop larges dans les marchés à forte volatilité, entraînant des pertes individuelles trop importantes; et trop étroits dans les marchés à faible volatilité, entraînant des déclenchements fréquents.

Les méthodes utilisées pour atténuer ces risques comprennent: un suivi rigoureux des paramètres et une vérification à l’avance, l’évitement des transactions sur des marchés en turbulence combinés à des indicateurs de l’état du marché, l’application de règles rigoureuses de gestion des fonds et la réoptimisation périodique des paramètres de la stratégie pour s’adapter aux changements du marché.

Orientation de l’optimisation de la stratégie

Cette stratégie offre de nombreuses possibilités d’optimisation et d’amélioration des performances dans les domaines suivants:

Les paramètres dynamiques s’adaptentDéveloppement d’un mécanisme d’adaptation qui ajuste automatiquement la longueur de ZLEMA et le nombre de fois ATR en fonction de la volatilité du marché, afin d’améliorer l’adaptabilité de la stratégie à différents environnements de marché.

Filtre sur l’état du marchéIntroduction d’indicateurs de l’état du marché (ADX, indice de volatilité, etc.) qui permettent de négocier uniquement dans des conditions favorables et d’éviter de négocier fréquemment dans des marchés volatiles inefficaces.

Confirmation de plusieurs périodesLe taux de réussite est plus élevé lorsque les tendances sont alignées sur les tendances les plus importantes, combinées à des tendances à des délais plus élevés.

Confirmation de la transactionL’intégration d’indicateurs de volume de transactions comme confirmation auxiliaire, par exemple, un signal de changement de tendance est confirmé uniquement lorsque le volume de transactions augmente.

Optimisation du machine learningL’utilisation d’algorithmes d’apprentissage automatique pour trouver la combinaison optimale de paramètres et le moment d’entrée, en particulier pour former des modèles qui prédisent quels signaux sont plus susceptibles de réussir.

Filtres saisonniers et temporels: Ajoutez des filtres de session et de calendrier pour éviter les sessions inefficaces ou risquées.

Analyse des liens entre les actifs concernés: l’introduction d’analyses de corrélativité des actifs concernés pour renforcer la fiabilité du signal lors de la confirmation simultanée de plusieurs actifs.

Ces orientations d’optimisation permettent non seulement d’améliorer la stabilité et la rentabilité d’une stratégie, mais aussi de réduire le risque et de la rendre plus adaptée aux différents environnements de marché et aux préférences de risque individuelles.

Résumer

La stratégie de négociation de signaux de tendance à zéro retard sur des cadres de temps multiples est un système de négociation quantitatif complet et flexible permettant une identification rapide et précise des tendances grâce à la technologie ZLEMA et aux canaux de volatilité, et associée à un mécanisme de gestion dynamique des risques à plusieurs niveaux pour protéger la sécurité des fonds. La stratégie permet à la fois de capturer les opportunités d’entrée au début d’une tendance et de maximiser les gains grâce à des mécanismes de réentrée au cours du développement de la tendance, tout en offrant une variété de stratégies d’exit adaptées à différents environnements de marché.

Les principaux avantages de la stratégie résident dans la réduction de la latence des signaux, la mise à disposition d’un système complet de gestion des risques et des options de configuration de transactions flexibles. Cependant, les utilisateurs doivent être attentifs aux risques potentiels tels que la sensibilité des paramètres, les faux signaux des marchés en choc et la suradaptation. Les orientations d’optimisation telles que le filtrage de l’état du marché, la confirmation de plusieurs périodes et l’adaptation des paramètres dynamiques peuvent améliorer encore la performance de la stratégie.

En tant que système de trading quantitatif basé sur des indicateurs techniques, la stratégie est particulièrement adaptée au trading de tendances à moyen et long terme et s’applique à divers marchés financiers. Cependant, toute stratégie nécessite un ajustement personnalisé en fonction des objectifs de trading individuels, de la tolérance au risque et des préférences du marché, et est associée à des principes stricts de gestion des fonds pour être appliquée dans les transactions réelles.

//@version=6

// Quant Trading Pro www.quanttradingpro.com

// #1 Strategy Optimizer on the chrome extension store Quant Trading Strategy Optimizer

strategy(title="Quant Trading Zero Lag Trend Signals (MTF) Strategy", shorttitle="QT0️⃣Zero Lag Signals Strategy", overlay=true,

commission_type=strategy.commission.percent,

commission_value=0.1,

slippage=3,

default_qty_type=strategy.percent_of_equity,

default_qty_value=100,

initial_capital=1000,

margin_long=0,

margin_short=0)

// === INPUT PARAMETERS ===

// 📌 1️⃣ Main Calculations

length = input.int(70, title="Length", minval=70, maxval=7000)

mult = input.float(1.2, "Band Multiplier", group="Main Calculations")

// === 📊 Trade Data Toggles ===

showFloatingTable = input.bool(true, "Show Floating Stats Table?", group="Trade Data")

showTradeLog = input.bool(false, "Show Trade Log Labels on Chart?", group="Trade Data")

enableCSVExport = input.bool(false, "Enable CSV Export", group="Trade Data")

// 📌 ZLEMA Trend Confirmation for Entries

useZlemaTrendConfirm = input.bool(false, "Use ZLEMA Trend Confirmation for entry?", group="Entry Conditions")

reEnterOnLongTrend = input.bool(false, "Re-Enter on Long Trend continuation", group="Entry Conditions")

// 📌 2️⃣ Short Trades

allowShortTrades = input.bool(false, "Allow Short Trades?", group="Short Trades")

// 📌 Performance Settings

useProfitTarget = input.bool(false, "Use Profit Target?", group="Performance Settings")

profitTargetRR = input.float(2.0, "Profit Target (Risk-Reward Ratio)", group="Performance Settings")

// 📌 4️⃣ Dynamic TP/SL (Each Setting with Its Parameters Directly Below)

useATRStopTP = input.bool(false, "Use ATR-Based Stop-Loss & Take-Profit?", group="Dynamic TP/SL")

atrLength = input.int(14, "ATR Length", group="Dynamic TP/SL")

atrMultiplier = input.float(1.5, "Stop-Loss ATR Multiplier", group="Dynamic TP/SL")

profitATRMultiplier = input.float(2.5, "Profit Target ATR Multiplier", group="Dynamic TP/SL")

useTrailingStop = input.bool(false, "Use ATR Trailing Stop?", group="Dynamic TP/SL")

trailStopMultiplier = input.float(1.5, "Trailing Stop ATR Multiplier", group="Dynamic TP/SL")

useBreakEven = input.bool(false, "Use Break-Even Stop-Loss?", group="Dynamic TP/SL")

breakEvenRR = input.float(1.5, "Move SL to Break-Even After RR", group="Dynamic TP/SL")

useTrendExit = input.bool(false, "Use Trend-Based Take Profit (EMA Exit)?", group="Dynamic TP/SL")

emaExitLength = input.int(9, "EMA Exit Length", group="Dynamic TP/SL")

// 📌 Debug Options

showZlemaDebug = input.bool(false, "Show ZLEMA Trend Debug?", group="Debug")

// ============================================================

// === 1️⃣ CALCULATIONS (Indicators, Trend, ATR, Stop/TP) ===

// ============================================================

src = close

lag = math.floor((length - 1) / 2)

zlema = ta.ema(src + (src - src[lag]), length)

volatility = ta.highest(ta.atr(length), length * 3) * mult

var trend = 0

if ta.crossover(close, zlema + volatility)

trend := 1

if ta.crossunder(close, zlema - volatility)

trend := -1

atrValue = ta.atr(atrLength)

emaExit = ta.ema(close, emaExitLength)

var float stopLossLongLevel = na

var float profitTargetLongLevel = na

var float stopLossShortLevel = na

var float profitTargetShortLevel = na

var int lastEntryBarIndex = na

var float lastEntryPrice = na

// ✅ Corrected ZLEMA DownTrend Logic: Ensure ZLEMA has decreased for 5 consecutive bars

// ✅ ZLEMA Increasing for 5 Bars → Bullish Trend (Green Triangle Up at the Bottom)

zlemaUpTrend = zlema > zlema[1] and zlema[1] > zlema[2] and zlema[2] > zlema[3] and zlema[3] > zlema[4]

// ✅ ZLEMA Decreasing for 5 Bars → Bearish Trend (Red Triangle Down at the Top)

zlemaDownTrend = zlema < zlema[1] and zlema[1] < zlema[2] and zlema[2] < zlema[3] and zlema[3] < zlema[4]

if ta.crossover(trend, 0) // Long Entry

stopLossLongLevel := useATRStopTP ? close - (atrValue * atrMultiplier) : zlema - volatility

profitTargetLongLevel := useProfitTarget ? (close + ((close - stopLossLongLevel) * profitTargetRR)) : na

if ta.crossunder(trend, 0) // Short Entry

stopLossShortLevel := useATRStopTP ? close + (atrValue * atrMultiplier) : zlema + volatility

profitTargetShortLevel := useProfitTarget ? (close - ((stopLossShortLevel - close) * profitTargetRR)) : na

// ATR-Based Stop-Loss Levels for Trade Exits

var float atrStopLossLong = na

var float atrStopLossShort = na

if useATRStopTP

if strategy.position_size > 0 // Long Position

atrStopLossLong := na(atrStopLossLong) or strategy.position_size[1] == 0 ? close - (atrValue * atrMultiplier) : math.max(nz(atrStopLossLong[1]), close - (atrValue * atrMultiplier)) // Prevents SL from decreasing

if strategy.position_size < 0 // Short Position

atrStopLossShort := na(atrStopLossShort) or strategy.position_size[1] == 0 ? close + (atrValue * atrMultiplier) : math.min(nz(atrStopLossShort[1]), close + (atrValue * atrMultiplier)) // Prevents SL from increasing

// ATR-Based Take-Profit Levels

var float atrTakeProfitLong = na

var float atrTakeProfitShort = na

if useATRStopTP

if strategy.position_size > 0 // Long Position

atrTakeProfitLong := strategy.position_avg_price + (atrValue * profitATRMultiplier) // Dynamic TP Based on ATR

if strategy.position_size < 0 // Short Position

atrTakeProfitShort := strategy.position_avg_price - (atrValue * profitATRMultiplier) // Dynamic TP Based on ATR

// ATR Trailing Stop Levels for Trade Exits and Visualization

var float trailStopLongLine = na

var float trailStopShortLine = na

if useTrailingStop

if strategy.position_size > 0 // Long Position

trailStopLongLine := na(trailStopLongLine) or strategy.position_size[1] == 0 ? close - (atrValue * trailStopMultiplier) :

math.max(nz(trailStopLongLine[1]), close - (atrValue * trailStopMultiplier))

if strategy.position_size < 0 // Short Position

trailStopShortLine := na(trailStopShortLine) or strategy.position_size[1] == 0 ? close + (atrValue * trailStopMultiplier) :

math.min(nz(trailStopShortLine[1]), close + (atrValue * trailStopMultiplier))

// ============================================================

// === 2️⃣ ENTRY & EXIT LOGIC (Conditions for Trading) ===

// ============================================================

// ✅ Entry Conditions for Long Trades

longCondition = ta.crossover(trend, 0) and close > zlema + volatility

canEnterLong = strategy.position_size == 0 or strategy.position_size[1] < 0 // Allows long entry right after short exit

if useZlemaTrendConfirm

longCondition := longCondition and zlemaUpTrend // Ensure ZLEMA Uptrend is true for long entries

// 🔥 Enforce that `longCondition` CANNOT be true if `zlemaUpTrend` is false

if useZlemaTrendConfirm and not zlemaUpTrend

longCondition := false

// ✅ Entry Conditions for Short Trades

shortCondition = allowShortTrades and ta.crossunder(trend, 0) and close < zlema - volatility

canEnterShort = strategy.position_size == 0 or strategy.position_size[1] > 0 // Allows short entry right after long exit

if useZlemaTrendConfirm

shortCondition := shortCondition and zlemaDownTrend // Ensure ZLEMA Downtrend is true for short entries

// ✅ Long Re-Entry Condition: ZLEMA is green, position is flat, price closed below and now above ZLEMA

reEntryLongCondition = reEnterOnLongTrend and

trend == 1 and

trend[1] == 1 and // ✅ Previous bar must also be in bullish trend (prevents triggering on trend change)

strategy.position_size == 0 and

close[1] < zlema[1] and

close > zlema

// ✅ Debugging: Display `longCondition` and `zlemaUpTrend` values only if the checkbox is checked

if showZlemaDebug and ta.crossover(trend, 0)

label.new(x=bar_index, y=low,

text="LongCondition: " + str.tostring(longCondition) +

"\nZLEMA UpTrend: " + str.tostring(zlemaUpTrend),

color=color.white, textcolor=color.black, size=size.small, style=label.style_label_down)

// ============================================================

// === 3️⃣ TRADE EXECUTIONS (Entries, ATR SL/TP, Trailing Stop, Trend Exit) ===

// ============================================================

// 📌 Entry Conditions

if (canEnterLong and longCondition) or reEntryLongCondition

lastEntryBarIndex := bar_index

lastEntryPrice := close

// 🛠️ Reset all SL/TP levels on Long Entry or Re-Entry

if reEntryLongCondition

// Trend-Based SL/TP

stopLossLongLevel := useATRStopTP ? na : zlema - volatility

profitTargetLongLevel := useProfitTarget and not useATRStopTP ? (close + ((close - stopLossLongLevel) * profitTargetRR)) : na

// ATR-Based SL/TP

atrStopLossLong := useATRStopTP ? close - (atrValue * atrMultiplier) : na

atrTakeProfitLong := useATRStopTP ? close + (atrValue * profitATRMultiplier) : na

// Trailing Stop

trailStopLongLine := useTrailingStop ? close - (atrValue * trailStopMultiplier) : na

strategy.entry(id="Long", direction=strategy.long, comment=reEntryLongCondition ? "Re-Entry Long" : "Bullish Trend Change")

if canEnterShort and shortCondition

lastEntryBarIndex := bar_index

lastEntryPrice := close

strategy.entry(id="Short", direction=strategy.short, comment="Bearish Trend Change")

// 📌 ATR-Based Stop-Loss Exits (Ensures SL Always Triggers Correctly)

if useATRStopTP and strategy.position_size > 0

if low <= atrStopLossLong

strategy.close("Long", comment="ATR SL Hit - Long")

if useATRStopTP and strategy.position_size < 0

if high >= atrStopLossShort

strategy.close("Short", comment="ATR SL Hit - Short")

// 📌 ATR-Based Stop-Loss & Take-Profit Exits (Ensures TP Always Executes)

if useATRStopTP and strategy.position_size > 0 and high >= atrTakeProfitLong

strategy.close("Long", comment="ATR TP Hit - Long")

if useATRStopTP and strategy.position_size < 0 and low <= atrTakeProfitShort

strategy.close("Short", comment="ATR TP Hit - Short")

// 📌 Profit Target Exits (Ensures TP Always Executes Independently)

if useProfitTarget and strategy.position_size > 0 and high >= profitTargetLongLevel

strategy.close("Long", comment="Profit Target Hit - Long")

if useProfitTarget and strategy.position_size < 0 and low <= profitTargetShortLevel

strategy.close("Short", comment="Profit Target Hit - Short")

// 📌 Stop-Loss for Profit Target Trades (Ensures Stop-Loss Works with TP)

if useProfitTarget and strategy.position_size > 0 and low <= stopLossLongLevel

strategy.close("Long", comment="Stop-Loss Hit - Long")

if useProfitTarget and strategy.position_size < 0 and high >= stopLossShortLevel

strategy.close("Short", comment="Stop-Loss Hit - Short")

// 📌 ATR Trailing Stop Loss (Ensures It Works Alongside Other Exits)

if useTrailingStop and strategy.position_size > 0 and low <= trailStopLongLine

strategy.close("Long", comment="Trailing Stop Hit - Long")

if useTrailingStop and strategy.position_size < 0 and high >= trailStopShortLine

strategy.close("Short", comment="Trailing Stop Hit - Short")

// 📌 Trend-Based Exit (Closes Position When Trend Reverses)

if strategy.position_size > 0 and ta.crossunder(trend, 0)

strategy.close("Long", comment="Trend Change to Bearish")

if strategy.position_size < 0 and ta.crossover(trend, 0)

strategy.close("Short", comment="Trend Change to Bullish")

// 📌 Break-Even Stop-Loss (Adjusts Stop to Entry Price at Set Risk-Reward Ratio)

if useBreakEven and strategy.position_size > 0 and high >= strategy.position_avg_price + (strategy.position_avg_price - atrStopLossLong) * breakEvenRR

atrStopLossLong := strategy.position_avg_price

if useBreakEven and strategy.position_size < 0 and low <= strategy.position_avg_price - (atrStopLossShort - strategy.position_avg_price) * breakEvenRR

atrStopLossShort := strategy.position_avg_price

// 📌 EMA Exit (Closes Position if Price Crosses EMA)

if useTrendExit and strategy.position_size > 0 and low < emaExit

strategy.close("Long", comment="Exit on EMA")

if useTrendExit and strategy.position_size < 0 and high > emaExit

strategy.close("Short", comment="Exit on EMA")

// ============================================================

// === 4️⃣ VISUALIZATIONS (Trend Shading, Stop-Loss, TP, ATR TS) ===

// ============================================================

// 🟢🔴 Restore Bullish/Bearish Trend Shading

zlemaColor = trend == 1 ? color.new(#00ffbb, 70) : color.new(#ff1100, 70)

m = plot(series=zlema, title="Zero Lag Basis", linewidth=2, color=zlemaColor)

upper = plot(zlema + volatility, style=plot.style_linebr, color=color.new(#ff1100, 90), title="Upper Deviation Band")

lower = plot(zlema - volatility, style=plot.style_linebr, color=color.new(#00ffbb, 90), title="Lower Deviation Band")

fill(plot1=m, plot2=upper, color=(trend == -1 ? color.new(#ff1100, 80) : na), title="Bearish Fill")

fill(plot1=m, plot2=lower, color=(trend == 1 ? color.new(#00ffbb, 80) : na), title="Bullish Fill")

// ✅ Plot a lime green TriangleUp at the bottom when ZLEMA has been going UP for 5 bars

plotshape(series=zlemaUpTrend ? low - ta.atr(5) * 0.5 : na,

location=location.bottom, style=shape.triangleup,

color=color.lime, title="ZLEMA Uptrend Detected")

// ✅ Plot a red TriangleDown at the top when ZLEMA has been going DOWN for 5 bars

plotshape(series=zlemaDownTrend ? high + ta.atr(5) * 0.5 : na,

location=location.top, style=shape.triangledown,

color=color.red, title="ZLEMA Downtrend Detected")

// 🔴 Default Stop-Loss Lines (Red) - Only Show If ATR SL/TP Is Not Used

plot(series=(not useATRStopTP and strategy.position_size > 0) ? stopLossLongLevel : na,

style=plot.style_linebr, color=color.red, linewidth=2, title="Trend Stop-Loss - Long")

plot(series=(not useATRStopTP and strategy.position_size < 0) ? stopLossShortLevel : na,

style=plot.style_linebr, color=color.red, linewidth=2, title="Trend Stop-Loss - Short")

// 🟠 ATR Trailing Stop Loss Line (Thin Orange Line) - Only Draw When Checkbox is Checked

plot(series=(useTrailingStop and strategy.position_size > 0) ? trailStopLongLine : na,

style=plot.style_linebr, color=color.new(color.orange, 70), linewidth=1, title="ATR Trailing Stop - Long")

plot(series=(useTrailingStop and strategy.position_size < 0) ? trailStopShortLine : na,

style=plot.style_linebr, color=color.new(color.orange, 70), linewidth=1, title="ATR Trailing Stop - Short")

// ✅ ATR-Based Stop-Loss Visualization (Ensures Line Stays Until Trade Closes)

plot(series=(useATRStopTP and strategy.position_size > 0) ? atrStopLossLong : na,

style=plot.style_linebr, color=color.new(color.red, 50), linewidth=2, title="ATR-Based Stop-Loss - Long")

plot(series=(useATRStopTP and strategy.position_size < 0) ? atrStopLossShort : na,

style=plot.style_linebr, color=color.new(color.red, 50), linewidth=2, title="ATR-Based Stop-Loss - Short")

// ✅ ATR-Based Take-Profit Visualization (Ensures Line Stays Until Trade Closes)

plot(series=(useATRStopTP and strategy.position_size > 0) ? atrTakeProfitLong : na,

style=plot.style_linebr, color=color.new(color.green, 50), linewidth=2, title="ATR-Based Take-Profit - Long")

plot(series=(useATRStopTP and strategy.position_size < 0) ? atrTakeProfitShort : na,

style=plot.style_linebr, color=color.new(color.green, 50), linewidth=2, title="ATR-Based Take-Profit - Short")

// ✅ Standard Profit Target Visualization (Only Active if ATR SL/TP is NOT Used)

plot(series=(useProfitTarget and not useATRStopTP and strategy.position_size > 0) ? profitTargetLongLevel : na,

style=plot.style_linebr, color=color.green, linewidth=2, title="Profit Target - Long")

plot(series=(useProfitTarget and not useATRStopTP and strategy.position_size < 0) ? profitTargetShortLevel : na,

style=plot.style_linebr, color=color.green, linewidth=2, title="Profit Target - Short")

// === 📋 FLOATING TABLE: STRATEGY PERFORMANCE & SETTINGS ===

// === Track first and last trade times ===

var int firstTradeTime = na

var int lastTradeTime = na

if strategy.opentrades > 0 and na(firstTradeTime)

firstTradeTime := time

if strategy.closedtrades > 0

lastTradeTime := time

// === Format trade date strings safely ===

firstDateStr = "N/A"

lastDateStr = "N/A"

if not na(firstTradeTime)

firstDateStr := str.tostring(month(firstTradeTime)) + "/" + str.tostring(dayofmonth(firstTradeTime)) + "/" + str.tostring(year(firstTradeTime) % 100)

if not na(lastTradeTime)

lastDateStr := str.tostring(month(lastTradeTime)) + "/" + str.tostring(dayofmonth(lastTradeTime)) + "/" + str.tostring(year(lastTradeTime) % 100)