Aperçu

La stratégie est un système de trading de suivi de tendance basé sur les indicateurs RSI et EMA, combiné à des fonctions de gestion du risque dynamique. La stratégie identifie les signaux d’entrée en analysant la relation entre les prix et la moyenne et les variations de l’indicateur de force relative (RSI), tout en utilisant l’amplitude réelle des fluctuations (ATR) pour définir dynamiquement la position de stop-loss. Le système comprend également des fonctions de suivi de stop-loss et de garantie, permettant d’ajuster de manière flexible les paramètres de risque lorsque les conditions du marché changent, aidant les traders à protéger leurs fonds tout en maximisant le potentiel de profit.

Principe de stratégie

Le principe central de cette stratégie est de combiner les indicateurs de tendance et de dynamique pour déterminer le point d’entrée, tout en utilisant la gestion dynamique des risques pour protéger les bénéfices.

Analyse des critères d’admission:

- Entrée à plusieurs têtes: lorsque le prix est en hausse en traversant la ligne moyenne EMA et que le RSI est en dessous de 50

- Entrée à vide: lorsque le prix franchit la ligne moyenne EMA, que le RSI est supérieur à 50 et qu’il est en baisse

Le mécanisme de gestion des risques:

- Stop-loss dynamique basé sur l’ATR: utilisez le multiplicateur ATR pour définir le point de stop-loss, assurant un ajustement du risque en fonction de la volatilité du marché

- Fonction de suivi des pertes: lorsque celle-ci est activée, le point de perte se déplace avec le prix dans la direction favorable, bloquant une partie des bénéfices

- Mécanisme de couverture: lorsque le prix atteint un niveau de profit spécifique (défini par le multiplicateur ATR), le point d’arrêt est automatiquement déplacé vers le prix d’entrée, assurant une transaction sans perte

Synergie des indicateurs:

- L’EMA () 21 fournit une direction de tendance

- RSI ((14) fournit des conditions de survente et de confirmation de la dynamique

- ATR ((14) quantifie la volatilité du marché et est utilisée pour calculer le risque

Avantages stratégiques

La capacité d’adaptation du marchéEn utilisant l’ATR pour définir le point d’arrêt, la stratégie peut s’adapter automatiquement à différentes conditions de volatilité du marché, élargissant la portée de l’arrêt sur les marchés à forte volatilité et réduisant la portée de l’arrêt sur les marchés à faible volatilité.

Gestion intégrée des risques:

- Les fonds de protection contre les pertes importantes du stop-loss fixe

- Suivre le stop loss et verrouiller le profit

- La fonctionnalité de garantie garantit que les transactions rentables ne deviennent pas des pertes

Filtrage de la qualité du signalIl permet de filtrer efficacement les signaux de mauvaise qualité en combinant la position du prix par rapport à l’EMA et la confirmation de la dynamique du RSI, réduisant ainsi les pertes causées par les fausses percées.

Aide visuelle: La stratégie fournit des avertissements clairs visuels et audio pour aider les traders à identifier les signaux en temps opportun et à comprendre le niveau de risque de leur position actuelle.

Hauteur personnalisable: L’utilisateur peut ajuster plusieurs paramètres en fonction de ses préférences de risque personnelles et de la nature de la variété de transaction, y compris la longueur de l’EMA, le seuil RSI, le multiplicateur ATR, etc.

Risque stratégique

Malgré la bonne gestion des risques, la stratégie présente les risques suivants:

Le marché horizontal est en baisse: dans un marché de consolidation sans tendance évidente, la combinaison des EMA et du RSI peut produire de fréquents faux signaux, entraînant de petites pertes consécutives.

Paramètre SensibilitéLes performances stratégiques sont sensibles au choix des paramètres, en particulier les seuils RSI et les multiples ATR. Une mauvaise configuration des paramètres peut entraîner des sorties prématurées ou une mauvaise maîtrise des risques.

Risque de dérapage: Dans des marchés très volatils ou à faible liquidité, le prix d’exécution de l’arrêt effectif peut être très éloigné du prix fixé.

Signal retardéL’utilisation d’indicateurs en retard, tels que les EMA, peut entraîner une entrée tardive et une perte de profit dans un marché à basse vitesse.

La dépendance à la technologieLa stratégie est basée sur des indicateurs techniques et ne prend pas en compte les facteurs fondamentaux, ce qui peut entraîner une mauvaise performance lorsque des nouvelles ou des événements majeurs affectent le marché.

Comment faire ?:

- Évitez de l’utiliser dans des marchés de liquidation moins volatils

- Optimisation des paramètres de certains types de transactions par rétroanalyse

- Utilisez une stratégie combinée à une analyse de la structure du marché, mais uniquement dans les cas de tendances claires

- Envisager d’ajouter des filtres pour les heures de transaction afin d’éviter les périodes de faible liquidité

- On peut ajouter des indicateurs de sentiment de marché supplémentaires comme confirmation.

Orientation de l’optimisation de la stratégie

Sur la base de l’analyse du code de la stratégie, voici quelques pistes d’optimisation possibles:

Ajouter un filtre d’environnement de marché: Ajouter des filtres de volatilité ou de force de tendance et ne négocier que dans des conditions de marché appropriées. Par exemple, l’indicateur ADX peut être utilisé pour mesurer la force de la tendance et ne déclencher le signal que lorsque l’ADX est supérieur à une certaine barre. Cela permet d’éviter efficacement les faux signaux fréquents dans les marchés de correction.

Optimiser le paramètre RSI: Les stratégies actuelles utilisent des seuils RSI fixes ((50), on peut envisager d’ajuster les seuils RSI en fonction de la dynamique des différents cycles de marché, ou d’utiliser la pente du RSI plutôt que des valeurs numériques pour améliorer la qualité du signal.

Objectif de profit dynamique: Les paramètres de stop-loss actuels utilisent des multiplicateurs ATR fixes, et il est possible d’envisager d’ajuster dynamiquement les objectifs de profit en fonction de la volatilité du marché ou de l’intensité de la tendance. Utilisez des objectifs de profit plus importants dans les tendances fortes et des objectifs de profit plus petits dans les tendances faibles.

Filtre à l’heure: Certains marchés sont plus volatiles ou plus tendance à un moment donné. L’ajout d’un filtre temporel permet d’éviter les périodes de trading inefficaces et d’améliorer le taux de victoire global.

Confirmation de plusieurs périodes: La direction de la tendance associée à des périodes plus élevées peut être utilisée comme signal de confirmation supplémentaire, et le fait de négocier uniquement dans une direction qui est cohérente avec la tendance des périodes plus élevées peut augmenter considérablement le taux de victoire.

Optimisation de la logique de déclenchement: Les mécanismes de couverture actuels sont basés sur des déclencheurs de multiples d’ATR fixes et peuvent envisager des arrêts de déplacement par étapes, par exemple, lorsque les bénéfices atteignent 1 ATR, ils se déplacent à 50% du point de couverture, et à 2 ATR, ils se déplacent à un point de couverture complet, ce qui permet de mieux équilibrer le verrouillage des bénéfices et de donner du répit aux transactions.

Résumer

La stratégie de suivi des tendances RSI-EMA pour la gestion des risques dynamiques intelligents est un système de négociation complet qui combine l’analyse technique et la gestion des risques. Il identifie les points de retournement de tendance potentiels en utilisant la combinaison des EMA et des RSI et utilise la gestion des risques dynamiques basée sur l’ATR pour protéger les fonds et bloquer les bénéfices.

Le principal avantage de la stratégie réside dans son mécanisme de gestion du risque adaptatif, capable d’ajuster automatiquement le niveau de stop loss en fonction de la volatilité du marché, tout en offrant des fonctionnalités de suivi du stop loss et de garantie pour optimiser le rendement du risque. Les éléments de visualisation et les fonctionnalités d’alerte améliorent la praticité de la stratégie et l’expérience utilisateur.

Cependant, la stratégie est également confrontée à des défis tels que la compensation des mauvaises performances du marché, la sensibilité des paramètres et la latence des signaux. La robustesse et la rentabilité de la stratégie peuvent être encore améliorées par l’ajout de filtres d’environnement de marché, l’optimisation des paramètres RSI, la mise en œuvre de mesures d’optimisation telles que l’objectif de profit dynamique et la confirmation de plusieurs délais.

Cette stratégie offre un bon point d’équilibre entre une logique d’entrée claire et un mécanisme complet de gestion des risques pour les investisseurs à tolérance moyenne au risque et qui préfèrent les transactions tendancielles. Avec des ajustements de paramètres et des choix de marché appropriés, la stratégie peut devenir une arme puissante dans la boîte à outils du trader.

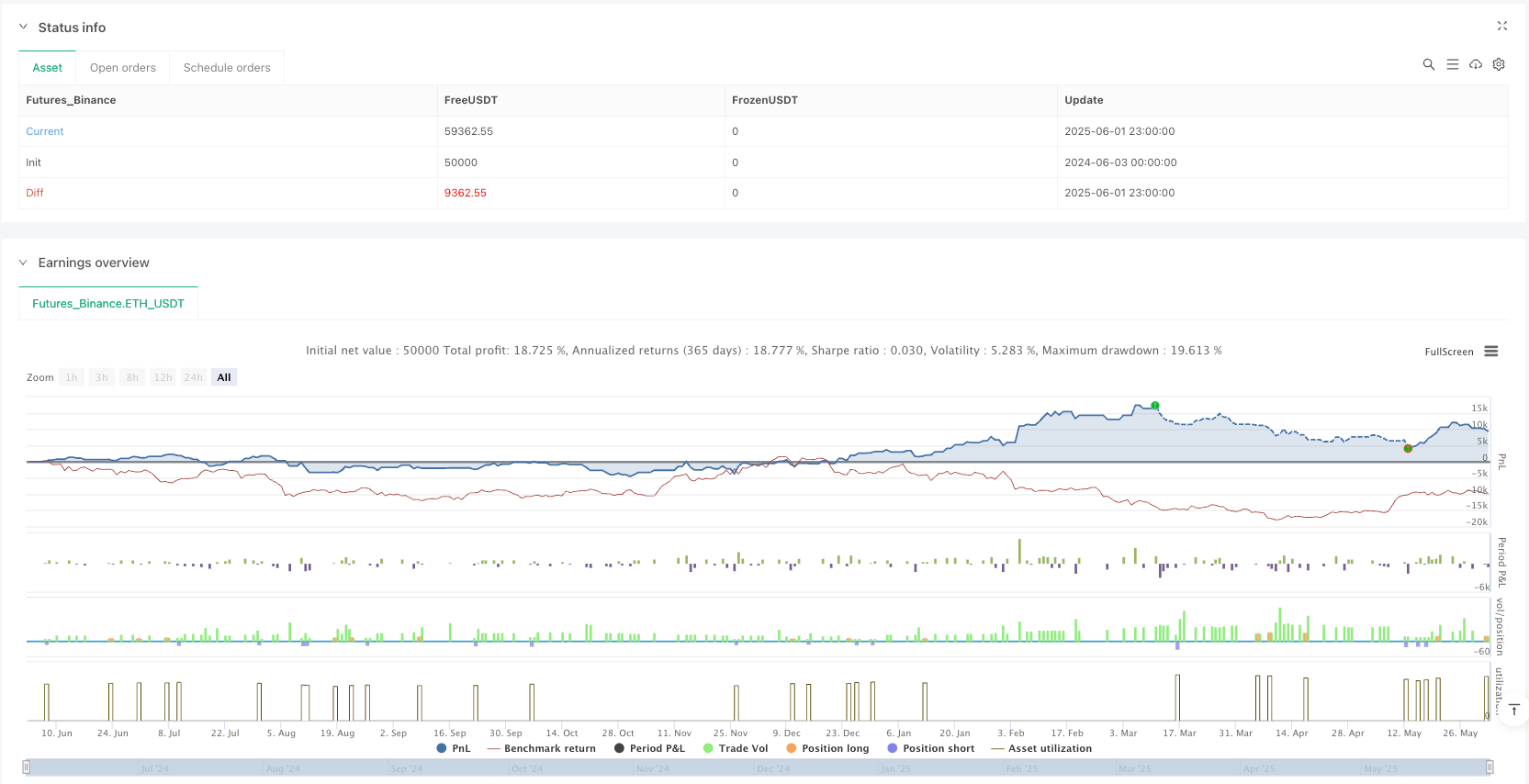

/*backtest

start: 2024-06-03 00:00:00

end: 2025-06-02 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=6

strategy("Rifaat Ultra Gold AI v6.1", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === User Settings ===

emaLength = input.int(21, title="EMA Length")

rsiLength = input.int(14, title="RSI Length")

rsiOverbought = input.int(70, title="RSI Overbought")

rsiOversold = input.int(30, title="RSI Oversold")

atrLength = input.int(14, title="ATR Length")

tpMultiplier = input.float(1.5, title="TP Multiplier")

slMultiplier = input.float(1.0, title="SL Multiplier")

enableTrailing = input.bool(true, title="Enable Trailing Stop")

trailingATRmult = input.float(1.0, title="Trailing Stop ATR Multiplier")

enableBreakEven = input.bool(true, title="Enable Break-Even")

breakevenTrigger = input.float(1.0, title="Move SL to BE after ATR x", tooltip="Move stop to entry after price moves this many ATRs")

// === Indicators ===

ema = ta.ema(close, emaLength)

rsi = ta.rsi(close, rsiLength)

atr = ta.atr(atrLength)

// === Entry Signals ===

buySignal = close > ema and rsi < 50 and ta.rising(rsi, 1)

sellSignal = close < ema and rsi > 50 and ta.falling(rsi, 1)

// === Entry Execution ===

var float entryPriceLong = na

var float entryPriceShort = na

var bool moveToBE_Long = false

var bool moveToBE_Short = false

if buySignal

strategy.entry("Buy", strategy.long)

entryPriceLong := close

moveToBE_Long := false

label.new(bar_index, low, "BUY ✅", style=label.style_label_up, color=color.green, textcolor=color.white)

alert("🟢 Buy Signal Triggered", alert.freq_once_per_bar)

if sellSignal

strategy.entry("Sell", strategy.short)

entryPriceShort := close

moveToBE_Short := false

label.new(bar_index, high, "SELL ❌", style=label.style_label_down, color=color.red, textcolor=color.white)

alert("🔴 Sell Signal Triggered", alert.freq_once_per_bar)

// === Fixed TP / SL ===

longTP = entryPriceLong + (atr * tpMultiplier)

longSL = entryPriceLong - (atr * slMultiplier)

shortTP = entryPriceShort - (atr * tpMultiplier)

shortSL = entryPriceShort + (atr * slMultiplier)

// === Trailing Stop / Break-even ===

trailingStopLong = enableTrailing ? close - (atr * trailingATRmult) : na

trailingStopShort = enableTrailing ? close + (atr * trailingATRmult) : na

// Break-even condition

if enableBreakEven and strategy.position_size > 0 and not moveToBE_Long

if close >= entryPriceLong + (atr * breakevenTrigger)

longSL := entryPriceLong

moveToBE_Long := true

if enableBreakEven and strategy.position_size < 0 and not moveToBE_Short

if close <= entryPriceShort - (atr * breakevenTrigger)

shortSL := entryPriceShort

moveToBE_Short := true

// === Exit Conditions ===

if strategy.position_size > 0

strategy.exit("TP/SL Buy", from_entry="Buy", limit=longTP, stop=enableTrailing ? trailingStopLong : longSL)

if strategy.position_size < 0

strategy.exit("TP/SL Sell", from_entry="Sell", limit=shortTP, stop=enableTrailing ? trailingStopShort : shortSL)

// === TP/SL Visualization ===

plot(strategy.position_size > 0 ? longTP : na, title="TP Long", color=color.green)

plot(strategy.position_size > 0 ? (enableTrailing ? trailingStopLong : longSL) : na, title="SL Long", color=color.red)

plot(strategy.position_size < 0 ? shortTP : na, title="TP Short", color=color.green)

plot(strategy.position_size < 0 ? (enableTrailing ? trailingStopShort : shortSL) : na, title="SL Short", color=color.red)