Stratégie de stop loss dynamique adaptative ATR Double Super Trend Fusion

ATR supertrend Pivot Points SCALPING Dual Confirmation

Aperçu

Il s’agit d’une stratégie de négociation en ligne courte et puissante qui combine deux systèmes hypertrend. Cette stratégie assure une confirmation de tendance forte avant la transaction en fusionnant les hypertrends dynamiques axiaux (basés sur les hauts et les bas dynamiques et la bande d’onde ATR) et les hypertrends classiques (filtres de suivi de tendance basés sur l’ATR traditionnels). Ce mécanisme de double confirmation réduit considérablement les faux signaux et améliore la précision et la rentabilité des transactions.

Principe de stratégie

Le cœur de cette stratégie est la combinaison de deux systèmes hypertrend différents pour obtenir des signaux de trading plus fiables:

Système d’extrême tendance axiale:

- Utilisation des hauts et des bas de l’axe dynamique

pivotPeriodParamètres - passer

pivotCenterCalculer le prix actuel du centre de l’axe - Appliquer le multiplicateur ATR

pivotATRMultCréation de zones de support et de résistance dynamiques - La génération de la ligne de suivi de la perte et la détermination de la direction de la tendance

pivotTrend)

- Utilisation des hauts et des bas de l’axe dynamique

Système classique de super-tendance:

- Basé sur les calculs traditionnels de l’ATR (avec le choix d’utiliser l’ATR classique ou la moyenne mobile simple)

- utiliser

classicATRMultLa multiplication crée une bande dynamique - La deuxième série de lignes de stop-loss et de direction de tendance est générée.

stTrend)

Conditions d’entrée:

- Conditions d’achat: la tendance supérieure de l’axe pivot est devenue positive (la tendance = 1), la tendance supérieure classique est également positive, et la tendance pivot doit être passée de baisse à hausse

- Conditions de vente: la tendance supérieure de l’axe pivot se transforme en baisse (la tendance est égale à 1), la tendance supérieure classique est également baissière, et la tendance pivot doit passer de la hausse à la baisse

Objectifs de stop-loss et de profit:

- Calcul basé sur la dynamique ATR à 14 cycles

- Le stop loss est réglé sur le prix d’entrée +1,5 x ATR.

- Le profit cible est défini comme prix d’entrée +3,0 x ATR

Le code met en œuvre la logique complète de cette stratégie, y compris la gestion des commandes et des indicateurs visuels, ce qui la rend facile à appliquer dans les transactions réelles.

Avantages stratégiques

En analysant le code en profondeur, la stratégie présente les avantages suivants:

Mécanisme de double confirmation de tendanceLa double vérification assure que seul un changement de tendance fort déclenche un signal de transaction.

Paramètres d’adaptation dynamique: Les objectifs de stop loss et de profit de la stratégie sont basés sur le calcul de l’ATR, ce qui lui permet de s’ajuster automatiquement en fonction de la volatilité réelle du marché. Cela signifie que dans les marchés plus volatils, le point de stop loss s’élargit en conséquence, tandis que dans les marchés moins volatils, il se resserre, s’adaptant efficacement aux différentes conditions du marché.

Identifier les tendances axiales: Utiliser des pivots dynamiques plutôt que des niveaux de prix fixes pour déterminer les tendances permet à la stratégie de mieux saisir les changements réels de la structure du marché et les retournements clés.

Haute visibilitéLa stratégie comprend des indicateurs visuels clairs, tels que des lignes de tendance hypercolores et des marqueurs de signaux d’achat et de vente, permettant aux traders d’identifier facilement les opportunités de trading.

Une gestion complète des risques: intégration d’objectifs de stop-loss et de profit automatiques, éliminant le besoin de gestion manuelle des risques et garantissant la discipline de la négociation.

Optimisation des échanges courts: Conçu pour les transactions en ligne courte sur des graphiques de 3 à 5 minutes, il convient parfaitement aux environnements de trading à haute fréquence et à la capture des fluctuations intra-journées.

Gestion des fonds prévue: Le code a été configuré par défaut pour utiliser 10% des intérêts du compte pour effectuer des transactions, ce qui permet de maintenir une taille de position appropriée et un contrôle des risques.

Risque stratégique

Malgré la bonne conception de la stratégie, les risques et les limites potentiels sont les suivants:

Le risque d’une reprise rapide: Dans un marché très volatile, les prix peuvent rapidement revenir en arrière après le déclenchement d’un signal, entraînant le déclenchement d’un stop loss.

Le marché horizontal est en baisse: Le système de double hypertrend fonctionne mieux dans une tendance claire, mais peut générer des signaux erronés fréquents dans les marchés de compostage horizontal. Solution: Ajouter des filtres de marché horizontal supplémentaires, tels que l’ADX (indice de direction moyenne) ou une dévaluation de la volatilité.

Paramètre SensibilitéLa performance de la stratégie dépend fortement de plusieurs paramètres (par exemple, le cycle ATR et le multiplicateur). La méthode de résolution: effectuer un retour d’expérience historique étendu pour trouver la meilleure combinaison de paramètres pour un marché et une période particuliers.

Dépendance à la liquiditéRésolution: limiter le temps de négociation pendant les périodes de forte liquidité, ou augmenter le filtre de liquidité.

Risque de pertes consécutivesAucune stratégie ne garantit un taux de réussite de 100%, et des pertes continues peuvent survenir. La solution: mettre en place un nombre maximal de transactions par jour et des limites de pertes maximales pour prévenir les transactions excessives et la perte de fonds.

Risques de sur-optimisation: La stratégie a plusieurs paramètres réglables, ce qui peut conduire à une sur-optimisation et à un ajustement de la courbe. Solution: La stabilité des paramètres est vérifiée à l’aide de tests hors échantillon et de tests avant.

Orientation de l’optimisation de la stratégie

Sur la base de l’analyse du code, voici les directions possibles d’optimisation de cette stratégie:

Ajouter un filtre d’environnement de marché: mécanisme de reconnaissance de type de marché intégré (comme l’ADX ou l’analyse de la volatilité), qui ajuste automatiquement la stratégie pour s’adapter à une tendance ou à un marché horizontal. Une telle optimisation peut réduire considérablement les transactions perdantes dans des environnements de marché qui ne conviennent pas aux transactions à courte ligne.

Paramètres d’optimisation adaptés: Mise en place d’un mécanisme d’ajustement dynamique des paramètres pour optimiser automatiquement le multiplicateur et la période ATR en fonction des performances récentes du marché. Cela permettra à la stratégie de mieux s’adapter aux changements de conditions du marché sans intervention manuelle.

Analyse intégrée du trafic: Ajout d’une exigence de confirmation de transaction dans les conditions d’entrée pour s’assurer que le mouvement des prix est suffisamment soutenu par la participation sur le marché. Le volume de transaction est un indicateur clé de confirmation de l’action des prix et peut améliorer considérablement la qualité du signal.

Filtreur de temps: Mise en place d’un mécanisme de filtrage basé sur les heures de négociation, permettant de négocier uniquement dans les périodes de marché les plus actives et les plus rentables. Les commentaires du code recommandent de négocier dans les périodes de volume élevé (par exemple, 9:15 AM à 2:30 PM), ce qui peut être programmé directement.

Amélioration de la stratégie de réduction des pertesL’exploration de stratégies d’arrêt plus complexes, telles que le suivi des arrêts ou des arrêts basés sur les niveaux de support/résistance, pourrait offrir une meilleure gestion du risque que le simple multiplication de l’ATR.

Optimisation du machine learning: Considérez l’utilisation d’algorithmes d’apprentissage automatique pour identifier les conditions de marché les plus favorables à la stratégie, ou choisissez des paramètres d’optimisation basés sur des données historiques.

Confirmation de plusieurs périodes: Ajout d’un filtre de tendance pour les périodes plus élevées, pour s’assurer que les transactions sur les lignes courtes suivent la direction des tendances plus importantes, améliorant le taux de gain et le rapport de risque/rendement.

Ces optimisations permettront à la stratégie d’être plus robuste et mieux adaptée aux différents environnements de marché, tout en conservant ses atouts fondamentaux de reconnaissance de tendances et de gestion dynamique des risques.

Résumer

La stratégie d’arrêt dynamique d’adaptation ATR à la double hypertrend est un système de négociation de courte ligne bien conçu qui fournit un signal de négociation hautement fiable en combinant deux indicateurs de hypertrend indépendants. Le principal avantage de la stratégie réside dans son mécanisme de double confirmation, qui réduit considérablement les signaux erronés tout en offrant une gestion efficace du risque grâce à des objectifs d’arrêt et de profit dynamiques basés sur l’ATR.

Cette stratégie est particulièrement adaptée aux traders de courte durée, et fonctionne le mieux pendant les périodes de trading à forte liquidité sur les graphiques de 3 à 5 minutes. Cependant, les utilisateurs doivent être conscients des limitations potentielles dans les marchés à plat et envisager d’optimiser les recommandations de mise en œuvre, telles que les filtres d’environnement de marché et la confirmation des volumes de transactions, pour améliorer encore la performance de la stratégie.

Avec un ajustement minutieux des paramètres et une gestion appropriée des risques, la stratégie peut devenir un outil précieux dans l’arsenal des traders, en particulier pour les traders actifs qui cherchent à capturer les fluctuations du marché dans de courtes périodes. La fonctionnalité de visualisation et d’alerte intégrée au code la rend facile à mettre en œuvre et à surveiller, tandis que la conception modulaire de la stratégie fournit également une bonne base pour la personnalisation et l’amélioration futures.

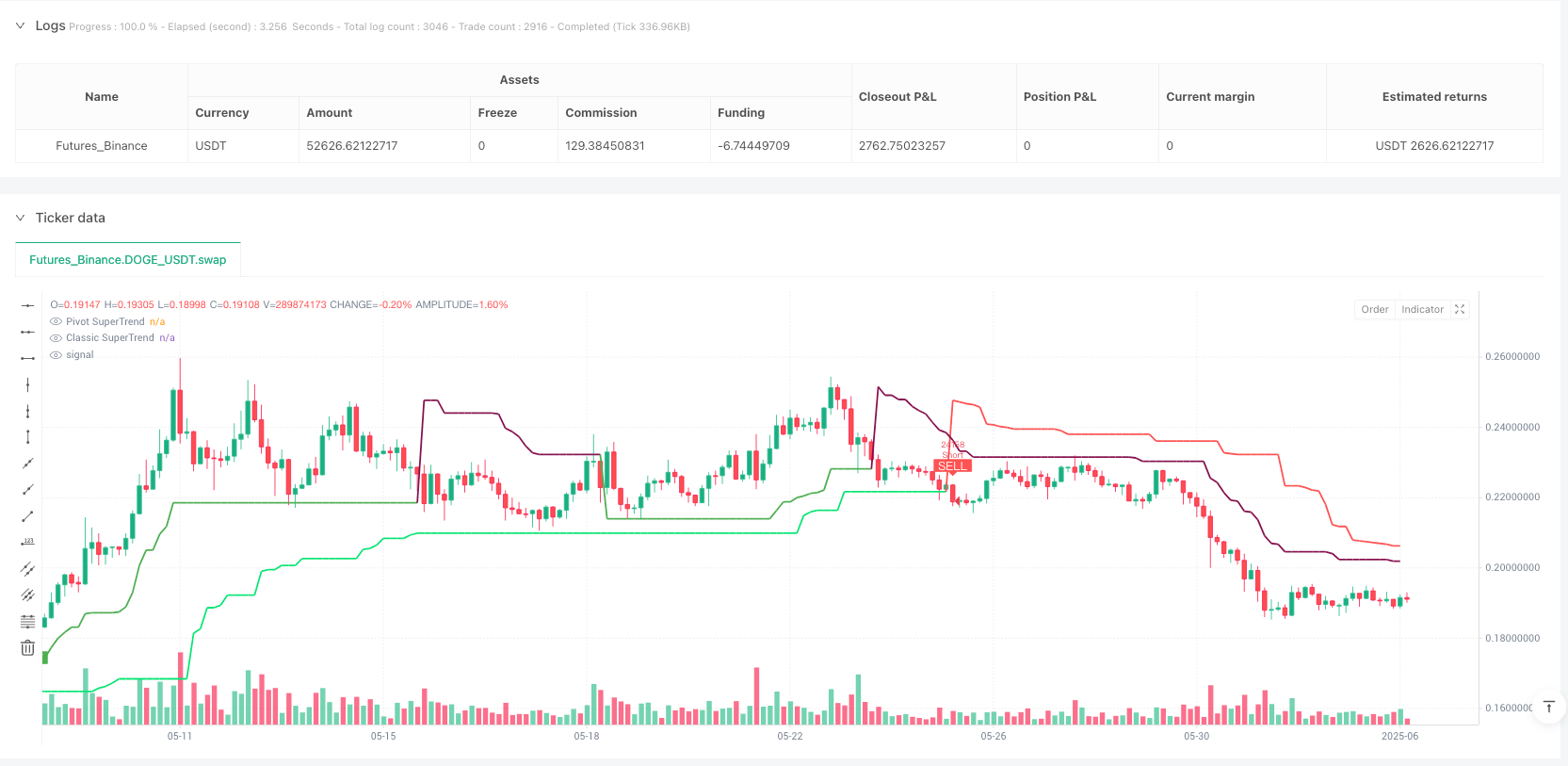

/*backtest

start: 2024-06-04 00:00:00

end: 2025-06-03 00:00:00

period: 3h

basePeriod: 3h

exchanges: [{"eid":"Futures_Binance","currency":"DOGE_USDT"}]

*/

//@version=6

strategy("🔥Scalping Fusion Strategy v6", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10, initial_capital=10000)

// === INPUTS ===

pivotPeriod = input.int(2, "Pivot Point Period", minval=1)

pivotATRPeriod = input.int(10, "Pivot ATR Period")

pivotATRMult = input.float(3.0, "Pivot ATR Multiplier", step=0.1)

classicATRPeriod = input.int(10, "Classic SuperTrend ATR Period")

classicATRMult = input.float(3.0, "Classic SuperTrend ATR Multiplier", step=0.1)

useClassicATR = input.bool(true, "Use Classic ATR Calculation")

stSource = input.source(hl2, "Classic SuperTrend Source")

slATRMult = input.float(1.5, "Stoploss ATR Multiplier")

tpATRMult = input.float(3.0, "Target ATR Multiplier")

// === PIVOT SUPER TREND LOGIC ===

ph = ta.pivothigh(high, pivotPeriod, pivotPeriod)

pl = ta.pivotlow(low, pivotPeriod, pivotPeriod)

var float pivotCenter = na

pivotPoint = not na(ph) ? ph : not na(pl) ? pl : na

if not na(pivotPoint)

pivotCenter := na(pivotCenter) ? pivotPoint : (pivotCenter * 2 + pivotPoint) / 3

pivotATR = ta.atr(pivotATRPeriod)

pivotUpper = pivotCenter - pivotATRMult * pivotATR

pivotLower = pivotCenter + pivotATRMult * pivotATR

var float trailPivotUp = na

var float trailPivotDown = na

var int pivotTrend = 0

trailPivotUp := close[1] > nz(trailPivotUp[1], pivotUpper) ? math.max(pivotUpper, nz(trailPivotUp[1], pivotUpper)) : pivotUpper

trailPivotDown := close[1] < nz(trailPivotDown[1], pivotLower) ? math.min(pivotLower, nz(trailPivotDown[1], pivotLower)) : pivotLower

pivotTrend := close > nz(trailPivotDown[1]) ? 1 : close < nz(trailPivotUp[1]) ? -1 : nz(pivotTrend[1], 1)

pivotSuperTrend = pivotTrend == 1 ? trailPivotUp : trailPivotDown

// === CLASSIC SUPER TREND LOGIC ===

atrST = useClassicATR ? ta.atr(classicATRPeriod) : ta.sma(ta.tr(true), classicATRPeriod)

stUpper = stSource - classicATRMult * atrST

stLower = stSource + classicATRMult * atrST

stUpper1 = nz(stUpper[1], stUpper)

stLower1 = nz(stLower[1], stLower)

stUpper := close[1] > stUpper1 ? math.max(stUpper, stUpper1) : stUpper

stLower := close[1] < stLower1 ? math.min(stLower, stLower1) : stLower

var int stTrend = 1

stTrend := close > stLower1 ? 1 : close < stUpper1 ? -1 : stTrend

classicSuperTrend = stTrend == 1 ? stUpper : stLower

// === ENTRY CONDITIONS ===

buySignal = pivotTrend == 1 and stTrend == 1 and pivotTrend[1] == -1

sellSignal = pivotTrend == -1 and stTrend == -1 and pivotTrend[1] == 1

// === ATR-BASED SL/TP ===

atrSLTP = ta.atr(14)

longSL = close - slATRMult * atrSLTP

longTP = close + tpATRMult * atrSLTP

shortSL = close + slATRMult * atrSLTP

shortTP = close - tpATRMult * atrSLTP

// === STRATEGY ORDERS ===

if (buySignal and strategy.position_size <= 0)

strategy.entry("Long", strategy.long)

strategy.exit("Exit Long", from_entry="Long", stop=longSL, limit=longTP)

if (sellSignal and strategy.position_size >= 0)

strategy.entry("Short", strategy.short)

strategy.exit("Exit Short", from_entry="Short", stop=shortSL, limit=shortTP)

// === VISUALS ===

plot(pivotSuperTrend, title="Pivot SuperTrend", color=pivotTrend == 1 ? color.lime : color.red, linewidth=2)

plot(classicSuperTrend, title="Classic SuperTrend", color=stTrend == 1 ? color.green : color.maroon, linewidth=2, style=plot.style_linebr)

plotshape(buySignal, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY", textcolor=color.white, size=size.small)

plotshape(sellSignal, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL", textcolor=color.white, size=size.small)

// === ALERTS ===

alertcondition(buySignal, title="Buy Alert", message="🔥 DILL Strategy Buy Signal")

alertcondition(sellSignal, title="Sell Alert", message="🔥 DILL Strategy Sell Signal")