Stratégie quantitative d’inversion de l’écart de juste valeur et de la dynamique à plusieurs niveaux

Aperçu

La stratégie multi-niveaux de dynamique et de juste valeur de l’écart de contre-rétraction est un système de trading de retour à la moyenne à court terme discipliné, qui combine habilement le filtrage dynamique RSI, le canal double EMA et la détection de l’écart de juste valeur (FVG) pour identifier avec précision les points de retournement des marchés à court terme. La stratégie est spécialement conçue pour les marchés à forte volatilité, pour équilibrer les opportunités de négociation avec les risques grâce à des points d’entrée précis et à une gestion des arrêts basée sur l’ATR. La logique centrale de la stratégie est de rechercher des opportunités de retournement potentielles lorsque les prix sont surdimensionnés à court terme.

Principe de stratégie

La stratégie confirme les signaux de transaction par une combinaison d’indicateurs techniques à plusieurs niveaux:

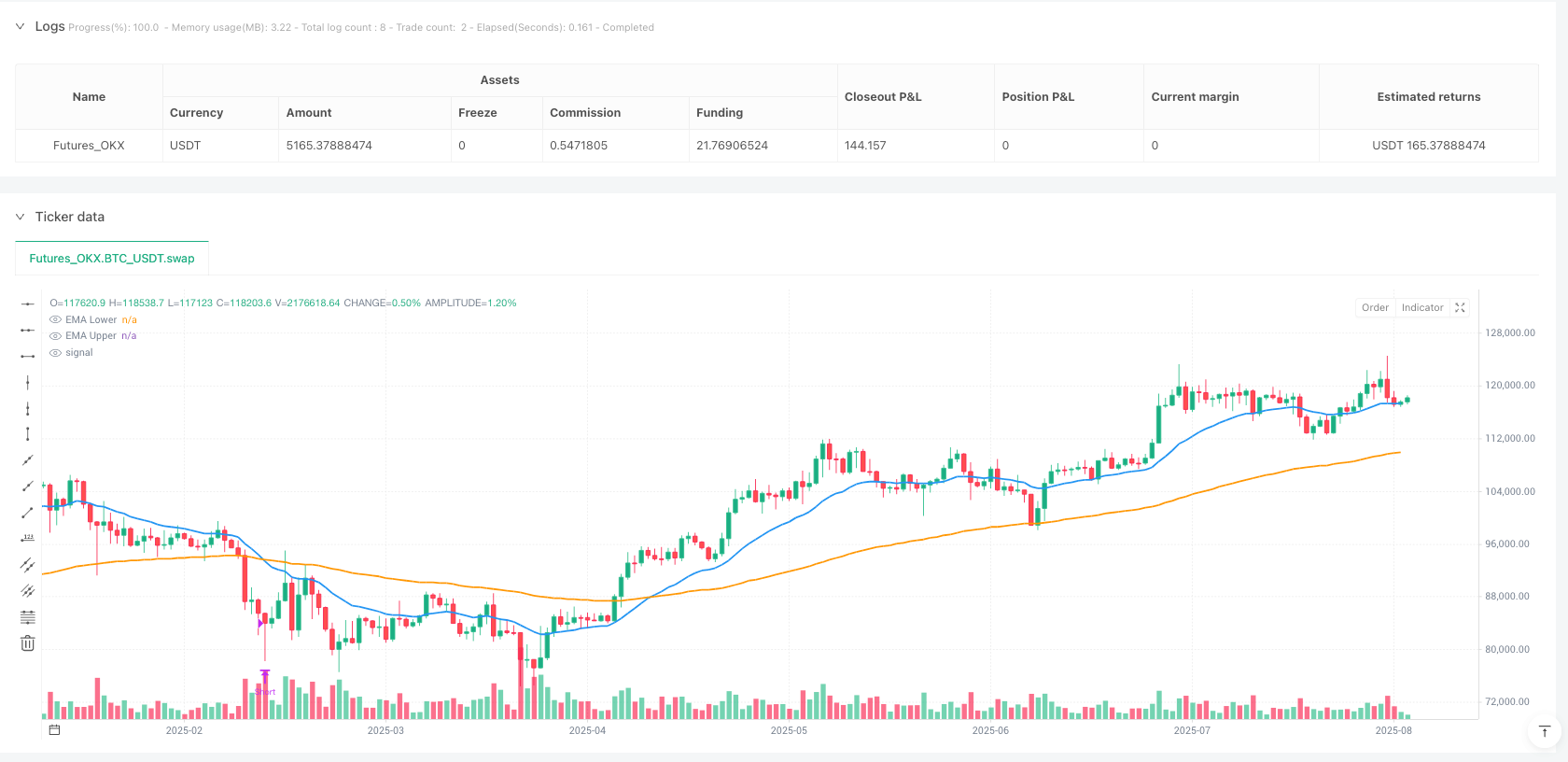

Système à deux voies EMA:

- Le canal de référence pour la formation de l’activité de prix des EMA à 20 cycles rapides et des EMA à 100 cycles lents

- Les conditions d’entrée multiples exigent un prix inférieur à deux EMA, ce qui indique que le prix peut être sous-évalué.

- Les conditions d’entrée à vide exigent des prix supérieurs à deux EMA, ce qui indique que les prix peuvent être surévalués

- Ce double mécanisme de filtrage EMA évite les faux signaux de contre-courant qui peuvent survenir avec une seule EMA.

Détection de la faille de juste valeur (FVG):

- Stratégie utilisant une période de rétrocession de 12 lignes K pour détecter des lacunes significatives dans la structure des prix

- La formation d’un FVG de la montre au-dessus d’un sommet précédent suggère une extension excessive de la descente

- Le FVG baissier a été formé à partir d’un haut antérieur situé en dessous du bas actuel, suggérant une prolongation excessive de la hausse

- Les signaux FVG sont alignés avec la ligne K ((le gain = le prix de clôture> le prix d’ouverture, le déficit = le prix de clôture < le prix d’ouverture), en évitant les lacunes aléatoires

Filtre de dynamique RSI:

- Utilisation du RSI à 14 cycles avec une dépréciation extrême (80 surachat / 20 survente)

- Un signal à plusieurs têtes nécessite un RSI < 20 pour indiquer une survente

- Un signal de tête vide nécessite un RSI > 80, indiquant un état de survente

- Cela garantit que le point d’entrée est non seulement techniquement efficace, mais qu’il est soutenu par des valeurs dynamiques.

Gestion de l’arrêt basée sur ATR:

- Calculé avec un ATR de 14 cycles, le multiplicateur par défaut est de 4

- Objectif fixe à l’entrée = prix d’entrée ± (ATR × 4)

- L’objectif stop-loss s’adapte automatiquement à la volatilité du marché: plus étroit en période de marché calme et plus large en période de forte volatilité

Avantages stratégiques

Mécanisme de vérification à plusieurs niveauxLa stratégie exige que le prix soit situé en dehors du canal EMA, que le RSI atteigne des extrêmes et que la structure FVG soit présente pour déclencher la transaction. Ce mécanisme de confirmation multiple améliore considérablement la qualité du signal de transaction.

Adaptation à la volatilitéLe mécanisme d’arrêt basé sur l’ATR permet de modifier automatiquement les objectifs en fonction des fluctuations du marché actuel, tout en restant adaptable à différents environnements de marché.

Un signal visuel clairLa stratégie fournit des marqueurs visuels clairs sur le graphique, y compris les marqueurs d’entrée et d’arrêt, pour faciliter la surveillance et la gestion des transactions par les traders.

Haute sélectivitéLa stratégie consiste à filtrer plus de 90% du bruit du marché grâce à des conditions de filtrage strictes, en se concentrant uniquement sur les occasions de retournement à court terme de haute qualité et en réduisant les transactions inefficaces.

Principe de régressionLa stratégie est basée sur la théorie du marché selon laquelle le prix revient à la valeur moyenne, ce qui augmente la probabilité de succès dans des conditions extrêmes.

Cadre de négociation disciplinaireLa stratégie fournit un cadre de négociation disciplinaire sans jugement subjectif grâce à des conditions d’entrée fixes et à un blocage basé sur ATR.

Risque stratégique

Risques liés aux transactions à basse fréquenceLa solution consiste à appliquer la stratégie à plusieurs marchés ou périodes de temps.

Risque de fausse percée: Dans un marché très volatil, les prix peuvent se déplacer de manière inverse immédiatement après le déclenchement temporaire des conditions d’entrée. La solution consiste à envisager d’augmenter la période de confirmation ou de mettre en place un mécanisme de stop-loss.

Paramètre SensibilitéL’efficacité de la stratégie dépend fortement de paramètres tels que la valeur de la limite RSI, les cycles EMA et les multiples ATR. La solution consiste à optimiser les retours sur différents marchés et périodes pour trouver la combinaison de paramètres la plus appropriée.

Les marchés tendanciels ne sont pas performantsLa solution consiste à ajouter un filtre de tendance ou à suspendre l’utilisation de la stratégie dans un marché clairement tendance.

Risques liés à la gestion des fonds: L’allocation de fonds par défaut de 25% peut entraîner une fluctuation significative du compte en cas de pertes consécutives. La solution consiste à ajuster la taille de la position en fonction de la tolérance au risque personnelle ou à mettre en œuvre des stratégies de gestion de fonds plus conservatrices.

Orientation de l’optimisation de la stratégie

Augmentation du mécanisme de prévention des pertes: La stratégie actuelle est basée uniquement sur le stop ATR, sans paramètre de stop explicite. Il est recommandé d’ajouter un stop de temps ou un stop de prix pour limiter la perte maximale d’une transaction, en particulier dans les marchés à forte tendance.

Intégrer le filtre de tendanceIl est possible d’ajouter des indicateurs de tendance à plus longues périodes (par exemple, la direction de l’EMA 200 ou la valeur de l’ADX) et de négocier uniquement dans un environnement de tendance favorable, en évitant de négocier à l’opposé. Cela est dû au fait que la stratégie de régression des valeurs moyennes a généralement un meilleur effet sur les points de retournement dans la direction de la tendance.

Optimiser le temps d’entréeConsidérez d’ajouter des confirmations d’actions de prix supplémentaires, telles que la rupture de clôture, la confirmation de la forme du graphique ou de la transaction, pour améliorer la précision d’entrée. Cela réduit les faux signaux et augmente le taux de réussite des transactions individuelles.

Ajustement des paramètres dynamiques: Ajuste automatiquement la valeur de la marge RSI et le coefficient ATR en fonction de la volatilité du marché, afin de maintenir une performance optimale dans différents environnements de marché. Cela est dû au fait que la performance des paramètres fixes peut varier considérablement dans différents environnements de volatilité.

Analyse de plusieurs périodes: intégrer la structure du marché à des périodes plus élevées et soutenir les points de résistance, négocier uniquement sur des signaux déclenchés à proximité des niveaux de prix critiques, améliorer le taux de victoire. Cela permet de combiner des signaux à court terme microscopiques avec la structure du marché macro.

Améliorer la gestion des fondsRéduire la taille de la position pendant les périodes de forte volatilité et augmenter la position pendant les périodes de faible volatilité afin d’équilibrer le rapport risque/rendement.

Résumer

La stratégie d’inversion de la dynamique à plusieurs niveaux par rapport à l’écart de juste valeur est un système de négociation de régression de la moyenne à court terme soigneusement conçu qui identifie efficacement les points de retournement de marché à forte probabilité grâce au triple filtrage de la dynamique RSI, du canal EMA et de la structure FVG. La conception de l’arrêt adaptatif basée sur l’ATR permet à la stratégie de maintenir une performance stable dans différents environnements de volatilité.

Les principaux avantages de la stratégie résident dans sa grande sélectivité et sa discipline, qui sélectionne les opportunités de trading de haute qualité grâce à un mécanisme de confirmation à plusieurs niveaux rigoureux, tout en évitant les interférences avec le jugement subjectif. Cependant, la stratégie est également exposée à des risques tels que les transactions à basse fréquence, les fausses percées et les mauvais résultats des marchés tendanciels.

En ajoutant des mécanismes de stop loss, en intégrant des filtres de tendance, en optimisant le moment d’entrée, en appliquant des ajustements de paramètres dynamiques et en améliorant la gestion des fonds, la stratégie peut encore améliorer sa robustesse et son adaptabilité. Dans l’ensemble, il s’agit d’une stratégie de trading quantifiée, structurée et rigoureusement logique, adaptée aux traders à la recherche d’opportunités de retournement de marché à court terme.

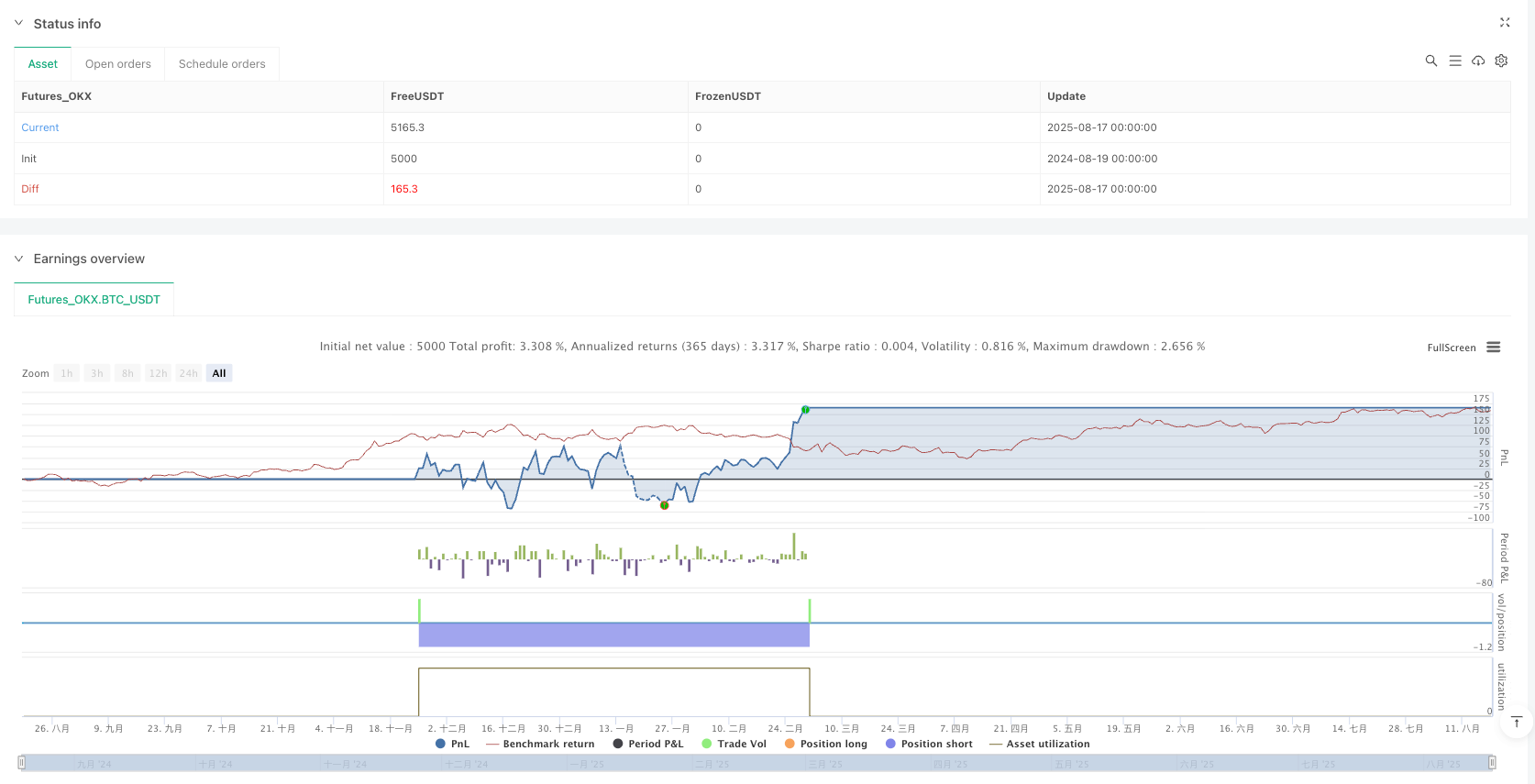

/*backtest

start: 2024-08-19 00:00:00

end: 2025-08-18 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_OKX","currency":"BTC_USDT","balance":5000}]

*/

//@version=5

strategy("The Barking Rat Lite", overlay=true)

/// === INPUTS === ///

rsiLength = input.int(14, "RSI Length")

rsiOverbought = input.int(80, "RSI Overbought")

rsiOversold = input.int(20, "RSI Oversold")

atrLength = input.int(14, "ATR Length")

atrMultiplier = input.float(4, "ATR TP Multiplier")

emaLengthLower = input.int(20, "EMA Lower")

emaLengthUpper = input.int(100, "EMA Upper")

// === RSI FILTER ===

rsi = ta.rsi(close, rsiLength)

rsi_long_ok = rsi < rsiOversold

rsi_short_ok = rsi > rsiOverbought

// === ATR FOR TP ===

atr = ta.atr(atrLength)

// === EMA BAND ===

emaLower = ta.ema(close, emaLengthLower)

emaUpper = ta.ema(close, emaLengthUpper)

// === PLOT EMA LINES ===

plot(emaLower, color=color.blue, title="EMA Lower", linewidth=2)

plot(emaUpper, color=color.orange, title="EMA Upper", linewidth=2)

// === FVG DETECTION ===

fvg_up = high[12] < low

fvg_down = low[12] > high

// === WICK REJECTION SIGNALS ===

valid_bullish_fvg = fvg_down

valid_bearish_fvg = fvg_up

bullish_signal = valid_bullish_fvg and close > open and rsi_long_ok

bearish_signal = valid_bearish_fvg and close < open and rsi_short_ok

// === TRADE STATE VARIABLES ===

var inTrade = false

var isLong = false

var isShort = false

var float longTP = na

var float shortTP = na

// === ENTRY LOGIC WITH LABELS & LINES ===

if bullish_signal and close < emaLower and close < emaUpper

float labelY = low * 0.98

strategy.entry("Long", strategy.long)

inTrade := true

isLong := true

isShort := false

longTP := close + atr * atrMultiplier // fixed TP at entry

if bearish_signal and close > emaUpper and close > emaLower

float labelY = high * 1.02

strategy.entry("Short", strategy.short)

inTrade := true

isShort := true

isLong := false

shortTP := close - atr * atrMultiplier // fixed TP at entry

// === EXIT LOGIC: ATR-BASED TP ===

if inTrade and isLong and close >= longTP

strategy.close("Long")

inTrade := false

isLong := false

longTP := na

if inTrade and isShort and close <= shortTP

strategy.close("Short")

inTrade := false

isShort := false

shortTP := na