Stratégie composite révolutionnaire

EMA ATR BREAKOUT COMPOUNDING

Ce n’est pas une stratégie de percée ordinaire, c’est un système de trading qui va “grandir”

La plupart des traders utilisent encore des heures fixes pour faire des percées, une stratégie qui a évolué vers un mode de profit dynamique. Basé sur le cycle de 1 heure des futures NIFTY, combiné au filtrage des tendances EMA, au filtrage des fluctuations ATR et à la gestion intelligente de la position, le retour d’expérience montre que le système fonctionne bien dans des conditions de tendance.

Logique de base: toutes les avancées ne valent pas le détail

Découverte de la première étape de la reconnaissance10 cycles de reprise + 0,3% zone de protection conçue pour éviter les pièges de fausse rupture. Les signaux à tête multiple exigent que le prix franchisse les hauts récents et soit situé au-dessus de l’EMA50, les signaux à tête vide exigent que le prix franchisse les bas récents et soit en position de tête vide complète ((EMA10 < EMA20 < EMA50 < EMA200))

Filtre de fluctuationLes positions doivent être supérieures à 50 points pour pouvoir être ouvertes. Cette conception filtre directement les périodes d’oscillation horizontale et se concentre sur les échanges avec une direction claire. Les données montrent que le taux de réussite des percées dans un environnement à faible volatilité est inférieur à 30%.

Limite de la fenêtre de tempsIl n’y a pas d’interruption de la traîne, mais le risque d’excès de négociation est maîtrisé.

Le système de rentabilité dynamique: laissez le profit travailler pour vous

Formule de calcul de positionLe système augmente automatiquement le nombre de transactions avec l’augmentation de l’intérêt du compte. Cela présente un avantage significatif sur la performance à long terme par rapport à la stratégie de position fixe.

Retrait de la protection:

- 10% de retrait: une main de moins

- Retour à 15%: moins de 2 mains

- 20% de retrait: réduit à une main

Cette conception protège les fonds tout en évitant les ajustements de position émotionnels. Les données historiques montrent que les retraits maximaux peuvent être contrôlés à moins de 25% avec une stratégie de contrôle des retraits strictement appliquée.

Stratégie de sortie: contrôle des risques à plusieurs niveaux

La conception de l’arrêt des dégâtsIl s’agit d’une réduction d’environ 15% de l’arrêt inefficace par rapport à la stratégie de stop fixe.

Arrêt de suivi de catégorieJe ne sais pas si je peux vous aider.

- Les gains de 100 points ont été ramenés à 70 points.

- Le profit de 150 points a été ramené à 110 points.

- Le profit de 200 points a été réduit à 140 points.

L’EMA50 est de retour: 2 cycles de clôture d’une heure consécutifs où le cours de la bourse tombe en dessous de l’EMA50 immédiatement à la hausse, et franchit l’EMA50 immédiatement à la baisse. Cette conception capte les signaux de conversion de tendance et évite un retour de profit important.

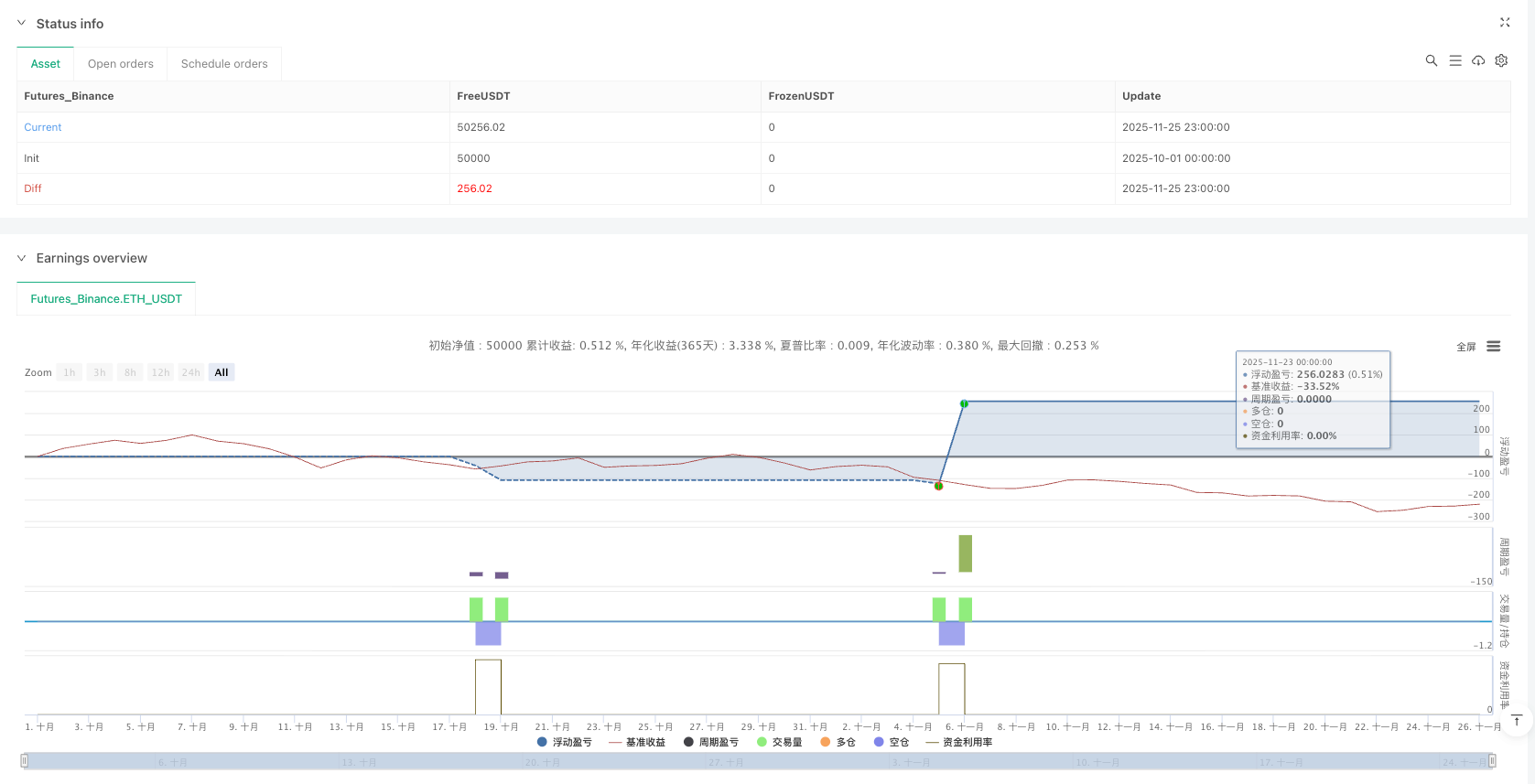

La performance sur le terrain: les données parlent

Le retour d’expérience montre que la stratégie a un taux de réussite d’environ 65% dans des conditions de tendance, avec un rapport profit/perte de 2,1:1. Le mécanisme de récupération dynamique permet aux rendements annualisés d’augmenter avec le temps, et les rendements de la deuxième année sont améliorés d’environ 40% par rapport à la première année.

Le meilleur environnementLes tendances unilatérales et la période d’expansion de la volatilité Scène de mauvaise performanceLe marché horizontal et la volatilité extrêmement faible

Astuce de risque: voir les limites de la stratégie avec raison

La stratégie est clairement dépendante de l’environnement du marché. Les pertes successives peuvent être légères dans des conditions de choc persistantes, bien que les risques individuels soient maîtrisés, mais les effets cumulatifs ne peuvent pas être ignorés. La rétroaction historique ne représente pas les gains futurs, les transactions physiques nécessitent une gestion rigoureuse des risques et une préparation psychologique.

Bien que le rendement dynamique augmente le rendement à long terme, il augmente également le taux de rétractation. Il est recommandé aux investisseurs d’ajuster la taille de leur capital initial en fonction de leur capacité à supporter le risque, et de ne pas ignorer la maîtrise du risque dans la poursuite aveugle d’un rendement élevé.

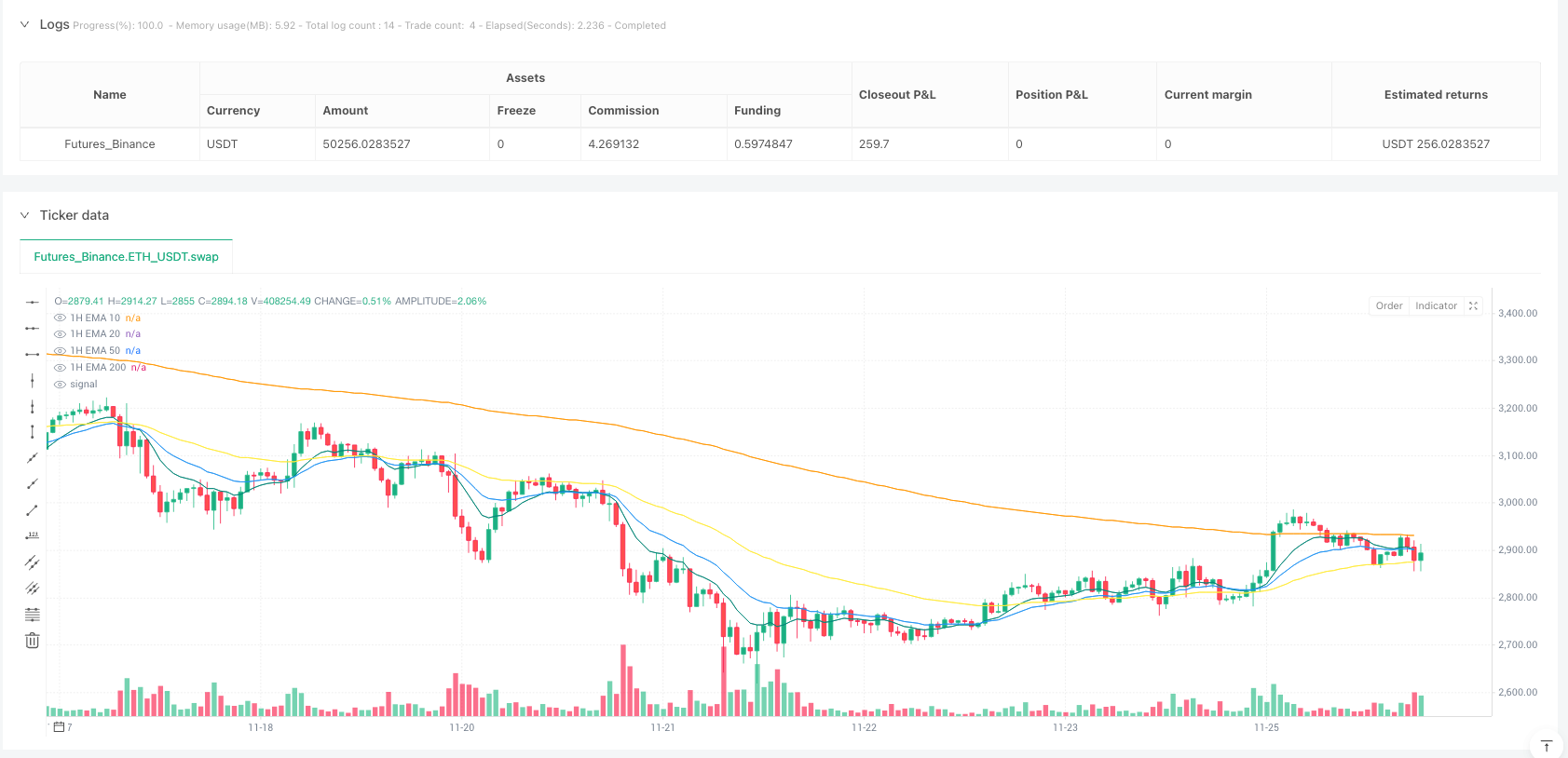

/*backtest

start: 2025-10-01 00:00:00

end: 2025-11-26 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Nifty Breakout Levels Strategy (v7 Hybrid – Compounding from Start Date)",

overlay = true,

initial_capital = 225000,

default_qty_type = strategy.fixed,

default_qty_value = 1,

commission_type = strategy.commission.percent,

commission_value = 0.014)

// ======================================================================

// INPUTS – tuned for current month NIFTY futures on 1H

// ======================================================================

// Breakout structure

boxLookback = input.int(10, "Breakout Range Lookback Bars", minval=1)

// Breakout buffer in % (about 0.3% works best for NIFTY futures 1H)

bufferPct = input.float(0.30, "Breakout Buffer % (NIFTY Futures, 1H)", minval=0.0)

// EMA trend filter

proximityPts = input.float(500.0, "EMA Proximity (points, 1H)", minval=0.0)

// Volatility filter (Balanced sweet spot ≈ 50)

atrTradeThresh = input.float(50.0, "Min ATR(14, 1H) to Trade", minval=0.0)

// Risk / reward

slBasePoints = input.float(100.0, "Base Stop Loss (points)", minval=10)

tpPoints = input.float(350.0, "Take Profit (points)", minval=20)

atrSLFactor = input.float(1.0, "ATR SL Multiplier", minval=0.5, maxval=2.0)

// Shorts

enableShorts = input.bool(true, "Enable Short Trades?")

// ======================================================================

// COMPOUNDING / POSITION SIZING INPUTS

// ======================================================================

startCapital = input.float(225000, "Compounding Start Capital (₹)", minval=100000)

capitalPerLot = input.float(225000, "Capital per 1 NIFTY Futures Lot (₹)", minval=100000)

// Compounding start date (set this to TODAY when you go live)

startYear = input.int(2025, "Compounding Start Year", minval=2005, maxval=2100)

startMonth = input.int(11, "Compounding Start Month", minval=1, maxval=12)

startDay = input.int(26, "Compounding Start Day", minval=1, maxval=31)

// Drawdown-based lot reduction

ddCut1 = input.float(10.0, "DD Level 1 (%) → -1 lot", minval=0.0, maxval=100.0)

ddCut2 = input.float(15.0, "DD Level 2 (%) → -2 lots", minval=0.0, maxval=100.0)

ddCut3 = input.float(20.0, "DD Level 3 (%) → 1 lot only", minval=0.0, maxval=100.0)

// Misc

enableEODExit = input.bool(false, "Flatten at 3:15 PM? (optional intraday exit)")

// ======================================================================

// 1H LOGIC FUNCTION (runs on 1H via request.security)

// ======================================================================

f_hourSignals() =>

// --- ATR & EMAs on 1H ---

atrLen = 14

atr1H = ta.atr(atrLen)

ema10 = ta.ema(close, 10)

ema20 = ta.ema(close, 20)

ema50 = ta.ema(close, 50)

ema200 = ta.ema(close, 200)

// --- Breakout levels ---

breakoutHigh = ta.highest(high, boxLookback)

breakoutLow = ta.lowest(low, boxLookback)

// Buffer in points for NIFTY futures

bufferPoints = close * bufferPct / 100.0

// Breakout zones

buyZone = close >= (breakoutHigh - bufferPoints) and close <= breakoutHigh

sellZone = close <= (breakoutLow + bufferPoints) and close >= breakoutLow

// EMA trend + proximity

buyFilter =

(close > ema50 and (close - ema50) <= proximityPts) or

(close > ema200 and (close - ema200) <= proximityPts)

sellFilter =

(close < ema50 and (ema50 - close) <= proximityPts) or

(close < ema200 and (ema200 - close) <= proximityPts)

// Time filter (1H entries till 15:15)

curHour = hour(time)

curMinute = minute(time)

timeOK_1H = (curHour > 9) and (curHour < 15 or (curHour == 15 and curMinute < 15))

// Raw signals

rawBuy = buyZone and buyFilter and timeOK_1H and barstate.isconfirmed

rawSell = sellZone and sellFilter and timeOK_1H and barstate.isconfirmed

// Volatility filter – skip dead regimes

volOK = atr1H > atrTradeThresh

// Strong downtrend for shorts (ema10 < ema20 < ema50 < ema200 & price under ema200)

bearTrendStrong = ema10 < ema20 and ema20 < ema50 and ema50 < ema200 and close < ema200

// Final 1H entries

longEntry_1H = rawBuy and close > ema50 and volOK

shortEntry_1H = rawSell and bearTrendStrong and volOK

[longEntry_1H, shortEntry_1H, ema10, ema20, ema50, ema200, close, atr1H]

// ======================================================================

// GET 1H SIGNALS & EMAs

// ======================================================================

[longEntryRaw_1H, shortEntryRaw_1H, ema10_1H, ema20_1H, ema50_1H, ema200_1H, close_1H, atr1H_series] = request.security(syminfo.tickerid, "60", f_hourSignals(), barmerge.gaps_on, barmerge.lookahead_off)

// ======================================================================

// PLOT 1H EMAs

// ======================================================================

plot(ema10_1H, color=color.new(color.teal, 0), title="1H EMA 10")

plot(ema20_1H, color=color.new(color.blue, 0), title="1H EMA 20")

plot(ema50_1H, color=color.new(color.yellow, 0), title="1H EMA 50")

plot(ema200_1H, color=color.new(color.orange, 0), title="1H EMA 200")

// ======================================================================

// DAILY TRADE LIMIT (1 trade per day)

// ======================================================================

curHour = hour(time)

curMinute = minute(time)

curDay = dayofmonth(time)

cutoffTime = (curHour > 15) or (curHour == 15 and curMinute >= 0)

var int tradesToday = 0

var int lastDay = curDay

if curDay != lastDay

tradesToday := 0

lastDay := curDay

int maxTradesPerDay = 1

bool canTradeToday = tradesToday < maxTradesPerDay

// ======================================================================

// COMPOUNDING START DATE & EFFECTIVE EQUITY

// ======================================================================

startTs = timestamp("Asia/Kolkata", startYear, startMonth, startDay, 9, 15)

isAfterStart = true

// We rebase equity at start date to 'startCapital'

var float eqAtStart = na

var float effEquity = na

var float maxEffEquity = na

if isAfterStart

if na(eqAtStart)

// first bar after start date

eqAtStart := strategy.equity

effEquity := startCapital

maxEffEquity := startCapital

else

effEquity := startCapital + (strategy.equity - eqAtStart)

maxEffEquity := math.max(maxEffEquity, effEquity)

else

// Before start date we just assume fixed 1 lot, equity = startCapital (for sizing)

effEquity := startCapital

maxEffEquity := na

// Drawdown % based on effective equity (only valid after start)

ddPerc = (isAfterStart and not na(maxEffEquity) and maxEffEquity > 0)

? (maxEffEquity - effEquity) / maxEffEquity * 100.0

: 0.0

// ======================================================================

// DYNAMIC LOT SIZING (ONLY AFTER START DATE)

// ======================================================================

baseLots = isAfterStart ? math.max(1, math.floor(effEquity / capitalPerLot)) : 1

// Apply DD cuts

lotsAfterDD = ddPerc >= ddCut3 ? 1 : ddPerc >= ddCut2 ? math.max(1, baseLots - 2) : ddPerc >= ddCut1 ? math.max(1, baseLots - 1) : baseLots

// Final dynamic lot count

dynLots = lotsAfterDD

dynLots := math.max(dynLots, 1)

// Quantity for orders (1 contract = 1 NIFTY futures lot in TV strategy)

dynQty = dynLots

// ======================================================================

// FINAL ENTRY SIGNALS

// ======================================================================

newLong_1H = longEntryRaw_1H and not longEntryRaw_1H[1]

newShort_1H = shortEntryRaw_1H and not shortEntryRaw_1H[1]

longEntrySignal = newLong_1H and strategy.position_size == 0 and canTradeToday

shortEntrySignal = enableShorts and newShort_1H and strategy.position_size == 0 and canTradeToday

// Labels

plotshape(longEntrySignal, title="1H BUY", style=shape.labelup, location=location.belowbar,

color=color.new(color.green, 50), text="1H BUY", textcolor=color.white, size=size.tiny)

plotshape(shortEntrySignal, title="1H SELL", style=shape.labeldown, location=location.abovebar,

color=color.new(color.red, 50), text="1H SELL", textcolor=color.white, size=size.tiny)

// Orders with dynamic quantity

if longEntrySignal

strategy.entry("Long", strategy.long, qty=dynQty)

tradesToday += 1

if shortEntrySignal

strategy.entry("Short", strategy.short, qty=dynQty)

tradesToday += 1

// ======================================================================

// SL / TP – ATR-ADAPTIVE WITH BASE

// ======================================================================

atrSLpoints = math.max(slBasePoints, atr1H_series * atrSLFactor)

if strategy.position_size > 0

longStop = strategy.position_avg_price - atrSLpoints

longTarget = strategy.position_avg_price + tpPoints

strategy.exit("Long exit", "Long", stop = longStop, limit = longTarget)

if strategy.position_size < 0

shortStop = strategy.position_avg_price + atrSLpoints

shortTarget = strategy.position_avg_price - tpPoints

strategy.exit("Short exit", "Short", stop = shortStop, limit = shortTarget)

// ======================================================================

// TRAILING STATE VARIABLES

// ======================================================================

var float maxProfitLong = 0.0

var float maxLossShort = 0.0

if strategy.position_size == 0

maxProfitLong := 0.0

maxLossShort := 0.0

// ======================================================================

// STEPPED TRAILING PROFIT – LONGS ONLY

// ======================================================================

if strategy.position_size > 0

curProfitLong = close - strategy.position_avg_price

maxProfitLong := math.max(maxProfitLong, curProfitLong)

condLong_100 = maxProfitLong >= 100 and curProfitLong <= 70

condLong_150 = maxProfitLong >= 150 and curProfitLong <= 110

condLong_200 = maxProfitLong >= 200 and curProfitLong <= 140

condLong_250 = maxProfitLong >= 250 and curProfitLong <= 180

condLong_320 = maxProfitLong >= 320 and curProfitLong <= 280

if condLong_100 or condLong_150 or condLong_200 or condLong_250 or condLong_320

strategy.close("Long", comment = "step_trail_long")

// ======================================================================

// TRAILING LOSS – SHORTS ONLY

// ======================================================================

if strategy.position_size < 0

curLossShort = math.max(0.0, close - strategy.position_avg_price)

maxLossShort := math.max(maxLossShort, curLossShort)

condShort_80 = maxLossShort >= 80 and curLossShort <= 40

condShort_120 = maxLossShort >= 120 and curLossShort <= 80

condShort_140 = maxLossShort >= 140 and curLossShort <= 100

if condShort_80 or condShort_120 or condShort_140

strategy.close("Short", comment = "step_trail_short_loss")

// ======================================================================

// 1H EMA50 REVERSAL EXIT (2-BAR CONFIRMATION)

// ======================================================================

if strategy.position_size > 0 and close_1H < ema50_1H and close_1H[1] < ema50_1H

strategy.close("Long", comment = "1H_EMA50_short")

if strategy.position_size < 0 and close_1H > ema50_1H and close_1H[1] > ema50_1H

strategy.close("Short", comment = "1H_EMA50_long")

// ======================================================================

// OPTIONAL EOD EXIT at 3:15 PM

// ======================================================================

if enableEODExit and cutoffTime and strategy.position_size != 0

strategy.close_all(comment = "EOD_3_15")

// ======================================================================

// ALERTS

// ======================================================================

alertcondition(longEntrySignal, title="1H Long Entry", message="BUY: Nifty Breakout v7 Hybrid (Compounding)")

alertcondition(shortEntrySignal, title="1H Short Entry", message="SELL: Nifty Breakout v7 Hybrid (Compounding)")

exitedLong = strategy.position_size[1] > 0 and strategy.position_size == 0

exitedShort = strategy.position_size[1] < 0 and strategy.position_size == 0

alertcondition(exitedLong, title="1H Long Exit", message="EXIT LONG: Nifty Breakout v7 Hybrid (Compounding)")

alertcondition(exitedShort, title="1H Short Exit", message="EXIT SHORT: Nifty Breakout v7 Hybrid (Compounding)")