मात्रात्मक निवेश मॉडल: एक तरकीब से आप आसानी से पहचान सकते हैं कि सूचीबद्ध कंपनियों की वित्तीय रिपोर्टें धोखाधड़ी वाली हैं या नहीं! ठोस जानकारी!

0

0

2286

2286

मात्रात्मक निवेश मॉडल: एक तरकीब से आप आसानी से पहचान सकते हैं कि सूचीबद्ध कंपनियों की वित्तीय रिपोर्टें धोखाधड़ी वाली हैं या नहीं! ठोस जानकारी!

परिसंपत्ति प्रबंधन के लिए मात्रात्मक विश्लेषण विधि का उपयोग करें, यानी निवेश की मात्रा। शेयरों के मात्रात्मक लेनदेन में, शेयर चयन मॉडल का निर्माण मौलिक कारक, मात्रा कारक और बाजार की भावना जैसे कारकों का उपयोग करके किया जाता है, ताकि बेहतर शेयरों की एक टोकरी निकाली जा सके।

यह कहा जा सकता है कि स्टॉक की बहु-कारक मात्रात्मक मॉडल की मौलिक विशेषताएं वित्तीय आंकड़ों की सटीकता और सत्यता पर बहुत अधिक निर्भर करती हैं। यह लेख आपको स्टॉक की वित्तीय रिपोर्ट की विश्वसनीयता को पहचानने के लिए स्टॉक की विश्वसनीयता को पहचानने के लिए स्टॉक की सटीकता और सत्यता का उपयोग करने के लिए सिखाता है।

- वित्तीय आंकड़ों की सत्यता को जांचना मुश्किल हैः

वित्तीय विवरणों की गुणवत्ता में असमानता की घटनाएं अधिक स्पष्ट हो रही हैं।

तो, एक सूचीबद्ध कंपनी के वित्तीय विवरण का न्याय करने के लिए, सबसे सीधा तरीका है कि इसकी वित्तीय स्थिति की गहराई से जांच की जाए। खर्च, आय आदि लेखांकन विषयों से जांच करें कि क्या यह उचित है, फिर अन्य समकक्ष कंपनियों के साथ क्षैतिज तुलना करें, फिर गहन शोध करें।

एक क्वांटिटेटिव निवेश कोष स्टॉक को चुनने के लिए एक पहेली वित्त मॉडल का उपयोग करता है, जो मूल रूप से शेयरों के एक टोकरी से एक फंड का चयन करता है, या बाजार में 3000+ में से एक का चयन कर सकता है, और अंततः दर्जनों या सैकड़ों शेयरों का चयन करता है।

स्थिरता, अल्फा क्षमता को फंड मैनेजरों द्वारा ध्यान में रखा जाता है, और व्यक्तिगत शेयरों को ज्यादा ध्यान नहीं दिया जाता है। कुल मिलाकर, प्रत्येक कंपनी के वित्तीय आंकड़ों की सत्यता का न्याय करना मुश्किल है।

बेनफॉक्स विशिष्ट नियम राजस्व की सत्यता की जांच कर सकते हैं बेनफॉक्स विशिष्ट नियम, एक ऐसा तरीका है जिसके माध्यम से वित्तीय विवरणों के आंकड़ों की सत्यता का न्याय किया जा सकता है। और कंपनी को पूरी तरह से जानने के बिना भी किया जा सकता है।

वास्तविक जीवन में, प्राकृतिक रूप से उत्पन्न होने वाला पहला अंक एक नियम है, इसलिए बेनफोक विशिष्ट नियम, जिसे पहले अंक का नियम भी कहा जाता है।

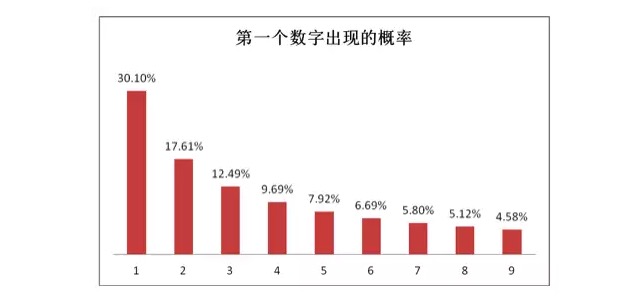

पहला अंक 1 होने की संभावना लगभग 30% है, पहला अंक 2 होने की संभावना लगभग 17% है, और जैसे-जैसे अंक बढ़ते हैं, संख्याओं के होने की संभावना धीरे-धीरे कम होती जाती है, पहला अंक 9 होने की संभावना केवल 4.6% है।

1

हमारे जीवन में, हमारे जीवन के लिए महत्वपूर्ण आंकड़े हैं, जो अचानक नहीं आते हैं, वे एक छोटे से डेटा से बढ़ते हैं। पानी और बिजली के बिल, जनसंख्या घनत्व, नदी की लंबाई, शेयर सूचकांक आदि सभी को पहले अंक के कानून को पूरा करना है। इन आंकड़ों की एक विशेषता है कि वे सभी जीवन में स्वाभाविक रूप से उत्पन्न होते हैं। यदि वे मानव निर्मित हैं, तो वे कानून को पूरा नहीं करते हैं।

उदाहरण के लिएः स्टॉक इंडेक्स शुरू में 1000 अंक था, यह मानते हुए कि प्रति वर्ष 10% की औसत वृद्धि हुई है, तो 7.3 साल में 2000 अंक तक पहुंच जाएगा, इसलिए, स्टॉक इंडेक्स इस 7.3 साल में, पहला अंक हमेशा 1 रहा है। यदि 4.2 साल में वृद्धि हुई है, तो 3000 अंक तक पहुंच सकता है, इसलिए इन 4.2 वर्षों में, पहला अंक 2 है।

यह सब देखते हुए, यह देखना मुश्किल नहीं है कि स्टॉक इंडेक्स पहले नंबर पर अधिक समय तक रहा है, इसलिए इसकी संभावना अधिक है।

इस तरह के एक अध्ययन से पता चलता है कि लाभ और हानि का एक विशिष्ट नियम हैः एक अध्ययन में पिछले दस वर्षों (2007 से 2016 तक) के आंकड़ों का उपयोग करके, पूरे बाजार के वित्तीय विवरणों की गणना की गई, और प्राप्त औसत विचलन स्वीकार्य सीमा के भीतर, बेन्फो के विशिष्ट नियम के सैद्धांतिक मूल्य के अनुरूप था।

2

यह कहा जा सकता है कि सूचीबद्ध कंपनी के वित्तीय आंकड़े मूल रूप से बेनफॉर्ट के विशिष्ट कानून को पूरा करते हैं, सभी वित्तीय आंकड़ों की पहली संख्यात्मक पंक्ति तर्कसंगत संभावना के अनुरूप होनी चाहिए। यदि कोई व्यक्ति वित्तीय आंकड़ों को संशोधित करता है, तो यह निश्चित रूप से समग्र डेटा को सैद्धांतिक संभावना मूल्य से विचलित करने का कारण बनता है। और जितना अधिक परिवर्तन का दायरा होगा, उतना ही विचलन होगा।

कुल मिलाकर, एक कंपनी के वित्तीय आंकड़ों की सत्यता की जांच करने के लिए, एक निर्णय के आधार के रूप में विचलन का उपयोग करें, तो वित्तीय विवरण की सच्चाई या झूठ स्पष्ट है।