पुट ऑप्शन बेचना

0

0

1854

1854

पुट ऑप्शन बेचना

- #### अनुबंध विकल्पों को बेचने के लिए

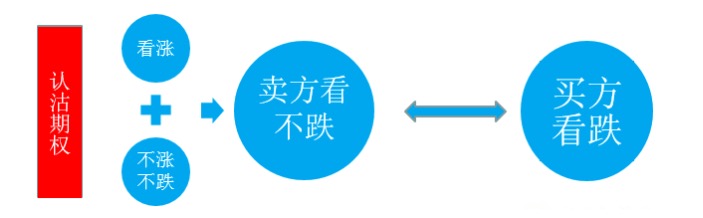

हम सभी जानते हैं कि एक बंधक अनुबंध को बेचने का विकल्प एक नीच रणनीति है, जो खरीदार के बंधक की नीचता से अलग है, जिसमें वास्तव में दो स्थितियां शामिल हैंः न तो चढ़ाव और न ही चढ़ाव। दूसरे शब्दों में, बंधक खरीदना केवल तभी लाभदायक होता है जब नकदी में भारी वृद्धि होती है, जबकि बंधक बेचना अन्यथा, जब कोई बदलाव नहीं होता है तो कुछ लाभ होता है, केवल बाद वाले की आय अपेक्षाकृत सीमित होती है, यह रणनीति चुनते समय ध्यान देने की आवश्यकता है।

तो अब सवाल यह है कि हम कैसे अनुबंध का चयन करने के लिए, एक बार जब हम एक ग्रोथ रणनीति बेचने का फैसला किया है? यहाँ मैं दो परिदृश्य अनुप्रयोगों के माध्यम से ग्रोथ बंधन के लिए अनुबंध विकल्पों के बारे में बात करेंगे।

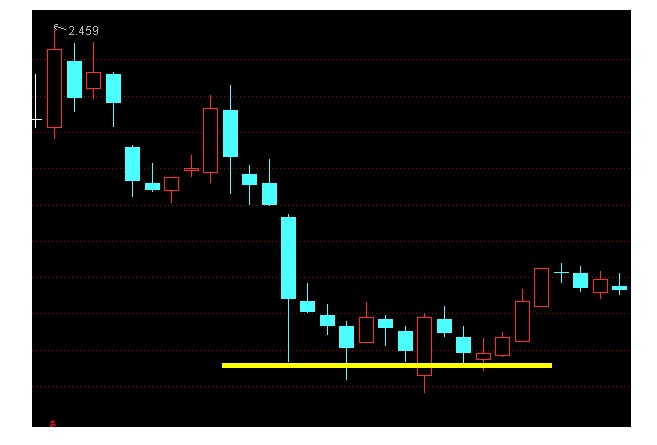

एक, स्थिरता नकदी की लगातार गिरावट के दौरान, प्रतिभूति विकल्पों को बाजार में स्पष्ट रूप से ओवरवैल्यूड किया जाता है, क्योंकि गिरावट के दौरान, नकदी रखने वाले निवेशक जोखिम को कवर करने के लिए प्रतिभूति विकल्प खरीदते हैं। जब नकदी स्थिर होने लगती है, तो घबराहट की भावना को शांत किया जाता है, और हल्के आभासी प्रतिभूति अनुबंधों को बेचना फायदेमंद होता है। क्योंकि नकदी की कीमत स्थिर होने के बाद, आभासी प्रतिभूति विकल्पों का समय मूल्य अधिक तेज़ी से समाप्त हो जाता है, जबकि वास्तविक मूल्य का प्रतिभूति कुछ लोगों के विकल्पों के कारण मूल्य की वापसी अपेक्षाकृत धीमी होती है। इसके अलावा, आभासी विकल्पों पर कब्जा करने वाली प्रतिभूतियों में अपेक्षाकृत कम वास्तविक अधिकार हैं।

-

- धीमी गति से जब हम देखते हैं कि नकदी धीमी गति से बढ़ रही है, तो हम स्थिति खोल सकते हैं और चरणबद्ध रूप से बंधक अनुबंध दायित्व की स्थिति रख सकते हैं, इस स्थिति में हम अक्सर वास्तविक मूल्य के हल्के बंधक अनुबंध को बेचने का विकल्प चुनते हैं। कीमतों में धीमी गति से वृद्धि के दौरान, हम नकदी पर बढ़ोतरी से हमें लाए गए आंतरिक मूल्य में कमी का लाभ प्राप्त करते हैं, और समय के प्रवाह से हमें लाए गए लाभ का आनंद लेते हैं, दो संयुक्त लाभ काफी है। इस स्थिति में, भले ही नकदी में अपेक्षित वृद्धि नहीं हुई हो, हमारे लिए समय की खपत कम नहीं होगी, यह एक अपेक्षाकृत स्वस्थ रणनीति है।

विस्तार से पढ़ेंः कम और उच्च के लिए ग्रोथ ऑप्शंस बेचने का पूर्व-निर्धारित लेआउट

अगस्त के अंत में 2850 के निचले स्तर पर पहुंचने के बाद, सितंबर में 2850 और 3250 के बीच कमजोरी के झटके के बाद, बाजार के कुछ प्रतिभागियों ने 2850-3000 के बीच एक मजबूत समर्थन क्षेत्र की उम्मीद की। इस खंड के लिए, जो मानते हैं कि बाजार में कोई और भारी गिरावट नहीं आएगी, मध्यम अवधि के लिए उपयुक्त है।

उदाहरण के लिए, 2 सितंबर के बाजार में, 50ETF के लिए सितंबर 2000 में, 50ETF के लिए सितंबर 2050 में और 50ETF के लिए सितंबर 2100 में, बाजार की खरीद मूल्य क्रमशः 0.1255, 0.1390 और 0.1720 डॉलर है। यदि निवेशक एक 50ETF के लिए सितंबर 2100 में, दो 50ETF के लिए सितंबर 2050 में, और तीन 50ETF के लिए सितंबर 2000 में बेचते हैं, तो यह 2.100, 2.050 और 2.000 की कीमतों पर संभावित रूप से एक सम-अंतर अंतर के बीच एक गोल्ड पिरामिड के निर्माण की स्थिति के बराबर है।

जब 50 ईटीएफ समाप्ति तिथि पर 2,100 डॉलर से ऊपर था, तो सभी अनुबंध व्यर्थ में समाप्त हो जाएंगे, 8265 डॉलर के अधिकार के साथ एक पैसा भी नहीं मिलेगा; जब कीमत 2.050 और 2.100 के बीच थी, तो निवेशक ने वास्तव में 10,000 शेयरों को 1.928 डॉलर प्रति शेयर की कीमत पर खरीदा था; जब 2,000 और 2.050 के बीच था, तो उसने 30,000 शेयरों को 1.917 डॉलर प्रति शेयर की कीमत पर खरीदा था; और जब 50 ईटीएफ 2,000 डॉलर से नीचे चला गया, तो उसने अंततः 1.896 डॉलर प्रति शेयर खरीदा।*10000+(2.050-0.1390)*20000+(2.000-0.1255)*30000) / 60000) की लागत से 60000 शेयर खरीदे गए। यदि सूचकांक अल्पकालिक में नीचे की ओर पलटता है, तो 1.896 डॉलर की खरीद लागत निवेशकों के लिए एक बड़ा कूदने का स्थान जीत लेगी।

वास्तव में, अप्रैल 1993 में, शेयरधारक बफेट ने इस रणनीति को सफलतापूर्वक लागू किया था, जब वह कोका-कोला कंपनी के बारे में बहुत अच्छा था और लंबे समय तक उस शेयर को रखना चाहता था, लेकिन उस समय 40 डॉलर की कीमत बहुत अधिक थी, इसलिए उन्होंने कोका-कोला के अनुमोदन विकल्प को बेचने की रणनीति अपनाई, 1.5 डॉलर के लिए \( 35 के लिए 5 मिलियन अधिग्रहण विकल्प बेच दिया। जब विकल्प समाप्त हो जाता है, तो यदि शेयर की कीमत 35 डॉलर से कम हो जाती है, तो अनुमोदन विकल्प का अधिग्रहण किया जाएगा, बफेट को कोका-कोला के शेयरों को 35 डॉलर की कीमत पर खरीदना और रखना होगा, और यह अधिग्रहण मूल्य वह मूल्य है जो बफेट को शेयरों का अधिग्रहण करना चाहता था, वास्तविक अधिग्रहण लागत को 3.5 डॉलर तक कम करने के लिए। यदि बफेट ने 35 डॉलर की कीमत पर खरीदा, तो बफेट को \) 7.5 मिलियन के लिए कुल अधिग्रहण का अधिकार मिला।

संक्षेप में हम पा सकते हैं कि इस रणनीति का उपयोग करने की शर्त यह है कि निवेशक को बड़े बाजार की लहर के आने की उम्मीद है, इस तरह के एक पंक्ति के माध्यम से एक ओर अपने लिए अधिकार राशि की नकद आय बढ़ाने के लिए, और दूसरी ओर भविष्य के संभावित कम और उच्च गिरावट के अवसरों के लिए अग्रिम रूप से छिपा दिया गया है। बेशक, शेयरों को बेचने का जोखिम खरीदने के लिए स्थिति खोलने के लिए अपेक्षाकृत बड़ा होगा, और दिन-ब-दिन बाजार में जाने की आवश्यकता है, इसलिए यह रणनीति जोखिम के लिए अधिक उपयुक्त है। अधिक आत्मविश्वास, अधिक प्रचुर मात्रा में तरल पूंजी वाले निवेशकों के लिए। यदि कोई निवेशक नीचे जाने के जोखिम को बर्दाश्त नहीं कर सकता है और रात में नहीं सो सकता है, तो भले ही शेयरों के अधिकारों के लिए शेयरों के अधिकार फिर से आकर्षक हैं, वह शेयरों के विक्रेता होने के लिए उपयुक्त नहीं है।

प्रकाशिकी और व्युत्पन्न सामग्री विभाग