अंतर्निहित मूल्य स्थिर है, इसलिए विकल्प खरीदने का मतलब वास्तव में यह है कि आप पैसा खो रहे हैं!

0

0

2352

2352

अंतर्निहित मूल्य स्थिर है, इसलिए विकल्प खरीदने का मतलब वास्तव में यह है कि आप पैसा खो रहे हैं!

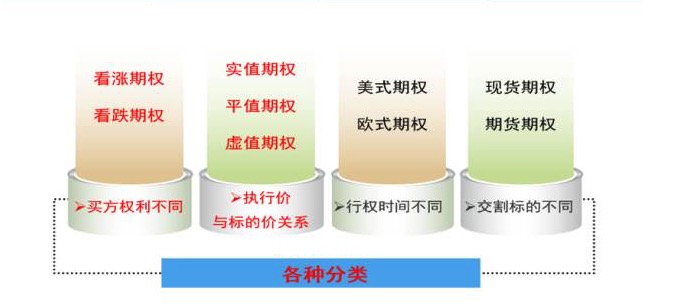

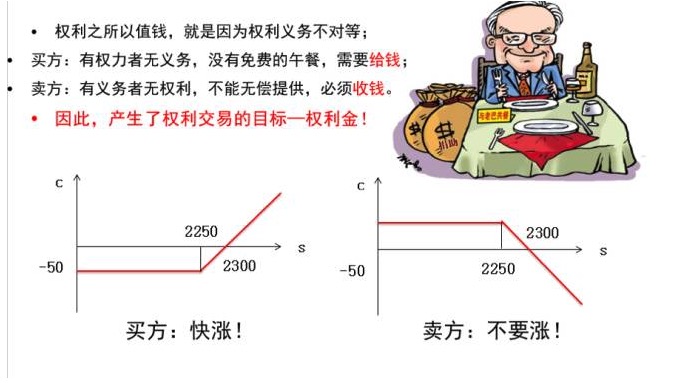

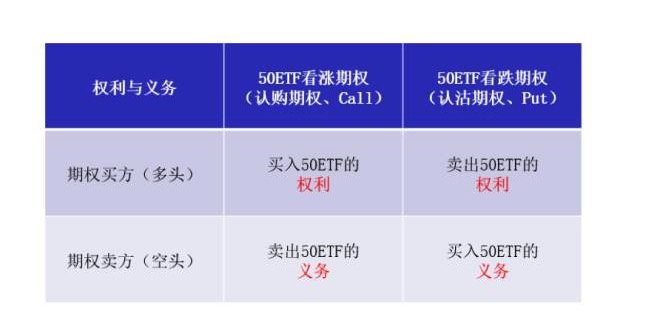

सबसे पहले, विकल्पों के विभिन्न वर्गीकरणों के लिए, वर्गीकरण के तरीके भी समान नहीं हैं, विकल्पों को अधिकार प्रकार, निष्पादन मूल्य के साथ संबंध, अधिकार समय, वितरण संकेत आदि के आधार पर वर्गीकृत किया जा सकता है। शुरुआती लोगों के लिए इस तरह के वर्गीकरण के लिए सिरदर्द हो सकता है। वास्तव में, यह इतना जटिल नहीं है, वास्तविक व्यापार में, आप बस दो वर्गीकरणों को याद रखेंः पहला, अधिकार प्रकार के आधार पर विकल्पों को पूर्वाग्रह में विभाजित करना, अधिक संकेतों को देखना, पूर्वाग्रह खरीदना, पूर्वाग्रह को देखना, पूर्वाग्रह खरीदना।

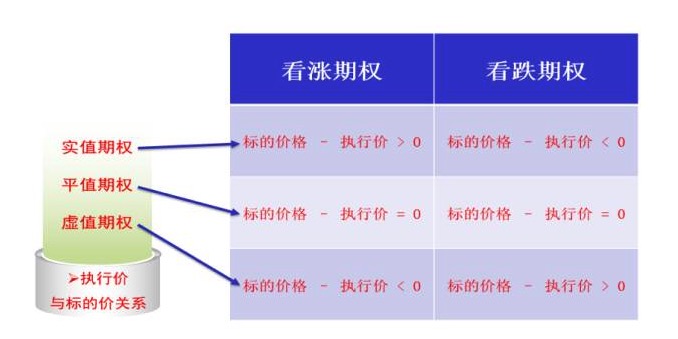

एक और वर्गीकरण है कि आप के लिए याद रखने की जरूरत है, निष्पादन मूल्य और वर्तमान अंकित मूल्य के संबंध के आधार पर, आप वास्तविक मूल्य, बराबर मूल्य और नकली मूल्य में विकल्प विभाजित कर सकते हैं. इसका क्या मतलब है? मेरा मतलब है, मैं एक विकल्प के रूप में कई सिर, अगर मैं तुरंत निष्पादित कर सकते हैं, तो यह विकल्प वास्तविक मूल्य के विकल्प के अंतर्गत आता है, अन्यथा यह नकली है, अगर निष्पादन मूल्य वर्तमान में अंकित मूल्य के बराबर है, तो हम इस विकल्प को बराबर मूल्य विकल्प कहते हैं. यह वर्गीकरण महत्वपूर्ण है, क्योंकि यह विकल्प लीवरेज की गणना से संबंधित है, आशा है कि आप याद रख सकते हैं, बाद में हम विकल्प लीवरेज के बारे में बात करेंगे।

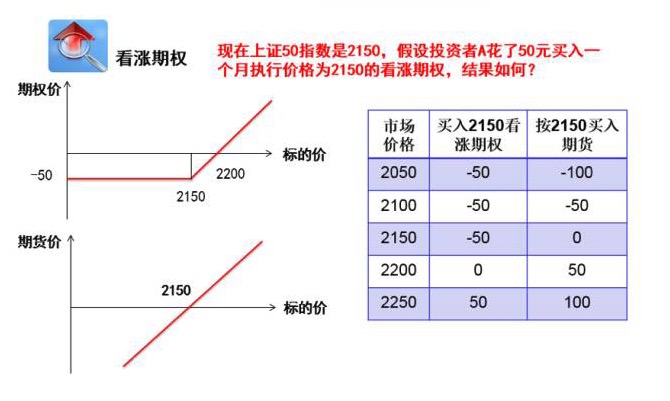

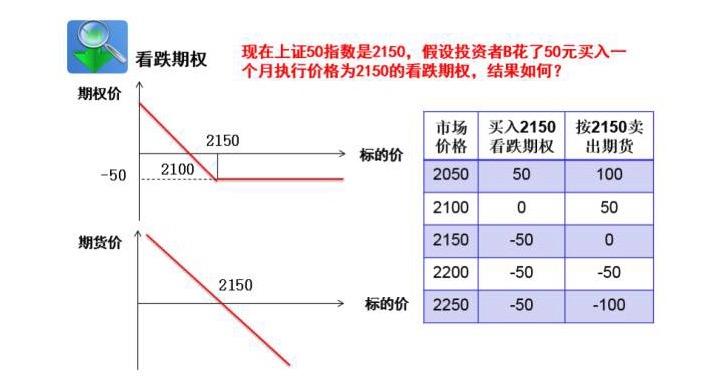

बस कहा है, अगर आप बाजार के लिए अधिक देखना है, तो आप पलायन ऑप्शन खरीद सकते हैं, बाजार के लिए कम देखना है, तो आप पलायन ऑप्शन खरीद सकते हैं। उदाहरण के लिए, अब 50 सूचकांक 2150 पर है, अगर आप अधिक देखना है, तो आप 50 डॉलर के लिए 50 सूचकांक पलायन ऑप्शन खरीद सकते हैं, समाप्ति की तारीख के लाभ और हानि की स्थिति के रूप में चित्र में दिखाया गया है, अधिकतम नुकसान 50 डॉलर के अधिकार में बंद कर दिया गया है। इसी तरह, अगर आप पलायन की स्थिति के लिए 50 डॉलर के लिए 50 सूचकांक पलायन ऑप्शन खरीद सकते हैं, समाप्ति की तारीख के नुकसान की स्थिति के रूप में चित्र में दिखाया गया है, अधिकतम नुकसान 50 डॉलर के अधिकार में बंद कर दिया गया है।

बेशक, दुनिया में कोई मुफ्त दोपहर का भोजन नहीं है, अधिकार प्राप्त करने के लिए, आपको स्वाभाविक रूप से पैसे देने होंगे। एक बार फिर, यह जोर दिया गया है कि ऑप्शन के खरीदार और विक्रेता, अधिकार और दायित्व असमान हैं। ऑप्शन के कई सिर, अनुबंध के निष्पादन का अधिकार, ऑप्शन के खाली सिर, अनुबंध के निष्पादन का दायित्व। अधिकारों और दायित्वों की असमानता ऑप्शन की सबसे बड़ी विशेषता है, कृपया याद रखें।

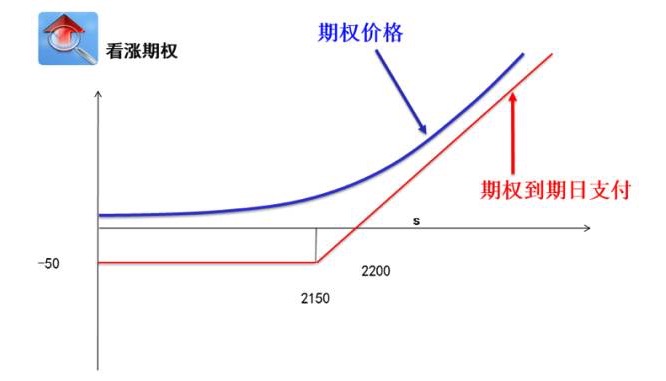

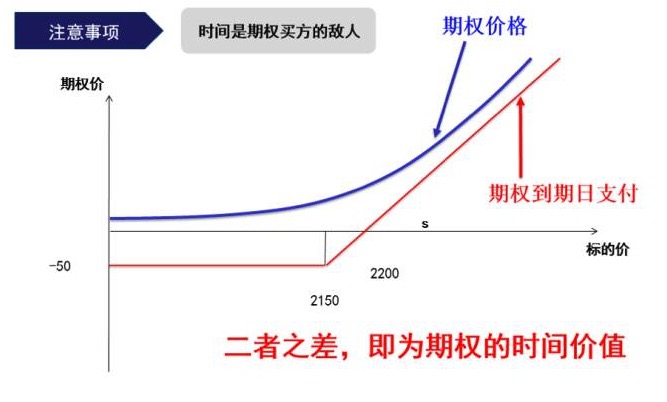

हम अक्सर सुनते हैं कि विकल्प एक गैर-रैखिक वित्तीय उत्पाद है, क्यों गैर-रैखिक? नीचे दी गई छवि विकल्प की कीमत और समाप्ति तिथि के बीच संबंध का एक उदाहरण है। विकल्प की कीमत में परिवर्तन और नकदी की कीमत में परिवर्तन एक-से-एक संबंध नहीं है, यह भी उतार-चढ़ाव दर, समाप्ति समय, ब्याज दर आदि से प्रभावित है। यह आज के व्याख्यान के दायरे से परे है, हम सभी को यह जानने की जरूरत है कि विकल्प की कीमत में परिवर्तन और वास्तविक वस्तु में परिवर्तन मूल रूप से एक-से-एक प्रतिक्रिया नहीं है।

गैर-रैखिक संबंधों के कारण, विकल्प लीवरेज में परिवर्तन विशेष रूप से बड़ा है। उदाहरण के लिए, 50 मिलियन ईटीएफ नकदी खरीदने के लिए। ईटीएफ खरीदने की लागत एक मिलियन है, आईएच वायदा खरीदने के लिए, वर्तमान गारंटी राशि की गणना में लगभग 390,000 की आवश्यकता है, लीवरेज लगभग 2.6 गुना है। जबकि विकल्प खरीदने के लिए, केवल 18,000 रुपये से कम राशि खर्च करने की आवश्यकता है, एक मिलियन बाजार मूल्य के अनुबंध के लिए लीवरेज 57 गुना है।

50 ईटीएफ विकल्प परिचय

50ETF विकल्प अनुबंधों के बारे में नीचे दी गई जानकारी है। यह 50ETF विकल्प अनुबंधों की एक तालिका है, और मैंने इसका एक अंश निकाला है। आप इसे शंघाई स्टॉक एक्सचेंज की आधिकारिक वेबसाइट पर देख सकते हैं।

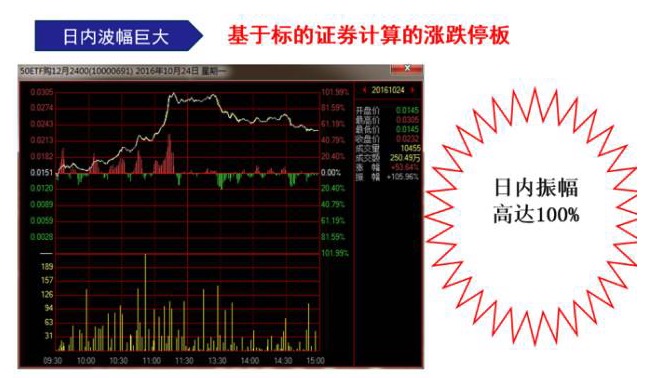

यहाँ हम IH50 वायदा के साथ एक तुलना करते हैं, जिनमें से अधिक महत्वपूर्ण भाग मैं लाल रंग में चिह्नित किया गया है: 1. अनुबंध गुणांक, एक विकल्प के लिए 10000 है, यानी एक विकल्प अनुबंध 50ETF नकदी के दस हजार भागों के बराबर है: 2. कूद और गिरने का बोर्ड, हम सभी जानते हैं कि IH50 वायदा का कूद और गिरने का बोर्ड कल के संग्रहण मूल्य का ± 10% है, लेकिन विकल्पों के कूद और गिरने का बोर्ड संकेत की कीमत के आधार पर गणना की जाती है, न कि अनुबंध की कीमत के आधार पर, यहां जटिल गणना की एक श्रृंखला शामिल है, लेकिन आपको केवल यह याद रखना होगा कि चूंकि विकल्प अनुबंध की कीमत और संकेत की कीमत में पहले से ही एक संख्यात्मक अंतर है, इसलिए विकल्पों के कूदने का बोर्ड बहुत बड़ा है, जैसा कि नीचे बताया गया है: 3. निष्पादन विधि, वर्तमान में, 50ETF विकल्पों का यूरोपीय तरीका है, केवल उसी दिन अधिकार का उपयोग किया जा सकता है जब 50ETF वितरित किया जाता है। 4. 50ETF वायदा का वितरण विधि, यानी, जब 50ETF को वितरित किया जाता है, तो वास्तविक धन प्राप्त

जैसा कि मैंने कहा, विकल्प अनुबंधों के उतार-चढ़ाव की सीमा बहुत व्यापक है। मेरे पास एक चार्ट है, 24 अक्टूबर, 2016 को, 50 ईटीएफ ने 2400 दिसंबर को खरीदा था। आप देख सकते हैं कि उस दिन दोपहर के समय अनुबंध की अधिकतम वृद्धि 101% के आसपास थी, जो बंद होने से पहले बढ़त 53% तक कम हो गई थी।

यदि आप बाजार सॉफ्टवेयर डाउनलोड कर सकते हैं, तो आप ऑप्शन कॉन्ट्रैक्ट की बोली देख सकते हैं, आमतौर पर उद्धरण इस तरह से बढ़ते हैं, तो क्या? सबसे पहले, हम सबसे पहले ऑप्शन कॉन्ट्रैक्ट के इस ढेर को देखते हैं, जो कि 50 ईटीएफ फंड के लिए नवंबर में समाप्त होता है। और फिर, विकल्प प्रकार है, आमतौर पर ट्रेडिंग सॉफ़्टवेयर को बाएं पक्ष में पूर्वावलोकन कॉन्ट्रैक्ट और दाएं पक्ष में पूर्वावलोकन कॉन्ट्रैक्ट के रूप में सेट किया जाता है। एक्सचेंजों में पूर्वावलोकन कॉन्ट्रैक्ट के लिए अलग-अलग नाम हैं, पूर्वावलोकन कॉन्ट्रैक्ट को खरीद कहा जाता है, और पूर्वावलोकन को पूर्वावलोकन कॉन्ट्रैक्ट के रूप में मान्यता दी जाती है, जिसका अर्थ है, खरीद और पूर्वावलोकन कॉन्ट्रैक्ट। और फिर नवीनतम मूल्य अनुबंध की कीमत है, जो कि अधिकार है जिसका उल्लेख किया गया है, और उसी अवधि के लिए हमारे ट्रेडिंग अधिकार की कीमत है, प्रत्येक अधिकार के मूल्य में परिवर्तन होता है, और प्रत्येक मध्यस्थता एक अलग-अलग अनुबंध का प्रतिनिधित्व करती है।

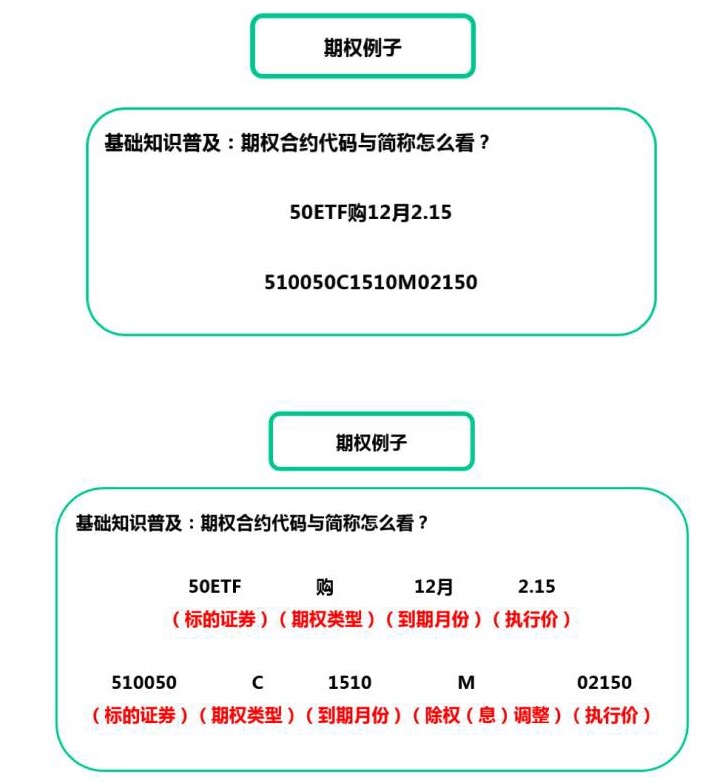

अब हम विकल्प कोड के बारे में बात करते हैं: उदाहरण के लिए, 50ETF ने 2.15 दिसंबर को खरीदा, यह क्या है? 510050C1510M02150 यह क्या है? वास्तव में, हम इस कोड को अलग कर सकते हैं, यह विकल्प अनुबंध के विभिन्न तत्वों को दर्शाता है। उदाहरण के लिए, हमारा पहला, 50ETF की बोली मूल्य वाली प्रतिभूति, दिसंबर में समाप्त हो रही है, 2.15 के लिए एक पूल ऑप्शन अनुबंध निष्पादित करता है। और नीचे दिए गए कोड की एक श्रृंखला भी ऐसा ही दिखती है, लेकिन हम इसे एक विकल्प अनुबंध के रूप में देखते हैं।

विकल्प ट्रेडिंग आधार

एक बुनियादी परिचय के बाद, कुछ बुनियादी विकल्प ट्रेडिंग रणनीतियों के बारे में बताएं।

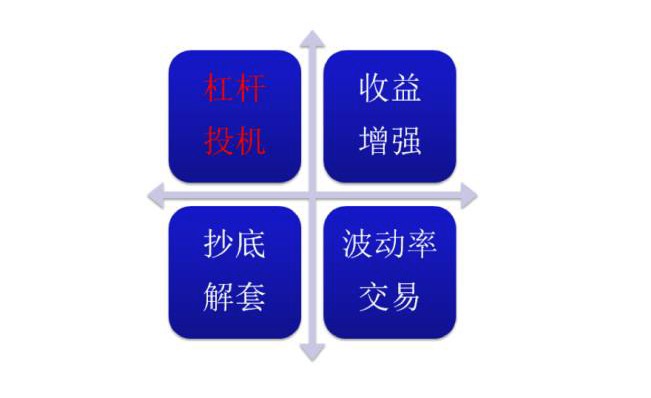

सरल विकल्प ट्रेडिंग रणनीतियों को मोटे तौर पर विभाजित किया जा सकता हैः लीवरेज्ड सट्टेबाजी, इक्विटी वृद्धि, कॉपीराइट अनलॉक, अस्थिरता ट्रेडिंग। पहले भाग में, आइए देखें कि लीवरेज्ड सट्टेबाजी के विकल्पों का उपयोग कैसे करें।

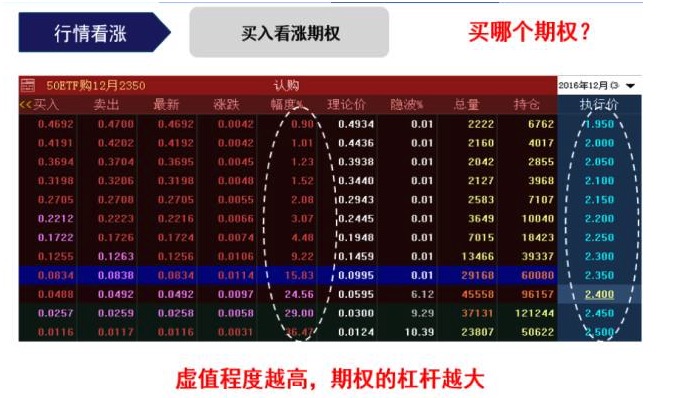

नीचे दिए गए चित्र में एक विकल्प अनुबंध तालिका है जो ट्रेडिंग सॉफ्टवेयर से कटौती की गई है, उदाहरण के लिए, जब आप पट्टे के बाद पट्टे खरीदना चाहते हैं, तो पट्टे के विकल्प खरीदना चाहते हैं, ट्रेडिंग सॉफ्टवेयर खोलें, एक नज़र डालें, मेरे पास बहुत सारे अनुबंध हैं, तो आंखें चमक जाती हैं, आपको कौन सा अनुबंध चुनना चाहिए? क्या आपको याद है कि वास्तविक मूल्य विकल्प और आभासी विकल्पों का वर्गीकरण करना है? यहां एक नियम है: विकल्प अनुबंध जितना अधिक आभासी है, उतना ही अधिक लाभ है, यानी विकल्प जितना अधिक अमूर्त है, उतना ही अधिक लाभ है। हम देखते हैं कि दाईं ओर निष्पादन मूल्य निम्न से उच्च क्रम में है, क्योंकि यह तालिका आभासी विकल्पों को देखती है, इसलिए नीचे की ओर, आभासी अवधि अधिक से अधिक बड़ी होती है। हम सर्कल की गिरावट को देखते हैं, हम देख सकते हैं कि उसी प्रकार की प्रतिभूति की गिरावट, अनुबंध की गिरावट के आधार पर अधिक से अधिक होती है।

तो क्या यह सबसे शून्य अनुबंध का चयन करने के लिए व्यापार करने के लिए ठीक है? नहीं, वर्तमान में घरेलू 50 ईटीएफ विकल्पों के व्यापार की मात्रा मुख्य रूप से सममूल्य विकल्पों के पास केंद्रित है, सममूल्य से अधिक दूर अनुबंध, लेनदेन की मात्रा कम हो जाएगी, इसलिए यदि आप बहुत अधिक शून्य मूल्य के विकल्पों के व्यापार का चयन करते हैं, तो आपको तरलता की कमी की समस्या का सामना करना पड़ेगा। तरलता की कमी सट्टा है। इसलिए मैं यहां सलाह देता हूं कि यदि आप सट्टा व्यापार की गुणवत्ता के लिए विकल्प बनाते हैं, तो सममूल्य विकल्पों के पास शून्य अनुबंधों का व्यापार करने के लिए यथासंभव चुनें, तो, तरलता की गारंटी दोनों के आधार पर, अधिकतम लीवरेज का उपयोग किया जा सकता है।

उदाहरण के लिए, 20161018 से 20161114 तक के रुझान को लेते हुए, 50ETF कैश और 50ETF दिसंबर में समाप्त होने वाले पिक ऑप्शन कॉन्ट्रैक्ट को भी खरीदें। इस अवधि के दौरान कैश 5.7% बढ़ गया, जबकि ऑप्शन में इस अवधि में 129% की वृद्धि हुई। ऑप्शन का लीवरेज बहुत आश्चर्यजनक है। इसलिए शुरुआती लोगों को स्थिति प्रबंधन और जोखिम प्रबंधन करना होगा।

दूसरे भाग में, आय में वृद्धि के बारे में बताया गया है, जो कुछ निवेशकों के लिए अपरिचित हो सकता है, लेकिन हम स्थिति विश्लेषण के माध्यम से इस बारे में बात करेंगे।

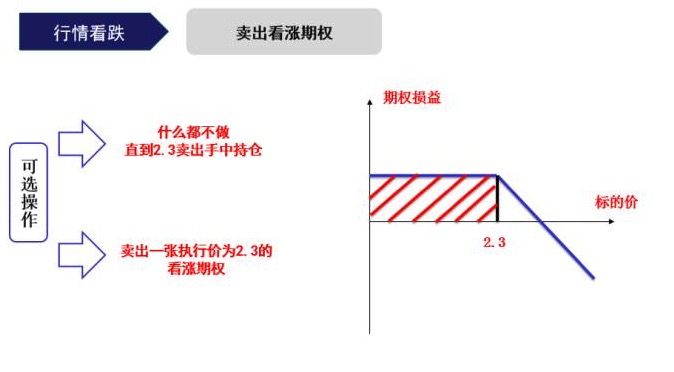

उदाहरण के लिए, हमने 18 अक्टूबर 2016 को 2.19 युआन की लागत से 10,000 50 ईटीएफ खरीदे, हम लंबे समय तक 50 सूचकांक को देखते हैं, लेकिन सूचकांक के ऊपर एक गिरावट छेद होने के कारण, यह सूचकांक पर दबाव डाल सकता है, इसलिए हम 2.3 युआन के आसपास लाभ कमाने की उम्मीद करते हैं और फिर प्रवेश का अवसर ढूंढते हैं।

इस समय, आप कुछ भी नहीं कर सकते हैं जब तक कि ईटीएफ \(2.3 तक नहीं बढ़ जाता है और फिर आप इसे बेच देते हैं। लेकिन, विकल्प होने के बाद, आपके पास एक और विकल्प होता हैः आप \)2.3 के निष्पादन मूल्य पर एक पट्टे का विकल्प बेच सकते हैं। तो आगे क्या होगा?

मान लीजिए कि ऑप्शन एक महीने बाद समाप्त हो जाता है, एक महीने बाद तीन स्थितियां हो सकती हैंः 1. सूचकांक 2300 के ऊपर तक चलता है, और यदि कुछ भी नहीं किया जाता है, तो यह निश्चित रूप से लाभदायक है। यदि पट्टे के विकल्प को बेच दिया जाता है, तो एक महीने बाद, सूचकांक बढ़ने के कारण, हाथ पर ऑप्शन खरीदार द्वारा निष्पादित किया जाता है, और हाथ पर 50 ईटीएफ धारक को ऑप्शन के खरीदार को बेचा जाता है, जो भी लाभदायक है, और धन प्राप्त करने का अधिकार है।

जैसा कि आप देख सकते हैं, जब हमारे पास स्टॉक होल्ड होता है, तो ऑप्शन बेचने से हमें एक और विकल्प मिलता है, क्योंकि हमारे पास स्टॉक होल्ड होता है, पट्टे के ऑप्शन बेचने का जोखिम असीमित नहीं होता है। साथ ही, जब स्थिति खराब होती है, तो कुछ नुकसान की भरपाई करने के लिए राइट्स की राशि प्राप्त की जा सकती है।

लेकिन क्या यह इतना अच्छा है कि ऑप्शंस के साथ-साथ कमाई भी बढ़ सकती है?

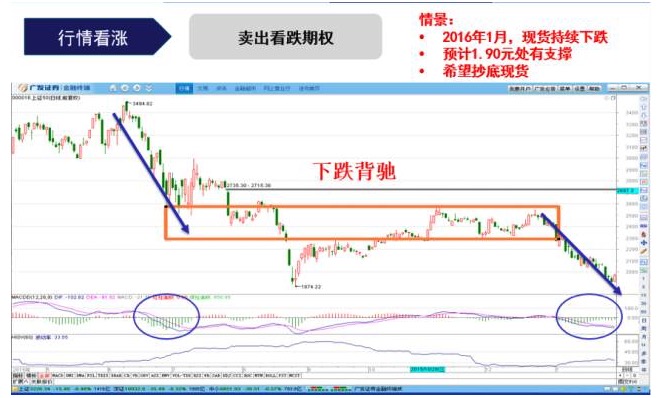

आइए अगले परिदृश्य पर स्विच करेंः जनवरी 2016 में, 50 सूचकांक में गिरावट जारी रही, और चार्ट पर विश्लेषण से, इस गिरावट के दौर में पीछे हटने के संकेत दिखाई दिए, और नीचे जाने की संभावना है। हम अनुमान लगाते हैं कि सूचकांक 1.9 के आसपास एक बड़ा रिबाउंड होगा, इसलिए हम 1.9 के आसपास एक बकाया चाहते हैं।

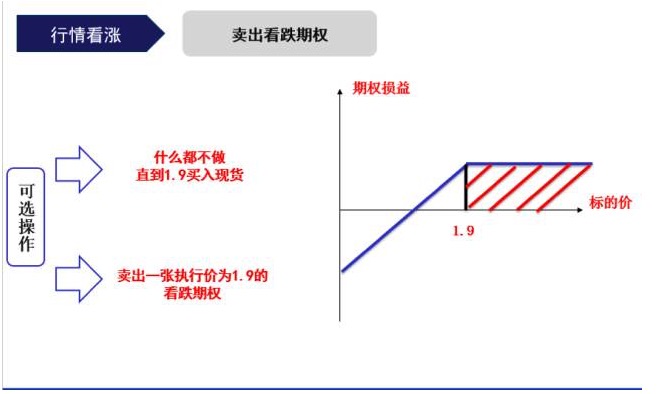

उसी तरह, हम कुछ भी नहीं करने का विकल्प चुन सकते हैं और फिर से 1.9 डॉलर की कीमत पर नकद खरीद सकते हैं। और दूसरा विकल्प, हम एक अल्पकालिक, निष्पादन मूल्य पर 1.9 डॉलर की कीमत पर गिरावट का विकल्प बेचने का विकल्प चुन सकते हैं। तो क्या होगा?

एक महीने बाद ऑप्शन की समाप्ति के समय, तीन स्थितियां हो सकती हैंः 1. 50 सूचकांक 1900 के नीचे गिर जाता है, और यदि कुछ भी नहीं किया जाता है, तो 1900 पर स्टॉक का निर्माण किया जाता है, लागत अस्पष्ट है। यदि आप एक अवमूल्यन ऑप्शन बेचते हैं, तो ऑप्शन निष्पादन मूल्य से नीचे गिर जाता है, ऑप्शन निष्पादित किया जाता है, ऑप्शन खरीदार आपको 1. 9 की कीमत पर नकद बेचता है। आप $ 1. 9 के नीचे 50 ईटीएफ के उद्देश्य को पूरा करते हैं।

इस प्रकार, शून्य स्थिति में बिकवाली विकल्पों को बेचने से प्रतिलिपि प्रभाव प्राप्त हो सकता है।

तो, विकल्पों का उपयोग कैसे किया जाता है? चलो अगले परिदृश्य में चलते हैंः यदि हम दुर्भाग्य से 2015 के शीर्ष पर 50 ईटीएफ खरीदते हैं, तो लागत 2.5 है, और अगस्त तक, 50 ईटीएफ लगातार गिरकर 2.3 हो गई। हम 50 सूचकांक पर लंबे समय तक आशावादी हैं, हम अपने हाथों को नहीं काटना चाहते हैं, लेकिन हम जानते हैं कि इस दौर की गिरावट अभी तक पूरी नहीं हुई है, और हमें पता है कि बाद में गिरावट जारी होनी चाहिए, तो हम अपने हाथों के साथ क्या कर सकते हैं?

बेशक, हम कुछ भी नहीं करने का विकल्प चुन सकते हैं, या, हम 2.3 के निष्पादन मूल्य के लिए एक अवमूल्यन विकल्प खरीद सकते हैं। एक महीने बादः 1. सूचकांक में गिरावट जारी है, और कुछ भी नहीं किया जाता है, तो स्थिति रखने के लिए लगातार नुकसान होगा। यदि आप अवमूल्यन विकल्प खरीदते हैं, तो आप समाप्ति के दिन चलाने का अधिकार दे सकते हैं, और 2.3 के मूल्य पर अपने हाथ में रखे हुए स्थान को बेच सकते हैं, एक छोटे से नुकसान के साथ। 2. 50 सूचकांक पूरी तरह से बंद हो जाता है, और कुछ भी नहीं किया जाता है, तो यह अभी भी नुकसान है।

इस प्रकार, एक खरीद विकल्प के लिए खरीदना, जबकि वह नकदी रखता है, उसे अनलॉक करने के लिए पर्याप्त है।

आज के ट्रेडों के बारे में बात करते हुए, हम अस्थिरता दरों के बारे में बात करेंगे।

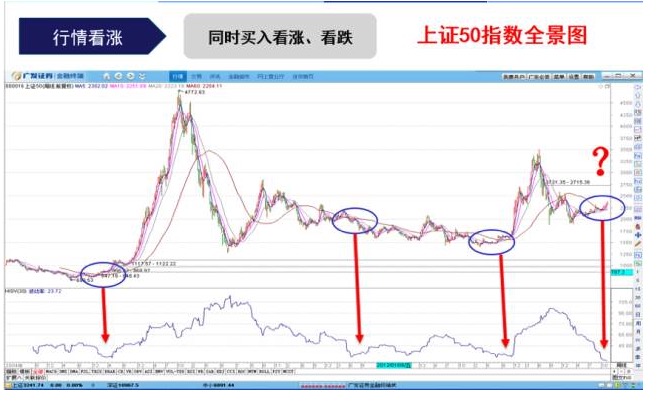

आइए आज की शुरुआत में 50 सूचकांक के परिदृश्य पर वापस जाएं। पिछले ट्रेडिंग दिन के अंत तक, 50 सूचकांक का ऐतिहासिक उतार-चढ़ाव फिर से ऐतिहासिक निचले स्तर पर आ गया है, जिसका अर्थ है कि बाद में संभावित रूप से मंदी की संभावना है। (कृपया याद रखें कि बाजार में दोहरे उद्धरण हैं) । बाद के सूचकांक में भारी वृद्धि हो सकती है, और बड़ी गिरावट भी हो सकती है।

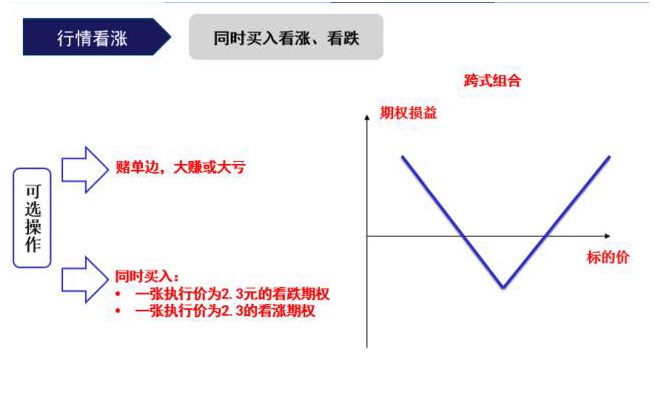

इस समय हम भी दो तरीकों से कर सकते हैं: पहला है कि हम खरीदें नकदी स्टॉक एकतरफा चाल, यह संभव है कि बड़े पैमाने पर नुकसान हो सकता है. दूसरा तरीका हैः एक ही समय में खरीदने के लिए वैधता की कीमत, एक ही संख्या में पूर्वावलोकन और पूर्वावलोकन विकल्प, इस संयोजन हम कहते हैं कि पारस्परिक संयोजन, हम देख सकते हैं, चाहे सूचकांक के पीछे बड़ा या बड़ा गिरावट है, हम कर सकते हैं मुनाफा.

आज का प्रशिक्षण लगभग समाप्त हो रहा है, इतना ही कहा गया है, अब समय आ गया है कि हम ऑप्शन ट्रेडिंग के बारे में कुछ सावधानियां लें।

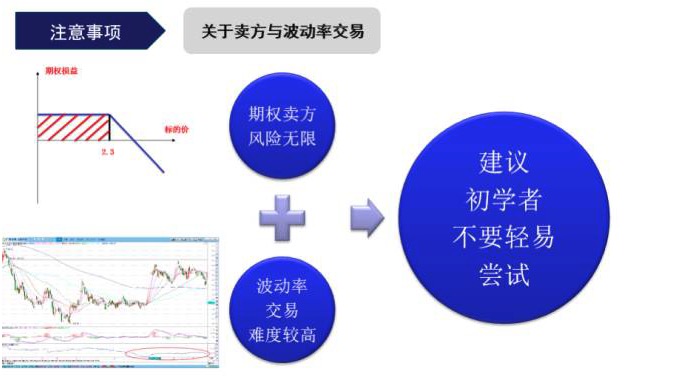

पहली चेतावनी यह है कि: सबसे पहले, बिना किसी मौद्रिक स्थिति के बिना विकल्प बेचने के लिए, हम इसे नग्न बिक्री कहते हैं, नग्न बिक्री विकल्प विक्रेता के लिए बहुत खतरनाक है। दूसरा, ऊपर उल्लिखित अस्थिरता व्यापार, वास्तव में वास्तविक व्यापार अस्थिरता के प्रभाव को प्राप्त करने के लिए नकदी का एक हिस्सा खाली करने की आवश्यकता है। इसलिए, विकल्प व्यापार के शुरुआती, मैं सलाह देता हूं कि आप विकल्प विक्रेता बनने की कोशिश न करें, और साथ ही अस्थिरता व्यापार करने के बारे में भी विचार न करें। पहले सरल विकल्पों को कई बार करें, एक निश्चित आधार के बाद उच्च कठिनाई की कोशिश करें।

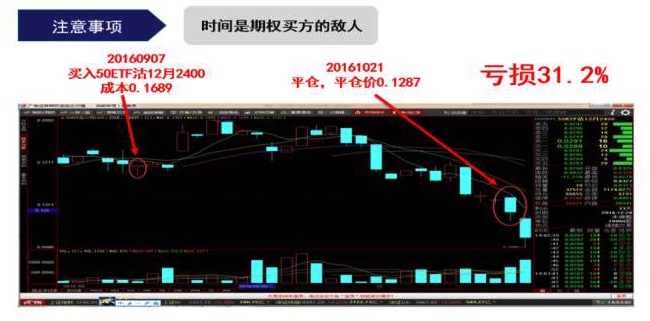

दूसरा ध्यान देने योग्य बात यह है कि समय ऑप्शन खरीदारों का सबसे बड़ा दुश्मन है। ऐसा क्यों कहा जाता है? यहाँ एक उदाहरण हैः यदि हम 7 सितंबर, 2016 को 50 ETF सूचकांक को कम करते हैं, तो हम इसे कम करना चाहते हैं। तो हमारे पास दो विकल्प हैंः IH50 वायदा अनुबंध को कम करना या 50 ETF पतन विकल्प खरीदना। मान लीजिए कि हमने IH50 अनुबंध को कम करने का विकल्प चुना है, लागत 2210 है, और 21 अक्टूबर, 2016 तक, हम महसूस करते हैं कि यह बहुत विपरीत नहीं है, और हम एक खाली पोजीशन, पोजीशन मूल्य या 2210 पर हाथ रखना चाहते हैं। तो ट्रेडिंग शुल्क को अनदेखा करते हुए, हम संतुलन खो रहे हैं।

हालांकि, अगर हम 7 सितंबर को एक विकल्प खरीदने का विकल्प चुनते हैं, तो यह भी 7 सितंबर को बंद हो जाता है, यह भी 21 अक्टूबर को बंद हो जाता है, लेकिन 31.2% खो जाता है।

मुझे चूसो*क्या यह सही नहीं है? कैसे मैं एक शेयरों के पतन के लिए खरीदते हैं और फिर भी खोने के लिए?

अब हम पहले के चित्र को देखेंगे, नीली रेखा ऑप्शन की कीमत है, लाल रेखा ऑप्शन की समाप्ति तिथि पर भुगतान है, और इन दोनों के बीच का अंतर, यानी नीली रेखा को लाल रेखा से घटाकर, हम ऑप्शन का समय मूल्य कहते हैं.

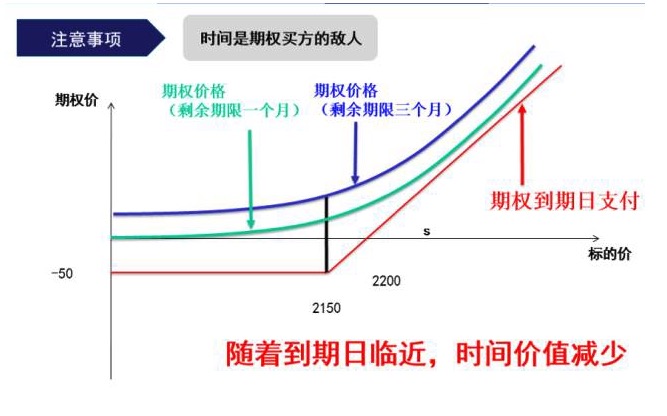

हम देखते हैं कि विकल्पों के अस्तित्व के दौरान कैसे काम करते हैं. यदि आप एक विकल्प खरीदते हैं जो तीन महीने की शेष अवधि है (नीली रेखा), तो दो महीने के बाद, विकल्प हरी रेखा पर जाते हैं. यानी, विकल्प की कीमत समय के साथ आगे बढ़ रही है, तो यह हमेशा समाप्ति तिथि के करीब भुगतान करने के लिए है.

से अनुप्रेषित