वह वायदा कारोबार से हर साल करोड़ों डॉलर कमाते हैं। वह सिस्टम बनाने और शॉर्ट टर्म हाई-फ़्रीक्वेंसी ट्रेडिंग के मुख्य चरणों का खुलासा करते हैं

1

1

5840

5840

वह वायदा कारोबार से हर साल करोड़ों डॉलर कमाते हैं। वह सिस्टम बनाने और शॉर्ट टर्म हाई-फ़्रीक्वेंसी ट्रेडिंग के मुख्य चरणों का खुलासा करते हैं

ट्रेडों से आत्म-पहचान होती है, निवेश से जीवन बदल जाता है।

मोंडज़ू: निवेश प्रबंधन लिमिटेड के निवेश निदेशक, शंघाई जिओ। लंबे समय तक वित्तीय मात्रात्मक व्यापार में लगे, शुरुआती वर्षों में स्टॉक पर केंद्रित था, 2008 में वायदा बाजार पर ध्यान केंद्रित करना शुरू किया, कई प्रकार की व्यापार रणनीति विकसित की, अंततः एक बहु-नीति, बहु-प्रजाति, बहु-चक्र क्रमिक पोर्टेबल रणनीति प्रणाली का गठन किया, कम निकासी के लिए स्थिर आय का पीछा किया, लंबे समय तक वार्षिक आय और अधिकतम निकासी अनुपात 4: 1 तक पहुंच सकता है। 2010 के बाद, प्रति वर्ष दस लाख के स्तर पर स्थिर लाभ।

- ### यह एक बहुत ही दिलचस्प लेख है।

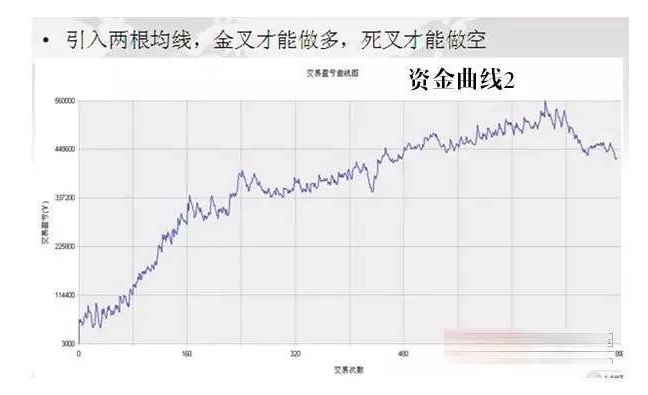

आज मैं आपके साथ एक साधारण साझा करने की कोशिश कर रहा हूं, जिसमें तीन भाग हैं: पहला भाग प्रोग्रामिंग के बारे में मेरी समझ को साझा करने के लिए है; दूसरा भाग केवल उच्च आवृत्ति ट्रेडिंग के बारे में है; और तीसरा भाग हमारी कंपनी की संपत्ति के कुछ तरीकों और निवेश के तरीकों के संयोजन के बारे में है, उम्मीद है कि यह आपको कुछ सुझाव देगा। हम पहले भाग को देखते हैं, प्रक्रियात्मक लेनदेन… … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … … हम एक बहुत ही सरल दिन के भीतर व्यापार प्रणाली है, पहले से कहा कि इस व्यापार प्रणाली को पूरा किया है, पहले से कहा कि मैं दिशा का निर्णय करने के लिए, प्रवेश बिंदु, स्टॉप लॉस रोक, धन प्रबंधन के सभी पहलुओं, अब एक सबसे सरल है, क्या दिशा है? 20 अंक ऊपर बोली लगाने की कीमत, सूचकांक के सूक्ष्म लाभ, 20 अंक ऊपर बोली लगाने के लिए खोलने के लिए अधिक है, 20 अंक नीचे बोली लगाने के लिए खाली है, यह दिशा निर्णय है, प्रवेश बिंदु 20 अंक और 20 अंक नीचे बोली लगाने के लिए है. यह जगह. स्टॉप क्या है? बंद करने से पहले स्टॉप लॉस.

(वित्तीय वक्र 1)

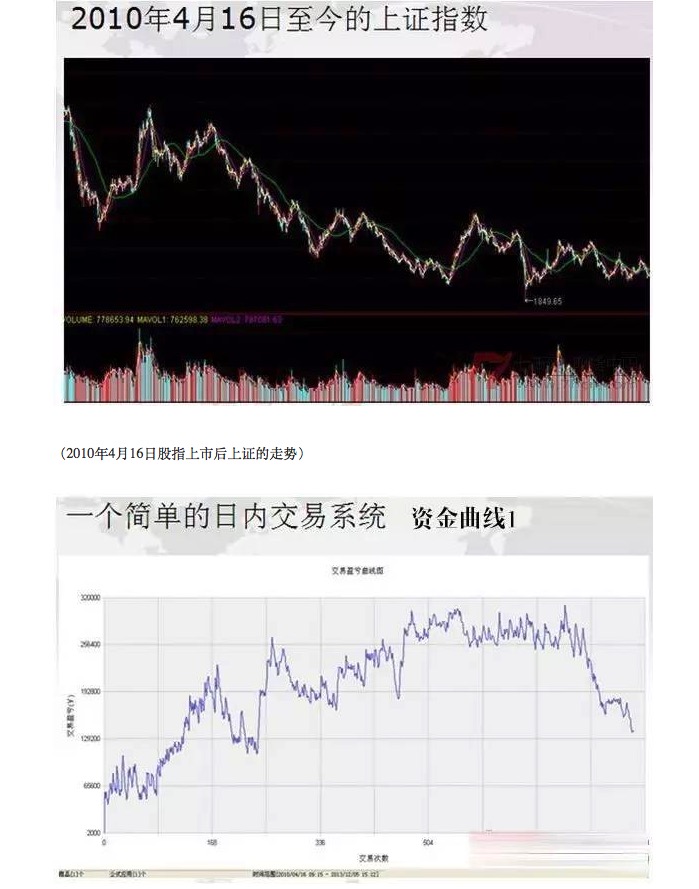

इस तरह के एक सरल दिन के भीतर व्यापार प्रणाली, वास्तव में जब शेयरों 2009 2010 में सूचीबद्ध किया गया था बहुत अच्छी कमाई, हम देख सकते हैं, इस तरह के एक सरल व्यापार प्रणाली के साथ शेयरों 10 अप्रैल 16 पर शुरू से सूचीबद्ध करने के लिए 2013 के अंत में एक हाल ही में एक लाभ स्थिति, पूंजी वक्र 1। यह 16 अप्रैल को शेयरों सूचीबद्ध करने के बाद की पुष्टि की चाल है, एक तरह से नीचे है, यह सिर्फ है कि हम एक सरल दिन के भीतर व्यापार प्रणाली है, यह केवल 2013 के उत्तरार्ध में तेजी से गिरावट शुरू कर दिया है। लेकिन मैं एक सवाल पूछना चाहता हूँ, कितने शेयरों में शुरू से सूचीबद्ध करने के लिए और लाभ के लिए सकारात्मक है, मैं ज्यादातर लोगों को नकारात्मक हैं विश्वास है कि। लेकिन अगर आप इस तरह के एक सरल नियम का पालन, कम से कम अब तक आप एक दिन के लिए नीचे आ, तो आप इस चार साल के भीतर 100% लाभ के लिए कर सकते हैं। लेकिन यह बहुत बड़ी समस्या है, और आज से वापस लेने के लिए बहुत करीब है, 32 लाख मुनाफा आज से वापस आ रहा है, और अगर आप 12 लाख वापस लेने के लिए तेजी से चला रहे हैं, तो आप इस स्थिति में हैं,

(वित्तीय वक्र 2) हम अब इस दिन के भीतर व्यापार प्रणाली में एक सुधार है, बहुत सरल इस तरह के बाजार की स्थिति में तेजी से जटिल करने के लिए अनुकूल करने के लिए कोई रास्ता नहीं है, यही कारण है कि हम अभी तक नहीं रह सकता है, लंबे समय तक लाभ की अवधारणा है जब खोने के लिए बहुत ज्यादा नहीं खोना है, क्योंकि हम इस तरह के एक सरल व्यापार रणनीति के साथ ऐसा करने के लिए, हालांकि अंत में लाभदायक है, लेकिन बहुत कम लोगों को क्यों नहीं रह सकता है, क्यों? क्योंकि बीच में वापसी बहुत बड़ा है, हम अंधेरे में मर जाते हैं बस सुबह के लिए इंतजार नहीं कर सकता है. हम कुछ अनुकूलन, अनुकूलन भी बहुत सरल है, यह है कि पार करना, यानी, दो रूटों के बीच की रेखा, आप अधिक कर सकते हैं सोने के कांटे के ऊपर, आप खाली कर सकते हैं नीचे कांटे के नीचे, लेकिन यह ऊपर और नीचे 20 अंक खोलने के लिए और नीचे 20 अंक खोलने के लिए शर्तों को ओवरलैप किया गया है. हम एक छोटे से बदलाव नहीं करते हैं, और हम इसे नहीं करते हैं। यह एक वक्र की तुलना में सुधार है? यह वापस नहीं बदला है? यह एक लाभ नहीं है, यह एक बड़ा तीन और

(वित्तीय वक्र 3) फिर से अनुकूलन शामिल रोलिंग स्टॉप बनाने के लिए धन वक्र 3, हम यह कहने की जरूरत नहीं है कि बंद हो जाओ, बहुत से व्यापार की स्थिति सुबह में 80 अंक हासिल करने के लिए, दोपहर में 20 अंक खोने के लिए है. तो आप 80 अंक नहीं मिल सकता है, परिणाम में 20 अंक का नुकसान. यह तर्कसंगत नहीं है, तो हम रोलिंग स्टॉप में शामिल है, बहुत सरल है, यह है कि हम 50 से अधिक अंक हासिल कर लिया है, एक बार वापस ले लिया 40% या 30% मैं बंद कर दिया है. इस समय इसकी वक्र अनुकूलन के माध्यम से इस तरह की स्थिति कर सकते हैं.

(वित्तीय आंकड़ों का परिणाम)

और फिर, यह एक रणनीतिक तुलना है, पहला हमारा सबसे सरल है, लाभ दर, लेन-देन की संख्या, सबसे बड़ी संपत्ति निकासी क्या है? 200,000. आपके पास केवल 100,000 की गारंटी है, और निकासी 200,000 है, तो यह रणनीति भले ही पैसे कमाए, लेकिन आप इसे बिल्कुल भी जारी नहीं रख सकते। दूसरा, दो औसत रेखाओं के अनुकूलन के साथ, अधिकतम निकासी 160,000 हो गई, लेकिन फिर भी यह बहुत बड़ा है, हिट दर में थोड़ी वृद्धि हुई है, व्यापारियों की संख्या में गिरावट आई है क्योंकि फ़िल्टरिंग का एक हिस्सा है। तीसरा, रोलिंग स्टॉप को जोड़ने के बाद, वापसी बहुत कम हो जाती है, 60,000, कम से कम यह वह है जिसे मैं बनाए रखने में सक्षम हूं. इसकी वक्रता की चिकनाई बेहतर होने लगी है, इसका रिटर्न-जोखिम अनुपात धीरे-धीरे 1 से 3 तक कम हो गया है, और अधिकतम वापसी का मूल्य भी बदल गया है. यह आपके प्रोग्रामिंग में एकल रणनीति का निरंतर विकास है.

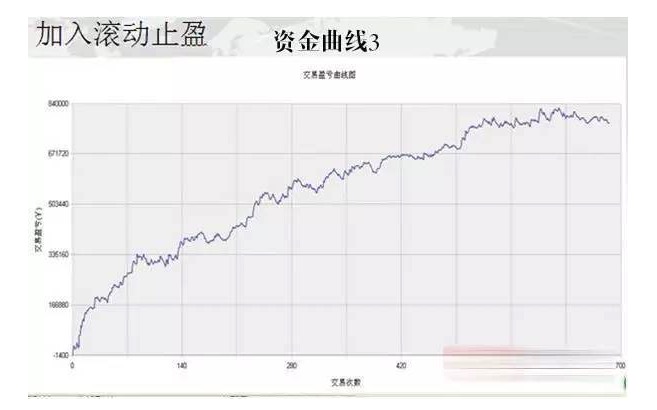

(वित्तीय वक्र 4)

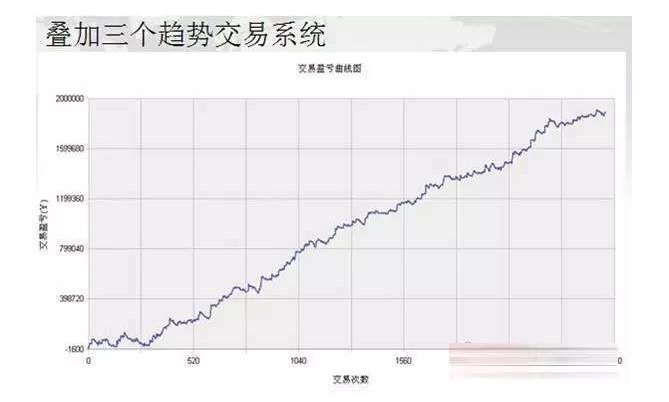

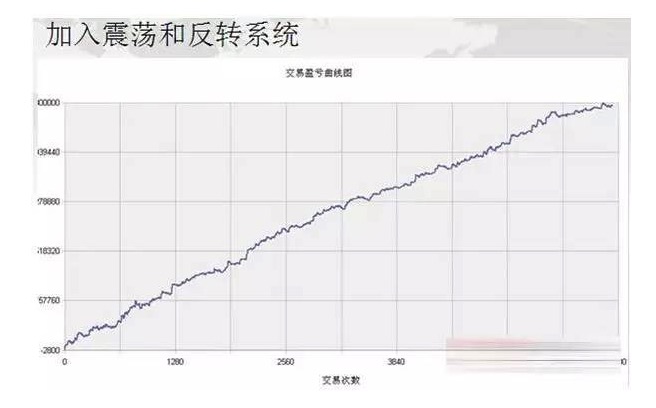

हम एक सरल प्रवृत्ति प्रणाली करते हैं, और फिर हम एक और प्रवृत्ति ट्रेडिंग प्रणाली करते हैं जो एक अलग प्रस्थान बिंदु से शुरू होती है, शायद वह जो 3 मिनट की रेखा पर है, अब हम 15 मिनट की रेखा और घंटे की रेखा पर ओवरलैप करते हैं, या हमें एक अलग प्रवृत्ति रणनीति सोच देते हैं, विभिन्न प्रवृत्ति रणनीतियों को ओवरलैप करते हैं पूंजी वक्र 4, यह बेहतर हो सकता है। यह क्यों है? क्योंकि विभिन्न रणनीतियों के लिए, हालांकि वे प्रवृत्ति हैं, लेकिन उनके प्रस्थान बिंदु अलग हैं, कुछ रणनीतियों के लिए प्रवृत्ति शुरू होती है बस जब यह अंदर आ जाती है, और उसके ट्रेडों की संख्या अधिक होती है, कुछ रणनीतियों की पुष्टि की आवश्यकता होती है कि यह अंदर जाएगा, और हम तीन रणनीतियों को एक साथ चलाते हैं, और अगर यह छोटी उतार-चढ़ाव है, तो यह केवल उन ट्रेडिंग रणनीतियों को ट्रिगर करता है जो संवेदनशील हैं, और छोटी ट्रेडिंग रणनीतियों को ट्रिगर नहीं करता है, और जब यह प्रवृत्ति को ट्रिगर नहीं करता है, तो यह प्रवृत्ति को ट्रिगर करता है, और जब यह वापस गिरती है, तो इसका मतलब है कि मेरे पास एक और हम पूरी तरह से अलग तर्क, उतार-चढ़ाव और उलटा प्रणाली जोड़ने के लिए, तो यह एक बहुत अच्छा मुद्रा वक्र है 5 . सबसे बड़ा अंतर क्या है? यह है कि 2013 के पूरे क्षैतिज चरण, ऊपर की ओर शुरू, और निश्चित रूप से यह पहले की तुलना में अधिक बढ़ी नहीं है, यहाँ, है ना? यह एक समतल प्रभाव है . जब वहाँ एक प्रवृत्ति स्पष्ट है प्रवृत्ति की रणनीति के लिए पैसा बनाने के लिए आसान है . लेकिन आप झटके और उलटा रणनीति जोड़ने के लिए, तो यह लाभ कम कर देगा, लेकिन चिंता मत करो, हम पैसे बचाने के लिए कर सकते हैं, लेकिन वास्तव में बाजार जटिल हो जाएगा, बैग पैक छोटे और छोटे हो जाता है, और झटके अधिक से अधिक, हम झटके और उलटा रणनीति शामिल नहीं है, तो यह सूचकांकों में सुधार होगा, समतल की गिरावट की डिग्री, सबसे बड़ी वापसी, आदि

(वित्तीय वक्र 5)

चलो देखते हैं कि यह कैसे काम करता है, यह एक रिवर्स रणनीति है, एक झटके की रणनीति है, एक अलग चक्र की प्रवृत्ति रणनीति है, एक पूंजी वक्र है जो स्टॉक इंडेक्स पर भी किया गया है, हम देख सकते हैं कि इसकी लाभप्रदता 46% तक जा सकती है, इसकी अधिकतम वापसी 138,000 से अधिक है, लेकिन ध्यान दें, हालांकि यह अभी 60,000 से अधिक है, लेकिन आपको यह समझना होगा कि यह कितने हाथों में है? 1, 2, 3, 4, 5, 67, 7 रणनीतियों, यानी जब यह 7 हाथों तक पहुंचती है, तो यह 7 हाथों तक पहुंचती है। अधिकतम रणनीति 7 हाथों तक पहुंचती है, वापसी की दर 46% है, 138,000 है, और यदि आप 1 मिलियन का उपयोग करते हैं, तो इसकी अधिकतम वापसी दर 14% से अधिक नहीं होगी। मेरी अधिकतम स्थिति 70% हो सकती है। जोखिम अपेक्षाकृत नियंत्रित है। हम इसे स्वीकार कर सकते हैं, हम इसे अच्छी तरह से पकड़ सकते हैं। लेकिन दुर्भाग्य से, हम सभी को बता सकते हैं कि यह वक्र वास्तव में 46% तक नहीं जा सकता है। लेकिन यह एक बहुत अच्छा परिणाम नहीं है, क्योंकि यह एक स्लाइडिंग स्लाइडिंग

(वित्तीय आंकड़े)

सबसे बड़ा एक दिन का घाटा 120,000, 130,000 तक पहुंच सकता है, 1 मिलियन की पूंजी के साथ, सबसे बड़ा एक दिन का घाटा केवल 34,000 रुपये है। यह एक अपेक्षाकृत उचित अनुपात है। हम अक्सर कहते हैं कि प्रवृत्ति व्यापार, आवृत्ति व्यापार 3: 1 होना चाहिए, यह एक उचित अनुपात है। आप देख सकते हैं कि अधिकांश घाटे, एक दिन के घाटे 15000 युआन के भीतर नियंत्रित किया जाता है। यानी, उस दिन का अधिकांश अधिकतम निकासी 1.5% के भीतर है, यह पूरी तरह से स्वीकार्य है, और उस दिन का अधिकतम लाभ 10% तक हो सकता है। 35000 रुपये से अधिक का लाभ एक दिन में होने वाले दिनों की संख्या भी अपेक्षाकृत अधिक है। इस तरह यह प्रणाली जीवंत है क्योंकि यह एक टिकाऊ व्यापार प्रणाली है जो हमें बनाए रखने में सक्षम बनाती है। लेकिन हम व्यापार और व्यापार के चार बिंदुओं को स्पष्ट रूप से देख सकते हैं: पहला यह है कि इसकी निष्पादन शक्ति बहुत मजबूत है, और दूसरा यह है कि इसकी लेनदेन की गति बहुत तेज है। हम पहले कहते हैं कि यदि आप किसी भी बाजार के साथ व्यापार करते हैं, तो यह कहना बेहतर है कि हम बाजार के साथ व्यापार करते हैं, और यह कि हम अपने दिल के साथ लगातार संघर्ष कर रहे हैं। जर्मन दार्शनिक शेफ बेंगलुरु ने कहा था कि एक ही समय में एक ही व्यक्ति एक ही गलती करता है, यह अपरिहार्य है, यह मानव अवमूल्यन है। आप बार-बार इस गलती को करते हैं, या आप इस गलती को करते हैं, आप पूरी तरह से इसे खत्म नहीं कर सकते हैं, क्योंकि हम लोग हैं, हमारे पास सात भावनाएं हैं, हमारी भावनाएं बाजार की लहरों के साथ चलती हैं, और जब बाजार की भावनाएं और हमारी भावनाएं फिर से चलती हैं, तो आप एक ही समय में एक ही समय में एक और एक ही समय में एक और एक ही समय में एक ही समय में एक और एक ही समय में बदल सकती हैं, और यदि आप एक ही समय में एक ही समय में एक ही समय में एक ही समय में

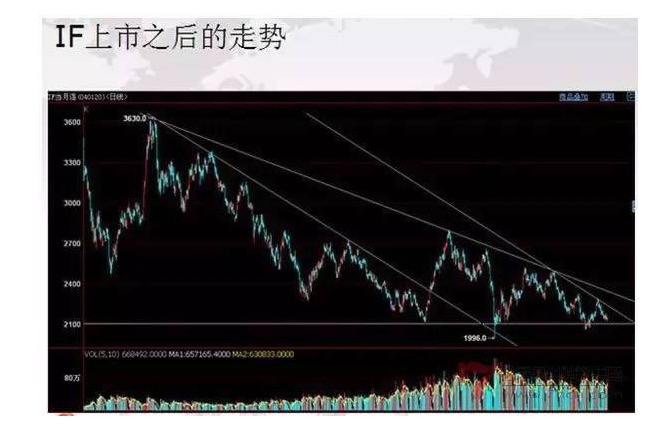

यहाँ एक चार्ट है, मैं बस कहूंगा, यह एक समग्र चाल चार्ट है शेयर सूचकांक सूचीबद्ध होने के बाद. आप देख सकते हैं कि अस्थिरता लगातार संकुचन में है या नहीं, और यही कारण है कि सरल प्रवृत्ति ट्रेडिंग प्रणाली जब अस्थिरता बड़ी है, जब प्रवृत्ति स्पष्ट है, तो पैसा कमा सकते हैं, और जब अस्थिरता संकुचन में लगातार घाटा है, क्योंकि वापस रोकना, शुरू करने के लिए शुरू करने के लिए वापस आ गया है, तो अब सरल अभ्यास बाजार के लिए अनुकूल करने के लिए कोई रास्ता नहीं है. तो आप न केवल प्रवृत्ति ट्रेडिंग प्रणाली के विभिन्न रूपों को ओवरलैप करना होगा, जो अलग-अलग समय पर उतार-चढ़ाव, लेकिन यह भी झटका और उलट की रणनीति को पेश करने के लिए. इस वक्र में एक पलट के बाद भी ऊपर की ओर उतार-चढ़ाव को समतल कर सकते हैं, क्योंकि झटका और उलट की रणनीति एक महत्वपूर्ण भूमिका निभाई है. क्योंकि इस स्थिति में, इसके लाभ प्रवृत्ति रणनीति के लाभ से अधिक हैं. हम विभिन्न रणनीतियों के एक टुकड़े को ओवरलैप कर रहे हैं, यह एक दूसरे के जोखिम का अध्ययन करने के लिए प्रक्रियात्मकता की शुरूआत घरेलू विकास के लिए आज तक वास्तव में अधिक से अधिक और अधिक, प्रोग्रामिंग सर्वशक्तिमान नहीं है, और अब तक मैं प्रोग्रामिंग को परिभाषित करने के लिए एक साधन के रूप में एक आदेश को लागू करने के लिए, एक रणनीति लागू करने के लिए एक साधन, वास्तव में तय अपने लाभ अच्छा या बुरा है, अपने पीछे हटने बड़े या छोटे या अपने विचार. प्रक्रियात्मकता कभी नहीं होगा के रूप में मैं बस कहा कि यह लाभदायक है. वास्तव में, बहुत, बहुत अधिक है, क्यों? क्योंकि प्रोग्रामिंग की अधिक से अधिक और अधिक हो रही है. कई मायनों में, पहली प्रवृत्ति बहुत कम है, बाजार संरचना अधिक से अधिक जटिल हो रही है, निवेशक की संरचना अधिक से अधिक जटिल है, संस्थागत निवेशक की रणनीति अधिक से अधिक, और अधिक से अधिक प्रवृत्ति कम से कम बदल जाएगा. क्यों? क्योंकि सभी को एक ही गति के बारे में कम भावना है. दूसरी जानकारी बाजार प्रतिक्रिया की गति तेज है, तो यह एक बार फिर से एक बड़ा गति बदल जाएगा. तीसरी रणनीति, पहाड़ों को तोड़ने के लिए, जंगली भेड़ियों को तोड़ने के लिए, पहले? भेड़ियों, भेड़ियों, भेड़ियों, भेड़ियों, भेड़ियों, भेड़ हम कुछ तरीकों से, समय के साथ समरूपता, प्रवृत्ति और उतार-चढ़ाव के विकास के कुछ बिंदुओं के माध्यम से न्याय करेंगे कि क्या वर्तमान में उतार-चढ़ाव की दर एक उतार-चढ़ाव की विशेषता से दूसरी उतार-चढ़ाव की विशेषता में विकसित होगी। लेकिन एक बात स्पष्ट है कि एक बार एक उतार-चढ़ाव के गठन के बाद, यह निरंतर है, एक उतार-चढ़ाव की विशेषता के गठन के बाद यह कई दिनों तक जारी रहेगा। यह उतार-चढ़ाव की विशेषता है, जब तक कि कुछ विशेष चीज़ें इस उतार-चढ़ाव की विशेषता को तोड़ती हैं, तो यह एक और उतार-चढ़ाव की विशेषता में प्रवेश करती है। विभिन्न उतार-चढ़ाव की विशेषता हम प्रोग्रामिंग की कुछ रणनीतियों और मापदंडों के वजन को समायोजित करते हैं, शिपमेंट और स्टॉक होल्डिंग भी हमारे संदर्भ मानदंड हैं, जब किस्मों का चयन करते समय, दिन के दौरान किस्मों को निश्चित रूप से बड़े शिपमेंट वाले किस्मों के रूप में चुना जाना चाहिए, क्योंकि केवल बड़ी मात्रा में शिपमेंट किया जाता है। रात में किस्मों का चयन बड़े स्टॉक होल्डिंग के लिए किया

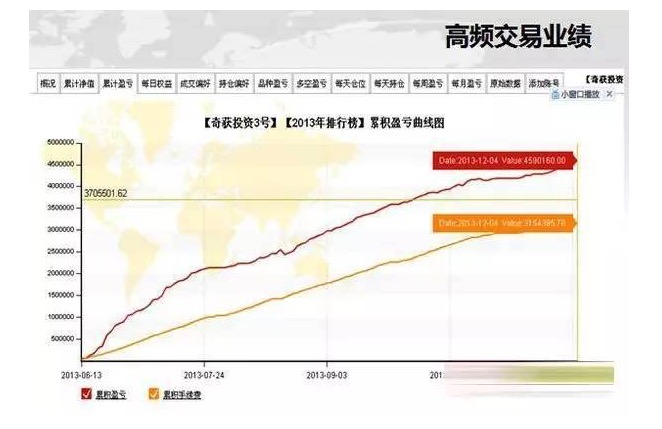

कई किस्मों के मजबूत और एकजुट, हर कोई इस तरह की एक विशेषता पर ध्यान नहीं दिया है, जब बाजार में सभी किस्मों के प्रमुख अनुबंध एक इंटरफेस में खींच लिया है, एक लाल या हरे रंग की एक झलक है, तो आज के बाजार में एकतरफा बनाने के लिए मुश्किल है, गिरने वाली किस्मों को कहीं भी गिरने के लिए नहीं डर है, और पंख वाले किस्मों को कहीं भी नहीं डर है। क्योंकि विभिन्न किस्मों की ताकत कमजोर है, इस समय यह गठबंधन नहीं है, बाजार की भावना चरम पर नहीं फैलती है, तो इस समय आप लहर की गतिशीलता की बहुत अधिक उम्मीद नहीं रख सकते। यदि स्क्रीन पर एक हरे रंग की एक धब्बा खींचता है, तो ठीक है, बधाई आज का रुझान स्पष्ट है, अपने रुझान की भविष्यवाणी करने के लिए बहुत आसान नहीं है, क्योंकि आप बहुत जल्दी से बाहर निकलने के लिए तैयार नहीं हैं, तो आपको अपने विचार से आगे निकलना चाहिए, यह एक फ्लैगशिप के लिए पर्याप्त है, और एक सप्ताह के लिए अपने विचार से बाहर निकलना चाहिए, चाहे वह किसी भी तरह का हो, यह एक फ्लैगशिप के लिए बहुत अच्छा आप अच्छी तरह से अस्थिरता का अध्ययन किया है, तो आप अपनी रणनीति को कैसे समायोजित कर सकते हैं? अगर हम अस्थिरता की विशेषता में बदलाव महसूस किया है कि अपेक्षाकृत छोटा हो सकता है, तो हम केवल पैरामीटर पर एक समायोजन कर सकते हैं, और पैरामीटर पर एक समायोजन इस रणनीति के परिवर्तन के लिए संवेदनशील या परिवर्तनशील परिवर्तन का कारण होगा. यदि यह अस्थिरता की दर में परिवर्तन का एक बड़ा विकास है, हम विभिन्न रणनीतियों के संयोजन को समायोजित होगा, शायद उचित रूप से एक पलटाव और झटके रणनीति के अनुपात में वृद्धि, कुछ प्रवृत्ति रणनीतियों के अनुपात में कमी, जबकि हम उन मुख्य उत्पादों की अस्थिरता के बारे में अध्ययन करेंगे, जो कि इस चरण में ट्रेंड ट्रैकिंग ट्रेडिंग के लिए उपयुक्त नहीं हैं, हम कुछ प्रकार के समायोजन करते हैं, रणनीति को लंबे समय तक अच्छी तरह से समायोजित करते हैं और पाते हैं कि यह पूरी तरह से अस्थिर है, समय के लिए अस्थिरता का सामना नहीं करता है, और अब यह इस तरह के एक विशेष रणनीति के लिए अस्थिरता की दर में बदलाव के लिए अधिक संवेदनशील है। अब यह एक बड़ा परिवर्तन होगा, हम विभिन्न रणनीतियों के संयोजन को संक्षेप में, प्रोग्रामिंग हालांकि यह व्यक्तिपरक लेनदेन की तुलना में कई फायदे हैं, लेकिन इसके नुकसान भी स्पष्ट हैं, हालांकि यह भावनात्मक निष्पादन के बिना बहुत अच्छा है, लेकिन यह खराब अनुकूलन क्षमता है, यह खराब लचीलापन है, जब बाजार में बदलाव के बाद यह परिवर्तन के साथ नहीं है, मानव क्षमता है, इसलिए मानव-मशीन संयोजन होना चाहिए। प्रोग्रामिंग के बारे में इतना साझा करना। अब हम उच्च आवृत्ति व्यापार के बारे में पता चल जाएगा. हमारी टीम में उच्च आवृत्ति व्यापारियों 2009 के बाद से टीम में अब मेरे हाथ में लाया गया है, तो मैं बहुत अच्छी तरह से शुरू में अपने आप को भी कई उच्च आवृत्ति व्यापार, बहुत अच्छी तरह से घरेलू उच्च आवृत्ति व्यापार की स्थिति के बारे में पता है. उच्च आवृत्ति व्यापार में यह बहुत अच्छा है, और 2010 के समय में हम भी लगभग एक वर्ष में 10 दिनों से अधिक नहीं खोने के लिए ऐसा एक रिकॉर्ड बनाने में सक्षम थे. एक वर्ष में 200 से अधिक व्यापार दिन 10 दिनों से अधिक नहीं हो सकता है, लाभ 100 हजार डॉलर से 3 मिलियन एक साल में बदल सकता है. लेकिन यह एक बहुत बड़ा दोष क्या है? उच्च आवृत्ति शायद तीन श्रेणियों में है, एक है कि हम अब ध्यान केंद्रित करने के लिए मानव उच्च आवृत्ति है, और मैं आज के बारे में बात करेंगे; एक अन्य श्रेणी है कि हम उच्च आवृत्ति जोखिम के कुछ लेन-देन की गणना; और यह है कि विदेशी लूट एल्गोरिदम, तरलता एल्गोरिदम, इस तरह के उच्च आवृत्ति लेन-देन, मशीनों के माध्यम से किया जाता है, लेकिन घरेलू में अब लागू नहीं किया जा सकता है, क्यों? क्योंकि हम 500 मिलीसेकंड एक बार की आवृत्ति रिपोर्ट, और विदेशों में माइक्रोसेकंड में, हम एक संख्या के स्तर पर नहीं कर रहे हैं, तो हम अब उच्च आवृत्ति या कम समय के लिए उच्च आवृत्ति के नियम पकड़, इस तरह के एक उच्च आवृत्ति के आदेश की गुणवत्ता के लिए व्यापारियों की आवश्यकता है, उच्च आवृत्ति व्यापार स्थिर मुनाफा बनाने के लिए सक्षम है, क्योंकि यह स्थिति रखने के लिए कितना समय है, और कम समय के लिए यह अनिश्चितता से बचने के लिए सक्षम है, और अधिक समय के लिए यह अनिश्चित है, और अधिक यह छोटा है; दूसरी बार, कम आवृत्ति आवृत्ति के मैं आपको हमारे व्यापारियों के लेन-देन के रिकॉर्ड दिखाता हूं, और हमारे लेन-देन के रिकॉर्ड को साझा करता हूं ताकि आप समझ सकें कि उच्च आवृत्ति क्या है।

हम हर दिन के बाद विश्लेषण करने के लिए जाना होगा. हम हर दिन हमारे व्यापार रिकॉर्ड की गणना करने के लिए, हम लेन-देन रिकॉर्ड से देख सकते हैं, इस स्थिति 6 सेकंड, 5 सेकंड, 4 सेकंड, 8 सेकंड, लाभ और हानि के तीन दरों, दो दरों, तीन दरों, ज्यादातर 1.6 है. फिर हम पूंजी वक्र पर नजर डालते हैं, यह एक दिन के बाद एक पैसा के लिए लेन-देन की पूंजी वक्र है. स्टॉप लॉस अधिकतम 5 अंक। आम तौर पर 3 अंक के भीतर कटौती की जाती है और अगर आप 50 अंक प्राप्त कर सकते हैं, तो यह आपका अधिकार है। सभी कृत्रिम आदेश मैं सलाह नहीं है, उदाहरण के लिए, तेजी से 7 अब 5 की कीमत है, या कितने स्वतः रोक नुकसान सेट, सलाह नहीं समस्या बहुत होगा यह स्लाइड बिंदु बहुत गंभीर है, हम 300, अगर 100 से अधिक है, तो ऑटो रोक 50 से अधिक है, प्रत्येक स्लाइड मूल्य है, मैं 3000 रुपये कम है एक दिन शायद कम से कम 3000 ट्रेडों की संख्या एक दिन में लगभग 300 से अधिक बार, जीत 51% है, और वहाँ भी बहुत सारे हैं मूल रूप से यह विशेषता है, ज्यादातर लाभ अपेक्षाकृत छोटे हैं, कभी कभी यह अपेक्षाकृत बड़ा लाभ कर सकते हैं अगर सफल होने के लिए, इसकी आवश्यकताएं बहुत हैं, अच्छी ट्रेडिंग आदतें, बहुत अनुशासन, यह स्थिर लाभप्रदता की पूर्व शर्त है। एक पूरी तरह से विस्तृत ट्रेडिंग प्रणाली और एक बहुत ही कठोर तकनीकी नींव बनाने के लिए, हर कोई पूरी तरह से विस्तृत देख रहा है, यह एक पूरी तरह से विस्तृत ट्रेडिंग प्रणाली होनी चाहिए, क्यों बारीकी से? क्योंकि बारीकी से निष्पादन निष्पादन के लिए, यदि मानक निष्पादन नहीं है, तो एक समस्या होगी, उच्च आवृत्ति ट्रेडिंग में सबसे महत्वपूर्ण निष्पादन है, कुशल आधार पर तेज प्रतिबिंब, आप केवल कुशल हैं आप प्राकृतिक प्रतिबिंब करने में सक्षम हो सकते हैं, हम अक्सर नुकसान को रोकने के लिए, दृढ़ संकल्प के लिए, और कभी भी घास के पानी के साथ नहीं। अत्यधिक आत्म-नियंत्रण और कमजोर मानसिकता, वास्तव में, उच्च आवृत्ति में पागल होने के लिए आसान है, क्योंकि लगातार गलतियों के कारण, आप बाजार में एक विशेष समय के लिए संघर्ष करेंगे और मर जाएंगे। हम कहते हैं कि आप अपने आप को मजबूत नहीं रख सकते हैं, जब आप हार्डवेयर का उपयोग कर सकते हैं, और यदि आप मानक निष्पादन नहीं करते हैं, तो निष्पादन में समस्याएं होंगी, निष् उच्च आवृत्ति ट्रेडिंग का विश्लेषण करने के लिए क्या है? सबसे महत्वपूर्ण बात यह है कि बंद, बंद का महत्व शुरू से ही पहले है, और यहां तक कि 2009-2010 में हम केवल बंद को देखने के लिए किया गया था. उस समय मुझे याद नहीं है कि के-लाइन चार्ट को कैसे खींचना है, यह चार पंक्तियों को खींचना आसान है: बिक्री, खरीद, बिक्री, खरीद, इन 4 अंकों को देखने के लिए एक दिन का समय हो सकता है, आप केवल संख्याओं को देखते हैं, अपने दिमाग में चित्र बनाते हैं। जब मुझे याद है कि 2009 के अंत में स्टॉक का विपणन शुरू हुआ था, तो एक दिन में लगभग 120,000-130,000 लेनदेन हुआ करता था, मैं अकेले 10,000 से अधिक और 1 मिलियन से अधिक पूंजी बना सकता था, और फिर जब हम सोने में लगातार फोन करते रहे, तो हमने थोड़ा-थोड़ा किया, और फिर हमने बहुत अधिक काम नहीं किया, अंत में एक सीमित मात्रा शुरू हुई, केवल एक खाते को 1000 मिनट की अनुमति दी गई, अब हर एक को 1200 मिनट के लिए छोड़ना आसान है, उस समय एक बार फिर से शुरू करना आसान है। जब आप इस तरह के कई संबंधित बिंदुओं को खींचते हैं, तो यह बहुत महत्वपूर्ण

बहुत सारी चीज़ों को देखने के लिए, क्यों अनुसंधान महत्वपूर्ण है? क्योंकि यह बाज़ार बहुत हद तक समय के साथ व्यापार करता है, समय के साथ व्यापार करता है, एक चीज़ चलती है तो दूसरी चीज़ चलती है, जब दूसरे लोग प्रतिबिंबित नहीं करते हैं तो हम प्रतिबिंबित कर सकते हैं, हम समय के साथ व्यापार कर सकते हैं, महत्वपूर्ण बिंदु विश्लेषण, आकार और समय के संयोजन, मात्रा और मूल्य विश्लेषण, तकनीकी संकेतकों का ओवरलैप, हमारी ट्रेडिंग प्रणाली को एक सरल और सरल प्रक्रिया से शुरू करना होगा। हम धीरे-धीरे चीजों को जोड़ते हैं, और अंत में ये चीजें दूर हो जाती हैं, और अंत में सभी चीजें कुछ हद तक कुशल हो जाती हैं और आपके दिमाग में स्वचालित प्रतिबिंब बन जाती हैं। वास्तव में, शुरुआती व्यापारियों के लिए हम चाहते हैं कि वे अच्छे व्यापार अनुशासन और व्यापार की आदतों के आधार पर बहुत अभ्यास करें, और धीरे-धीरे अपनी खुद की व्यापार प्रणाली का निर्माण करें। मध्यम स्तर के व्यापारियों के लिए, हम आमतौर पर उन्हें बाजार के प्रति विश्वास स्थापित करने का प्रयास करते हैं, क्योंकि वे बाजार के खतरों को जानते हैं, और कई बार बाजार के प्रति भय की भावना को बनाए रखते हैं, लेकिन अधिक नहीं कर सकते हैं, इसलिए हम उन्हें विश्वास स्थापित करने में मदद करेंगे। लेकिन वास्तव में परिपक्व व्यापारियों के लिए, हमें केवल भावनात्मक प्रबंधन करने की आवश्यकता है। यह मूल में है, अर्थात्, तकनीक