समय का लाभ उठा रहे हैं? यह निवेश में सबसे बड़ा झूठ हो सकता है!

0

0

1933

1933

समय का लाभ उठा रहे हैं? यह निवेश में सबसे बड़ा झूठ हो सकता है!

समय चुनना, जैसा कि नाम से ही स्पष्ट है, समय चुनने का मतलब है कि शेयरों को खरीदने और बेचने का समय चुनना और इससे लाभ कमाने की कोशिश करना। आज मैं इस मुद्दे पर विस्तार से बात करूंगा।

- #### समय चुनने की प्रलोभन

सबसे पहले, निवेशकों के लिए समय का चयन करना बहुत ही आकर्षक होता है। क्योंकि यदि आप शेयर बाजार के निचले और ऊंचे स्तर का सही ढंग से आकलन कर सकते हैं, तो निवेशकों को कम कीमत पर खरीदने और उच्च कीमत पर बेचने से बहुत अच्छा रिटर्न मिल सकता है।

पिछले 20 वर्षों में, अमेरिकी शेयर बाजार में कुल मिलाकर लगभग 5000 से अधिक ट्रेडिंग दिन हैं। यदि सभी 20 वर्षों में स्टैंडर्ड 500 इंडेक्स का स्वामित्व था, तो निवेशक का रिटर्न लगभग 9.8% प्रति वर्ष था। लेकिन अगर सबसे बड़ी गिरावट के पांच दिनों की भविष्यवाणी की जा सकती है, और इन पांच दिनों से बचा जा सकता है (यह मानते हुए कि इन पांच दिनों में से प्रत्येक से पहले स्टॉक बेच दिया गया था और एक दिन बाद वापस खरीदा गया था), तो निवेशक का रिटर्न 12.2% प्रति वर्ष तक बढ़ाया जा सकता है।

बेशक, 5,036 ट्रेडिंग दिनों के लिए, 5 दिन केवल 0.099% हैं। इस तरह के सुपर रिटर्न के लिए, निवेशकों को बहुत अधिक पूर्वानुमान क्षमता की आवश्यकता होती है, जो कल के लिए एक बड़ा दिन होगा।

लेकिन …

- #### समय का जोखिम

इस तरह के समय के खेल का एक खतरा यह है कि अगर निवेशक की भविष्यवाणी गलत हो जाती है और वह गलत दिन पर अपने शेयर बेच देता है, तो उसे एक विनाशकारी झटका लगेगा।

पिछले 20 वर्षों के लिए स्टैंडर्ड 500 (अमेरिकी शेयर बाजार) को भी उदाहरण के रूप में लें (31 दिसंबर 2015 तक) । इन 20 वर्षों में स्थिर होल्डिंग पर निवेश का रिटर्न लगभग 8% प्रति वर्ष है। लेकिन यदि निवेशक विभिन्न कारणों से शेयर बाजार में वृद्धि के दौरान 5 दिनों के लिए शेयरों को नहीं रखता है, तो रिटर्न प्रति वर्ष 5.99% तक गिर जाता है, और मूल स्थिरता की तुलना में 42% कम है।

दूसरे शब्दों में, यदि एक निवेशक 5,000 से अधिक दिनों में से पांच दिनों में गलती करता है (लगभग 0.1%) और उस समय के दौरान 5 दिनों के लिए शेयरों को नहीं रखता है, तो वह 20 साल तक निवेश करने पर भी उस 5 दिनों के नुकसान को वापस पाने में मुश्किल होगा।

- #### क्या घरेलू बाजार में भी यही स्थिति है?

एक दोस्त ने पूछा कि आपने जो शेयर बाजार के बारे में कहा है वह सभी अमेरिकी शेयर बाजार के बारे में है, लेकिन हमारे देश में, घरेलू शेयर बाजार और अमेरिकी शेयर बाजार अलग हैं। यह सवाल पूछने के लिए अच्छा है, लेकिन वास्तव में उपरोक्त तथ्य ए स्टॉक में भी समान हैं, या इससे भी बदतर ((क्योंकि ए स्टॉक की अस्थिरता अधिक है)) ।

उदाहरण के लिए, ऊपर दिए गए चित्र में दो मूल्य रेखाएं दिखाई दी हैं। नीले रंग में 1 जनवरी 1997 से शुरू होने वाले ए स्टॉक इंडेक्स रिटर्न को दिखाया गया है, और लाल रंग में ए स्टॉक इंडेक्स 10 दिनों की अधिकतम वृद्धि के बाद के रिटर्न को दिखाया गया है। आप देख सकते हैं कि इन 20 वर्षों में, इन 10 दिनों को याद करने पर, निवेशक को केवल मूल ए स्टॉक इंडेक्स निष्क्रिय रणनीति के रिटर्न का आधा हिस्सा मिलता है।

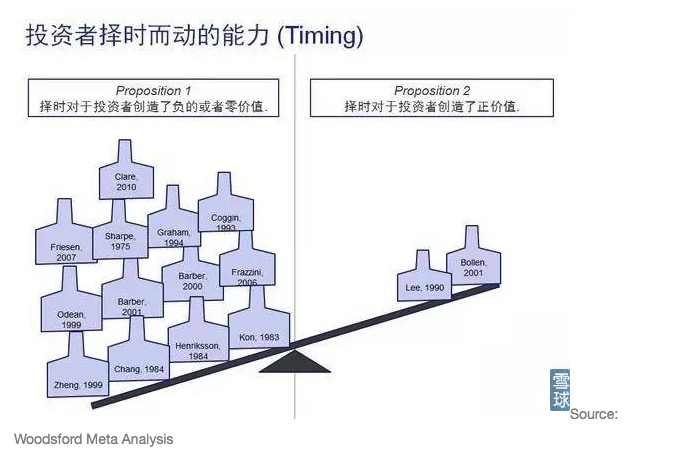

निवेशकों के पास समय का अभाव है, और यह केवल एक अकादमिक अध्ययन या एक विद्वान के निष्कर्ष पर निर्भर नहीं करता है। ऊपर दिए गए वुड्सफोर्ड मेटा विश्लेषण में, हमने सभी मुख्यधारा के अकादमिक पत्रिकाओं की जांच की है जो इस सवाल का जवाब देने के लिए हैं, और उनके निष्कर्षों को ऊपर दिए गए चित्र में संक्षेप में प्रस्तुत किया है। आप देख सकते हैं कि अधिकांश अकादमिक अध्ययनों ने एक ही निष्कर्ष निकाला हैः निवेशक समय का चयन करके अपनी वापसी में सुधार नहीं कर रहे हैं।

और निश्चित रूप से, कोई भी प्रसिद्ध निवेश विशेषज्ञ यह गारंटी नहीं दे सकता है कि मैं निश्चित रूप से यह जान सकता हूं कि कल का शेयर बाजार ऊपर जाएगा या नीचे जाएगा, और यह भी नहीं कि कल के शेयर बाजार की भविष्यवाणी 20 वर्षों में सबसे बड़ी गिरावट की तारीख होगी। इसलिए, बहुत से पाठक मित्र पूछ सकते हैंः यदि मेरी रणनीति प्रभावी है, तो मुझे न्यूनतम भविष्यवाणी सटीकता की गारंटी देने की आवश्यकता है?

- #### क्या यह सस्ता होगा?

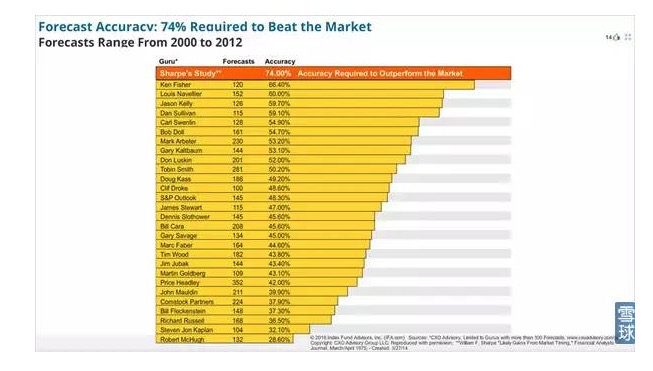

प्रसिद्ध अमेरिकी वित्तीय अर्थशास्त्री और नोबेल पुरस्कार विजेता विलियम शार्प ने इस मुद्दे पर शोध किया है। एक अकादमिक लेख में, शार्प ने कहा कि समय के खेल में सस्ते हिस्सेदारी के लिए, भविष्यवक्ताओं को 74% सटीकता की आवश्यकता होती है। यदि आप 70% सटीकता तक नहीं पहुंच सकते हैं, तो आप एक सूचकांक फंड / ईटीएफ खरीदना और बस खड़े रहना बेहतर है।

74%?! “मैंने देखा है कि यह एक भयानक घटना है, और मैं इसे समझता हूं।

तो क्या कोई वास्तव में 74% सटीकता के साथ भविष्यवाणी कर सकता है? शार्प ने उस समय के कुछ सबसे प्रसिद्ध अमेरिकी स्टॉक पूर्वानुमान विशेषज्ञों के रिकॉर्ड का अध्ययन किया और पाया कि

एक भी व्यक्ति 74% सटीकता तक नहीं पहुंच सकता है।

जैसा कि आप ऊपर दिए गए ग्राफ में देख सकते हैं, सबसे अच्छा पूर्वानुमानकर्ता केन फिशर है, जिसकी सटीकता लगभग 66% है। यह काफी आश्चर्यजनक है, लेकिन 74% की सटीकता से आपको पैसे नहीं मिलेंगे।

- #### और फिर भी, क्यों कोई दृढ़ता से निर्णय लेता है?

बाजार में, समय का चयन करके लाभ कमाने की कोशिश करने वाले निवेशक, और समय का चयन करके बाजार को जीतने की अपनी क्षमता पर विश्वास करने वाले निवेशक, कभी कम नहीं होंगे। बेशक वे इतने अच्छे नहीं हो सकते हैं, अर्थात, बहुत से लोग बिना किसी सबूत के समय का चयन करने की क्षमता के आधार पर या अंधविश्वास से अपनी असाधारण बाजार पूर्वानुमान क्षमता पर विश्वास करते हैं, यह क्यों है?

वास्तव में, इस क्षेत्र में बहुत सारे शोध हैं, जैसे कि व्यवहार संबंधी पूर्वाग्रहों के बारे में अध्ययन। जैसा कि कल के सार्वजनिक लेख में बताया गया है, अधिक सामान्य व्यवहार संबंधी पूर्वाग्रहों में अत्यधिक आत्मविश्वास (अधिक से अधिक अपनी क्षमताओं का अनुमान लगाना) और चयनात्मक स्मृति (अपने लेनदेन रिकॉर्ड के बारे में केवल उस हिस्से को याद रखना जो आपको अच्छा लगता है, और चयनात्मक रूप से उस हिस्से को भूल जाना) शामिल हैं।

“स्नोबॉल” वू जिंग द्वारा पुनर्निर्देशित